SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

IsaevB

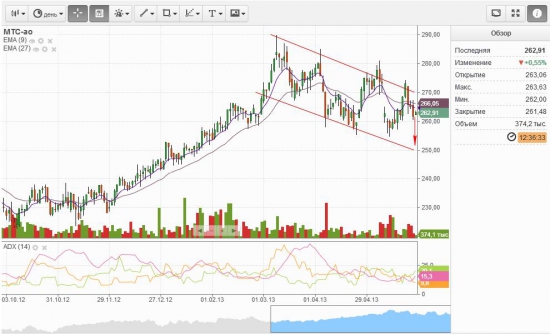

Шортим МТС!

- 28 мая 2013, 12:52

- |

Сегодня стало известно, что вес акций компании «МТС» ао в индексе MSCI 10/40 был снижен с 7,0% до 3,66%.

Это может привести к оттоку порядка 200 млн долларов из этих бумаг. В основном операции проходят с АДР МТС, но корреляция с биржей ММВБ достаточно высокая.

Такой объем МТС торгует в течении месяца на бирже ММВБ.

Это может привести к оттоку порядка 200 млн долларов из этих бумаг. В основном операции проходят с АДР МТС, но корреляция с биржей ММВБ достаточно высокая.

Такой объем МТС торгует в течении месяца на бирже ММВБ.

- комментировать

- 9

- Комментарии ( 1 )

Русал

- 11 февраля 2013, 18:39

- |

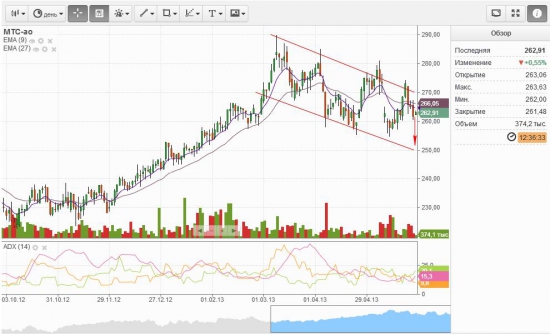

Технически бумага достигла очень хорошей поддержки и неплохо разворачивается.

Огромное количество фундаментальной состовляющей:

Катализаторы для роста Русала в ближайшее время могут быть следующие:

Огромное количество фундаментальной состовляющей:

Катализаторы для роста Русала в ближайшее время могут быть следующие:

- Значительный денежный поток в виде дивидендов НорНикеля, который позволит компании меньше думать о том, как расплатиться с кредитами и больше – об операционной деятельности;

- Рентабельность по EBITDA находится на уровне 8%, что сопоставимо с результатами крупнейших мировых производителей алюминия. Это было достигнуто (несмотря на продолжающееся в 3 квартале падение цен на алюминий до уровня $1918 – против $2400 годом ранее) в результате предпринятого комплекса мер по оптимизации затрат и сокращению издержек.

- Компания нарастила объём производства с высокой добавленной стоимостью (HVA) до рекордного уровня – 40% от общего объёма производства в третьем квартале и 39% — за 9 месяцев 2012 года.

- У компании на настоящий момент имеется соглашение с пулом кредиторов о том, что до конца 2013 года тестирование долговых коэффициентов (ковенант) по синдицированному кредиту в $4.75 млрд., полученному компанией осенью 2011 года, проводиться не будет. Это положительный момент, который в текущей ситуации на товарно-сырьевых рынках даёт компании необходимую гибкость. В то же время, компания продолжает своевременно производить обязательные платежи по этому кредиту (около $400 млн. было досрочно погашено в конце 2012 года, ещё до $400 млн., включая $80 млн. собственных средств будет погашено в ближайшее время благодаря привлечению синдицированного кредита от нескольких банков, плюс до конца года около $500 млн. будет выплачено за счёт дивидендов от НорНикеля).

- Глобальное производство алюминия незначительно выросло г/г, с 33,8 до 35,3 млн.т. (+4%). В то же время, на рынке по итогам 9 месяцев наблюдался дефицит физического алюминия в 200 тыс.т. В настоящее время усилился приток металла на склады в результате того, что цены форвардных контрактов упали ниже уровня текущих цен – следовательно, финансовые сделки с будущими алюминиевыми контрактами стали нерентабельными. Ряд владельцев складских запасов на LME выводят и продолжат выводить запасы на более дешевые склады. Русал ожидает, что в результате алюминий продолжит поступать на складское хранение, а объём металла под обеспечение финансовых сделок составит более 65% запасов LME, что сохранит дефицит на физическом рынке.

- Рост спроса на алюминий должен был расти в течение 4 квартала (проверим завтра по результатам) и в дальнейшем. По мнению РУСАЛа, эта тенденция будет обусловлена возобновлением роста потребления в Китае, активным развитием автомобильного сектора в США, а также в результате мер кредитно-денежной политики, предпринимаемых центральными банками с целью стимулирования экономического роста и оказания поддержки финансовым рынкам.

- 7. Целевая цена на 12 месяцев – 5.1 гонгконгских доллара за акцию. (сейчас 4.54, апсайд 12%).