SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dhong

Пара EURUSD находится на слишком высоких уровнях по дифференциалу ставок

- 21 марта 2012, 11:21

- |

Как видно на чарте, в последние годы спред Euribor-Eurodollar достаточно сильно коррелировал с динамикой пары EURUSD. В последние недели наблюдается разрыв корреляции, который вряд ли будет носить постоянный характер. Либо начнется рост спреда (что с учетом роста ставок в США маловероятно), либо начнет падать пара.

- комментировать

- ★3

- Комментарии ( 0 )

Бартон Биггс уверен в росте S&P 500

- 21 марта 2012, 09:53

- |

Бартон Биггс увеличивает, по собственным словам, инвестиции в акции. Сейчас доля акций в его портфеле составляет 90%. Он уверен, что колоссальное количество кэша в облигациях неминуемо пойдет в рынок акций — долгосрочные ставки на минимумах.

Стратег S&P Sam Stovall считает, что лучшие условия для рынка акций США создадут ставки в районе 3-4% в сочетании с улучшением ситуации на рынке труда.

От себя можно добавить, что это будут именно акции на развитых рынках — мы уже видим, что EM начали отставать. Рост ставок, если состоится, будет иметь разрушительное влияние на сырьевые цены и негативно скажется на российском рынке и экономике. При нефти 70 РТС будет в районе 1200.

Стратег S&P Sam Stovall считает, что лучшие условия для рынка акций США создадут ставки в районе 3-4% в сочетании с улучшением ситуации на рынке труда.

От себя можно добавить, что это будут именно акции на развитых рынках — мы уже видим, что EM начали отставать. Рост ставок, если состоится, будет иметь разрушительное влияние на сырьевые цены и негативно скажется на российском рынке и экономике. При нефти 70 РТС будет в районе 1200.

копирайт

- 15 марта 2012, 09:42

- |

Забавно, вчера столько народу перепостили сообщения, но никто не сослался. Ну, как говорится, на вашей совести))

Резкое снижение доходностей облигаций США может означать продолжение бычьего рынка акций

- 14 марта 2012, 17:34

- |

The switch from bonds after FOMC upgraded the U.S. economic outlook may lead to a “blow out phase for equities,” Jefferies’s Sean Darby says in note. • Lowered expectations of further monetary stimulus, new expectations of a rate rise by mid-2013 caused bond selloff; fixed-income investors “appear to have capitulated” • A simple Taylor rule for Fed funds rate suggests pressure to raise rates is starting; “big risk” for bond markets may be much higher than est. inflation • Base case for U.S. equity market is for period of consolidation on “quite bullish” investor positioning and as market is S/T “over-bought”

Идея в том, что бонды начали разворачиваться, ночью был настоящий сброс. Если это не фикция, то сильной коррекции вниз не увидим, а выброс вверх может быть мощным. Так считает стратег Jefferies Sean Darby.

Идея в том, что бонды начали разворачиваться, ночью был настоящий сброс. Если это не фикция, то сильной коррекции вниз не увидим, а выброс вверх может быть мощным. Так считает стратег Jefferies Sean Darby.

Взвешенный по доллару S&P 500

- 14 марта 2012, 10:17

- |

Dshort пишет о том, что S&P 500 в индексе доллара в реальном выражении находится достаточно низко.

advisorperspectives.com/dshort/charts/index.html?guest/2012/Chris-Turner-120314-dollar-adjusted-SPX.gif

Со своей стороны добавлю, что обилие шортеров и неопределившихся подтверждает волновую картину начала 3-й в 5-й (или 3-й). Ухмылка индекса S&P 500 также нехарактерна для топа рынка.

Мысли

- 14 марта 2012, 09:29

- |

Помнится, на недавней опционной конференции один уважаемый человек сказал, что увольняет тех, кто далеко вне денег тету продает. А о тех, кто ее бездумно покупает, ничего не сказал. Сколько уже полегло таких вот жертв опционной болезни, ведомых мифом о «неограниченном риске» опциона, культивируемой массовым обучением. Другое дело, что бездумная продажа тоже в конечном счете разрушительна. Так или иначе, рынок вновь вознаграждает премией продавцов на дорогих коллах.

Мартовская серия - почасовая история ухмылки и доход по дельта-хеджу

- 13 марта 2012, 15:42

- |

Подходит к концу мартовская серия. Торги по ней были необычными, но интересными, несмотря на бессмысленный безобъмно-безидейный рынок. Впервые за долгое время перед экспирацией не возникло существенных дисбалансов — пики открытого интереса на 160-165 были пройдены давно, а новых не появилось, сил же, чтобы подтянуть туда рынок надолго, не оказалось. Рекордно низкий индекс опционной боли — 2199/7770 (дельта выше/ниже текущих цен) не мог дать покупателям путов желанного.

Подавляющее большинство объемов делают высокочастотники, но заморские модели пока работают, что указывает на то, что неэффективность даже на таком проторгованном инструменте как российский фьючерс на индекс РТС остается. Удалось в этом месяце заработать как продавцам (на боковике), так и покупателям гаммы, в то время, как по веге ситуация изменилась несущественно — лишь абсурдные минимумы конца февраля справедливо были скомпенсированы ростом волатильности в район 30%. В значительной степени проявил себя фактор гэпов — продавцы, которые уходили на ночь нейтральными, заработали значительно больше тех, которые держали проданную гамму постоянно. Ну и конечно традиционно отработала себя шорт-гамма в Сбербанке и особенно в Газпроме.

( Читать дальше )

Подавляющее большинство объемов делают высокочастотники, но заморские модели пока работают, что указывает на то, что неэффективность даже на таком проторгованном инструменте как российский фьючерс на индекс РТС остается. Удалось в этом месяце заработать как продавцам (на боковике), так и покупателям гаммы, в то время, как по веге ситуация изменилась несущественно — лишь абсурдные минимумы конца февраля справедливо были скомпенсированы ростом волатильности в район 30%. В значительной степени проявил себя фактор гэпов — продавцы, которые уходили на ночь нейтральными, заработали значительно больше тех, которые держали проданную гамму постоянно. Ну и конечно традиционно отработала себя шорт-гамма в Сбербанке и особенно в Газпроме.

( Читать дальше )

Занимательное исследование по тому, как можно увеличить прибыльность пассивной позиции в индексе проданными колами

- 09 марта 2012, 18:11

- |

www.cboe.com/micro/buywrite/Pap-AssetConsultingGroup-CBOE-Feb2012.pdf

Подал повод к размышлению юзер student_vrt. Все же, Сортино и Шарп увеличиваются, но это конечно для растущего рынка

Подал повод к размышлению юзер student_vrt. Все же, Сортино и Шарп увеличиваются, но это конечно для растущего рынка

Результативность факторов рынка в феврале

- 09 марта 2012, 14:14

- |

Многие команды публикуют результаты по факторам рынка — по сути это возможность оценить результативность портфеля в разрезе по факторам-бенчмаркам. JPM в этом отношении радует больше всех — у них наиболее прозрачная и четкая система анализа факторов. Для тех кто не в теме — на разных стадиях рынка факторы качества, роста, оценки по определенным коэффициентам, дивидендной доходности оказывают разное влияние на динамику акции. В одни периоды лидируют акции с высоким качеством, в другие — мусорные стоки. В одни периоды — акции с низкими ratios, в другие — с высокими, и т.д. Соответственно ребалансируя портфель по экспозиции не только к отраслям, странам, но и к данным факторам, можно повысить его результаты. Что более интересно, что степень автокорреляции экспозиции к данным факторам существенно выше чем для странового и отраслевого принципа.

Итак, по результатам февральского обзора, вне конкуренции второй месяц в лидерах — низкие коэффициенты, в аутсайдерах — ценовой моментум и высокое качество. Для российского рынка (он в подгруппе GEM) это трансляция факта, что Газпром, Лукойл и прочие акции с низким коэффициентом должны были быть чуть лучше, а Сбер и другая растущая группа — в аутсайдерах.

( Читать дальше )

Итак, по результатам февральского обзора, вне конкуренции второй месяц в лидерах — низкие коэффициенты, в аутсайдерах — ценовой моментум и высокое качество. Для российского рынка (он в подгруппе GEM) это трансляция факта, что Газпром, Лукойл и прочие акции с низким коэффициентом должны были быть чуть лучше, а Сбер и другая растущая группа — в аутсайдерах.

( Читать дальше )

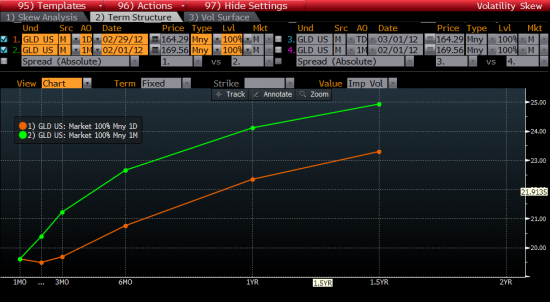

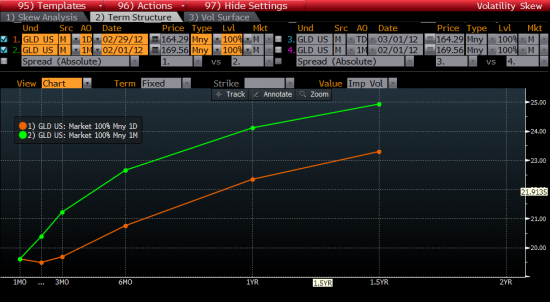

Покупаем волатильность на золото

- 01 марта 2012, 14:39

- |

По золоту сложилась интересная ситуация — ухмылку изогнули вправо, сильно снизилась вола на коллах. На деньгах волатильность без особых изменений, вчерашний всплеск достаточно несильный. Создаются возможности для 2 стратегий:

1. Покупка 2-3 мес. путов 90%, которые на гамме отобьют если технические цели 1450 будут выполнены.

2. Продажа пута — покупка колла с дельта-хеджем для тех, кто не верит, что золото будет падать — расчет на возвращение ухмылки к привычной форме.

Все данные Bloomberg, фонд GLD US

Динамика волатильности золотого фонда GLD

( Читать дальше )

1. Покупка 2-3 мес. путов 90%, которые на гамме отобьют если технические цели 1450 будут выполнены.

2. Продажа пута — покупка колла с дельта-хеджем для тех, кто не верит, что золото будет падать — расчет на возвращение ухмылки к привычной форме.

Все данные Bloomberg, фонд GLD US

Динамика волатильности золотого фонда GLD

( Читать дальше )

теги блога dhong

- AAPL

- Apple

- Excel

- goldman sachs

- Iphone

- NYSE

- options

- pair trading

- S&P500

- XETRA

- акции

- акции США

- алготрейдинг

- американский рынок

- аналитика

- арбитраж

- бонды

- валютный рынок

- волатильность

- волновой анализ

- Волны Эллиотта

- Газпром

- гамма

- делистинг

- Демура

- денежный рынок

- дивиденды

- доллар

- занимательное

- золото

- Индекс РТС

- индексный фонд

- Испания

- копирайт

- Мечел

- ммвб

- модельный портфель

- невезение

- недооценка

- неэффективности

- обзор рынка

- опрос

- опционы

- отчетность

- парный трейдинг

- покрытый колл

- портфель акций

- пре-маркет США

- прогноз

- просьба

- пузыри

- ралли

- распил

- риск менеджмент

- Роснефть

- рынки

- рынок акций

- рынок США

- спреды

- сша

- технический анализ

- торговые идеи

- удача

- финансовый супермаркет

- ФОРТС

- фьючерсы

- экономика