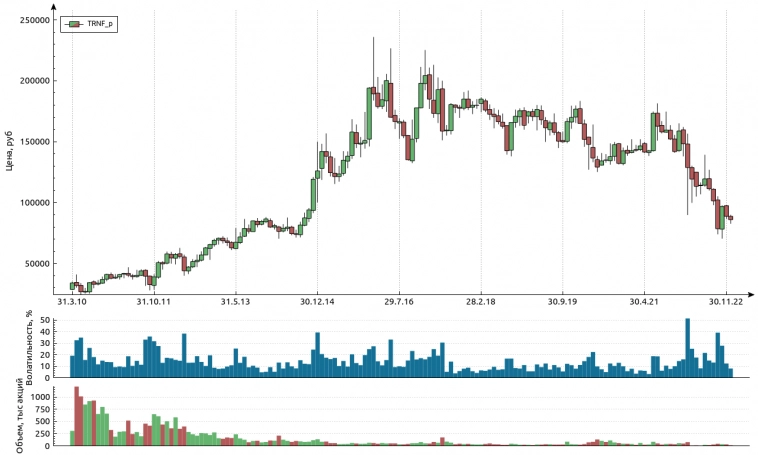

Все мы знаем самую дорогую акцию на Московской бирже за 1 шт — это привилегированные акции компании Транснефть. Давайте разбираться, есть ли там привилегия и почему они сегодня стоят 80-90 тысяч рублей за акцию, а не 200-250 тысяч, как пару лет назад. Есть ли шансы на возвращение капитализации и что будет с дивидендами?

Акции демонстрируют ужасную динамику, причем это все было до геополитических потрясений. Хотя в 2008-2013 акция выросла в 10 раз!

Основные тезисы:

Авто-репост. Читать в блоге >>>