ЦентроКредит

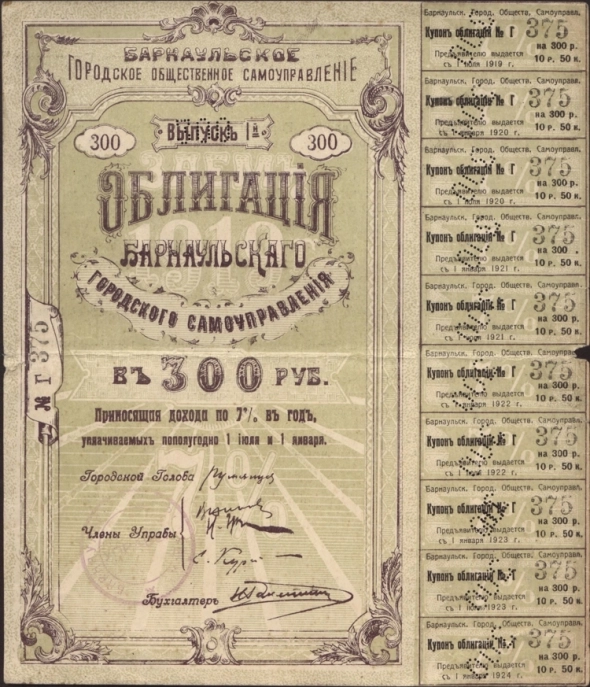

Ценные бумаги. Взгляд в прошлое. Облигационный заем Барнаула.

- 19 августа 2022, 11:27

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

После октября 1917 года советская власть в Сибири продержалась недолго. Уже в мае 1918 года, благодаря антибольшевистскому сопротивлению и действиям Чехословацкого корпуса, советская власть была свергнуты. Но и у новой власти существовали серьезные финансовые проблемы. Денежный дефицит – повсеместное явление периода революции и гражданской войны 1917-1922 годов, парализующий всю местную жизнь. Чтобы его сократить государство и муниципалитеты применяли денежные суррогаты (ценные бумаги, облигации, чеки и пр.). При наличии подписи городского головы муниципальные облигации использовались по нарицательной стоимости даже как заменители бумажных дензнаков.

( Читать дальше )

- комментировать

- 223

- Комментарии ( 0 )

Недельный обзор рынков

- 08 августа 2022, 20:03

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ОБВАЛ МИРОВЫХ ЦЕН НА ПРОДОВОЛЬСТВИЕ ОСТАНОВИТ РОСТ ГЛОБАЛЬНОЙ ИНФЛЯЦИИ УЖЕ В БЛИЖАЙШИЕ МЕСЯЦЫ

Индекс продовольственных цен ФАО), рассчитываемый в USD, в июле рухнул: -8.6% мм / 13.1% гг vs -2.3% мм / 23.1% гг в июне.

Снижение цен наблюдалось по всем компонентам индекса, при этом наиболее сильно обвалились цены на растительные масла (-19.2% мм / 10.1% гг) и зерновые (-11.5% мм / 16.6% гг).

Рублевый индекс из-за укрепления рубля (в июле средний курс USD составил 58.2 vs 60.0 в июне) показал рекордное снижение: -11.4% мм / -10.8% гг, вернувшись на уровни конца 2000г. Отрыв от мировых цен, накопившийся за последнее десятилетие, сократился до 5%.

( Читать дальше )

Итоги прошлой недели на сырьевых рынках

- 04 августа 2022, 15:38

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Цены на большинство сырьевых товаров, включая энергоносители, металлы и сельскохозяйственные товары, выросли на прошлой неделе. Общим фактором стало то, что инвесторы снизили свои ожидания относительно агрессивности ужесточения денежно-кредитной политики США после того, как данные по ВВП за 2 квартал вновь продемонстрировали сокращение. Однако, остаются риски более высоких процентных ставок в США, чем предполагает фьючерсный рынок. В результате, мы предполагаем, что некоторое повышение цен, связанное с ожиданиями, исчезнет.

Цены на промышленные металлы также выросли на новостях о том, что Народный банк Китая будет вливать больше ликвидности в банковскую систему Китая для поддержки кредитования застройщиков. Однако вопросом остается, в какой степени банки готовы взять на себя больше рисков в проблемном секторе недвижимости.

( Читать дальше )

Недельный обзор рынков

- 26 июля 2022, 13:06

- |

ГЛОБАЛЬНЫЙ РЫНОК

ЕЦБ ПОДНЯЛ СТАВКУ ВПЕРВЫЕ С 2011 ГОДА, И ПРЕДЛАГАЕТ ПОЛУПРОЗРАЧНЫЙ МЕХАНИЗМ ВЫКУПА БОНДОВ ПЕРИФЕРИЙНОЙ ЕВРОПЫ

Регулятор завил, что видит пространство для дальнейшего повышения ставки, а перспективы дальнейшего роста инфляции – очевидны, ДКП должна реагировать гораздо сильнее. Что касается рецессии, то она в моменте пока что не фигурирует в базовом сценарии ЕЦБ

Наиболее интересный момент – на заседании был представлен новый механизм Trancmission Protection Instrument (TPI), целью которого – ограничение фрагментации на европейском облигационном рынке. Объем все программы может быть довольно внушительным. Суть инструмента: будут приобретаться бонды стран Южной Европы (Италия, Испания, Греция, Португалия), финансирование осуществляется за счет средств от погашения облигаций Германии, Нидерландов и Франции. Достаточно тонкий момент заключается в том, что определенные условия TPI не будут публичными, а в состав портфелей могут быть включены наряду с суверенными и корпоративные облигации

( Читать дальше )

Недельный обзор рынков

- 26 июля 2022, 13:06

- |

ГЛОБАЛЬНЫЙ РЫНОК

ЕЦБ ПОДНЯЛ СТАВКУ ВПЕРВЫЕ С 2011 ГОДА, И ПРЕДЛАГАЕТ ПОЛУПРОЗРАЧНЫЙ МЕХАНИЗМ ВЫКУПА БОНДОВ ПЕРИФЕРИЙНОЙ ЕВРОПЫ

Регулятор завил, что видит пространство для дальнейшего повышения ставки, а перспективы дальнейшего роста инфляции – очевидны, ДКП должна реагировать гораздо сильнее. Что касается рецессии, то она в моменте пока что не фигурирует в базовом сценарии ЕЦБ

Наиболее интересный момент – на заседании был представлен новый механизм Trancmission Protection Instrument (TPI), целью которого – ограничение фрагментации на европейском облигационном рынке. Объем все программы может быть довольно внушительным. Суть инструмента: будут приобретаться бонды стран Южной Европы (Италия, Испания, Греция, Португалия), финансирование осуществляется за счет средств от погашения облигаций Германии, Нидерландов и Франции. Достаточно тонкий момент заключается в том, что определенные условия TPI не будут публичными, а в состав портфелей могут быть включены наряду с суверенными и корпоративные облигации

( Читать дальше )

Сырьевые рынки – результаты прошлой недели

- 20 июля 2022, 11:48

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

По результатам прошлой недели цены на большинство сырьевых товаров снизились в силу ужесточения мировой денежно-кредитной политики и усиления опасений по поводу экономического роста. Высокие июньские показатели инфляции в США (9,1%) указывают на еще одно значительное повышение ставки на заседании ФРС в июле. В то же время центральные банки Канады и некоторых развивающихся стран Азии также преподнесли сюрпризы в виде агрессивных мер поддержки. Более того, мы ожидаем, что показатель активности в Китае продемонстрирует экономический рост, близкий к нулю в 2022 году. Также, сейчас мы предполагаем умеренную рецессию в Европе зимой. Эти опасения по поводу роста оказывают давление на перспективы спроса на сырьевые товары, и инвесторы в целом отреагировали тем, что стали более склонны к риску.

( Читать дальше )

Еженедельный обзор долговых рынков

- 20 июля 2022, 11:45

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ЕВРОКОМИССИЯ: ОЩУТИМО ПОНИЖЕНЫ ОЦЕНКИ 2023 ГОДА, КРИЗИС В ЕВРОПЕ ВСЕ ОТЧЕТЛИВЕЕ

Еврокомиссия сегодня опубликовала Summer 2022 Economic Forecast в котором сохранила оценки этого года, но довольно заметно ухудшила прогнозы на 2023 год. Причины – конфликт на Украине, прямые, или косвенные последствия (сильный рост цен) которого ощутимо скажутся на экономиках стран EU, и, как результат – серьезный пересмотр вверх ожиданий по инфляции. Другие факторы риска – ужесточение ДКП мировыми банками и локдауны в Китае

EU: ВВП 2022: 2.7% гг vs 2.7%, 2023: 1.5% гг vs 2.3%

( Читать дальше )

Новости российского и зарубежного рынков

- 14 июля 2022, 13:58

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Биржа. Газпром.

На прошлой неделе мы писали о том, что “Газпром” с основным акционером в лице государства отказался выплачивать дивиденды. На фоне новостей пострадало большое количество миноритариев: потребуется много времени для восстановления.

Однако, стоит также упомянуть, что это не означает, что “Газпром” не заплатит больше дивиденды в этом году. Вся ситуация пока неопределенна. Дальнейшие перспективы под большим вопросом. Возможно, данный отказ от выплат связан с нежеланием платить деньги на фрифлоут, который принадлежит иностранцам. Та же история с отказом произошла у “ТГК-1”, где пакет принадлежит финскому форту.

( Читать дальше )

Еженедельный обзор долговых рынков

- 11 июля 2022, 21:35

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РЫНОК ТРУДА В США В ИЮНЕ: “КОВИДНЫЙ” ПРОВАЛ ПРЕОДОЛЕН ПРАКТИЧЕСКИ ПОЛНОСТЬЮ

• Количество новых рабочих мест 372K vs 384К в пересмотренном мае (ждали 268К).

• Частный сектор: рост на 381К vs 336К (мы считаем именно динамику в Private более репрезентативным показателем ситуации)

• Норма безработицы сохранилась на уровне 3.6% как и тремя месяцами ранее (это порядка 6 млн человек)

РЫНОК ПРАЙСИТ +75 бп НА ЗАСЕДАНИИ FOMC 27 ИЮЛЯ

После выхода умеренно-сильной статистики по рынку труда США рынок запрайсил +75 бп на июльском FOMC. До конца года рынок прайсит повышение ставки на 2 пп – с 1.5-1.75% до 3.5-3.75% годовых. Но самое интересное, в котировках money market – СНИЖЕНИЕ ❗️ставки в середине 2023 года.

( Читать дальше )

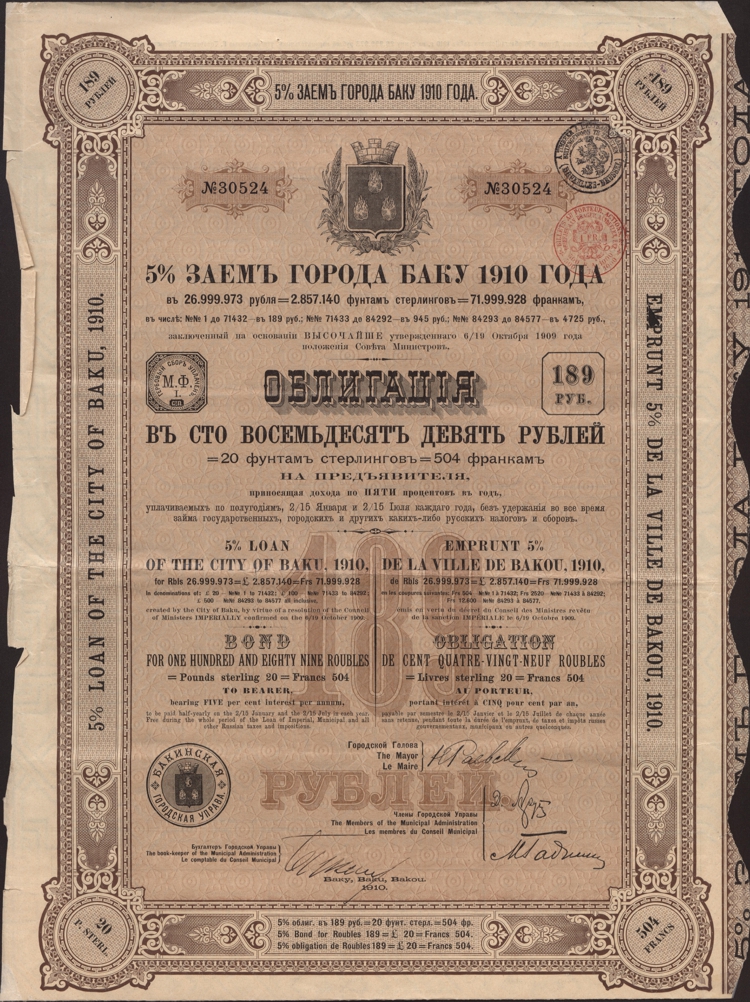

Ценные бумаги. Взгляд в прошлое. Акции городского займа Баку.

- 07 июля 2022, 21:52

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

В начале XX века Баку – это богатая нефтяная провинция, притягивающая большое количество работников разных национальностей и столичных знаменитостей. Численность населения – около 200 тыс. человек.

Баку был быстро растущим индустриальным центром и в октябре 1910 года здесь прошла первая Международная авиационная неделя на Кавказе. В авиашоу приняли участие известные пилоты того времени – Сергей Уточкин и Адам Габер-Влынский. Зрелище привлекло внимание бакинцев, готовых платить за входной билет 30,60 рублей, что являлось месячным заработком нефтяника.

( Читать дальше )

Новости тг-канал

Новости тг-канал