Ежемесячный обзор: темпы роста выручки в корпоративном секторе замедлились в 2022

Представители ФРС в течение прошедшего месяца подтвердили намерение дальше повышать учётную ставку. Например, президент федерального резервного банка Миннеаполиса Neel Kashkari, являющийся членом FOMC, заявил, что придерживается идее повысить ставку на 25-50 б.п. на следующем заседании. Президент банка Атланты Raphael Bostic сказал, что считает комфортным уровень ставки 5%-5,25% в 2024 г.

В Еврозоне рынки ожидают длительный период высоких ставок, опираясь на данные по инфляции, которая замедляется более слабыми темпами, чем ожидалось. ЕЦБ рассматривает повышение ставки на 50 б.п. в марте.

На основе вышедшей корпоративной отчётности очевидно, что в целом выручка и прибыль корпораций выросли в 2022 г. слабыми темпами в сравнении с 2021 г. Компании отмечают, что клиенты сократили расходы в условиях экономической неопределённости. Модель поведения изменилась на более экономичный подход к тратам и среди корпоративных клиентов. В технологическом секторе ожидаемо замедлились темпы роста, учитывая высокую базу 2020-2021 гг., а также вслед за возвращением к офлайн жизни в связи со снятием пандемийных ограничений.

Макростатистика. Разбираем период с 18 января 2023 г. по 18 февраля 2023 г. Обзор за предыдущий месяц можете почитать по ссылке.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. Согласно пересмотренным данным, ВВП в 4 квартале (4Q22) вырос на 2,7% в годовом выражении, экономисты не ожидали изменений с 2,9%.

Индекс потребительских цен (ИПЦ) в январе замедлился до 6,4% в годовом выражении в сравнении с 6,5% месяцем ранее. Экономисты рассчитывали на 6,2%. Индекс цен производителей оказался на уровне 6% г/г, ожидалось 5,4%. Согласно пересмотренным данным, в декабре было 6,5%.

Объём розничных продаж в январе вырос на 1,7% к декабрю, ожидался рост на 0,8%. В годовом выражении розничные продажи выросли на 6,38%.

Уровень безработицы в январе снизился до 3,4%, ожидалось 3,6%. В декабре было 3,5%.

В прошлый четверг были опубликованы данные по количеству первичных заявок на пособие по безработице — 192 тыс. против ожидавшихся 200 тыс. Общее число, получающих пособие по безработице, сократилось до 1,654 млн человек. Аналитики ожидали 1,7 млн. В сравнении с прошлым месяцем изменений нет.

В декабре число занятых в несельскохозяйственном секторе выросло на 106 тыс., аналитики в среднем прогнозировали 178 тыс.

Еврозона. Согласно уточненным данным, ВВП вырос на 1,9% в 4Q22. Экономисты в среднем прогнозировали рост на 2,2%. По отношению к 3Q22 ВВП ЕС вырос на 0,1%. ИПЦ в январе замедлился до 8,5% в годовом выражении. Экономисты ожидали 9%. В декабре ИПЦ составил +9,2%.

Уровень безработицы в ноябре остался на уровне 6,6%, ожидалось 6,5%.

Объём промышленного производства в декабре сократился на 1,7% в годовом выражении и на 1,1% по отношению к ноябрю. Консенсус-прогноз составлял -0,7% и -0,8%, соответственно.

Объём розничных продаж в декабре упал на 2,7% к ноябрю, в годовом выражении падение -2,8%. Экономисты ожидали, соответственно, -2,5% м/м и -2,7% г/г.

Китай. 20 января Народный Банк Китая (НБК) сохранил базовую кредитную ставку на уровне 3,65%, как и ожидалось. Ставка не меняется уже 6 мес. подряд.

Индекс деловой активности в производственном секторе (PMI) в январе вырос с 47 до 50,1. Экономисты ожидали 49,8 пунктов. Индекс деловой активности в сфере услуг 54,4 по сравнению с 41,6 в декабре.

ИПЦ в январе вырос к декабрю на 0,8%, экономисты прогнозировали 0,7%. В годовом выражении ИПЦ вырос на 2,1%, ожидалось 2,2%.

Япония. ВВП в 4Q22 прибавил 0,6% в годовом выражении. Экономисты прогнозировали рост на 2%.

Объём промышленного производства в декабре снизился на 0,1% по отношению к ноябрю. Экономисты ожидали снижение на 1,2%. В январе объём экспорта вырос на 3,5% г/г, а импорт подскочил на 17,8%. Аналитики прогнозировали рост на 0,8% и 18,4%, соответственно.

Базовый ИПЦ в декабре остался на уровне 4% в годовом выражении, что совпало с консенсус-прогнозом аналитиков. Розничные продажи в декабре выросли на 3,8%. Экономисты ожидали 3%

Великобритания. ВВП в 4Q22 прибавил 0,4% в годовом выражении, что совпало с прогнозами экономистов.

ИПЦ в январе замедлился с 10,5% до 10,1%. Консенсус-прогноз аналитиков был 10,3%. Индекс деловой активности в секторе услуг в январе пересмотрен с 48 до 48,7. Изменений не ожидалось.

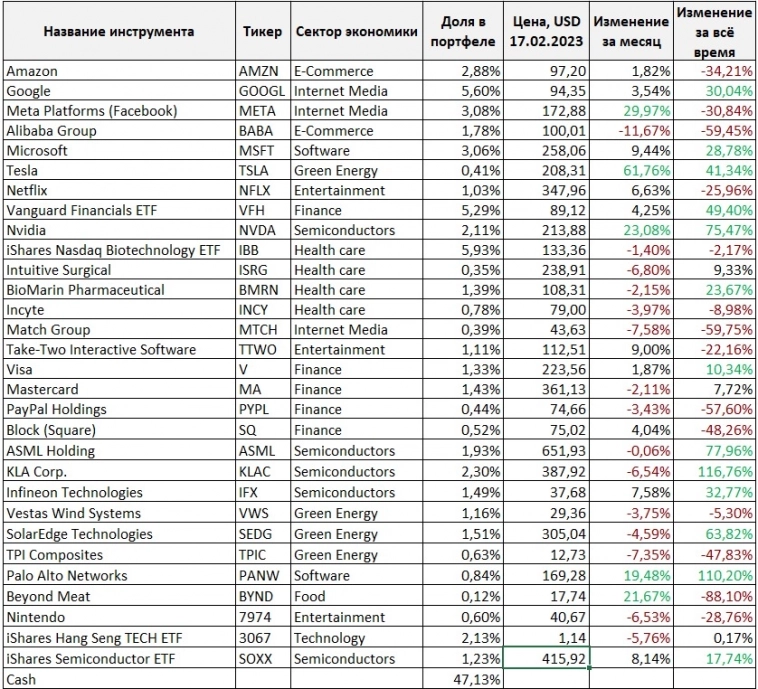

За прошедший месяц (с 18.01.2023 по 18.02.2023) индекс Nasdaq Composite подскочил на 10,1%, а S&P 500 вырос на 5,9%. Наш портфель SUVE CM прибавил 4,5%. За истекший месяц наш результат ниже, чем по индексам из-за высокой доли кэша.

За весь период портфель прибавил 1,3%. В пересчете на годовые проценты это 0,54%. В тот же время Nasdaq вырос на 9,2% (3,8% годовых), а индекс S&P 500 подскочил на 22,9% (9,47% годовых). Доходность на инвестированный капитал (с учётом закрытых позиций) по нашему портфелю составляет +9,1%. Т.е. лучше индекса Nasdaq, и на уровне S&P 500.

Лучший результат в портфеле за прошедший месяц у акций Tesla, которые взлетели на 62% вслед за сильным отчётом. На 2 месте Meta Platforms* с результатом +30% также благодаря корпоративной отчетности. Акции Nvidia выросли на 23%. Худший результат у бумаг Alibaba, которые за месяц упали на 12%. Акции Match Group потеряли 7,6%. Третье место у акций TPI Composites, которые упали на 7,35%.

Результаты отдельных секторов экономики. Индекс акций аэрокосмической и оборонной промышленности (iShares Aerospace & Defense ETF) вырос на 6,34%. Вслед за отчётностью Lockheed Martin, Textron и др. крупных игроков. Биотехнологический сектор (iShares Nasdaq Biotechnology ETF) просел на 1,4%. Индекс финансового сектора (Vanguard Financials ETF) прибавил 4,25%. Сектор полупроводников (iShares PHLX Semiconductor ETF) вырос на 8% вслед за отчётностью AMD. Сектор зелёной энергетики (iShares Global clean energy ETF) снизился на 7%. Сектор падает на фоне сокращения субсидий для солнечных панелей.

Результаты за весь период. Топ-3 бумаг в портфеле: KLA Corp. +117%, Palo Alto Networks +110% и ASML Holding +78%.

Изменения в портфеле. За прошедшие 27 месяцев закрыты 3 инвестиционных идеи – Alexion Pharmaceuticals и iShares Aerospace & Defense ETF и Zynga. А также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840 (до сплита 1 к 3). Кроме того, мы сократили на треть свою позицию в Vanguard Financials ETF.

22 декабря мы докупили в портфель акции Alibaba Group и TPI Composites. Подробнее — в телеграм канале. Цена покупки Alibaba $117,81 за ADS. Цена покупки TPI Composites — $15,32 за акцию.

4 февраля мы докупили в портфель акции Meta Platforms (ex-Facebook)**. Подробнее — в телеграм канале. Цена покупки Meta Platforms $237,09 за акцию.

13 апреля мы открыли позицию в iShares Hang Seng TECH ETF (HKEX: 3067) по цене 8,89 HKD. Подробнее - в нашем блоге.

13 июля мы купили в портфель бумаги iShares Semiconductor ETF (SOXX) за $353,25. Подробнее здесь.

Полный список акций из нашего портфеля:

Итого за всё время 15 позиций в плюсе и 15 в минусе.

Топ-3 выросших акций за истекший месяц:

1) Tesla +61,76%

2) Meta Platforms** +29,97%

3) Nvidia +23,08%

Топ-3 упавших акций:

1) Alibaba Group -11,67%

2) Match Group -7,58%

3) TPI Composites -7,35%

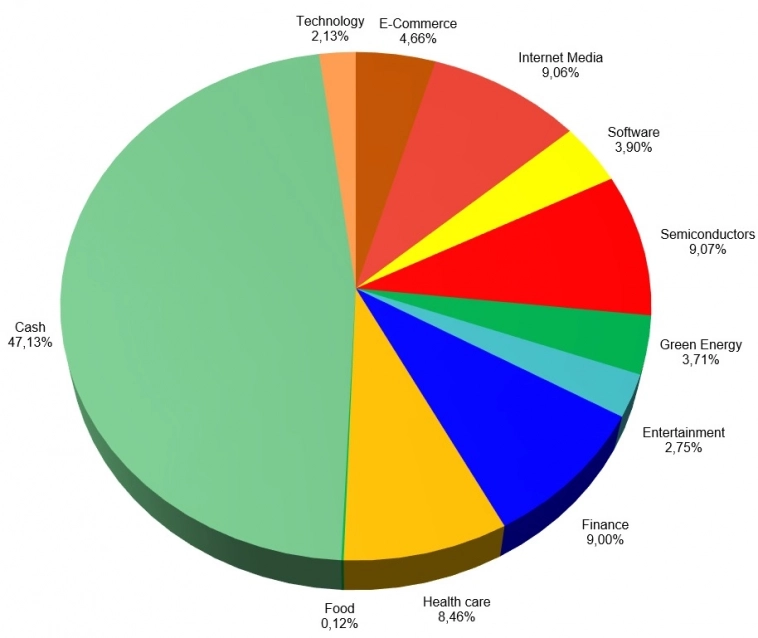

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей:*

1. Amazon

2. TPI Composites

3. Meta Platforms (Facebook)**

4. Biomarin Pharmaceutical

5. Alphabet (Google)

6. SolarEdge Technologies

7. Beyond Meat

8. Infineon Technologies

9. Microsoft

10. Netflix

11. Alibaba Group

12. NVIDIA

13. Incyte

14. Tesla

15. Block (Square)

16. Take-Two Interactive Software

17. PayPal Holdings

18. Match Group

19. Nintendo

20. KLA Corporation

21. Visa

22. Mastercard

23. ASML Holding

24. Palo Alto Networks

25. Vestas Wind Systems

26. Intuitive Surgical

27. iShares Hang Seng TECH ETF

28. iShares Semiconductor ETF

* Данный текст носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые в посте ценные бумаги.

** Признана в России экстремистской организацией, деятельность запрещена на территории РФ.