Ежемесячный обзор портфеля: акции TPI Composites взлетели на 85%

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.07.2022 по 18.08.2022. Обзор за предыдущий месяц можете почитать по ссылке.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. Согласно предварительным данным, ВВП во 2 квартале 2022 г. (2Q22) снизился на 0,9% в годовом выражении, экономисты ожидали рост на 0,5%. ВВП падает второй квартал подряд, что технически подразумевает рецессию. Индекс потребительских цен (ИПЦ) замедлился в июле до 8,5% в годовом выражении, ожидалось 8,7%. Объём розничных продаж в июле не изменился по сравнению с июнем, тогда как рынок ожидал рост на 0,1%. В годовом выражении розничные продажи выросли на 10%.

В прошлый четверг были опубликованы данные по количеству первичных заявок на пособие по безработице — 250 тыс. против ожидавшихся 265 тыс. Общее число, получающих пособие по безработице, составило 1,44 млн человек. Это совпало с ожиданиями аналитиков. В прошлом месяце было 1,43 млн, а в начале июня 1,3 млн. В июле число занятых в несельскохозяйственном секторе выросло на 528 тыс., аналитики в среднем прогнозировали 250 тыс. Безработица в июле снизилась до 3,5%, экономисты ожидали 3,6%.

25-27 августа состоится ежегодный симпозиум ФРС в Джексон Хоул, штат Вайоминг. Председатель ФРС выступит 26 августа. Ожидается, что Пауэлл подтвердит решимость Федрезерва повышать ставку до тех пор, пока инфляция не нормализуется.

Еврозона. Согласно уточненным данным, ВВП Еврозоны вырос во 2Q22 на 0,6% к 1 кварталу и на 3,9% в годовом выражении. Экономисты ожидали рост на 0,2% и 3,4%, соответственно.

Инфляция остаётся высокой. Согласно данным Евростата, ИПЦ в июле прибавил 8,9% в годовом выражении, что совпало с прогнозами экономистов.

Объём промышленного производства в июне прибавил 0,7% к маю и 2,4% в годовом выражении. Консенсус- прогноз был, соответственно: +0,2% и +0,8%.

Объём розничных продаж в июне снизился на 1,2% к маю и на 3,7% в годовом выражении. Экономисты ожидали рост на 0,1% м/м.

Уровень безработицы в июне остался на уровне 6,6%, что совпало с ожиданиями.

Президент Бундесбанка Joachim Nagel заявил, что ЕЦБ следует продолжить повышение учётной ставки, несмотря на риски рецессии в Еврозоне.

Китай. 22 августа Народный Банк Китая (НБК) понизил базовую кредитную ставку с 3,7% до 3,65%, как и ожидалось.

Объём промышленного производства в июле вырос на 3,8% в годовом выражении. Экономисты прогнозировали +4,6%. Индекс деловой активности в производственном секторе (PMI) в июле снизился до 49 против 50,2 месяцем ранее. Экономисты ожидали рост до 50,4.

Объём экспорта в мае подскочил на 18% в годовом выражении. Экономисты прогнозировали 15%. Объём импорта прибавил 2,3%. Аналитики ожидали рост на 3,7%. ИПЦ в июле вырос на 2,7% г/г. Экономисты прогнозировали 2,9%.

Объём розничных продаж прибавил 2,7% в годовом выражении. Аналитики прогнозировали рост на 5%. Уровень безработицы в июле составил 5,4%. Ожидалось 5,5%.

Япония. Согласно предварительным данным, ВВП во 2Q22 вырос на 0,5% по отношению к 1Q22 и на 2,2% в годовом выражении. Экономисты ожидали, соответственно, 0,6% и 2,5%.

В июле объём экспорта подскочил на 19% г/г, а импорт — на 47,2%. Аналитики прогнозировали рост на 18,2% и 45,7%, соответственно.

Базовый ИПЦ в июле ускорился до 2,4% в годовом выражении, что совпало с прогнозами аналитиков. По итогам июня рост цен составлял 2,2%.

Великобритания. По предварительным данным, ВВП во 2Q22 вырос на 2,9% в годовом выражении, но сократился к 1Q22 на 0,1%. Экономисты прогнозировали 2,8% и -0,2%, соответственно. ИПЦ в июле ускорился с 9,4% до 10,1%. Аналитики ожидали 9,8%.

Экономика США вступила в рецессию, очевидно, что за ней в этом году последует и Еврозона. Но что касается рецессии в мировой экономике – это открытый вопрос. На текущий момент это не гарантированный сценарий. Китай по-прежнему чувствует себя лучше, чем можно было бы ожидать, учитывая локдауны. Развивающиеся страны вернулись на тренд роста, т.к. никакие существенные меры против коронавируса не предпринимают. Инфляция остаётся на высоком уровне практически во всех странах. При этом учётные ставки намного ниже, что создаёт ситуацию с глубоко отрицательными реальными ставками / доходностями. Следует также отметить, что сохраняющаяся высокая занятость провоцирует дальнейший рост цен. Монетарные власти не имеют никакой альтернативы, кроме как провоцировать замедление экономики, повышая учётные ставки. Таким образом, сокращение ВВП является вполне вероятным сценарием развития событий.

Мы сохраняем нашу позицию относительно рынка. Высокие риски вынуждают держать существенную часть портфеля в кэше, при этом покупки необходимы, т.к. многие акции подешевели до рациональных уровней и ниже.

За прошедший месяц индекс Nasdaq Composite подскочил на 14%, а S&P 500 — на 11,8%. Наш портфель SUVE CM вырос на 5,65%. Наши результаты хуже бенчмарка Nasdaq Composite из-за доли кэша 45%.

За весь период доходность портфеля составляет 6,6%. В пересчете на годовые проценты это 3,5%. За рассматриваемый период Nasdaq вырос на 20% (10,5% годовых), а индекс S&P 500 взлетел на 29% (15,2% годовых). Доходность на инвестированный капитал (с учётом закрытых позиций) по нашему портфелю составляет 11,9%. Т.е. лучше индекса Nasdaq, но ниже S&P 500.

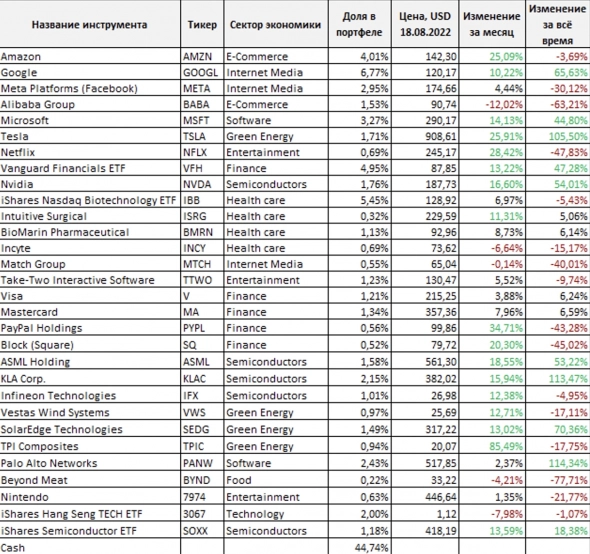

Лучший результат в портфеле за прошедший месяц у акций TPI Composites, которые взлетели на 85% вслед за утверждением стимулирующих мер для сектора в США. На 2 месте PayPal, акции которой подскочили на 35%. 3 место у бумаг Netflix с результатом +28%. 2 и 3 место выросли в связи с общей коррекцией на рынке, эти акции были сильно перепроданы с точки зрения оценки бизнеса. Худший результат у ADS Alibaba Group, которые за месяц потеряли 12% вслед за новостями о возможном делистинге акций в США. По этой же причине упал на 8% Hang Seng TECH ETF.

Результаты отдельных секторов экономики. Индекс акций аэрокосмической и оборонной промышленности (iShares Aerospace & Defense ETF) подскочил на 13%. Биотехнологический сектор (iShares Nasdaq Biotechnology ETF) вырос на 7%. Индекс финансового сектора (Vanguard Financials ETF) вырос на 13,2%. Сектор полупроводников (iShares PHLX Semiconductor ETF) прибавил 13,6%. Ситуация в целом связана с общей коррекцией на рынке акций. Сектор зелёной энергетики (iShares Global clean energy ETF) подскочил на 20,8%. Рынок положительно воспринял новости о принятии закона о борьбе с климатом, подразумевающим налоговые стимулы для зелёной энергетики до 2030 г.

Результаты за весь период. Топ-3 бумаг в портфеле не изменились: Palo Alto Networks +114,3%, KLA Corp. +113,5% и Tesla +105,5%.

Изменения в портфеле. За прошедшие 23 месяца закрыты 3 инвестиционных идеи – Alexion Pharmaceuticals и iShares Aerospace & Defense ETF и Zynga. А также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840. Кроме того, мы сократили на треть свою позицию в Vanguard Financials ETF.

22 декабря мы докупили в портфель акции Alibaba Group и TPI Composites. Подробнее — в телеграм канале. Цена покупки Alibaba $117,81 за ADS. Цена покупки TPI Composites — $15,32 за акцию.

4 февраля мы докупили в портфель акции Meta Platforms (ex-Facebook)*. Подробнее — в телеграм канале. Цена покупки Meta Platforms $237,09 за акцию.

13 апреля мы открыли позицию в iShares Hang Seng TECH ETF (HKEX: 3067) по цене 8,89 HKD. Подробнее - в нашем блоге.

13 июля мы купили в портфель бумаги iShares Semiconductor ETF (SOXX) за $353,25. Подробнее здесь.

Полный список акций из нашего портфеля:

Итак, в целом по портфелю за весь период положительная динамика у 15 позиций, а 15 в минусе. Nintendo мы учитываем как акцию, которая выросла, т.к. инвестиция в иенах, в пересчёте на доллары бумага просела из-за девальвации иены.

Топ-3 выросших акций за истекший месяц:

1) TPI Composites +85,49%

2) PayPal Holdings +34,71%

3) Netflix +28,42%

Топ-3 упавших акций:

1) Alibaba Group -12,02%

2) iShares Hang Seng TECH ETF -7,98%

3) Incyte -6,64%

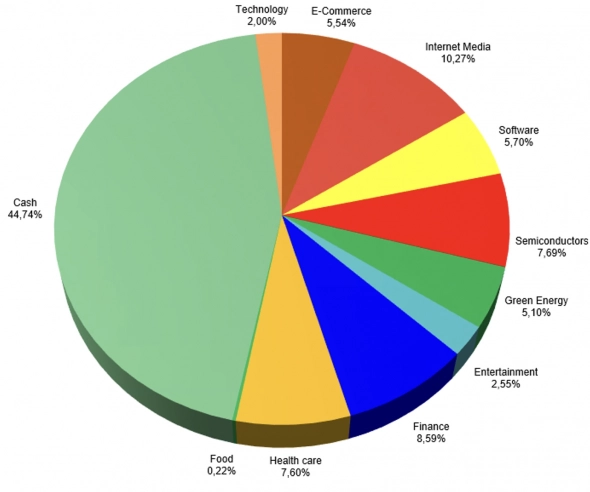

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей:**

1. Amazon

2. TPI Composites

3. Meta Platforms (Facebook)*

4. Biomarin Pharmaceutical

5. Alphabet (Google)

6. SolarEdge Technologies

7. Beyond Meat

8. Infineon Technologies

9. Microsoft

10. Netflix

11. Alibaba Group

12. NVIDIA

13. Incyte

14. Tesla

15. Block (Square)

16. Take-Two Interactive Software

17. PayPal Holdings

18. Match Group

19. Nintendo

20. KLA Corporation

21. Visa

22. Mastercard

23. ASML Holding

24. Palo Alto Networks

25. Vestas Wind Systems

26. Intuitive Surgical

27. iShares Hang Seng TECH ETF

28. iShares Semiconductor ETF

*Признана в России экстремистской организацией, деятельность запрещена на территории РФ.

**Не является индивидуальной инвестиционной рекомендацией.