Ежемесячный обзор портфеля: в лидерах роста зелёная энергетика

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.02.2022 по 18.03.2022. Обзор за предыдущий месяц можете почитать по ссылке.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. ВВП в 4 квартале 2021 г. (4Q21) вырос на 7% в годовом выражении, что совпало с ожиданиями экономистов. Итого рост ВВП США в 2021 г. составляет 5,7%. В прошлый четверг вышли данные по безработице. Количество первичных заявок на пособие составило 214 тыс. против ожидавшихся 220 тыс. Общее число, получающих пособие по безработице, составило 1,42 млн человек. В то время как в прошлом месяце было 1,6 млн. Аналитики ожидали, в среднем, что показатель составит 1,49 млн чел. Рынок труда восстановился до уровней 2019 г. и продолжает улучшаться. В феврале число занятых в несельскохозяйственном секторе +678 тыс., аналитики в среднем прогнозировали 400 тыс. Безработица в феврале 3,8% против ожидавшихся 3,9%. Индекс потребительских цен (ИПЦ) в феврале 7,9% в годовом выражении, как и ожидалось. Объём розничных продаж в феврале 0,3% по сравнению с январем. Экономисты прогнозировали 0,4%. По итогам 2021 г. розничные продажи выросли на 14%.

16 марта ФРС повысила учётную ставку на 0,25%. Это совпало с ожиданиями рынка. Новый диапазон ставки составляет 0,25% — 0,5%. По словам председателя ФРС Джерома Пауэлла, комитет по открытым рынкам (FOMC) при необходимости будет действовать решительно для сдерживания роста цен и может поднять ставку на 0,5% уже на следующем заседании. Сейчас рынок уверен в 7 повышениях ставки ФРС в этом году, т.е. до уровней 2% — 2,25%. Геополитические проблемы в Европе создают дополнительное давление на цены, которые и так росли рекордными темпами.

Еврозона. Согласно уточненным данным, ИПЦ в феврале 5,9% в годовом выражении. Экономисты ожидали 5,8%. Объём розничных продаж в январе вырос на 0,2% к декабрю и на 7,8% в годовом выражении. В 2021 г. розничные продажи выросли на 5%. Экономисты ожидали рост на 1,5% и 9,5%, соответственно. ВВП Еврозоны вырос в 4Q21 на 4,6% г/г и на 0,3% по отношению к 3Q21. Это совпало с прогнозами экономистов. В 3Q21 рост составил 3,7% г/г. Итого в 2021 г. ВВП Еврозоны вырос на 5,2%. Безработица в Еврозоне в январе 6,8%, ожидалось 7%.

На заседании 10 марта ЕЦБ, как и ожидалось, оставил учётную ставку без изменений на уровне 0%. Ставка по депозитам сохранена на уровне -0,5%. ЕЦБ подтвердил свои планы не повышать учётную ставку, пока долгосрочная инфляция не стабилизируется выше 2%. Регулятор повысил прогноз по ИПЦ в 2022 г. до 5,1%, а в 2023 г. до 2,1%. Лагард по-прежнему уверена, что инфляция имеет временный характер. При этом ЕЦБ начал сворачивать программу выкупа активов (APP). В апреле будет выкуплено €40 млрд, в июне уже €20 млрд. На 3 квартал параметры будут определены позднее.

Китай. 21 февраля НБК сохранил базовую кредитную ставку на уровне 3,7%, как и ожидалось. В 2021 г. ВВП Китая вырос на 8,1%. Индекс деловой активности в производственном секторе (PMI) в феврале 50,2. Экономисты ожидали 49,9. Экспорт в феврале подскочил на 16,3% в годовом выражении, объём импорта +15,5%. Экономисты прогнозировали, соответственно, 15% и 16,5%. ИПЦ в феврале замедлился до +0,9% г/г, а к январю +0,6% м/м. Экономисты прогнозировали +0,9% и +0,3%, соответственно. Объём промышленного производства в феврале вырос на 7,5% в годовом выражении. Экономисты прогнозировали 3,9%. Объём розничных продаж вырос на 6,7% г/г. Аналитики прогнозировали +3%. Уровень безработицы в феврале вырос до 5,5%, измнений с уровня 5,1% не ожидалось.

Япония. ВВП в 4Q21 вырос на 4,6% в годовом выражении и на 1,1% по отношению к 3Q21. Экономисты в среднем прогнозировали рост на 5,6% и 1,4%, соответственно. За полный 2021 г. ВВП Японии прибавил 1,7%. В феврале объём экспорта подскочил на 19,1%, а импорт — на 34%. Ожидался рост на 21% и 28%, соответственно. ИПЦ без учёта сезонных колебаний в феврале вырос на 0,6% в годовом выражении, что совпало с прогнозами аналитиков. Общий ИПЦ +0,9%. Банк Японии сохранил учётную ставку на уровне -0,1%, как и ожидалось. Регулятор принял решение сократить баланс за счёт постепенной продажи ETF, но сроки продажи не назвал. Долгосрочная цель по инфляции в 2% пока не достигнута, но это может произойти уже в следующем месяце. Растущие цены на сырьё провоцируют рост цен на потребительские товары, что негативно сказывается на благосостоянии населения. Курс иены продолжает падать к доллару, что благоприятно для экспортёров, но негативно для потребителей. Японский ЦБ также сохраняет позицию, согласно которой инфляция имеет временный характер.

В целом ситуация остаётся сложной. С одной стороны возможности центральных банков повышать ставки ограничены, т. к. они могут привести к стагнации или даже рецессии. С другой стороны, нужно что-то делать с инфляцией. Резкий рост цен отрицательно влияет на состояние экономики, провоцирует шоки, длительные периоды стагнации. В этой ситуации у ЦБ нет инструмента в виде печатания денег, который выручал мировые ЦБ в последние годы в случае кризисов. Сейчас монетарные средства стимулирования экономики исчерпаны. Возможными остаются немонетарные стимулы, на стороне облегчения налогового бремени и инвестиций в инфраструктуру. Критический характер текущего положения состоит в том, что резкий рост цен может спровоцировать инфляционный штопор, когда деньги будут обесцениваться во всех странах мира. Выход из ситуации следует искать в дипломатическом урегулировании кризиса в Европе и улучшении ситуации с поставками.

Таким образом, сегодня мы не видим условий для активного инвестирования в акции. Возможно, если развитие событий пойдёт по пути инфляционной спирали, нам следует в будущем резко нарастить инвестиции в акции компаний, которые обладают рыночной силой, т.е. могут повышать цены вместе с общим ростом цен. Сейчас же в условиях неминуемого роста ставок на денежном рынке наиболее пострадавшими окажутся акции небольших растущих компаний.

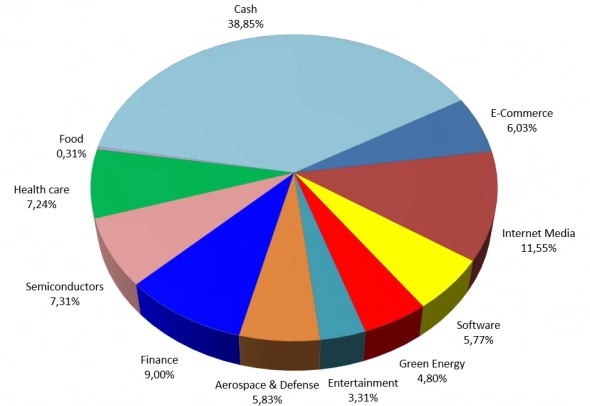

За прошедший месяц индекс Nasdaq Composite вырос на 2,55%, а S&P 500 — на 2,63%. Наш портфель SUVE CM показал результат +2,89%. Уже третий месяц подряд мы лучше бенчмарка Nasdaq Composite, несмотря на почти 40% кэша в портфеле. Благодаря тому, что акции из нашего портфеля в целом показали результаты намного выше акций, которые составляют индекс.

За прошедшие 18 мес. доходность портфеля составляет 12,62%. В пересчете на годовые проценты это 8,4%. Наши результаты намного хуже индексов Nasdaq Composite и S&P 500. За рассматриваемый период Nasdaq вырос на 28,73% (19% годовых), а индекс S&P 500 прибавил 34,45% (23% годовых). Доходность на инвестированный капитал (с учётом закрытых позиций) по нашему портфелю составляет 22,7%. Т.е. на уровне S&P 500 и выше, чем у Nasdaq. Во многом наши текущие результаты связаны с падением акций отдельных секторов экономики.

Лучший результат в портфеле за прошедший месяц у акций TPI Composites (см. последний отчёт), которые взлетели на 46%. На 2 месте Block (Square), акции которой подскочили почти на 44%. 3 место у акций Vestas с ростом на 25%.

Результаты отдельных секторов экономики. Акции аэрокосмической и оборонной промышленности (iShares Aerospace & Defense ETF) выросли на 4,7% в связи с ростом геополитической напряженности в мире. Биотехнологический сектор (iShares Nasdaq Biotechnology ETF) прибавил 4,8% вслед за положительными отчётами лидеров (Amgen, Regeneron, Vertex и др.). ETF на финансовый сектор (Vanguard Financials ETF) снизился на 1%. Отчётность банков, напротив, в основном разочаровала аналитиков. Сектор полупроводников (iShares PHLX Semiconductor ETF) подрос на 1,6%. Сектор зелёной энергетики (iShares Global clean energy ETF) за месяц взлетел на 16,6%. Рост связан с ожиданиями больших инвестиций в сектор для снижения влияния РФ на энергетику западных стран.

Результаты за весь период. Лучшей бумагой в портфеле стала Palo Alto Networks, которая в прошлом месяце была на 2 месте. Со времени нашего первого поста акции Palo Alto Networks взлетели на 139%. На 2 месте акции Nvidia с результатом +117%. 3 место удерживают акции Tesla, которые взлетели на 105%. Итого у нас в портфеле 4 акции, которые выросли более чем в 2 раза за 18 мес. Еще один топ это KLA, лидер по итогам прошлого месяца утратил позиции вслед за слабыми результатами сектора полупроводников в целом.

Список компаний, акции которых упали за весь период, пополнился новыми именами. Теперь таких компаний у нас 13. Лидеры падения: Beyond Meat (-66%), Alibaba Group (-56%) и TPI Composites (-37%). Мы сохраняем уверенность в этих компаниях и их долгосрочных перспективах, несмотря на текущие проблемы.

За прошедшие 18 месяцев закрыта 1 инвестиционная идея – Alexion Pharmaceuticals. Также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840. Кроме того, мы на треть сократили позицию в Vanguard Financials ETF.

Увеличение позиций. 22 декабря мы докупили в портфель акции Alibaba Group и TPI Composites. Подробнее — в телеграм канале. Цена покупки Alibaba $117,81 за ADS. Цена покупки TPI Composites — $15,32 за акцию.

4 февраля мы докупили в портфель акции Meta Platforms (ex-Facebook). Подробнее — в телеграм канале. Цена покупки Meta Platforms $237,09 за акцию.

Полный список позиций нашего портфеля.

Итак, в целом по портфелю за истекший месяц отрицательная динамика у 11 позиций, 19 в плюсе. За весь период рост показали большинство позиций — 17.

По-прежнему ожидаем коррекцию на рынке, которая позволит купить акции по более интересным ценам. Как мы писали ранее, в отдельных бумагах коррекция уже случилась, и причем существенная.

Топ-3 выросших акций за истекший месяц:

1) TPI Composites +46,33%

2) Block (Square) +43,92%

3) Vestas Wind Systems +25,1%

Топ-3 упавших акций:

1) Alibaba Group -8,98%

2) Infineon Technologies -5,46%

3) Mastercard -5,37%

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей*:

1. Amazon

2. TPI Composites

3. Zynga

4. Facebook

5. Biomarin Pharmaceutical

6. Alphabet (Google)

7. SolarEdge Technologies

8. Beyond Meat

9. Infineon Technologies

10. Microsoft

11. Netflix

12. Alibaba Group

13. NVIDIA

14. Incyte

15. Tesla

16. Square

17. Take-Two Interactive Software

18. PayPal Holdings

19. Match Group

20. Nintendo

21. KLA Corporation

22. Visa

23. Mastercard

24. ASML Holding

25. Palo Alto Networks

26. Vestas Wind Systems

27. Intuitive Surgical

*Не является индивидуальной инвестиционной рекомендацией.