Свежие облигации ЭР-Телеком ПБО-02-06. Дом.ру хочет взять у нас в долг

Не одним МТС жив рынок телекомов, которые активно занимают деньги на бирже. Вот и ЭР-Телеком Холдинг с завидной регулярностью обращается к инвесторам за очередной порцией финансирования. На этот раз 4 апреля будет открыта книга заявок на выпуск ЭР Телеком Холдинг ПБО-02-06.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски СТМ, Газпрома, Окей, Сэтл Групп, Новых Технологий, Глоракса, Брусники, Славянск ЭКО.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📶А теперь — помчали смотреть на новый выпуск от ЭР-Телекома!

🌐Эмитент: АО «ЭР-Телеком Холдинг»

📶ЭР-Телеком Холдинг — один из крупнейших операторов телеком-услуг в России. Компания предоставляет услуги широкополосного доступа в интернет, платного цифрового телевидения, телефонии, доступа к сетям Wi-Fi, VPN, видеонаблюдения. Известный многим бренд Дом.ру — это и есть ЭР-Телеком.

📡Общая протяженность сети компании составляет свыше 189 тыс. км с зоной покрытия более 10 тыс. населенных пунктов, из них 592 городов. Таким образом, охват сети составляет 2/3 территории России.

У ЭР-Телекома очень сбалансированная структура клиентов: примерно половину выручки дают физлица, половину — корпоративные заказчики. Телекоммуникационные услуги генерируют 88,8% выручки.

⭐Кредитный рейтинг: А-(RU) от ЭкспертРА, был повышен в октябре 2023.

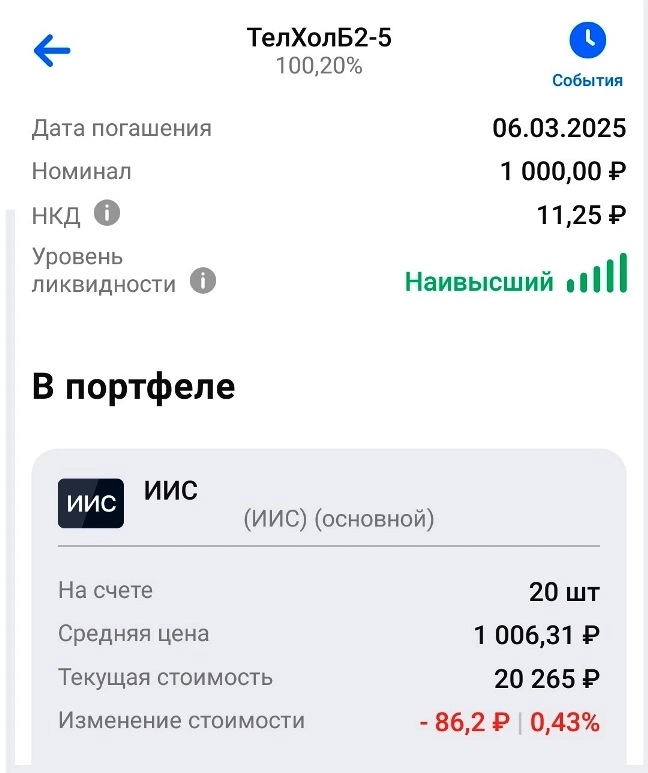

💼Сейчас на бирже торгуются 5 выпусков на 43 млрд руб., причем выпуск ТелХолПБО5 на 7 млрд руб. гасится 15 апреля. Я тоже близко знаком с облигациями ЭР-Телекома: на ИИС сейчас держу 20 бумаг ТелХолБ2-5 с погашением в марте 2025.

Скрин из приложения ВТБ Инвестиции

📊Финансовые результаты

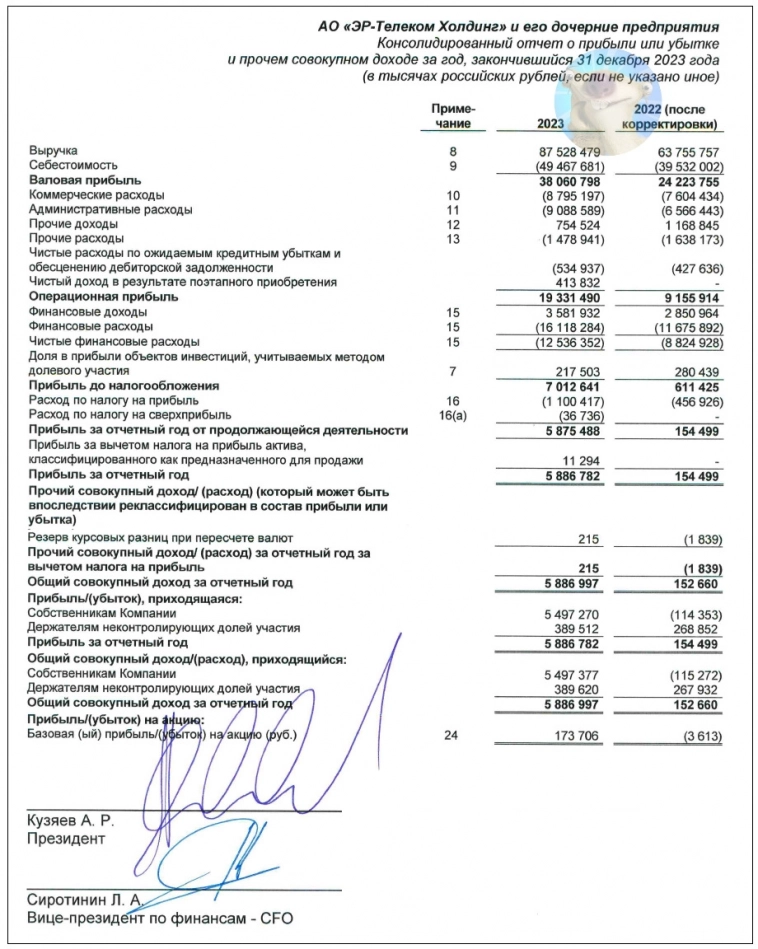

📑Буквально только что, 1 апреля, опубликована консолидированная отчетность ЭР-Телеком по МСФО за 2023 год. Похоже, я один из первых из всего инвест-сообщества, кто в неё погрузился.

✅Надо сказать, что на фоне низкой базы 2022 года результаты Холдинга за прошедший год выглядят ошеломляюще успешными:

📈Выручка увеличилась на 37,3% — с 63,8 млрд руб. в 2022 году до 87,5 млрд руб. в 2023 году.

🔻Себестоимость, впрочем, тоже заметно подросла — с 39,5 млрд до 49,5 млрд руб., на 25%.

📈Операционная прибыль взлетела более чем в 2 раза: с 9,16 млрд сразу до 19,3 млрд руб.

📈Самая фантастическая метаморфоза произошла с чистой прибылью: она выросла в 38 (!) раз и составила 5,89 млрд руб. против жалких 155 млн руб. в 2022-м. Вот это я понимаю, нарастили темпы.

⛔Но есть и большая поварёшка дёгтя — обязательства тоже изрядно увеличились:

● Долгосрочные обязательства: 136 млрд руб. (+44,8% год к году)

● Краткосрочные обязательства: 59,7 млрд руб. (+67,2% год к году)

● Всего обязательства: 196 млрд руб. (+50,1% год к году)

👉При этом на счетах компании 10,6 млрд кэша. Долговая нагрузка существенная: показатель Чистый долг/OIBDA составляет примерно 4,9x.

Источник: Отчет ЭР-Телеком Холдинг по МСФО за 2023 г.

⚙️Параметры выпуска ПБО-02-06

● Номинал: 1000 руб.

● Объем: 7 млрд руб.

● Погашение: через 5 лет

● Купон: G-curve за 2 года +375 б.п.

● Периодичность выплат: 12 раз в год

● Амортизация: нет

● Оферта: да (пут-оферта через 2 года)

● Рейтинг: А-(RU) от ЭкспертРА

● Доступен для неквалов: да

👉1-й купон (до оферты) будет определён через спред к кривой 2-хлетних ОФЗ, по аналогии с новым выпуском от Синары. На текущий момент это примерно соответствует YTP в районе 17,4% и купону 16,1%.

👉Пут-оферта через 2 года после размещения.

👉Организаторы выпуска: Газпромбанк, Россельхозбанк, Инвестбанк Синара.

👉Сбор книги заявок — 4 апреля, размещение на бирже — 9 апреля 2024 года.

👉Одна из целей размещения — рефинансирование выпуска ТелХолПБО5, который погашается 15 апреля.

🤔Резюме: смущают долги и оферта

🌐Итак, ЭР-Телеком размещает выпуск объемом 7 млрд руб. на 5 лет с ежемесячной выплатой купонов, без амортизации и с пут-офертой через 2 года.

✅Эмитент довольно надежный и известный: оператор коммуникационных услуг федерального уровня с кредитным рейтингом A-.

✅Выручка и прибыль в прошлом году показали резкий рост и могут продолжить расти в дальнейшем по мере заключения договоров с бизнесом и физлицами, в т.ч. на новых территориях.

✅Ориентировочный купон и доходность выглядят интересно.

⛔Оферта через 2 года: нужно будет помнить о ней и не пропустить.

⛔Компания закредитованная: долговая нагрузка по показателю Чистый долг/OIBDA приближается к 5x и продолжает нарастать.

💼Вывод: в целом неплохо, однако несколько напрягает закредитованность и есть нюанс с офертой. Пожалуй, воздержусь. Впереди ещё много интересных размещений.

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор.

Полезные подборки облигаций:

📍ТОП-7 корп. облигаций с высоким купоном для покупки в феврале-марте 2024

📍5 самых ПРИБЫЛЬНЫХ облигаций БЕЗ амортизации и оферты [весна 2024]

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

CyberWish02 апреля 2024, 09:16Кандидат в мастера облигаций0

CyberWish02 апреля 2024, 09:16Кандидат в мастера облигаций0