ЗПИФы недвижимости

-

Пришла смска от СберАрБ7 — сумма выплаты на ~9 % больше чем в прошлый раз. Мысль: в структуре фонда — 35% денежные средства, не выросла ли ставка их размещения после роста ключевой. Но слабо верится в то что УК будет стремится максимизировать этот эффект. ведь можно их в Сбере держать под низкий процент.

Пришла смска от СберАрБ7 — сумма выплаты на ~9 % больше чем в прошлый раз. Мысль: в структуре фонда — 35% денежные средства, не выросла ли ставка их размещения после роста ключевой. Но слабо верится в то что УК будет стремится максимизировать этот эффект. ведь можно их в Сбере держать под низкий процент. На рынке появятся ЗПИФы недвижимости нового типа

На рынке появятся ЗПИФы недвижимости нового типа

В ближайшие дни УК «Тинькофф Капитал» планирует начать продажу паев ЗПИФа жилой недвижимости смешанного типа. Участники рынка отмечают уникальность стратегии, так как до сих пор в основном запускались фонды либо первичной, либо вторичной недвижимости. Смешивание типов управления может повысить ликвидность фонда, но сложнее в реализации и сопряжено с рисками снижения доходности.

Подробнее — в материале «Ъ».

Авто-репост. Читать в блоге >>> читая о ЗПИФ недвижимости

читая о ЗПИФ недвижимости

Вроде и есть посты. Но не вижу важных вещей в них.

1. Типы договоров аренды и условия повышения аридных платежей. На старых договорах это может, например быть повышение на 4 % в год. Что ниже инфляции- значит денежный поток не будет её отыгрывать . Конечно через n лет когда договор закончиться и будет новый стоимость вырастет -но этого надо дождатся. а это может быть, например, через 5 лет

Туда же длительность договоров- до СВО в ковид покупали рейты которые сдают аренду казино. т к у них договор аж на 30 лет.

2. Для фондов с плечом- стоимость привлечения капитала и срок кредита. Ну и в общем случае валюта (хотя у всех наших рубли). У того же паруса есть фонд где кредит под менее 6 %, что в условиях более высокой инфляции интересно. Тут я даже предпочёл бы кредитное плечо побольше иметь. Выше риск, но и доходность тоже

Авто-репост. Читать в блоге >>> Инвестиции в недвижимость: ЗПИФы от УК Парус

Инвестиции в недвижимость: ЗПИФы от УК ПарусПродолжаю смотреть на инвестиции в бумажную недвижимость. На очереди фонды от УК Парус. Их фонды недвижимости по праву считаются самыми доходными среди тех, что есть на бирже. Среди фондов есть склады и БЦ, а также обещают скоро фонды на ТРЦ.

Все фонды Паруса доступны только квалифицированным инвесторам. И раз уж я получил этот статус, то решил посмотреть все фонды.

Другие фонды, про которые я уже писал:

- Рентный доход (РД) от ВТБ

- Арендный бизнес 7 (АБ7) от Сбера

- Арендный поток 1 и 2 (АП) от Альфа Капитал

- Атриум

Что внутри и почему только для квалов?

Внутри одного фонда лежит один актив. Это либо склад, либо БЦ, либо ТРЦ (в будущем).

В отличие от других фондов, Парус использует кредитные деньги для формирования фондов (покупки коммерческой недвижимости). Кредит гасится по мере приобретения паёв инвесторами. Также внедряется подход «Level up» — когда не совсем гасится, подробнее по ссылке в видео. Теоретическая доходность выше, риски выше. Поэтому для квалов — и точка.

Авто-репост. Читать в блоге >>> Деньги в бетон для нищих.

Деньги в бетон для нищих.

📈 Для диверсификации портфеля интересно добавить туда 10-20% недвижимости. Это придаст ему устойчивости к различным рыночным поворотам. Если вы не можете позволить себе купить торговый центр и получать с него рентный доход, купите себе паи торгового центра. Все же просто. Ну почти.

🏢 Здесь пройдемся по ЗПИФ от УК «Парус» — вторая по величине активов УК в недвижимости после Сбера. Компания предлагает инвестиции в офисную и складскую недвижимость. Совсем скоро можно будет рассмотреть и паи ТРЦ «Весна!». На данный момент всего 5 фондов. За каждым фондом прикреплен конкретный объект недвижимости, владельцем и получателем арендного потока с которого становится владелец ПИФа. Компания покупает объект в кредит, а после эмиссией паев частично его закрывает. Частичное закрытие позволяет оставить кредитный рычаг, с помощью которого объект может приносить дополнительные пару процентов на вложенный капитал.

Фонды, эмиссия паев которых пока больше не планируется:

🟣 ЗПИФ Парус-СБЛ RU000A104172.

Авто-репост. Читать в блоге >>> Отчётность по фондам Паруса есть в ЛК. Ответы на вопросы по доп.эмиссии Парус-Лог, а так же новая фин.модель есть в телеграмм-канале Паруса. Так же есть ролик на ютубе с комментариями по Парус-Лог.

Отчётность по фондам Паруса есть в ЛК. Ответы на вопросы по доп.эмиссии Парус-Лог, а так же новая фин.модель есть в телеграмм-канале Паруса. Так же есть ролик на ютубе с комментариями по Парус-Лог. Парус логистика выпускает дополнительно 1 млн паев. По видимому у них не фиксированная процентная ставка по кредиту и они хотят его погасить досрочно. Судя по количеству паев по текущей цене они погасят около 980 млн. руб из 2,8 млрд. кредита. То есть кредитное плечо снизится, а доходность по выплатам будет размыта. Это должно компенсироваться (теоретически) ростом распределения СЧА на каждый пай. Но когда оно будет еще за счет переоценки недвижимости это еще неизвестно...

Парус логистика выпускает дополнительно 1 млн паев. По видимому у них не фиксированная процентная ставка по кредиту и они хотят его погасить досрочно. Судя по количеству паев по текущей цене они погасят около 980 млн. руб из 2,8 млрд. кредита. То есть кредитное плечо снизится, а доходность по выплатам будет размыта. Это должно компенсироваться (теоретически) ростом распределения СЧА на каждый пай. Но когда оно будет еще за счет переоценки недвижимости это еще неизвестно...

Вот сейчас сижу и думаю, а что с ним делать учитывая грядущее вполне себе возможное снижение выплат. приходили ли кому-то такие уведомления по другим фондам Паруса?

В личном кабинете Паруса есть вот такая таблица, но там только выдержа по СЧА, активам и обязательствам. А вот данных о доходах я не нашел :( lk.parus-am.ru/funds

В личном кабинете Паруса есть вот такая таблица, но там только выдержа по СЧА, активам и обязательствам. А вот данных о доходах я не нашел :( lk.parus-am.ru/funds

Успейте попасть в реестр августаДрузья, всем привет!💎 Сегодня последний день, чтобы успеть попасть в список инвесторов, кто получит доход з...

Parus Asset Management, здравствуйте! Можете дать ссылки, где найти официальную отчетность фондов? О стоимости чистых активов и доходе особенно интересуют

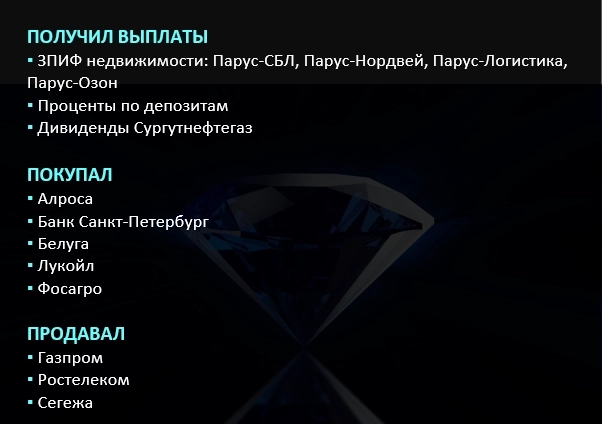

Мой портфель. Август 2023.

Мой портфель. Август 2023.

Операции с портфелем

Обычно я стараюсь не вмешиваться в уже сформированные позиции и редко вношу изменения в портфель. Если я покупаю бизнес, то стараюсь удостовериться, что за ним можно следить по минимуму. И все же в этот раз я сделал ряд перестановок.

Во-первых добавил в портфель акции Белуги, мне нравится их бизнес. Значительно нарастил долю в акциях Лукойла.

Во-вторых продал сильно закредитованные компании — Сегежу и Ростелеком, но не исключаю, что могу их обратно откупить в конце 2023 или начале 2024 года (но это не точно). Так же временно сократил позицию в Газпроме, опять же предполагая, что на горизонте года верну проданные позиции. Все же с учетом инфляции сегодня акции Газпрома стоят дешевле, чем на дне 2008 года.

В-третьих немного усилил позиции в Алросе, Банке СПБ и Фосагро.

В результате перестановок в портфеле выросла доля компаний, который продолжают платить дивиденды, это ключевой показатель для меня. Пока остаются в двоечниках всех компании горнодобывающей отрасли (кроме Алросы), дивиденды по ним я не жду в 2023. Инвестор я понимающий, готов дать подождать 2024 год. Но если и в 2024 какие-то компании не вернутся к выплате дивидендов, им придется покинуть мой портфель.

Авто-репост. Читать в блоге >>> Инвестиции в недвижимость: ЗПИФ Арендный бизнес 7 от Сбера

Инвестиции в недвижимость: ЗПИФ Арендный бизнес 7 от СбераПродолжаю смотреть на инвестиции в бумажную недвижимость. На очереди Арендный бизнес 7 от Сбера или, если точнее, от их УК СФН (Современные Фонды Недвижимости). Один из немногих интересных фондов недвижимости на бирже, тем более, доступен неквалифицированным инвесторам. Целевой состав — 100% складов, хардкора коммерческой недвижимости.

Я уже подробно писал про ВТБ РД (на мой взгляд, равноценный с АБ7), фонды от Альфы Арендный поток 1 и 2, ну и про Атриум не стоит забывать. Для квалифицированных инвесторов есть ещё фонды от УК Парус, хотя сейчас доходности их практически сравнялись с АБ7.

Арендный Бизнес 7 или АБ7 мне интересен не просто так. Он у меня есть в портфеле в связке с РД, которые, на мой взгляд, являются логичной заменой ПНК, который продал свои активы Сберу. Считаю, что от 10% до 20% недвижимости должно быть в моём портфеле, сейчас он около 2,5 млн, два фонда примерно по 100 000 и дешёвые паи Атриума дают около 10% всего портфеля или около 17% от биржевой части (без учёта депозита). Посмотрим теперь на состав, комиссии, доходность и сравним с конкурентами.

Авто-репост. Читать в блоге >>>

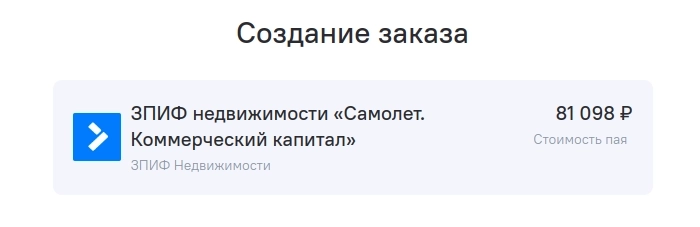

Паи на фонд от Самолёта со скидкой 20%

Паи на фонд от Самолёта со скидкой 20%Изначальная цена составляла 100 000 руб., информацию можно найти на странице фонда и в документах управляющей компании.

Фонд с СЧА 187 млн. руб сформирован 31 июля 2023 года.

Сейчас же предлагают купить паи по 81 098 руб (с момента формирования прошло меньше месяца)

Фото из личного кабинета, который появляется после регистрации на странице фонда.

Авто-репост. Читать в блоге >>> ЗПИФ «ПАРУС-Двинцев»: честный разбор

ЗПИФ «ПАРУС-Двинцев»: честный разбор

На Мосбирже теперь торгуется ЗПИФ «ПАРУС-Двинцев»: можно вложить 910 рублей (будучи квалифицированным инвестором), стать совладельцем офисного здания класса А в Москве и получать 9,7-10,1% годовых доходности.

Но насколько это интересно?

Базовым активом ЗПИФ «ПАРУС-Двинцев» является БЦ «Двинцев» на одноименной улице в Москве. Бизнес-центр общей площадью 57 тыс. м2 находится в десяти минутах пешком от метро «Савеловская» и Савеловского вокзала и в пятнадцати минутах – от метро «Марьина Роща». «Двинцев» был введен в эксплуатацию в 2009 году, а в 2018 подвергнут комплексному редевелопменту (обновлению). В настоящее время ключевыми арендаторами БЦ «Двинцев» являются компании Samsung, банк «Ренессанс Кредит», Media Scope, Мосинжпроект и ряд других.

Прямо напротив БЦ Двинцев, строится сейчас крупный БЦ класса А STONE Cавеловский, общей площадью 93 тыс. м2, в этом объекте можно сейчас приобрести офисы от 70 м2. Окончание строительства намечено на 2024 год. Достаточно большое количество частных инвесторов выбирают покупку офисной недвижимости в качестве инвестиционного инструмента.

Авто-репост. Читать в блоге >>> Добрый день, теперь можно добавлять в портфели ЗПИФ Современный Арендный бизнес-7 (RU000A1034U7).

Добрый день, теперь можно добавлять в портфели ЗПИФ Современный Арендный бизнес-7 (RU000A1034U7).

Тимофей, спасибо!

Тимофей Мартынов, а как вы создали новую ветку?

Игорь Родичев, он же создатель данного ресурса SMARTLAB

С 15 августа частные инвесторы получили возможность торговли на Мосбирже паями ЗПИФ ПАРУС-Двинцев - рентного фонда недвижимости - получение дохода от арендного потока с 1-го месяца владениями паями

С 15 августа частные инвесторы получили возможность торговли на Мосбирже паями ЗПИФ ПАРУС-Двинцев - рентного фонда недвижимости - получение дохода от арендного потока с 1-го месяца владениями паями15 августа 2023 года частные инвесторы получили возможность покупать и продавать на Московской бирже паи закрытого паевого инвестиционного фонда (ЗПИФ) «ПАРУС-Двинцев» под управлением УК PARUS Asset Management.

ЗПИФ «ПАРУС-Двинцев» был включен в листинг Московской биржи 20 июля и допущен к торгам 25 июля 2023 года.

ЗПИФ «ПАРУС-Двинцев» – рентный фонд недвижимости, инвесторы которого начнут получать доход от арендного потока уже с первого месяца владения паями. В соответствии со стратегией УК, внутри фонда находится один актив – расположенный в Москве бизнес-центр «Двинцев». Построенный в 2009 году, он получил обновление общих зон в 2021 году. Его площадь почти 57 тыс. кв. м, рыночная оценка актива на момент запуска фонда – 9,5 млрд рублей.

Авто-репост. Читать в блоге >>> ЗПИФ недвиживости - куда смотреть?

ЗПИФ недвиживости - куда смотреть?

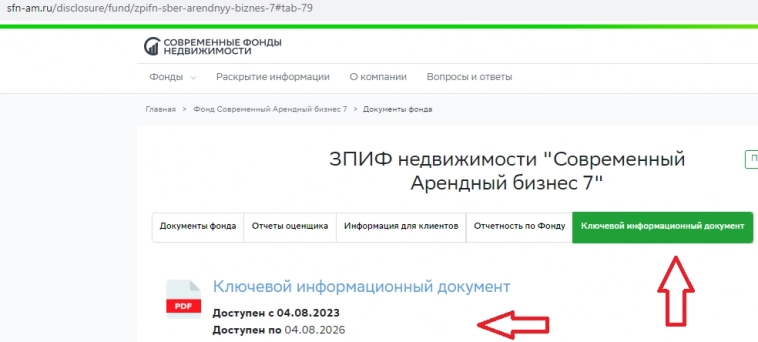

Хочу рассказать как я смотрю фонды недвижимости, а тут как раз сбер арендный бизнес 7 очередной отчет выпустил.

Зачем это надо — как правило УК выкладывает кучу проспектов, где публикуются прогнозы как всё будет замечательно, но реальность может отличаться от графиков, растущих по экспоненте.

Первым делом ищем ключевой документ.

www.sfn-am.ru/disclosure/fund/zpifn-sber-arendnyy-biznes-7#tab-79

Смотрим куда фонд деньги вкладчиков инвесторов девает:

Денежные средства на счетах по депозиту в ПАО «ПРОМСВЯЗЬБАНК» 9,34%

Денежные средства на счетах по депозиту в Филиал Корпоративный ПАО «Совкомбанк» 9,34%

Денежные средства на счетах по депозиту в Акционерное общество «Банк ДОМ.РФ» 5,30%

Нежилое здание (50:12:0080311:432) по адресу Российская Федерация, Московская область, городской округ Мытищи, поселок Вешки, территория «Алтуфьево», проезд Автомобильный, строение 7 8,63%

Нежилое здание (50:13:0050418:11881) по адресу Российская Федерация, Московская область, г.о. Пушкинский, г Пушкино, ш Ярославское 5,48%

Авто-репост. Читать в блоге >>>

Похоже, что Парус сегодня после отсечки скидывали по цене ниже продажной от фонда на пару рублей, кто-то решил зафикситься…

Похоже, что Парус сегодня после отсечки скидывали по цене ниже продажной от фонда на пару рублей, кто-то решил зафикситься…

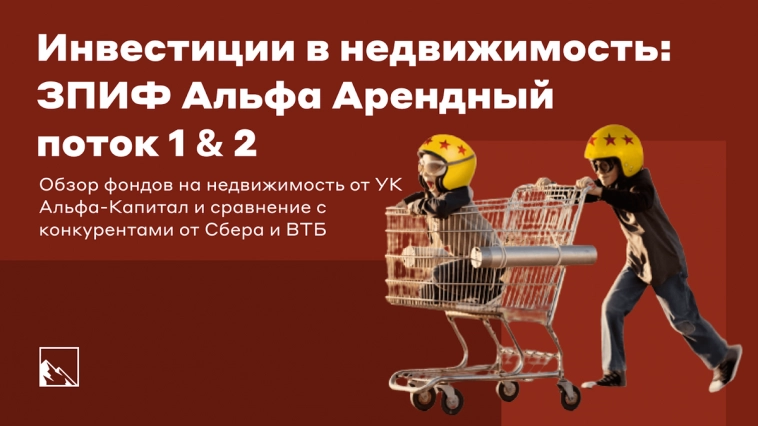

Инвестиции в недвижимость: ЗПИФ Альфа Арендный поток 1 & 2. Обзор, сравнение с конкурентами от Сбера и ВТБ

Инвестиции в недвижимость: ЗПИФ Альфа Арендный поток 1 & 2. Обзор, сравнение с конкурентами от Сбера и ВТБПродолжаю смотреть на инвестиции в бумажную недвижимость, а именно ЗПИФ, торгуемые на Московской бирже. После того, как ПНК продали свои склады Сберу (пруф), инвесторы лишились одного из самых выгодных и доступных инструментов, но альтернативы есть, правда они уступают в доходности.

Недавно я уже смотрел на фонды от Сбера и ВТБ: Арендный Бизнес 7 (АБ7) и Рентный Доход (РД). По второму кварталу 2023 года доходность составила 9% у АБ7 и 9,3% у РД. Последние сравнение доходности этих двух фондов я писал здесь, ниже ещё к ним вернёмся.

У Альфа-Банка, а точнее у УК Альфа-Капитал есть 2 похожих на конкурентов фонда: Арендный поток 1 и Арендный поток 2 (АП1 и АП2). Они дороже, чем АБ7 и РД, которые торгуются около 100 000 рублей за пай. АП1 и АП2 стоят по СЧА около 300 000, но на бирже торгуются с приличным дисконтом в связи с низкой доходностью.

В чём идея вообще?Идея простая — возможность заработать на получении дохода от ренты + на росте стоимости объектов.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций