Марэк, чего тебе дает перечисление кумулятивной прибыли по месяцам?

Выводы-то какие?..

| Число акций ао | 26 849 669 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 142,5 млрд |

| Опер.доход | 1 105,7 млрд |

| Прибыль | 432,2 млрд |

| Дивиденд ао | – |

| P/E | 2,6 |

| P/B | 0,5 |

| ЧПМ | 3,1% |

| Див.доход ао | 0,0% |

| ВТБ Календарь Акционеров | |

| 07/06 ГОСА по дивидендам - рекомендация "не выплачивать" | |

| Прошедшие события Добавить событие | |

ВТБ акции

0.02313₽ -0.41%

-

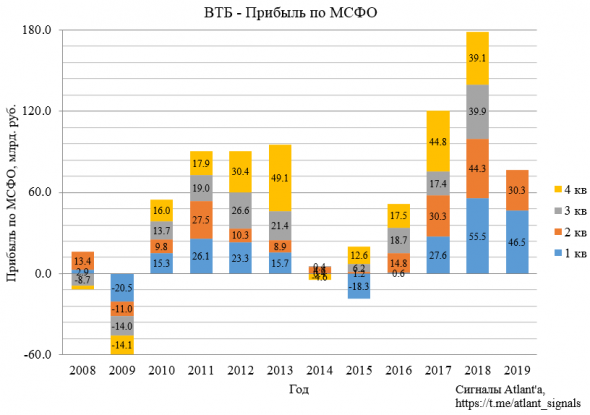

ВТБ в 2018 ежемесячно публиковал данные по МСФО, я оттуда и брал данные для графиков.

… странно

у них на сайте за 2018ый только за 7 месяцев ежемесячная отчетность. в лондоне тоже

может они еще где-то публиковали, не подскажите?

а в этому году тоже понятно на счет паузы. во вспомогмательной фининформации в конце п/г отчет есть объяснение.

ШоLo, www.vtb.ru/akcionery-i-investory/finansovaya-informaciya/raskrytie-finansovyh-rezultatov-po-msfo-na-ezhemesyachnoy-osnove/

Вы про изменение структуры, поэтому не публиковали?

Алексей,

они опубликовали только 7 мсячных отчетов из 12 за 2018ый.

и только 2 из 8 за 2019ый.

… инет, не структуры

ШоLo, 7 месячных и 4 квартальных. За январь не публикуют, сразу январь-февраль

Алексей,

думаю, пауза была обусловлена из-за внедрения Базеля-3 и консолидации купенного за 2018-начало 2019

ШоLo, Возможно, что именно поэтому. Но и слабые месяцы подозрительно остались вне поля видимости

ВТБ в 2018 ежемесячно публиковал данные по МСФО, я оттуда и брал данные для графиков.

… странно

у них на сайте за 2018ый только за 7 месяцев ежемесячная отчетность. в лондоне тоже

может они еще где-то публиковали, не подскажите?

а в этому году тоже понятно на счет паузы. во вспомогмательной фининформации в конце п/г отчет есть объяснение.

ШоLo, www.vtb.ru/akcionery-i-investory/finansovaya-informaciya/raskrytie-finansovyh-rezultatov-po-msfo-na-ezhemesyachnoy-osnove/

Вы про изменение структуры, поэтому не публиковали?

Алексей,

они опубликовали только 7 мсячных отчетов из 12 за 2018ый.

и только 2 из 8 за 2019ый.

… инет, не структуры

ШоLo, 7 месячных и 4 квартальных. За январь не публикуют, сразу январь-февраль

Алексей,

думаю, пауза была обусловлена из-за внедрения Базеля-3 и консолидации купенного за 2018-начало 2019

ВТБ в 2018 ежемесячно публиковал данные по МСФО, я оттуда и брал данные для графиков.

… странно

у них на сайте за 2018ый только за 7 месяцев ежемесячная отчетность. в лондоне тоже

может они еще где-то публиковали, не подскажите?

а в этому году тоже понятно на счет паузы. во вспомогмательной фининформации в конце п/г отчет есть объяснение.

ШоLo, www.vtb.ru/akcionery-i-investory/finansovaya-informaciya/raskrytie-finansovyh-rezultatov-po-msfo-na-ezhemesyachnoy-osnove/

Вы про изменение структуры, поэтому не публиковали?

Алексей,

они опубликовали только 7 мсячных отчетов из 12 за 2018ый.

и только 2 из 8 за 2019ый.

… инет, не структуры

ШоLo, 7 месячных и 4 квартальных. За январь не публикуют, сразу январь-февраль За неделю

За неделю

фининдекс -3,10%

ВТБ — 4,61%

Сбер -2,26%

Моська — 3,60%

В прошлом году в то же время фининдекс был на 3,76% ниже.

Но ВТБ был как раз на этих же самых значениях, что и сегодня 0,04071 и 0,04075 соответствнно.

Я думаю, теперь понятнее стал смысл «улыбки ВТБ»

smart-lab.ru/forum/VTBR/goto_comment_10176809/#comment10176809

ВТБ в 2018 ежемесячно публиковал данные по МСФО, я оттуда и брал данные для графиков.

… странно

у них на сайте за 2018ый только за 7 месяцев ежемесячная отчетность. в лондоне тоже

может они еще где-то публиковали, не подскажите?

а в этому году тоже понятно на счет паузы. во вспомогмательной фининформации в конце п/г отчет есть объяснение.

ШоLo, www.vtb.ru/akcionery-i-investory/finansovaya-informaciya/raskrytie-finansovyh-rezultatov-po-msfo-na-ezhemesyachnoy-osnove/

Вы про изменение структуры, поэтому не публиковали?

Алексей,

они опубликовали только 7 мсячных отчетов из 12 за 2018ый.

и только 2 из 8 за 2019ый.

… инет, не структуры

ВТБ в 2018 ежемесячно публиковал данные по МСФО, я оттуда и брал данные для графиков.

… странно

у них на сайте за 2018ый только за 7 месяцев ежемесячная отчетность. в лондоне тоже

может они еще где-то публиковали, не подскажите?

а в этому году тоже понятно на счет паузы. во вспомогмательной фининформации в конце п/г отчет есть объяснение.

ШоLo, www.vtb.ru/akcionery-i-investory/finansovaya-informaciya/raskrytie-finansovyh-rezultatov-po-msfo-na-ezhemesyachnoy-osnove/

Вы про изменение структуры, поэтому не публиковали?

ВТБ в 2018 ежемесячно публиковал данные по МСФО, я оттуда и брал данные для графиков.

… странно

у них на сайте за 2018ый только за 7 месяцев ежемесячная отчетность. в лондоне тоже

может они еще где-то публиковали, не подскажите?

а в этому году тоже понятно на счет паузы. во вспомогмательной фининформации в конце п/г отчет есть объяснение.

ВТБ в 2018 ежемесячно публиковал данные по МСФО, я оттуда и брал данные для графиков.

ВТБ в 2018 ежемесячно публиковал данные по МСФО, я оттуда и брал данные для графиков.

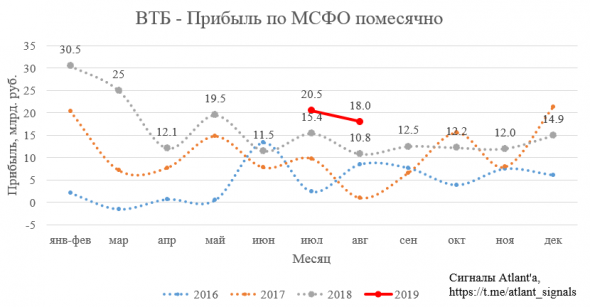

ВТБ, начиная с июля, снова начал публиковать отчеты МСФО на ежемесячной основе. Возможно это связано с тем, что первое полугодие было очень слабым, и банк решил не портить картину.

Алексей,

врядли связано именно с этим. в 2018 ВТБ 6 раз публиковал месячные МСФО.

Называть результаты отчетов ВТБ слабыми или сильными, что называется, рука не подымается.

Там хорошие художники.

Вылезли только за счет разовых статей: какие-то неплановые доходы и снижение резервов. Это что: органический рост? Надо б не забыть зашортить перед финрезом 9м19

broker25,

справедливости ради посмотрите те же строчки за 8М, а не только за август.

там отчетливо видно то, что я выделил из «интересного» smart-lab.ru/forum/VTBR/goto_comment_10182478/#comment10182478

кстати, в прошлом году за 8М прочие доходы составили также заметную сумму в 23,8 млрд против 26,3 млрд за 8М19, что в принципе на одном уровне. Так что не стоит так серчать на прочие доходы

другое дело, что с прочих доходов ВТБ дивидиденды начислять не будет.

Таким образом, прибыли для расчета дивов за 8М19 остается 88,9 млрд

Если «верить» менеджменту и что рост админзатрат и на з/п был разовый от присоединения 3х банков, то судя по цифрам за 1Н19 и 7М19, затраты вернутся в русло, и ЧП19 может вполне приблизится к ЧП18.

НО 200 млрд… это врядли

ВТБ. Обзор финансовых показателей по МСФО за август 2019 года

ВТБ. Обзор финансовых показателей по МСФО за август 2019 годаВТБ, начиная с июля, снова начал публиковать отчеты МСФО на ежемесячной основе. Возможно это связано с тем, что первое полугодие было очень слабым, и банк решил не портить картину.

Но первые 2 месяца второго полугодия компания отработала лучше, чем в прошлом году. В августе чистая прибыль составила 18,0 млрд. рублей, что на 66,7% выше относительно 2018 года.

Авто-репост. Читать в блоге >>> ВТБ может достичь свой годовой прогноз по чистой прибыли - Альфа-Банк

ВТБ может достичь свой годовой прогноз по чистой прибыли - Альфа-Банк

ВТБ представил финансовые результаты за 8М19 по МСФО. Чистая прибыль выросла на 67% г/г в августе при ROAE 13,4%, хотя это было вызвано, главным образом, скачком непрофильного дохода. Чистая процентная маржа оказалась слабой в августе, хотя, на наш взгляд, это стало следствием притока корпоративных депозитов, которые пока полностью не использованы.

Среди позитивных факторов – возобновление роста корпоративного кредитного портфеля в августе и гораздо более низкая в сравнении с ориентиром банка на 2019 г. стоимость риска за 8M19, благодаря чему банк сможет достичь свой годовой прогноз по чистой прибыли. Таким образом, мы считаем результаты НЕЙТРАЛЬНЫМИ для акций банка.

Альфа-Банк

Результаты за 8М19: ЧПМ разочаровала после улучшения в июле и составила 3,2% (против 3,4% в июле). Это, тем не менее, может быть следствием роста корпоративных депозитов на 7% м/м, которые исторически были более дорогостоящими, чем розничные средства (последние выросли всего на 3% м/м). Эта ликвидность, в свою очередь, полностью не была использована, на что указывает рост активов на денежном рынке на 23% м/м.

Авто-репост. Читать в блоге >>>

Приток средств на корпоративные депозиты ВТБ был впечатляющим - Sberbank CIB

Приток средств на корпоративные депозиты ВТБ был впечатляющим - Sberbank CIB

ВТБ опубликовал вчера результаты по МСФО за август и 8М19. Как и в июле, банк пересмотрел показатели за 8М18, отразив в них несколько случаев деконсолидации и продажи активов.

В целом результаты ВТБ за 8М19 неоднозначные: прибыль снизилась на 7% с уровня 8М18, а доход на капитал лишь немногим превысил 11%. Чистый процентный доход был слабым, на 3% ниже уровня 8М18, т. к. чистая процентная маржа за 8М19 составила 3,3% (3,2% в августе).

Sberbank CIB

Приятно удивил комиссионный доход, увеличившийся по сравнению с аналогичным периодом прошлого года на 14% в августе и на 9% — за 8М19 (за 7М19 его годовой прирост составил всего 4%). Расходы существенно повысились в сопоставлении с аналогичным периодом прошлого года: на 21% за 8М19 и на 23% в августе; стоимость риска увеличилась до 1,2% в августе с июльских 0,5%. Розничные кредиты продолжали динамично расти, увеличившись на 13% за период с января по август.

Прибыль. Чистая прибыль за август составила 18 млрд руб., что на 67% выше уровня августа прошлого года, при доходе на капитал 13,4%. За 8М19 прибыль достигла 115,3 млрд руб., снизившись на 7% с уровня 8М18, при доходе на капитал 11,2%. ВТБ подтвердил свой прогноз прибыли на 2019 год в размере 200 млрд руб.

Авто-репост. Читать в блоге >>> конечно, это стало уже «нормальным» тиснуть чужой текст неизвестного эксперта, который возможно до сих живет на квартире у мамы...

конечно, это стало уже «нормальным» тиснуть чужой текст неизвестного эксперта, который возможно до сих живет на квартире у мамы...

...«нейтральный» отчет — что это значит? «Нейтральный» для чего или для кого???

Для рисования последующих отчетов, для определения выплат акционерам?...

Для инвесторов облигаций, держателей обычки или префов, для держателей вечных нот банка. «Для кого и чего нейтральный?» — хочется спросить автора отчета, заглядывая ему в его глаза и обдумывая вопрос «где тебя, дорогой, думать учили?...»

Все последние 36 месяцев ВТБ выпускает «нейтральные» отчеты с растущей прибылью, а ценник обычки скатился в 2 раза, при том что субборды дают доходность более 8% в валюте

n.eqs.com/c/fncls.ssp?u=ATFNUTLQVP

Из интересного:

— затраты по-прежнему растут — г/г затраты выросли на 20% до 164 млрд. ВТБ обсновывает это консолидацией купленных в прошлом году 3х банков. Это смешно. За счет тех покупок суммарный прирост активов составил не более 2%, а затраты растут на 20%. Думаю, в основном за счет расходов на IT. Низкая эффективность расходов — это родовая травма у ВТБ.

— рост г/г затрат на 28 млрд рублей также выглядит смешно, если вспомнить разговоры Костина о синэргии в 15 млрд рублей на присоединении ВТБ24. Но то присоедниение увеличило активы самого ВТБ на 20%, в отличие от 2% на присоединении мелких банков. В принципе, мы сейчас видим, что решение о присоединении 3х банков в прошлом году — это ошибка. Не зря бумага так активно падала в 2018ом году именно на объявлении покупок с послудующим присоединением.

— Бойтесь, когда ВТБ что-то присоединяет!

— Если ВТБ что-то купил без присоединения — это всегда лучше. Присоединене/поглощение — это то, чего ВТБ делать не умеет. У банка и его менедмента нет таких компетенции. Они со своим «колхозом» не могут разобраться со времен присоединения Гуты

— короче, как результат роста затрат имеем г/г рост CIR с 36% до 43%

— ЧПД медленно снижается, -3,1% г/г

— ЧКД хорошо растет, +9% г/г, но не компенсирует снижение ЧПД, хотя ЧКД/ЧПД растет и уже 21%. Но все равно, даже если ЧКД продолжит ежегодный рост 9-10%, то только через 10 лет приблизится к уровню хотя бы 50% от ЧПД, при условии, что последнее сохранится на текущих уровнях. И значит в целом рост прибыли не будет столь резвым, как это презентует менеджмент.

— Снижение резервов на -27% г/г на фоне снижения NPL на 10б.п. выглядит как вполне здоровая тенденция. как результат, снижение NPL coverage.Но как писал выше, снижение затрат на резервы ВТБ умудрился «компенсировать» ростом админ затрат и з/п типа за счет консолидации 3х банков.

— о капитале и его достаточности на основании промотчета делать выводов лениво. Технически наблюдается снижение.

— судя по уверенному снижению LDR, стратегия ВТБ по замещению фондирования выполняется, что подтверждается ростом депозитов как физиков так и юриков. последние дали очень необычную прибавку. видимо крупняка зацепили.

P.S. Замечание менеджмента о том, что 200 млрд прибыли по-прежнему достижимы в 2019, следует воспринимать горячим головам, которые 50% прикладывают ко всей прибыли образуемой от ЧПД+ЧКД+роспускрезервов, со смирением и умерить аппетиты. Тем более, что дивидея роста суммы, отправляемой на дивы до 50% от ЧП МСФО, уже полностью себя отыграла с 3,6 до 4,4 коп.

ШоLo, голова! Рад видеть на Смарт-Лабе. Отчетность ВТБ отражает продолжение тренда на сжатие процентной маржи - Промсвязьбанк

Отчетность ВТБ отражает продолжение тренда на сжатие процентной маржи - Промсвязьбанк

ВТБ в августе получил 18 млрд руб. чистой прибыли по МСФО, подтвердил прогноз на 2019г

ВТБ за 8 месяцев 2019 года сократил чистую прибыль по МСФО на 6,6% — до 115,3 млрд рублей по сравнению со 123,5 млрд рублей за январь-август 2018 года, говорится в сообщении банка. Чистая прибыль в августе составила 18 млрд рублей, больше на 66,7% по сравнению с тем же месяцем прошлого года. Чистые процентные доходы составили 36,3 млрд рублей в августе 2019 года и 287,9 млрд рублей за 8 месяцев 2019 года, снизившись на 5,5% и 3,1% соответственно по сравнению с аналогичными периодами прошлого года. Чистая процентная маржа по итогам 8 месяцев 2019 года составила 3,3%.

Если чистая прибыль ВТБ в оставшиеся 5 мес. этого года будет на уровне августовской (т.е. 18 млрд руб.), то банк сможет выполнить таргет по чистой прибыли за 2019 год в размере 200 млрд руб. В тоже время мы видим продолжение тренда на сжатие процентной маржи, что осложняет задачу по удержанию прибыли на текущем уровне.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Опубликованные результаты ВТБ за август и 8 месяцев нейтральны - Атон

Опубликованные результаты ВТБ за август и 8 месяцев нейтральны - Атон

ВТБ опубликовал неаудированные результаты по МСФО за август и 8M19

Чистая прибыль ВТБ за 8M19 снизилась на 6.6% г/г до 115.3 млрд руб. (ROE 11.2%). Чистый процентный доход сократился на 3.1% до 288 млрд руб., а чистая процентная маржа (ЧПМ) составила 3.3% (против 3.9% за 8M19). Чистый комиссионный доход вырос на 9.2% до 60.6 млрд руб. Общие активы выросли на 7.3% с начала года до 14.8 трлн руб., а доля неработающих кредитов составила 5.7%. Общие отчисления банка в резервы упали на 27% до 64 млрд руб., предполагая стоимость риска 0.8% (1.4% за 8M19). Коэффициент достаточности капитала 1-го уровня снизился на 20 бп с начала года до 12.0%. В августе чистая прибыль ВТБ составила 18 млрд руб. (против 10.8 млрд руб. годом ранее), а подразумеваемый ROE составил 13.4%. ЧПМ составила 3.2%, стоимость риска — 1.2%. Банк подтвердил свой прогноз по чистой прибыли на 2019 в размере 200 млрд руб.

Консенсус-прогноз результатов не составлялся, но мы оцениваем их нейтрально. Чтобы выйти на целевой уровень чистой прибыли в 200 млрд руб. за 2019, банку нужно в октябре-декабре получать более 20 млрд руб. чистой прибыли ежемесячно — это достижимо, но непросто в свете давления на маржу и уже низкой стоимости риска. Тем не менее наши собственные прогнозы и дивидендные ожидания основаны именно на прогнозе самого ВТБ.

Атон

Авто-репост. Читать в блоге >>> n.eqs.com/c/fncls.ssp?u=ATFNUTLQVP

n.eqs.com/c/fncls.ssp?u=ATFNUTLQVP

Из интересного:

— затраты по-прежнему растут — г/г затраты выросли на 20% до 164 млрд. ВТБ обсновывает это консолидацией купленных в прошлом году 3х банков. Это смешно. За счет тех покупок суммарный прирост активов составил не более 2%, а затраты растут на 20%. Думаю, в основном за счет расходов на IT. Низкая эффективность расходов — это родовая травма у ВТБ.

— рост г/г затрат на 28 млрд рублей также выглядит смешно, если вспомнить разговоры Костина о синэргии в 15 млрд рублей на присоединении ВТБ24. Но то присоедниение увеличило активы самого ВТБ на 20%, в отличие от 2% на присоединении мелких банков. В принципе, мы сейчас видим, что решение о присоединении 3х банков в прошлом году — это ошибка. Не зря бумага так активно падала в 2018ом году именно на объявлении покупок с послудующим присоединением.

— Бойтесь, когда ВТБ что-то присоединяет!

— Если ВТБ что-то купил без присоединения — это всегда лучше. Присоединене/поглощение — это то, чего ВТБ делать не умеет. У банка и его менедмента нет таких компетенции. Они со своим-то «колхозом» не могут разобраться со времен присоединения Гуты, а тут еще и в чужом разбираться...

— короче, как результат роста затрат имеем г/г рост CIR с 36% до 43%

— ЧПД медленно снижается, -3,1% г/г

— ЧКД хорошо растет, +9% г/г, но не компенсирует снижение ЧПД, хотя ЧКД/ЧПД растет и уже 21%. Но все равно, даже если ЧКД продолжит ежегодный рост 9-10%, то только через 10 лет приблизится к уровню хотя бы 50% от ЧПД, при условии, что последнее сохранится на текущих уровнях. И значит в целом рост прибыли не будет столь резвым, как это презентует менеджмент.

— Снижение резервов на -27% г/г на фоне снижения NPL на 10б.п. выглядит как вполне здоровая тенденция. как результат, снижение NPL coverage.Но как писал выше, снижение затрат на резервы ВТБ умудрился «компенсировать» ростом админ затрат и з/п типа за счет консолидации 3х банков.

— о капитале и его достаточности на основании промотчета делать выводов лениво. Технически наблюдается снижение.

— судя по уверенному снижению LDR, стратегия ВТБ по замещению фондирования выполняется, что подтверждается ростом депозитов как физиков так и юриков. последние дали очень необычную прибавку. видимо крупняка зацепили.

P.S. Замечание менеджмента о том, что 200 млрд прибыли по-прежнему достижимы в 2019, следует воспринимать горячим головам, которые 50% прикладывают ко всей прибыли образуемой от ЧПД+ЧКД+роспускрезервов, со смирением и умерить аппетиты. Тем более, что дивидея роста суммы, отправляемой на дивы до 50% от ЧП МСФО, уже полностью себя отыграла с 3,6 до 4,4 коп.

А на прибыль, высвобождаемую от роста резервов, никому трезво мыслящему в голову не придет начислять дивиденды

gagarin, это чего такое у Вас на графике, предсказание, трейд, схема отбора пара из турбины?))

ШоLo, Это мои хотелки.

gagarin,

Завтра проверим, умеет ли ВТБ «улыбаться».

03.10.18 закрытие 0,040710

повторяется прошлый год — в США закончился финансовый год, и рынки просто отпустили...

посмотрим, где будут останавливать. впереди целый квартал.

заодно проверю апрельскую оценку smart-lab.ru/forum/VTBR/goto_comment_9621861/#comment9621861

ШоLo, А почему закрытие 0,04071?

gagarin,

«Улыбка» состоялась.

… но почему-то никто не покупала в этот момент

P.s.гагарин, кажется ты номер года не заметил

ШоLo, Никакие номера не заметил. Я свои деньги забрал и сегодня по пивку.

gagarin, досрочно шорт закрыл?.. у тебя ж цель показаны была на 39

ШоLo, Сейчас снова в шорт.

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций