16.04.2018 12:00

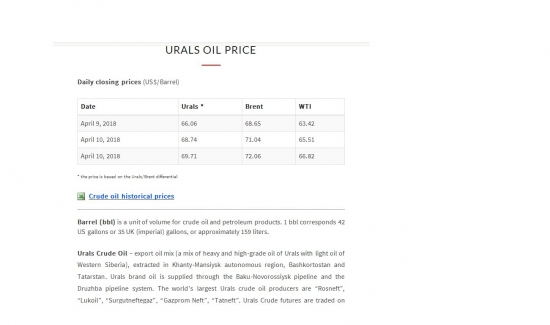

Средняя цена на нефть Urals за период мониторинга с 15 марта по 14 апреля 2018 года составила $65,80125 за баррель, или $480,3 за тонну.

Согласно расчетам Минфина России экспортная пошлина на нефть в РФ с 1 мая 2018 года повысится на $7,1 и составит $118,5 за тонну.

Пошлина на высоковязкую нефть повысится до $19,2 с $17,9.

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, с 1 февраля 2015 года остается на нулевом уровне.

Пошлина на светлые нефтепродукты и масла составит $35,5 за тонну, на темные — $118,5.

Пошлина на экспорт товарного бензина повысится до $35,5, прямогонного (нафта) — до $65,1 с $61,2 за тонну.

Пошлина на сжиженный газ остается на нулевом уровне.

Пошлина на кокс повысится до $7,7 с $7,2 за тонну.

В настоящее время экспортная пошлина на нефть составляет $111,4 за тонну.

Информация официального сайта Министерства финансов Российской Федерации: www.minfin.ru/ru/press-center/?id_4=35090&area_id=4&page_id=2119&popup=Y##ixzz5CpowSMX5

| Число акций ао | 35 726 млн |

| Число акций ап | 7 702 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 1 812,2 млрд |

| Выручка | 2 245,0 млрд |

| EBITDA | – |

| Прибыль | 1 322,0 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 1,4 |

| P/S | 0,8 |

| P/BV | 0,3 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сургутнефтегаз Календарь Акционеров | |

| 28/06 ГОСА по дивидендам за 2023 год | |

| Прошедшие события Добавить событие | |

Сургутнефтегаз акции

ао: 36.06₽ +2.44%ап: 68.02₽ +0.5%

-

Сургутнефтегаз выделит 4,3 миллиарда рублей на развитие социальной сферы Югры

Сургутнефтегаз выделит 4,3 миллиарда рублей на развитие социальной сферы Югры

13.04.2018 в 20:33

Правительство автономного округа и компания «Сургутнефтегаз» и подписали дополнительное соглашение о сотрудничестве, регламентирующее мероприятия по строительству, капитальному ремонту и содержанию объектов социального назначения на 2018 год на общую сумму 4,311 млрд рублей.

156,8 млн рублей предусмотрено на капитальное строительство. В рамках этой статьи расходов будут, к примеру, построены станция очистки воды и котельная в Лянторе, жилой дом в поселке Нижнесортымском Сургутского района.

1,3 млрд рублей будет направлено на содержание Дворца искусств «Нефтяник» в Сургуте, 638 млн рублей — на санаторий «Кедровый лог».

179,9 млн рублей компания «Сургутнефтегаз» потратит на реализацию мероприятий по соглашениям с коренным населением, проживающем на территориях, где ведется добыча природных ископаемых.

ugra.mk.ru/economics/2018/04/13/surgutneftegaz-vydelit-43-milliarda-rubley-na-razvitie-socialnoy-sfery-yugry.html

Кто-то встречал инфу (офиц. данные) о том, в каких именно банках хранятся депозиты Сургутнефтегаза? Если да, поделитесь, пожалуйста.

avg, по неофициальным данным в «Сургутнефтегазбанк»

по данным РБК за 2013 год — «Сургут» указывал в отчете, что держит деньги в Сбербанке, ВТБ, Газпромбанке и «Юникредите».

Deutsche Bank повысил оценку акций и GDR компаний нефтегазового сектора РФ

Deutsche Bank повысил оценку акций и GDR компаний нефтегазового сектора РФ

12 апреля 2018 года 17:52

12 апреля. FINMARKET.RU — Deutsche Bank повысил прогнозные цены акций и глобальных депозитарных расписок (GDR) анализируемых компаний нефтегазового сектора РФ на 1-11%, сообщается в обзоре инвестбанка. Рекомендации для этих бумаг были оставлены без изменения.

Рекомендация «покупать» была подтверждена для обыкновенных акций «Газпрома» и «ЛУКОЙЛа», а также для привилегированных акций «Сургутнефтегаза» и «Транснефти» и GDR «НОВАТЭКа».

Рекомендация «держать» осталась для обыкновенных акций «Роснефти», «Сургутнефтегаза», «Газпром нефти» и «Татнефти».

Как сообщается в обзоре, модели оценки компаний нефтегазового сектора РФ были пересмотрены аналитиками Deutsche Bank с учетом нового прогноза цен на нефть.

Прогноз цены нефти Brent был повышен с $60 до $65 за баррель на конец 2018 года, с $62 до $64 для 2019 года, с $63 до $67 для 2020 года и с $65 до $67 для 2021 года

www.finmarket.ru/news/4753828

Друзья, появились лишние 300 тыр.

Что лучше на них взять: префы или обычку.

Срок — 1 год.

Алексей II, доллары взять

Без стопов, облигации возьми. Гарантированно получишь 20тыс. и спокойный сон.

Alex64, ну как там спиться

непонятно кого кукляра ждет. норка прыгнула, а тут все вокруг 31 гуляет

Дурдин Артем, два дня высокого доллара должны переоценить снг

После периода волатильности курс рубля вернется в диапазон 55-60 за доллар

После периода волатильности курс рубля вернется в диапазон 55-60 за доллар

11:44 11 Апреля 2018 года

Наталия Орлова

главный экономист Альфа-банка

Как сообщил вчера ЦБ, профицит текущего счета составил $28,8 млрд в 1К18, что практически соответствует консенсус-прогнозу ($28 млрд) и нашей оценке ($30 млрд).

Высокие цены на нефть (в среднем $67/барр. в 1К18) в сочетании с ростом ненефтяного экспорта на 21% г/г (за 2017 г. он вырос на 24% г/г в 2017 г.) сыграли в пользу сильного профицита торгового баланса и были главным источником стабильности текущего счета. Чистый вывоз капитала частным сектором в 1К18 составил $13,4 млрд (против $16,4 млрд в 1К17): в январе отток составил $7,1 млрд, в феврале – $2,7 млрд и в марте – $3,6 млрд. Главным драйвером чистого оттока капитала стали расходы компаний в размере $12,8 млрд на покупку иностранных активов, что указывает на то, что процесс погашения внешнего долга в большей степени завершился.

Сильные данные по текущему счету подтверждают наше мнение о том, что после текущего периода волатильности, связанного с новым раундом санкций, курс рубля может вернуться к своей справедливой стоимости, которая, по нашей оценке, находится в диапазоне 55-60 руб./$ для этого года.

1prime.ru/experts/20180411/828704102.html

Кто-нибудь понимает, почему на Сургкут санкции не ввели? По идее более логичная кандидатура, чем СУЭК и Русал.

Vanger, вроде бы Сургут с 2014 года под санкциями. Недавно распространяли их на дочки.

dimakor, разные санкции, последние самые жесткие

Кто-нибудь понимает, почему на Сургкут санкции не ввели? По идее более логичная кандидатура, чем СУЭК и Русал.

Vanger, У Сургута деньги дома лежат. Кредитов практически нет. А санкционный эффект, я думаю, лучше работает на компаниях с большими долгами. Русал — идеальная мишень.

Кто-нибудь понимает, почему на Сургкут санкции не ввели? По идее более логичная кандидатура, чем СУЭК и Русал.

Vanger, а СУЭК разве под санкциями? Тут вроде бы не нашел в списке www.treasury.gov/resource-center/sanctions/OFAC-Enforcement/Pages/20180406.aspx

ИгорЁк, да, спасибо, СУЭК нет в списке, только Вексельберг — и это совсем разные ситуации, поэтому нельзя с РУСАЛом сравнивать. Но вообще интересная все же ситуация: Сургкут преф всегда считался квази-долларом. А теперь мы видим рост доллара и падение сургкуты. Надо иметь ввиду. Думаю, рынок в т.ч. боится, что Пенда и сюда всечь может, так что больно станет.

Кто-нибудь понимает, почему на Сургкут санкции не ввели? По идее более логичная кандидатура, чем СУЭК и Русал.

Vanger, а СУЭК разве под санкциями? Тут вроде бы не нашел в списке www.treasury.gov/resource-center/sanctions/OFAC-Enforcement/Pages/20180406.aspx

Зашибись новости. Этого-то за что?

Свин Копилкин (Дмитрий), ну сур то сегодня на фоне остальных как сыр в масле))

Тимофей Мартынов,

ну да… все-таки сур это уже скорее бочка с баксами, чем что-либо еще. Эх! Рано я начал очередной инвест-эксперимент, вот щаз вот надо было бы закупаться!

Зашибись новости. Этого-то за что?

Свин Копилкин (Дмитрий), ну сур то сегодня на фоне остальных как сыр в масле))

Дивиденд по "префам" Сургутнефтегаза за 2017 год составит 2-2,3 рубля на акцию

Дивиденд по "префам" Сургутнефтегаза за 2017 год составит 2-2,3 рубля на акцию

«Сургутнефтегаз» в пятницу опубликовал результаты за 2017 год по РСБУ. Чистая прибыль достигла 149,7 млрд. руб. ($2,6 млрд.), что в соответствии с дивидендной политикой компании подразумевает дивиденд в 1,38 руб. на привилегированную акцию, т. е. доходность в 4,4%. Дата закрытия реестра, вероятно, придется на середину июля.

На конец 4К17 денежные средства и депозиты компании составили $38,4 млрд.

Чистая прибыль оказалась на уровне наших ожиданий: на нее повлиял убыток в $2,3 млрд. от переоценки долларовых денежных средств вследствие укрепления рубля к концу года. Мы ожидаем, что доля неоперационной прибыли останется низкой на фоне существенного уменьшения волатильности рубля с применением бюджетного правила.

Sberbank CIB

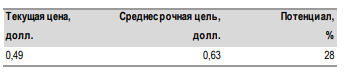

Если пара USD/RUB до конца этого года будет оставаться на текущем уровне (57,3), то, по нашим оценкам, дивиденд по привилегированным акциям за 2017 год составит 2,0-2,3 руб. на акцию, что будет соответствовать доходности в 6,4-7,4%. Мы считаем этот уровень доходности нормализованным в условиях стабильного курса рубля. С учетом нашего прогноза пары USD/RUB на конец года в 60 дивиденд по привилегированным акциям составит около 2,9 руб. на акцию (доходность — 9,5%). Как мы полагаем, привилегированные акции «Сургутнефтегаза», по сути, остаются защитным инструментом от рисков инвестирования в Россию. Сургутнефтегаз - скромные дивиденды из-за убытков от курсовых разниц

Сургутнефтегаз - скромные дивиденды из-за убытков от курсовых разниц

Дивиденды на привилегированные акции Сургутнефтегаза могут составить 1,4 руб./акция

Дивидендная доходность по привилегированным акциям – менее 5%.

Чистая прибыль за 2017 г. равна 150 млрд руб. По нашим расчетам на основании отчетности за 9 и 12 мес. 2017 г. по РСБУ, выручка Сургутнефтегаза в 4 кв. 2017 г. выросла на 18% год к году до 325 млрд руб. (5,6 млрд долл.), чистая прибыль – более чем в восемь раз, достигнув 59 млрд руб. (1,0 млрд долл.). Чистая прибыль за 2017 г. составила 150 млрд руб. (2,6 млрд долл.) по сравнению с убытком 105 млрд руб. за 2016 г.

Скромные дивиденды из-за убытков от курсовых разниц. Дивиденды на привилегированные акции за 2017 г., согласно уставу компании, должны составить 1,38 руб./акция, что соответствует доходности 4,7%. Основная причина невысоких дивидендов – отрицательные курсовые разницы (140 млрд руб. за год) вследствие укрепления рубля.

Уралсиб Сургутнефтегаз - прибыль компании оказалась меньше ожиданий рынка

Сургутнефтегаз - прибыль компании оказалась меньше ожиданий рынка

Сургутнефтегаз в 2017 г. получил 149,7 млрд руб. прибыли по РСБУ

Сургутнефтегаз в 2017 году получил 149,7 млрд руб. прибыли по РСБУ против убытка в 104,7 млрд руб. годом ранее, говорится в отчете компании. Выручка Сургутнефтегаза увеличилась на 15% — до 1,44 трлн рублей, себестоимость — на 23,5%, до 818 млрд рублей, прибыль до налогообложения — на 49,5%, до 184,5 млрд рублей. Прибыль от продаж снизилась на 1,3% — до 232 млрд рублей, валовая прибыль снизилась на 1,2% — до 325,7 млрд рублей, коммерческие расходы — на 0,8%, до 93,5 млрд рублей

Результаты Сургутнефтегаза по РСБУ важны, т.к. компания выплачивает дивиденды в привязке к прибыли по российским стандартам. Полученная в 2017 году прибыль оказалась несколько меньше ожиданий рынка и соответственно прогнозируемых дивидендов. Исходя из показателя чистой прибыли, можно ожидать дивидендов Сургутнефтегаза по АП в размере 1,38 руб./акцию, по АО – 0,62 руб./акцию, что дает дивидендную доходность в 4,7% и 2,1% соответственно.

АТОН

Сургутнефтегаз - факторы роста и падения акций

- Компания стоит дешевле, чем объем наличных денег на её счетах. Правда у миноритариев пока нет шансов к тому, чтобы получить доступ к этому кэшу, поэтому рынок оценивает бумагу без него. (09.06.2017)

- Любое улучшение т.н. корпоративного управления в компании может вызвать существенную переоценку акций - акции могут вырасти более чем в 2 раза. (29.06.2017)

- Не ясно кто контролирует 40% уставного капитала Сургутнефтегаза. (29.06.2017)

- Полная информационная закрытость и непрозрачность (13.01.2020)

- Сургутнефтегаз вот уже много лет платит дивиденд 0,60-0,80 руб на обыкновенную акцию (23.05.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций