А почему обычка скакнула, а всеми любимые префы на месте?

Василий Пупкин, Префы могут в обычку конвертировать, а чтобы наоборот — не слышал такого.

| Число акций ао | 35 726 млн |

| Число акций ап | 7 702 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 1 124,9 млрд |

| Выручка | 2 245,0 млрд |

| EBITDA | – |

| Прибыль | 1 322,0 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 0,9 |

| P/S | 0,5 |

| P/BV | 0,2 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сургутнефтегаз Календарь Акционеров | |

| Прошедшие события Добавить событие | |

А почему обычка скакнула, а всеми любимые префы на месте?

Обычка зачетно плюсанула.

На новости? Какая вз.связь? Не догоняю.

Обычка зачетно плюсанула.

На новости? Какая вз.связь? Не догоняю.

© Interfax 15:40 30.08.2019

РОССИЯ-СУРГУТНЕФТЕГАЗ-ДОЧКА-СОЗДАНИЕ

Сургутнефтегаз создал «дочку» для вложения в ценные бумаги, гендиректор — из бухгалтерии ПАО

Москва. 30 августа. ИНТЕРФАКС — Новая «дочка» «Сургутнефтегаза» (MOEX:

SNGS), ООО «Рион», решение о создании которой было принято советом директоров

ПАО в апреле, заявила в качестве своих видов деятельности вложение в ценные

бумаги и управление ценными бумагами.

Как свидетельствуют данные системы «СПАРК-Интерфакс», ООО было

зарегистрировано 28 августа в Сургуте. Уставный капитал ООО — 10 млн рублей.

Генеральным директором «Риона» стал Павел Шевелёв. Как сообщается в

последнем квартальном отчете «Сургутнефтегаза», в головной компании он занимает

должность первого заместителя главного бухгалтера — начальника управления

ведения бухгалтерского учета и отчетности. Именно его подпись стоит под

квартальным отчетом «Сургутнефтегаза» за II квартал 2019 года.

В «Сургутнефтегазе» не прокомментировали эту информацию.

Сергей, ОФЗ может покупать начнут. Интересно кубышку начнут дербанить или нет?

© Interfax 15:40 30.08.2019

РОССИЯ-СУРГУТНЕФТЕГАЗ-ДОЧКА-СОЗДАНИЕ

Сургутнефтегаз создал «дочку» для вложения в ценные бумаги, гендиректор — из бухгалтерии ПАО

Москва. 30 августа. ИНТЕРФАКС — Новая «дочка» «Сургутнефтегаза» (MOEX:

SNGS), ООО «Рион», решение о создании которой было принято советом директоров

ПАО в апреле, заявила в качестве своих видов деятельности вложение в ценные

бумаги и управление ценными бумагами.

Как свидетельствуют данные системы «СПАРК-Интерфакс», ООО было

зарегистрировано 28 августа в Сургуте. Уставный капитал ООО — 10 млн рублей.

Генеральным директором «Риона» стал Павел Шевелёв. Как сообщается в

последнем квартальном отчете «Сургутнефтегаза», в головной компании он занимает

должность первого заместителя главного бухгалтера — начальника управления

ведения бухгалтерского учета и отчетности. Именно его подпись стоит под

квартальным отчетом «Сургутнефтегаза» за II квартал 2019 года.

В «Сургутнефтегазе» не прокомментировали эту информацию.

Сергей, ОФЗ может покупать начнут. Интересно кубышку начнут дербанить или нет?

© Interfax 15:40 30.08.2019

РОССИЯ-СУРГУТНЕФТЕГАЗ-ДОЧКА-СОЗДАНИЕ

Сургутнефтегаз создал «дочку» для вложения в ценные бумаги, гендиректор — из бухгалтерии ПАО

Москва. 30 августа. ИНТЕРФАКС — Новая «дочка» «Сургутнефтегаза» (MOEX:

SNGS), ООО «Рион», решение о создании которой было принято советом директоров

ПАО в апреле, заявила в качестве своих видов деятельности вложение в ценные

бумаги и управление ценными бумагами.

Как свидетельствуют данные системы «СПАРК-Интерфакс», ООО было

зарегистрировано 28 августа в Сургуте. Уставный капитал ООО — 10 млн рублей.

Генеральным директором «Риона» стал Павел Шевелёв. Как сообщается в

последнем квартальном отчете «Сургутнефтегаза», в головной компании он занимает

должность первого заместителя главного бухгалтера — начальника управления

ведения бухгалтерского учета и отчетности. Именно его подпись стоит под

квартальным отчетом «Сургутнефтегаза» за II квартал 2019 года.

В «Сургутнефтегазе» не прокомментировали эту информацию.

Минэкономразвития ожидает, что курс доллара к концу 2019 года составит 65,8 руб. и за следующий год практически не изменится (к концу 2020-го — 65,6 руб.). Об этом говорится в прогнозе ведомства на 2019–2024 годы, поступившем в РБК.

Выше отметки в 70 руб. курс доллара может подняться не раньше 2023 года, прогнозирует Минэкономразвития.

Подробнее на РБК:

www.rbc.ru/finances/28/08/2019/5d6682ea9a7947531e566aa9?from=from_main

Smash,

да брехня все это, тем более с их долгосрочными фейками, главное, что за прогнозы никто не отвечает. я тоже могу любой прогноз дать))))

Минэкономразвития ожидает, что курс доллара к концу 2019 года составит 65,8 руб. и за следующий год практически не изменится (к концу 2020-го — 65,6 руб.). Об этом говорится в прогнозе ведомства на 2019–2024 годы, поступившем в РБК.

Выше отметки в 70 руб. курс доллара может подняться не раньше 2023 года, прогнозирует Минэкономразвития.

Подробнее на РБК:

www.rbc.ru/finances/28/08/2019/5d6682ea9a7947531e566aa9?from=from_main

Недавнее ослабление рубля может позитивно сказаться на дивидендах Сургутнефтегаза — Атон

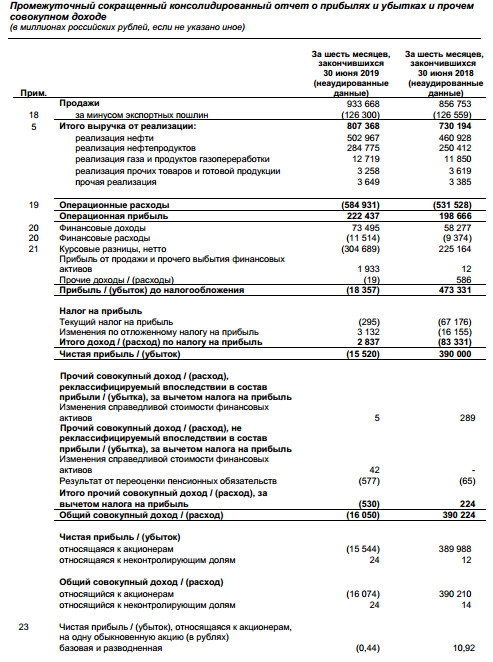

Сургутнефтегаз: финрезультаты за 1П19 по МСФО; чистый убыток ожидается после публикации отчетности по РСБУ

Выручка за вычетом экспортных пошлин выросла до 807 млрд руб. (+11% г/г), EBITDA — до 256 млрд руб. (+12% г/г), а чистый убыток в размере 15.5 млрд руб. (против чистой прибыли в 390 млрд руб. за 1П18) не стал неожиданностью, учитывая укрепление рубля в 1П19, вызвавшее чистый убыток от изменения курсов валют на сумму 304 млрд руб. FCF увеличился на 25% г/г до 116 млрд руб., главным образом благодаря снижению суммы налога на прибыль и объема капзатрат, а динамика OCF после изменения оборотного капитала осталась отрицательной г/г. Объем денежных средств на балансе достиг 3.25 трлн руб.

Результаты по МСФО в целом соответствуют ранее опубликованной отчетности по РСБУ, и мы считаем их НЕЙТРАЛЬНЫМИ. Отдельно отметим, что недавнее ослабление рубля — с 63.2 руб. / $ в конце 1П19 до 66.6 руб. / $ — может хорошо сказаться на уровне дивидендов по привилегированным акциям Сургутнефтегаза. При средней цене Brent в $63 / барр. и спотовом курсе рубля мы приблизительно оцениваем дивиденды в 2.4 руб. / акц. (доходность 7.5%). Это значительно ниже рекордного уровня 2018 года (7.62 руб. / акц.), но лучше нашего и консенсус-прогноза на конец 1П19. Вновь подчеркнем: колебания валютных курсов сильно влияют на чистую прибыль и дивиденды Сургутнефтегаза благодаря эффекту переоценки денежных средств на балансе, и главным фактором дивидендных выплат компании за 2019 станет курс рубля на конец года.Атон

Авто-репост. Читать в блоге >>>

О, дак тут Операционная прибыль выросла на 12%. И, получается, если не учитывать убыток от изменения курса рубля, Прибыль до налогообложения составила 286332 млн. руб. Это на 15% больше чем в прошлом году (248167 млн.р.) Разве плохо? По-моему замечательно!

Сергей Быков, не плохо. Но! (далее для любителей цифр)

Среднеежемесячная цена рублебочки черной жижи в первом полугодии 2019-го такая же как и в 2018-м (если более точно, то отклонение на 1%).

Что это значит ?

Это значит, что цена нефти не отразилась на доходах сургута и их повышение связано с ростом продаж нефти в абсолютном выражении.

Что далее ?

В июле мы имели отклонение в стоимости рублебочки — 12%

В августе уже имеем -27%

В сентябре может быть около -30%.

Если средняя цена нефти до конца года будет 60$, а доллар 65-66 рублей, то (даже с учетом падения цены в 2018-м) получим отклонение в 8%-9%.

Падение валового дохода на 9% (из-за цен) влечет за собой падение операционного дохода на ~30-35%.

Вывод: во втором полугодии можем получить операционную прибыль даже меньше, чем в 18-м.

P/S/ Расчеты грубые. До сотых )

Сценарий пессиместичный, но вполне реалистичный ))

Евдокимов Сергей, а откуда у вас такие данные по среднеежемесячной цене рублебочки? Если мне не изменяет память, то в первом полугодии прошлого года рублебочка под 5тыс. подошла и такая цена держалась 2 месяца. Сейчас и близко таких цен нет. В связи с этим я соневаюсь, что среднежемесячная цена в первом полугодии 2019 почти такая же как и в первом 2018-го.

Результаты по МСФО в целом соответствуют ранее опубликованной отчетности по РСБУ, и мы считаем их НЕЙТРАЛЬНЫМИ. Отдельно отметим, что недавнее ослабление рубля — с 63.2 руб. / $ в конце 1П19 до 66.6 руб. / $ — может хорошо сказаться на уровне дивидендов по привилегированным акциям Сургутнефтегаза. При средней цене Brent в $63 / барр. и спотовом курсе рубля мы приблизительно оцениваем дивиденды в 2.4 руб. / акц. (доходность 7.5%). Это значительно ниже рекордного уровня 2018 года (7.62 руб. / акц.), но лучше нашего и консенсус-прогноза на конец 1П19. Вновь подчеркнем: колебания валютных курсов сильно влияют на чистую прибыль и дивиденды Сургутнефтегаза благодаря эффекту переоценки денежных средств на балансе, и главным фактором дивидендных выплат компании за 2019 станет курс рубля на конец года.Атон

О, дак тут Операционная прибыль выросла на 12%. И, получается, если не учитывать убыток от изменения курса рубля, Прибыль до налогообложения составила 286332 млн. руб. Это на 15% больше чем в прошлом году (248167 млн.р.) Разве плохо? По-моему замечательно!

Сергей Быков, не плохо. Но! (далее для любителей цифр)

Среднеежемесячная цена рублебочки черной жижи в первом полугодии 2019-го такая же как и в 2018-м (если более точно, то отклонение на 1%).

Что это значит ?

Это значит, что цена нефти не отразилась на доходах сургута и их повышение связано с ростом продаж нефти в абсолютном выражении.

Что далее ?

В июле мы имели отклонение в стоимости рублебочки — 12%

В августе уже имеем -27%

В сентябре может быть около -30%.

Если средняя цена нефти до конца года будет 60$, а доллар 65-66 рублей, то (даже с учетом падения цены в 2018-м) получим отклонение в 8%-9%.

Падение валового дохода на 9% (из-за цен) влечет за собой падение операционного дохода на ~30-35%.

Вывод: во втором полугодии можем получить операционную прибыль даже меньше, чем в 18-м.

P/S/ Расчеты грубые. До сотых )

Сценарий пессиместичный, но вполне реалистичный ))

Евдокимов Сергей, а откуда у вас такие данные по среднеежемесячной цене рублебочки? Если мне не изменяет память, то в первом полугодии прошлого года рублебочка под 5тыс. подошла и такая цена держалась 2 месяца. Сейчас и близко таких цен нет. В связи с этим я соневаюсь, что среднежемесячная цена в первом полугодии 2019 почти такая же как и в первом 2018-го.

Михаил Новокрещёнов, откуда данные? Считаю.

А память Вам, полагаю, всё-таки изменяет.

Евдокимов Сергей, среднежемесячную вы считаете как среднее арифметическое от цен в течение всех торгуемых дней месяца?

О, дак тут Операционная прибыль выросла на 12%. И, получается, если не учитывать убыток от изменения курса рубля, Прибыль до налогообложения составила 286332 млн. руб. Это на 15% больше чем в прошлом году (248167 млн.р.) Разве плохо? По-моему замечательно!

Сергей Быков, не плохо. Но! (далее для любителей цифр)

Среднеежемесячная цена рублебочки черной жижи в первом полугодии 2019-го такая же как и в 2018-м (если более точно, то отклонение на 1%).

Что это значит ?

Это значит, что цена нефти не отразилась на доходах сургута и их повышение связано с ростом продаж нефти в абсолютном выражении.

Что далее ?

В июле мы имели отклонение в стоимости рублебочки — 12%

В августе уже имеем -27%

В сентябре может быть около -30%.

Если средняя цена нефти до конца года будет 60$, а доллар 65-66 рублей, то (даже с учетом падения цены в 2018-м) получим отклонение в 8%-9%.

Падение валового дохода на 9% (из-за цен) влечет за собой падение операционного дохода на ~30-35%.

Вывод: во втором полугодии можем получить операционную прибыль даже меньше, чем в 18-м.

P/S/ Расчеты грубые. До сотых )

Сценарий пессиместичный, но вполне реалистичный ))

Евдокимов Сергей, а откуда у вас такие данные по среднеежемесячной цене рублебочки? Если мне не изменяет память, то в первом полугодии прошлого года рублебочка под 5тыс. подошла и такая цена держалась 2 месяца. Сейчас и близко таких цен нет. В связи с этим я соневаюсь, что среднежемесячная цена в первом полугодии 2019 почти такая же как и в первом 2018-го.

Михаил Новокрещёнов, откуда данные? Считаю.

А память Вам, полагаю, всё-таки изменяет.

О, дак тут Операционная прибыль выросла на 12%. И, получается, если не учитывать убыток от изменения курса рубля, Прибыль до налогообложения составила 286332 млн. руб. Это на 15% больше чем в прошлом году (248167 млн.р.) Разве плохо? По-моему замечательно!

Сергей Быков, не плохо. Но! (далее для любителей цифр)

Среднеежемесячная цена рублебочки черной жижи в первом полугодии 2019-го такая же как и в 2018-м (если более точно, то отклонение на 1%).

Что это значит ?

Это значит, что цена нефти не отразилась на доходах сургута и их повышение связано с ростом продаж нефти в абсолютном выражении.

Что далее ?

В июле мы имели отклонение в стоимости рублебочки — 12%

В августе уже имеем -27%

В сентябре может быть около -30%.

Если средняя цена нефти до конца года будет 60$, а доллар 65-66 рублей, то (даже с учетом падения цены в 2018-м) получим отклонение в 8%-9%.

Падение валового дохода на 9% (из-за цен) влечет за собой падение операционного дохода на ~30-35%.

Вывод: во втором полугодии можем получить операционную прибыль даже меньше, чем в 18-м.

P/S/ Расчеты грубые. До сотых )

Сценарий пессиместичный, но вполне реалистичный ))

Евдокимов Сергей, а откуда у вас такие данные по среднеежемесячной цене рублебочки? Если мне не изменяет память, то в первом полугодии прошлого года рублебочка под 5тыс. подошла и такая цена держалась 2 месяца. Сейчас и близко таких цен нет. В связи с этим я соневаюсь, что среднежемесячная цена в первом полугодии 2019 почти такая же как и в первом 2018-го.

О, дак тут Операционная прибыль выросла на 12%. И, получается, если не учитывать убыток от изменения курса рубля, Прибыль до налогообложения составила 286332 млн. руб. Это на 15% больше чем в прошлом году (248167 млн.р.) Разве плохо? По-моему замечательно!

Сергей Быков, не плохо. Но! (далее для любителей цифр)

Среднеежемесячная цена рублебочки черной жижи в первом полугодии 2019-го такая же как и в 2018-м (если более точно, то отклонение на 1%).

Что это значит ?

Это значит, что цена нефти не отразилась на доходах сургута и их повышение связано с ростом продаж нефти в абсолютном выражении.

Что далее ?

В июле мы имели отклонение в стоимости рублебочки — 12%

В августе уже имеем -27%

В сентябре может быть около -30%.

Если средняя цена нефти до конца года будет 60$, а доллар 65-66 рублей, то (даже с учетом падения цены в 2018-м) получим отклонение в 8%-9%.

Падение валового дохода на 9% (из-за цен) влечет за собой падение операционного дохода на ~30-35%.

Вывод: во втором полугодии можем получить операционную прибыль даже меньше, чем в 18-м.

P/S/ Расчеты грубые. До сотых )

Сценарий пессиместичный, но вполне реалистичный ))

О, дак тут Операционная прибыль выросла на 12%. И, получается, если не учитывать убыток от изменения курса рубля, Прибыль до налогообложения составила 286332 млн. руб. Это на 15% больше чем в прошлом году (248167 млн.р.) Разве плохо? По-моему замечательно!

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Прогнозирование чистой прибыли Сургутнефтегаза — излюбленное занятие финансовых аналитиков. От точности их прогноза и прозорливости зависит эффективность проводимых торговых операций с прицелом на ожидаемые дивиденды, в первую очередь по «необыкновенным» акциям.

Расчет дивидендов осуществляется исходя из чистого финансового результата деятельности общества по РСБУ. Держателям привилегированных акции причитается 7,1% годовой прибыли.

При этом, коэффициент устойчивости дивидендов не превышает 0,6 за последние 5 лет наблюдения.

Исходя из средней стоимости пары: usd/rub 64,91 с начала 2019 г. по 29 августа и стоимости нефть $64,85 за баррель марки Brent определяется операционная прибыль и курсовая разница.

Ценнообразование в компании происходит по стоимости марки Urals. В качестве поправочного коэффициента к смеси Brent используется среднее значение лямбда- коэффициента, равное 0,92.

О, дак тут Операционная прибыль выросла на 12%. И, получается, если не учитывать убыток от изменения курса рубля, Прибыль до налогообложения составила 286332 млн. руб. Это на 15% больше чем в прошлом году (248167 млн.р.) Разве плохо? По-моему замечательно!