Сбербанк становится все больше похож на компартию СССР. Ничего не напоминают высказывания Грефа: "

Глава Сбербанка добавил, что фактически банк закончил выполнение

действующей сейчас стратегии на год раньше. «Нет сомнений, что до конца

следующего года мы практически все свои планы выполним и перевыполним, так как

мы закончили фактически выполнение стратегии на год раньше того, что мы

запланировали», — отметил Г.Греф."?

Думаю, что всеми своими успехами Сбер обязан только тому, что он по сути единственный банк на территории страны и никто из нормально функционирующих иностранных банков бизнес в России реально не развивает. Вместе с тем, в последние годы все сильнее становится разобщенность Сбера — руководство улетает в какие то высоты с тонкими материями и психологическими экзерсисами, а люди на местах уже боятся проявлять какую-то инициативу, страшно далеки от всяких нововведений, расценивают их как бесполезную обязаловку...

Думаю, что Греф понимает что век его остался недолог и сейчас всеми силами выжимает себе максимум возможного из ситуации....

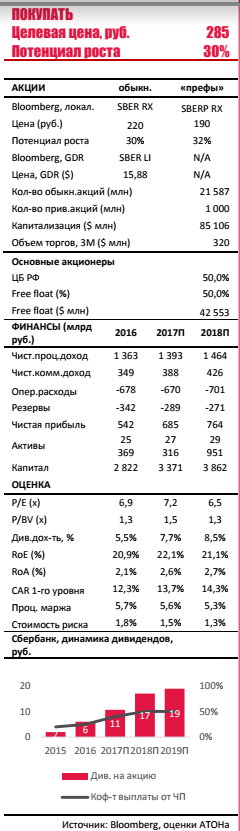

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций