| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 282,7 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 9,8 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 6,5% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

02.07.2018 12:45

02.07.2018 12:45

Средняя цена нефти марки Urals по итогам января – июня 2018 года составила $68,83 за баррель. В 2017 году средняя цена на Urals в январе – июне составила $50,30 за баррель.

Средняя цена на нефть марки Urals в июне 2018 года сложилась в размере $73,38 за баррель, что в 1,6 раза выше, чем в июне 2017 года ($45,65 за баррель).

www.minfin.ru/ru/press-center/?#

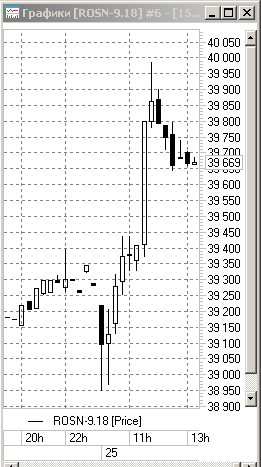

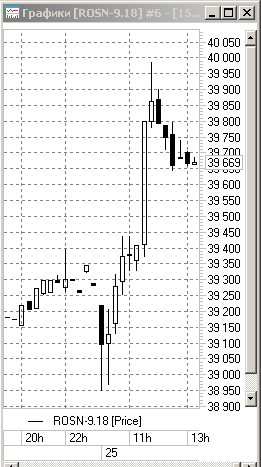

Парни, а почему Роснефть -то так взлетела?

С открытия остальные фишки изменились умеренно,

а Роснефть так сильно взлетела?

На каких новостях-то?

(Читать дальше)

Капитан Очевидность, перед отсечкой вроде. Парни, а почему Роснефть -то так взлетела?

Парни, а почему Роснефть -то так взлетела?

С открытия остальные фишки изменились умеренно,

а Роснефть так сильно взлетела?

На каких новостях-то?

(Читать дальше) Роснефть - прямое участие QIA в капитале российской компании приведет к новым двусторонним проектам

Роснефть - прямое участие QIA в капитале российской компании приведет к новым двусторонним проектам

Герхард Шредер, глава совета директоров "Роснефти", уверен, что прямое участие фонда QIA (Катар) в акционерном капитале Роснефти в ближайшее время приведет к новым международным проектам.

«Конечно, я поддерживаю решение катарского фонда о переходе на прямое владение акциями „Роснефти“. Динамика их стоимости уже показала эффективность вложений QIA и Glencore по итогам недавней приватизационной сделки. Я считаю, что эта ситуация очень выгодна для „Роснефти“. Катарский фонд становится стратегическим инвестором компании и взаимовыгодное сотрудничество, безусловно, будет иметь синергетический эффект»

«Я уверен, что прямое участие фонда QIA в капитале „Роснефти“ уже в ближайшее время приведёт к новым взаимовыгодным двусторонним и международным проектам, а также окажет положительное влияние на рыночную стоимость нефтяной компании»

(Читать дальше) Чистая прибыль Роснефти за 2018 год может оказаться на уровне 7,6 млрд рублей

Чистая прибыль Роснефти за 2018 год может оказаться на уровне 7,6 млрд рублей

Вчера состоялось годовое собрание акционеров «Роснефти».

Основные итоги, согласно сообщению агентства «Интерфакс», представлены ниже.

— Акционеры утвердили дивиденды за 2017 г. в размере 6,65 руб. на акцию (без учета уже выплаченных промежуточных дивидендов в 3,83 руб. на акцию за 1п17). Коэффициент дивидендных выплат составит 50% от чистой прибыли по МСФО.

— Главный исполнительный директор Роснефти Игорь Сечин заявил, что в 2018 г. компания может показать существенный рост дивидендов (данные за прошедшие месяцы предполагают рост чистой прибыли и дивидендов вдвое по сравнению с 2017 г.)

— Компания планирует к 2022 г. повысить добычу нефти и газа до 330 млн т нефтяного эквивалента.

— В 2018 г. «Роснефть» планирует запустить операционное производство на четырех новых месторождениях с общим потенциалом добычи на полке около 20 млн т: Русском, Тагульском, второй очереди Среднеботуобинского и первом этапе Куюмбинского.

— Компания начала проектировать строительство завода по производству СПГ в районе порта Де-Кастри на Дальнем Востоке. Ввод завода в эксплуатацию запланирован на 2025 г.

— Генеральный директор BP Роберт Дадли отметил, что «Роснефть» сможет нарастить добычу в соответствии с соглашением ОПЕК+. Программу обратного выкупа акций только предстоит разработать.

— Как заявил представитель катарского фонда Qatar Investment Authority Файзал аль-Сувайди, при возможности фонд хотел бы увеличить долю в «Роснефти» до более чем 20% против текущих 18,9%.

Утвержденный размер дивидендных выплат согласуется с рекомендацией совета директоров выплатить в общей сложности 10,48 руб., что предполагает дивидендную доходность за весь 2017 г. на уровне 2,7% (3,83 руб. на акцию уже было выплачено в качестве промежуточных дивидендов за 1п17). Консенсус-прогноз в отношении дивидендов за 2018 г. предполагает выплату 19,5 руб. на акцию (0,31 долл. на акцию), что подразумевает дивидендную доходность на уровне 5,0% при текущей рыночной цене.

ВТБ Капитал

Ожидания руководства относительно удвоения в годовом сопоставлении чистой прибыли и дивидендов за 2018 г. (что чуть ниже нашего прогноза роста в 2,3 раза) предполагает чистую прибыль на уровне 7,6 млрд руб. и дивиденды в размере 21,0 руб. на акцию (0,33 долл. на акцию; дивидендная доходность 5,3% при коэффициенте дивидендных выплат 50%).

Планы компании по увеличению к 2022 г. добычи нефти газа до 330 млн т нефтяного эквивалента на 4% выше наших прогнозов (318 млн т нефтяного эквивалента к 2022 г.). В целом мы считаем новость умеренно позитивной для котировок акций «Роснефти». Сечин предрек дефицит нефти в ближайшие годы. «Роснефть» намерена этим воспользоваться и увеличить долю на рынке

Сечин предрек дефицит нефти в ближайшие годы. «Роснефть» намерена этим воспользоваться и увеличить долю на рынке

В ближайшие 10 лет рынок ждет структурный дефицит нефти. С таким заявлением выступил в четверг, 21 июня, на годовом собрании акционеров главный исполнительный директор «Роснефти» Игорь Сечин. По словам Сечина, «Роснефти» такая ситуация предоставляет уникальную возможность для увеличения доли на мировом рынке. Пик добычи по новым проектам «Роснефти» превышает 1,7 млн барр. нефтяного эквивалента (н. э.) в сутки, отметил он. В 2017 г. добыча компании составила 5,7 млн барр. н. э. в сутки. В 2017 г. «Роснефть» занимала 6% мирового рынка нефти, другие российские компании – 8%, указано в годовом отчете госкомпании со ссылкой на данные Wood Mackenzie.

www.vedomosti.ru/business/articles/2018/06/22/773498-sechin-defitsit-nefti

Сечин назвал условия для двукратного роста дивидендов «Роснефти»

Сечин назвал условия для двукратного роста дивидендов «Роснефти»

Дивиденды «Роснефти» по итогам 2018 г. могут удвоиться. С таким заявлением выступил на собрании акционеров компании главный исполнительный директор компании Игорь Сечин. Впрочем, он сделал оговорку, что это его оценочное суждение. По словам Сечина, надеяться на рост дивидендов позволяют промежуточные финансовые показатели в 2018 г. «Предварительные данные прошедших месяцев предполагают двукратный рост чистой прибыли и дивидендных платежей от соответствующего уровня 2017 г.», — сказал топ-менеджер.

www.vedomosti.ru/business/articles/2018/06/21/773409-sechin-schitaet-vozmozhnim-udvoit-dividendi-rosnefti

Прогноз по акциям Роснефти на конец года - $7,55

Прогноз по акциям Роснефти на конец года - $7,55

Мировую экономику ждет структурный дефицит «черного золота», так как растущий спрос на нефть накладывается на падение добычи на истощенных месторождениях. Об этом заявил глава «Роснефти» Игорь Сечин. По его оценке, к 2025 году в мире будет не хватать 700-750 млн тонн нефти в год. С нашей точки зрения, это достаточно оптимистичный сценарий. Текущая конъюнктура очень благоприятна для российских нефтяных компаний – дорогая нефть и дешевый рубль – прежде всего, это касается «Роснефти» и «Сургутнефтегаза». Однако «Роснефть» намного более прозрачная компания, чем «Сургутнефтегаз».

В период фундаментальной нестабильности и санкционных войн лучше всего для инвестиций подходят компании традиционной экономики со значительными сырьевыми запасами, большими основными фондами и доминирующими позициями на ключевых рынках. Таких компаний в России всего три – «Роснефть», «Газпром» и «Норильский никель». Однако «Газпром» слишком зависит от рисков украинского транзита, которые будут присутствовать до запуска «Северного потока-2» и «Турецкого потока». Выбирая между «Роснефтью» и «Газпромом», мы выбираем «Роснефть». Мы по-прежнему ориентируемся на цену IPO 2006 года, наш таргет по акциям «Роснефти» на конец 2018 года составляет $7,55.

Разуваев Александр

ГК «Альпари» Роснефть - нужно постепенно начинать программу buyback

Роснефть - нужно постепенно начинать программу buyback«Роснефти» нужно постепенно начинать программу обратного выкупа акций.

Глава Glencore Айван Глазенберг:«На стратегиеском комитете мы рассмотрели стратегию «Роснефти» до 2022 года, для buyback требуется более детальная программа, как это будет реализовываться. Компания считает, что акции недооценены, с низким мультипликатором по отношению к другим западным компаниям, и это, конечно же, несправедливо. Поэтому, конечно, имеет смысл постепенно начинать buyback, веря, что акции недооценены. А buyback — это хорошо и для компании, и для акционеров»

В свою очередь, глава BP Роберт Дадли:

«Мне кажется, что buyback еще предстоит обсудить, и компания со временем более детально подойдет к этому вопросу»

Финанз Роснефть - Катар допускает рост доли в нефтяной компании более 20%

Роснефть - Катар допускает рост доли в нефтяной компании более 20%

Катар допускает рост своего участия в акционером капитале "Роснефти" более 20% при возможности.

Конкретных планов на этот счет пока нет.

Член совета директоров «Роснефти» от QHG Oil Ventures Pte. Ltd., президент по научно-исследовательским разработкам Qatar Foundation Файзал Алсуваиди:«Роснефть» — это хорошая инвестиция, и, конечно, их (количество акций – ред.) можно увеличить и больше 20%"

Прайм Дивидендная доходность акций Роснефти может составить 6%

Дивидендная доходность акций Роснефти может составить 6%

Роснефть в 2018г допускает материальный рост дивидендных выплат — Сечин

Роснефть в 2018 году допускает материальный рост дивидендных выплат, данные прошедших месяцев предполагают двукратное увеличение чистой прибыли, заявил глава компании Игорь Сечин на годовом собрании акционеров. «Принимая на себя все ограничения ответственности, связанные с обсуждением перспективной финансовой информации и предоставлением оценочных суждений, не исключаю, что в 2018 году мы увидим материальный рост дивидендных выплат — предварительные данные прошедших месяцев предполагают двукратный рост чистой прибыли и дивидендных платежей от соответствующего уровня 2017 года», — сказал он.

Согласно текущим ожиданиям рынка, чистая прибыль Роснефти в 2018 году может показать рост в 2,3 раза, что в целом близко к тем оценкам, которые дает глава компании. Если НК направит акционерам 50% от чистой прибыли, то они могут рассчитывать на сумму почти в 250 млрд руб., а дивидендная доходность акций Роснефти составит 6% к текущей цене.

Промсвязьбанк Роснефть - намерена увеличить добычу нефти и газа к 2022 году до 330 млн тонн н.э

Роснефть - намерена увеличить добычу нефти и газа к 2022 году до 330 млн тонн н.э«Роснефть» планирует увеличить добычу углеводородов до уровня 330 млн тонн нефтяного эквивалента к 2022 году — Сечин, в ходе годового общего собрания акционеров.

Компания намерена замещать не менее 100% добываемых жидких углеводородов.

РНС Роснефть - Сечин не исключил в 2018 г двукратный рост чистой прибыли и дивидендов

Роснефть - Сечин не исключил в 2018 г двукратный рост чистой прибыли и дивидендов

"Роснефть" не исключает в 2018 году двукратный рост чистой прибыли и дивидендных платежей компании по сравнению с 2017 годом.

Сечин, в ходе годового собрания акционеров компании:«Принимая на себя все ограничения ответственности, связанные с обсуждением перспективной финансовой информации и предоставлением оценочных суждений, не исключаю, что в 2018 году мы увидим материальный рост дивидендных выплат – предварительные данные, прогнозы на базе прошедших месяцев нашей работы предполагают двукратный рост чистой прибыли и дивидендных платежей от соответствующего уровня 2017 года»

Прайм Роснефть - совет директоров скоро рассмотрит параметры программы buy back

Роснефть - совет директоров скоро рассмотрит параметры программы buy back

Совет директоров планирует рассмотреть параметры программы приобретения акций "Роснефти" на открытом рынке (buy back) в самое ближайшее время.

Сечин, в ходе выступления на годовом общем собрании акционеров:«На одном из ближайших заседаний совета директоров мы планируем рассмотреть параметры программы приобретения акций „Роснефти“ на открытом рынке, объявленной в мае этого года»

Прайм

Правительство допустило поддержку нефтяников на 330 млрд руб, после просьб Сечина

Правительство допустило поддержку нефтяников на 330 млрд руб, после просьб Сечина

19.08.2018, 08:02

Неоднократные просьбы главы «Роснефти» Игоря Сечина поддержать нефтепереработку при налоговом маневре дали результат — в правительстве, по данным источников РБК, обсуждают поддержку заводов нефтяных компаний на 330 млрд руб.

Минфин в последние дни изменил готовящийся им законопроект о налоговом маневре в нефтяной отрасли — в нем появились преференции для заводов, расположенных далеко от экспортных рынков — в Поволжье, на Урале и в Сибири. Об этом РБК рассказал источник, близкий к одному из федеральных министерств, подтвердили два федеральных чиновника и источник, близкий к правительству.

Эти заводы смогут не только сохранить статус-кво во время налогового маневра, получив так называемый возвратный акциз на нефть (фактически налоговый вычет из бюджета), но и получить «прибавку» к нему за счет повышающего коэффициента. Для НПЗ в Приволжском округе этот коэффициент составит 1,1, для Уральского округа — 1,2, для Сибирского — 1,3, утверждают два собеседника РБК.

Статус-кво для избранных

Налоговый маневр заключается в повышении НДПИ и пропорциональном обнулении пошлин на нефть и нефтепродукты в течение 2019–2024 годов. По замыслу Минфина, маневр должен лишить российскую нефтепереработку исторической субсидии из бюджета (образуется за счет разницы в величине экспортных пошлин на нефть и нефтепродукты), но некоторые заводы смогут получить возвратный акциз, компенсировав отсутствие субсидии. Это НПЗ, которые выпускают и поставляют на внутренний рынок бензин класса Евро-5 и сырье для нефтехимии, заводы, владельцы которых попали под санкции, а также независимые НПЗ, которые не успели завершить модернизацию.

Новый коэффициент компенсирует транспортные издержки тех предприятий, которые расположены далеко от границ и, соответственно, экспортных рынков, а значит, уступают по конкурентоспособности НПЗ, расположенным в портах. Ранее такое отставание компенсировала так называемая таможенная субсидия (разница между пошлинами на нефть и нефтепродукты), но ее размер был одинаковым для всех заводов и зависел только от цен на нефть.

В результате на повышенные компенсации могут рассчитывать заводы «Роснефти» — Куйбышевский НПЗ, Новокуйбышевский НПЗ, Сызранский НПЗ, Саратовский НПЗ, Ачинский НПЗ и Ангарская НХК, а также Уфимская группа (входит в подконтрольную компании «Башнефть»), заводы ЛУКОЙЛа — «ЛУКОЙЛ-Нижегороднефтеоргсинтез» и «ЛУКОЙЛ-Пермнефтеоргсинтез», а также «Орскнефтеоргсинтез» (входит в группу САФМАР Михаила Гуцериева), ТАИФ-НК, Омский НПЗ «Газпром нефти», Антипинский и Марийский НПЗ Дмитрия Мазурова и его партнеров и другие, говорит аналитик Reuters Максим Назаров.

Представители владеющих этими НПЗ компаний на момент публикации материала не ответили на запросы РБК.

Изначально бюджет планировал получить благодаря маневру 1,6 трлн руб. в 2019–2024 годах. Эту нагрузку должны были понести потребители нефтепродуктов, НПЗ, которые не смогут получить возвратный акциз, страны ЕАЭС, которые покупали нефть без пошлин, прежде всего Белоруссия. Но после поправок, введенных для санкционных компаний и независимых НПЗ, этот показатель, по оценкам аналитиков и Минфина, снизился больше чем на 100 млрд руб.

Новые льготы для заводов в трех округах могут лишить бюджет еще 330 млрд руб. в течение шести лет, говорит собеседник РБК, близкий к одному из федеральных министерств. При этом у заводов останутся стимулы для модернизации — размер возвратного акциза зависит от выхода светлых нефтепродуктов.

Законопроект еще не утвердило правительство, так что его параметры могут измениться, предупреждают два федеральных чиновника. Представитель курирующего отрасль вице-премьера Дмитрия Козака Илья Джус отказался от комментариев. «Сейчас идет итоговое согласование окончательных параметров налогового маневра. Текст законопроекта пока еще дорабатывается», — сказал РБК представитель Минфина.

Обиженные маневром

В последние полтора года главным лоббистом льгот для нефтеперерабатывающей отрасли в целом и для заводов «Роснефти» в частности является глава этой госкомпании Игорь Сечин. Еще в начале 2017 года он предложил правительству ввести возвратный акциз на нефть, чтобы поддержать заводы «Роснефти» и «Нефтегазхолдинга» Эдуарда Худайнатова, и затем неоднократно обращался с аналогичными просьбами к правительству и президенту. Осенью 2017 года Сечин попробовал добиться льгот, увязав их с реформой налогообложения в добычном секторе. В мае на Международном экономическом форуме в Санкт-Петербурге глава «Роснефти» заявил, что, несмотря на доминирующее положение на рынке (13 заводов), EBITDA перерабатывающего сектора «Роснефти» составляет всего 7% от EBITDA всей группы.

У «Роснефти» исторически плохие с технологической точки зрения заводы в России, из-за чего страдает их экономика, поясняли аналитики. При этом чем современнее НПЗ и чем больше светлых нефтепродуктов он выпускает, тем выше его рентабельность. «Роснефть» неохотно инвестировала в модернизацию заводов, предпочитая покупать высокотехнологичные НПЗ за рубежом, а модернизацию в России, по данным «Коммерсанта», и вовсе отложила на семь лет (сама компания это опровергала). При этом другие крупные нефтяные компании — ЛУКОЙЛ и «Газпром нефть» — практически закончили модернизацию своих НПЗ.

Прошлой осенью после обращений «Роснефти» правительство стало обсуждать поддержку нефтепереработки, в том числе предоставление компаниям возвратных акцизов на нефть. Обсуждались разные варианты, например весной правительство обсуждало возвратный акциз на нефть в размере 800 руб. на тонну в течение семи лет с 2019 года для всех заводов, завершивших модернизацию и не успевших сделать это, рассказывает источник РБК, близкий к одному из федеральных министерств, и подтверждает федеральный чиновник. Таким образом правительство поддержало бы и «Роснефть» и не обидело бы тех, кто уже закончил модернизацию, объясняет один из них.

С новыми потребностями

В презентации Минфина от 27 марта (копия есть у РБК) говорится, что стимулы для переработки могут обойтись бюджету в 37 млрд руб. и что налоговый маневр предполагается завершить в 2020 году. Через два месяца ситуация изменилась: вышел новый майский указ президента, выполнение которого оценивается в 8 трлн руб., и часть этих денег решено было взять с нефтяных компаний за счет завершения налогового маневра в 2019–2024 годах. В презентациях Минфина напротив графы «дополнительное стимулирование модернизации» появилось «0 руб.», следует из документов, которые есть у РБК.

Что изменилось в последние дни и почему в законопроекте вновь появилась субсидия, собеседники РБК не говорят.

Идея поддержать удаленные от экспортных рынков НПЗ выглядит логично, вопрос в цене, считает аналитик Райффайзенбанка Андрей Полищук. Правительство приняло решение повысить пенсионный возраст и НДС, но послабления для нефтяников на этом фоне не выглядят катастрофически, говорит главный экономист БКС Владимир Тихомиров. По сути, Минфин может сделать в отрасли то же, что недавно сделал с пенсиями, — повысил пенсионный возраст, но сделал небольшую прибавку к пенсиям, а бюджет в итоге все равно выиграл намного больше, объясняет эксперт. Не факт, что Минфин сможет провести решение по налоговому маневру только в пользу бюджета — на правительство оказывают сильное давление различные группы влияния, представляющие интересы нефтяников, и оно пытается найти компромисс, заключает Тихомиров.

www.rbc.ru/business/19/06/2018/5b27858f9a794782fb3f76b7?from=newsfeed Долг компаний по бондам достиг рекордных 6,7 трлн рублей

Долг компаний по бондам достиг рекордных 6,7 трлн рублей

Задолженность российских компаний по облигационным займам на конец I квартала 2018 г. достиг рекордных 6,7 трлн руб., говорится в аналитическом обзоре РАНХиГС и Института Гайдара. В январе-марте компании разместили бонды на 132 млрд руб., это на 34% больше, чем за аналогичный период прошлого года. В прошлом году российские компании-эмитенты разместили облигации на $43,3 млрд (около 2,5 трлн руб.), это рекордные объемы с 2013 г., когда компании выпустили бонды на $74,3 млрд (подсчеты Thomson Reuters). Большие заимствования обеспечили эмитенты из нефтегазового сектора: «Роснефть» и «Газпром», указывают авторы обзора РАНХиГС. Доля «Роснефти» за пять последних кварталов составила треть общего объема новых бондов, говорится в обзоре. Еще 10% от общего объема привлек «Газпром». Доля остальных крупных игроков осталась в пределах 5%.

www.vedomosti.ru/finance/articles/2018/06/18/773118-dolg-kompanii

Ослабление условий соглашения ОПЕК+ может поддержать российских нефтяников

Ослабление условий соглашения ОПЕК+ может поддержать российских нефтяников

Потенциальный пересмотр условий соглашения ОПЕК+ уже начал оказывать влияние на котировки нефти, способствуя, на наш взгляд, росту их волатильности и повышению давления на них.

Мы полагаем, что все российские компании смогут довольно быстро нарастить добычу, чтобы выбрать свои квоты. Стоит отметить, что еще в мае «Роснефть» заявила о том, что в течение двух месяцев сможет увеличить добычу на 150 тыс. барр. в сутки. Между тем «Газпром нефть» недавно отметила, что компания может увеличить добычу на 37–40 тыс. барр. в сутки, если квоты ОПЕК будут повышены; в противном случае объем добычи в годовом сопоставлении не изменится. «ЛУКОЙЛ» во время пресс-конференции 29 мая заявил, что компания может быстро восстановить половину сокращенной из-за соглашения ОПЕК+ добычи.

ВТБ Капитал

Жесткие рамки соглашения ОПЕК+ вкупе с продолжающимся снижением рентабельности переработки практически лишили российские нефтяные компании инструментов роста и факторов, на основе которых инвесторы могли бы принимать инвестиционные решения. Ослабление ограничений по добыче могло бы оказать поддержку крупнейшим игрокам отрасли, несмотря на то, что такая ситуация способствовала бы росту волатильности и повышению давления на нефтяные котировки. Роснефть - вместе с Саудовской Аравией обсуждают возможность своповых поставок нефти

Роснефть - вместе с Саудовской Аравией обсуждают возможность своповых поставок нефти

"Роснефть" и Саудовская Аравия прорабатывают возможность своповых поставок тяжелых сортов нефти на нефтеперерабатывающие заводы (НПЗ), а также кросс-поставки нефтепродуктов.«В ходе встречи стороны обсудили перспективы развития взаимовыгодного сотрудничества в области нефтесервисных услуг, нефтехимии и международного трейдинга. В частности, между НК „Роснефть“ и Саудовской Аравией прорабатывается возможность организации своповых поставок тяжелых сортов нефти на нефтеперерабатывающие заводы, а также кросс-поставки нефтепродуктов»

Прайм Роснефть - удовлетворена ростом цен на нефть Brent до $70-80 за баррель

Роснефть - удовлетворена ростом цен на нефть Brent до $70-80 за баррель

"Роснефть" удовлетворена ростом цен на нефть до комфортного уровня в 70-80 долларов за баррель сорта Brent.

Игорь Сечин по итогам встречи с министром энергетики, промышленности и природных ресурсов Саудовской Аравии, председателем совета директоров Saudi Aramco Халидом Аль-Фалихом:

«Российско-саудовские отношения получили мощный импульс после визита его величества короля Саудовской Аравии Сальмана бен Абдель Азиза Аль Сауда в Москву в октябре 2017 года. За последние полтора года Россия, Саудовская Аравия и другие производители совместными усилиями восстановили равновесие на рынке, сократив добычу нефти. Наибольший вклад внесли Саудовская Аравия и Россия. Рост цен до комфортного уровня 70-80 долларов за баррель нефти сорта Brent – результат, которым мы полностью удовлетворены»,

Прайм 15.06.2018 12:30

15.06.2018 12:30

Средняя цена на нефть Urals за период мониторинга с 15 мая по 14 июня 2018 года составила $75,21977 за баррель, или $549,1 за тонну.

Согласно расчетам Минфина России экспортная пошлина на нефть в РФ с 1 июля 2018 года повысится на $7,3 и составит $139,1 за тонну.

Пошлина на высоковязкую нефть повысится до $23 с $21,7

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, с 1 февраля 2015 года остается на нулевом уровне.

Пошлина на светлые нефтепродукты и масла составит $41,7 за тонну, на темные — $139,1.

Пошлина на экспорт товарного бензина повысится до $ 41,7, прямогонного (нафта) — до$ 76,5 с $72,4 за тонну.

Пошлина на сжиженный газ остается на нулевом уровне.

Пошлина на кокс повысится до $9 с $8,5 за тонну.

В настоящее время экспортная пошлина на нефть составляет $131,8 за тонну.

www.minfin.ru/ru/press-center/?# Газпром - может обсудить покупку газа у проектов Роснефти на Дальнем Востоке

Газпром - может обсудить покупку газа у проектов Роснефти на Дальнем Востоке

Газпром может рассмотреть покупку газа не только у проекта «Сахалин-1», но и с месторождений "Роснефти" на Дальнем Востоке.

Зампред правления Газпрома Александр Медведев:«Дело в том, что, как и в любом таком проекте, помимо ценовых условий, есть ряд ключевых параметров, которые имеют экономическое содержание и не могут не влиять на коммерческие условия потенциальных поставок. Это и время начала поставок, и профиль этих поставок, возможный срок поставок. Кроме того, помимо газа с „Сахалина-1“ в орбиту переговоров могут быть включены проекты „Роснефти“ на Дальнем Востоке»

«Что касается расширения периметра переговоров, то это те месторождения, которые имеет на Дальнем Востоке компания „Роснефть“. А что касается их потребности (например, проекта „Роснефти“ ВНХК – ред.), с учётом их проектов, мы знаем эту тему, уже они должны приходить к тому, у кого есть газ»

Трудности разработки нового актива Роснефти могут обернуться сочетанием двух взаимодополняющих факторов

Трудности разработки нового актива Роснефти могут обернуться сочетанием двух взаимодополняющих факторов

В конце мая «Роснефть» организовала визит аналитиков на Юрубчено-Тохомское месторождение, расположенное около Красноярска. В ходе визита компания обеспечила возможность общения с руководством добывающего предприятия и компании в целом, а также провела подробную и откровенную презентацию, что мы высоко ценим.

Стратегически важный актив. Мы считаем Юрубчено-Тохомское месторождение ключевым активом «Роснефти» с точки зрения стратегического развития и неотъемлемой частью программы освоения Восточно-Сибирской нефтегазоносной провинции. Его доказанные и вероятные запасы нефти и газа по классификации PRMS оцениваются приблизительно в 918 млн барр. и 20 млрд куб м соответственно. «Роснефть» планирует, что добыча нефти на месторождении в 2018 г. составит 51,2 тыс барр./сут. В случае перехода к режиму НДД проект разработки месторождения вполне может создать добавленную стоимость для компании, текущий NPV которого мы оцениваем в 3,4 млрд долл.

Увеличение содержания газа и воды указывает на предстоящие трудности. Литология региона в сочетании с геологическим строением и особенностями коллектора сильно осложняет разработку Юрубчено-Тохомского месторождения. Уже сейчас появились признаки предстоящих трудностей: содержание газа в продукции увеличилось втрое, до 627 куб. м/т, а обводненность выросла с 3% до 32% за последние шесть месяцев. Оба показателя существенно превышают средние уровни для месторождений такого типа на данном этапе эксплуатации. Если компания не вернется на первоначально намеченную траекторию реализации проекта, его NPV может сократиться на 1,5 млрд долл. В худшем случае могут возникнуть сомнения в том, что компания сможет выполнить планы добычи на месторождении.

Есть примеры успешной разработки подобных активов. Отметим, что Верхнечонское месторождение, приведенное руководством в качестве ближайшего аналога Юрубчено-Тохомского, является одним из лучших примеров того, как руководство может решать сложные технические задачи, которые на первый взгляд казались непреодолимыми. Действительно, Верхнечонское месторождение, где первоначально возникли похожие проблемы (вода в нижних пластах и газ в верхних), оказалось почти образцом точной и грамотной разработки. В результате добыча нефти на нем в 2017 г. превысила первоначальный прогноз более чем на 60 тыс. барр./сут.

Технические трудности могут быть к лучшему. Объективные трудности разработки Юрубчено-Тохомского месторождения, которые могут быть характерны для всех активов Байкитской нефтегазоносной области, могут обернуться сочетанием двух взаимодополняющих факторов: 1) значительные объемы извлечения попутного газа, которые не могут быть в использованы традиционными способами (обратная закачка и производство электроэнергии), и 2) критически важная зависимость освоения нефтегазоносной области от положительных экономических показателей использования газа. Это, в свою очередь, может привести к изменению баланса сил в длительном споре между нефтяными компаниями и «Газпромом» относительно доступа к Силе Сибири в пользу производителей попутного газа.

ВТБ Капитал

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций