Говоря проще, Газпром и Роснефть в жопе благодаря гениальнейшим менеджерам.

tulevik, это не менеджмент, это политика. Государство сказало «надо», менеджеры сказали «так точно».

| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 6 185,0 млрд |

| Выручка | 9 163,0 млрд |

| EBITDA | 3 005,0 млрд |

| Прибыль | 1 267,0 млрд |

| Дивиденд ао | 30,77 |

| P/E | 4,9 |

| P/S | 0,7 |

| P/BV | 0,7 |

| EV/EBITDA | 2,1 |

| Див.доход ао | 5,3% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Павел Тептов, Спасибо за поддержку. Я подбираю (усредняюсь) на текущих уровнях 310-311. Думаете рано?

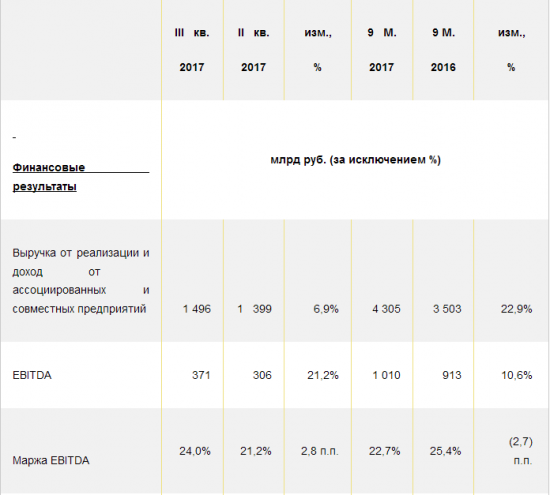

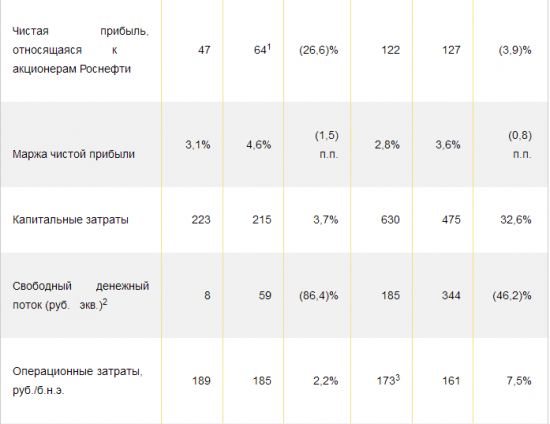

В 4-м квартале налоговые выплаты, вероятнее всего, будут расти опережающими темпами к выручке, что приведет к снижению EBITDA до 340 млрд. По итогам года выручка «Роснефти» составит 5,89 трлн руб., EBITDA — 1350 млрд, а прибыль будет в диапазоне 160–180 млрд. Реакция инвесторов на отчетность нефтяной компании оказалась негативной. Это может быть связано с ожиданием потери денег в Ираке и с другими факторами. С технической точки зрения вероятно продолжение коррекции до уровня 300 руб. к концу месяца. Фундаментально «Роснефть» остается недооцененной как к российским, так и к мировым аналогам. Стоит отметить, что, несмотря на высокую операционную рентабельность и низкую себестоимость добычи, а также отсутствие угрозы дефолта, компания стоит менее своей балансовой стоимости. В долгосрочной перспективе это хороший драйвер роста. Сейчас в отечественном нефтяном секторе только две таких компании — «Роснефть» и «ЛУКОЙЛ».Ващенко Георгий

Андрей, у меня по РН тоже лонг. Но я набирал по 303 где-то. А по 326-327 почти все сдал обратно. Но какие-то копейки остались. 320 для РН совсем не дорого, отрастет еще. Надеюсь, что ниже 300 ушатают, тогда наберу себе в среднесрок позу.

А так да, шутим-с. Просто реально не понял, с чего там такое падение.

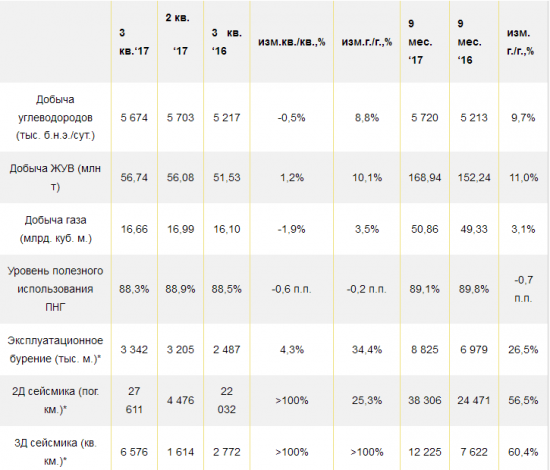

Рост добычи жидких углеводородов компании обеспечен в основном приобретением Башнефти. Без учета этого фактора существенного увеличения не наблюдалось. В многом это связанно с ограничениями, которые взяла на себя Россия в рамках сделки ОПЕК+, влияние этого решения отразилось в основном на динамике добычи в 3 кв. 2017 года.Промсвязьбанк

Продление соглашения скорее всего уже учтено в ценах, принимая во внимание, что Brent стоит $64/барр., хотя эта цена частично отражает некоторые геополитические риски, связанные с Саудовской Аравией, Венесуэлой и Ираком. Таким образом, продление соглашения вряд ли спровоцирует ралли в ценах на нефть, хотя решение не продлять соглашение станет негативным сюрпризом для цен на нефть. Для российских нефтяных компаний продление соглашения может стать проблемой, поскольку оно может нарушить планы по добыче на высокорентабельных гринфилдах (например, в случае с ЛУКОЙЛом и Газпром нефтью) для соблюдения условий соглашения. ЛУКОЙЛу и Газпром нефти удалось избежать влияния на добычу на их гринфилдах в этом году за счет сокращения добычи на менее рентабельных зрелых месторождениях. Кроме того, Роснефть, которая имеет самую большую долю в российской добыче нефти (свыше 40%) может столкнуться с очень серьезной нагрузкой в виде снижения добычи в следующем году.АТОН

Свободный денежный поток

С учетом инвестиций в развитие отдельных проектов, осуществляемых Компанией, свободный денежный поток в III кв. 2017 г. сохранился положительным, и за 9 мес. 2017 г. cоставил 185 млрд руб. (3,1 млрд долл. США). В сложившихся рыночных условиях Компания планирует стабильно положительный свободный денежный поток с учетом ценовых колебаний и увеличения масштабов производства, сохраняя достаточный уровень ликвидности для покрытия финансовых обязательств и обеспечения дивидендных выплат на уровне 50% от чистой прибыли по МСФО с целевой периодичностью не менее двух раз в год.

пресс-релиз

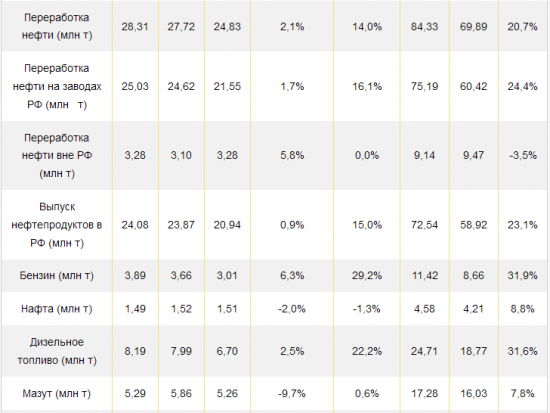

Сочетание благоприятных макроэкономических условий (подорожание Brent до $52,1/барр., поддержанное ослаблением рубля, которое привело к росту рублевой цены Urals на 7,4% кв/кв, наряду с позитивным лагом экспортной пошлины) и некоторый рост операционных показателей по сравнению со 2К17 (прирост добычи нефти на 0,1% кв/кв и рост объемов переработки на 1,0% кв/кв, из которых +0,6% пришлось на Россию) должно обеспечить рост выручки компании до 1 474 млрд руб. (+7% кв/кв, +21% г/г). Это должно оказать благоприятное влияние на показатель EBITDA, который, по нашим прогнозам, должен составить 319 млрд руб. (+31% кв/кв за счет позитивного лага экспортной пошлины, +23% г/г). Тем временем мы ожидаем снижения чистой прибыли до 44 млрд руб. (-32% кв/кв, +69% г/г) из-за роста показателя амортизации и убытка от курсовых разниц в размере 16 млрд руб. в результате ослабления рубля (против прибыли в 55 млрд руб. во 2К17). Два крупных международных приобретения — 49% в Essar Oil и 30% в проекте Зохр — на общую сумму около $5,0 млрд, по нашим оценкам, наряду с сезонными дивидендными выплатами, должны были привести к снижению денежной позиции компании в 3К17. Поскольку оба приобретения имели место ближе к концу 3К17, они не оказали существенного влияния на чистую прибыль компании в прошлом квартале. Роснефть проведет телеконференцию сегодня в 16:00 по московскому времени. Мы ожидаем услышать обновленный прогноз по капзатратам на 2017 и комментарии по планам относительно недавно приобретенных международных проектов. Информация для набора: Великобритания: 0 800 368 0649; США: 1 855 287 9927; Россия: 8 499 281 6734, пароль: Rosneft).

«Роснефть» и дочерняя компания «Роснефти» «РН-Карт» будут единственными поставщиками топлива для Следственного комитета РФ в 2018-2019 годах.

«Определить на 2018-2019 годы публичное акционерное общество «Нефтяная компания „Роснефть“ и общество с ограниченной ответственностью „РН-Карт“ единственными поставщиками моторных топлив для служебных транспортных средств следственных органов и учреждений Следственного комитета Российской Федерации», — отмечается в распоряжении главы правительства.

Впервые «Роснефть» стала единственным поставщиком топлива для Следственного комитета в апреле 2015 года.

РНС

«ПАО „НК “Роснефть» и китайская энергетическая компания «Хуасинь» (CEFC) на полях саммита АТЭС подписали соглашение о проведении совместного предварительного исследования возможности строительства нефтехимического комплекса в провинции Хайнань. Компании создадут совместные рабочие группы для обсуждения вариантов технической конфигурации комплекса, а также коммерческих и экономических вопросов".

Стороны намерены провести совместный анализ возможности обеспечения долгосрочных поставок сырья на нефтехим комплекс в Хайнане, а также изучить различные варианты монетизации продукции проекта.

Прайм

ОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.