Polyus Gold опубликовал сильные финансовые результаты за 3К17

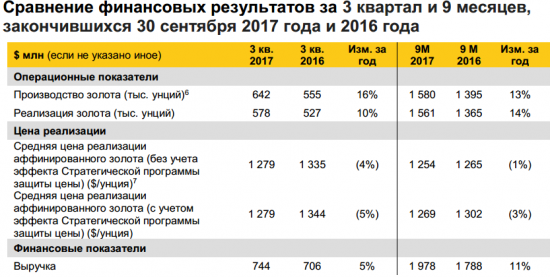

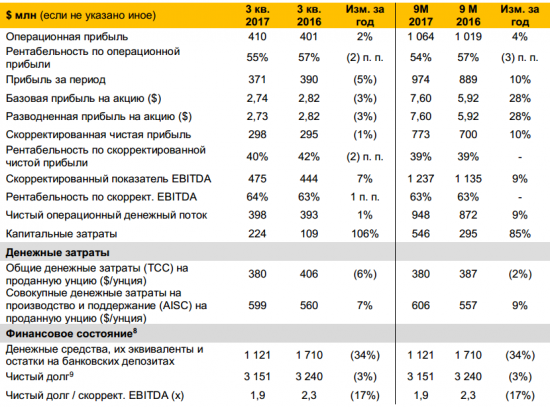

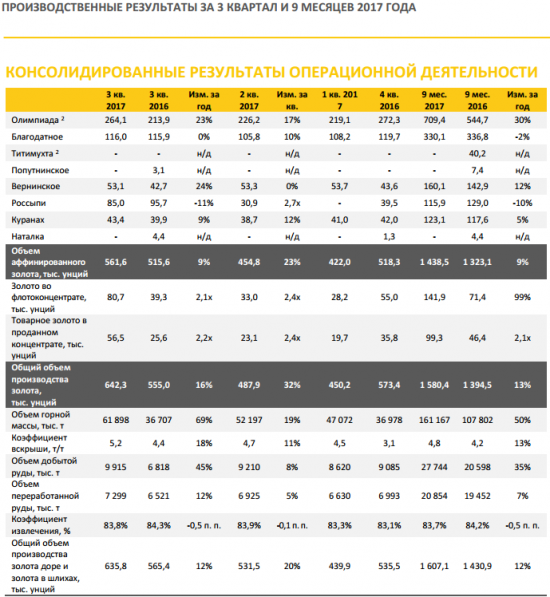

Выручка составила $744 млн (+5% г/г), EBITDA — $475 млн (+7% г/г), рентабельность EBITDA — 64% (+1 пп г/г). Высокие показатели были обеспечены ростом продаж золота до 578 тыс унций (+10% г/г), который помог компенсировать снижение цены на золото до $1 279 (-5% г/г). Общие денежные затраты составили $380 на унцию, снизившись на 6% г/г за счет роста эффективности (снижения затрат на расходные материалы и запчасти) и операционных результатов, преимущественно, на Олимпиаде — это компенсировало укрепление рубля на 9%. Совокупные денежные затраты выросли на 7% г/г до $599 на унцию из-за роста расходов на поддержание и вскрышные работы. Соотношение «чистый долг/EBITDA» осталось неизменным г/г на уровне 1,9x за счет роста чистого долга ($3 151 млн) и EBITDA. Polyus подтвердил планы вывести Наталку на полную мощность к концу 2018, а также ранее представленный прогноз по производству на 2017-19.

Результаты Polyus оказались на 2,6% выше консенсус-прогноза по статье EBITDA и совпали с прогнозом по выручке. Нам нравится, что компания демонстрирует контроль над затратами, особенно на своем основном активе — Олимпиаде, где общие денежные затраты упали на 22% г/г до $334 на унцию. Мы подтверждаем рекомендацию ПОКУПАТЬ по Polyus и считаем, что дисконт 30% к мировым аналогам с корректировкой на вклад Наталки не обоснован, а также выделяем потенциальное включением в индекс MSCI 13 ноября в качестве катализатора.АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций