По мне, так фосагро много лет уже неоправданно дорогая. Видимо её акционеры любят и держат за «надёжность»

Саша Пушкин, а Полюс Золото тоже не дешевая

| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 911,2 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,8 |

| P/S | 1,6 |

| P/BV | 4,2 |

| EV/EBITDA | 5,3 |

| Див.доход ао | 8,0% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

По мне, так фосагро много лет уже неоправданно дорогая. Видимо её акционеры любят и держат за «надёжность»

Андрей Андреев, имхо метод дисконтирования денежных потоков больше для облигаций подходит.

Фосагро считаю дорогой потому что 1) р/е высокий, как у металлургов при дивах в 2 раза ниже.

2) потенциал роста удобрений нивелирован действием правительства рф, утвердившего потолок цен для отечественного рынка(дающего половину продаж фосагро)

3)не жду от фосагро кратного увеличения объемов реализации и коэфициента дивидендных отчислений (последний итак уже высокий)

4) погашение долга также не сильно поможет т.к долг у фосагро под супердешевый процент и выгоды от его погашения не велики.

Возможно ошибаюсь с пунктом 3) т.к. не сильно слежу за инвестпрограммой фосагры. Но два года назад фосагро стоила 2900-2700 сейчас дешевле. Морозить деньги в ней 2 года точно не стоило…

По мне, так фосагро много лет уже неоправданно дорогая. Видимо её акционеры любят и держат за «надёжность»

Sergey, не спорю, но это не моё мнение, а мнение люей комментировавших мой пост)))

Я упростил просто. Последовательность логики тут такая:

1) доллар растёт->прибыль от продаж растёт аместе с ебидой

2)доллар растёт->долг переоценивается в минус

3) из-за пункта 1 дивиденды растут

4) из-за пункта 2 падает ЧП

В итоге имеем: дивы растут при падающей чп…

akledirs, в коментах к посту всё обсудили. Там меня раскритиковали и я согласился. Фишка в том, что дивы у фосагро из-за валютного долга получаются большие, когда прибыль в отчётности малекнькая)))) вот такая особенность… так что на мой пост просто из-за не достатлчно глубокого понимания написан.

Фосагро

задумайтесь, что если текущий квартал закончится при текущих котировках usd/руб и текущих ценах на удобрения? А это будет означать, что фосагро покажет неплохую квартальную операционную прибыль и плюс отразит в чистой прибыли переоценку своих валютных кредитов, которая и явилась причиной снижения ЧП в 2018…

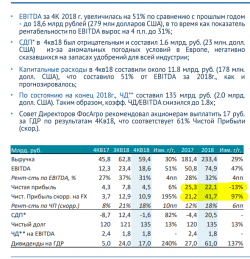

Сезонное снижение показателей за квартал... Группа «ФосАгро» опубликовала отчетность за 4 кв. 2018 г. по МСФО, которая отразила сезонное снижение основных показателей по сравнению с предыдущим кварталом, но существенный рост год к году. Результаты оказались на уровне консенсус-прогноз по выручке, но на 8% ниже рыночных ожиданий по EBITDA. По сравнению с предыдущим кварталом выручка сократилась на 5% до 59,4 млрд руб., EBITDA – на 21% до 18,6 млрд руб., рентабельность по EBITDA снизилась на 6 п.п. до 31%. Чистая прибыль, скорректированная на неденежные убытки по курсовым разницам, упала на 15% до 10,9 млрд руб. За 2018 г. выручка увеличилась на 29% до 233 млрд руб., EBITDA – на 46% до 75 млрд руб., а скорректированная чистая прибыль выросла практически в два раза до 42 млрд руб.

… но существенный рост год к году. В связи с сезонным снижением спроса на минеральные удобрения 4-й квартал – традиционно низкий сезон у производителей удобрений и характеризуется сокращением объемов продаж и наращиванием товарных запасов.

В результате коэффициент выплат за 2018 составил 60% от скорректированной чистой прибыли, а доходность — 7.8%. В 3К-4К18 коэффициент дивидендных выплат превысил официальную верхнюю границу (50% чистой прибыли, скорректированной на курсовые колебания), однако несмотря на это Фосагро подтвердила, что не планирует вносить изменений в дивидендную политику, а значит возможный рост дивидендов будет зависеть от ситуации на рынке. Мы имеем рейтинг ВЫШЕ РЫНКА по Фосагро, которая торгуется с мультипликатором EV/EBITDA 2019П 5.9x, но сейчас он находится под давлением из-за ограниченного потенциала роста цен на DAP на фоне избытка предложения в 2019.АТОН

итого получается что 121 рубль заплатили за 2018 год именно с учетом нераспределенной прибыли, к слову за 2017й год нераспределенная прибыль была 72 рубля, по ней мы получили див с отсечкой 4 февраля 2019 года

Сложно понять темпы и роста и перспективы, вроде прозрачная див политика достаточно, но в отдаче акционерам это не особо ощущается

И еще.

Дивы за 4 кв 2018 г. и н/п за 2018 г. плюсуются? Или одни поглощают другие?

Имеет смысл покупать данную бумагу? Дивы невысокие, потенциал роста выглядит очень ограниченным. Или я ошибаюсь?

Имеет смысл покупать данную бумагу? Дивы невысокие, потенциал роста выглядит очень ограниченным. Или я ошибаюсь?

Artem, бумага недешевая

большого прорыва по ней я бы не ждал

наблюдайте за ней.

упадет раза в два, можно будет присмотреться.

«По дивидендной политике все остается неизменным. То есть мы будем следовать той же дивидендной политике, как и ранее… По крайней мере, в 2019 году она меняться не будет»

В ходе 2019 года мы даем прогноз аналогичного порядка: 33-34 миллиарда рублей капитальных затрат на развитие (без учета капитализированных ремонтов — ред.), то есть на уровне 2018 года. Общая сумма капитальных затрат должна составить те же 38 миллиардов рублей: 33-34 – на развитие и плюс 4 – на ремонт

Имеет смысл покупать данную бумагу? Дивы невысокие, потенциал роста выглядит очень ограниченным. Или я ошибаюсь?

Отчет:

Выручка + 28% (с 181 за 2017 до 233 млр руб за 2018) за счет положительной динамики цен на минеральные удобрения в 2018 году и более слабого рубля в 2018 году. 2/3 выручки экспортной, 1/3 — внутренняя. Основные внешние рынки сбыта: Европа, Америка. Себестоимость реализованной продукции выросла на 23% (рост затрат на материалы и услуги, рост амортизации за счет существенных капитальных затрат, и других компонентов себестоимости). Административные расходы выросли незначительно (компания контролирует, что радует). Рост коммерческих расходов связан с существенным ростом фрахта, портовых и стивидорных расходов, что объясняется возросшими объемами продаж, а также частично ростом ставок фрахта. Финансовые доходы и расходы приблизительно на уровне 2017 года. Прибыль до налогообложения до учета курсовых разниц составляет за 2018 год 48 млр руб., за 2017 год — 30 млр руб. Тут пока все очень хорошо. Учитывая, однако рост курса с 57 руб за USD на начало года до почти 70 руб за USD на отчетную дату, и тот факт, что 86% долга выражено в USD (еврооблигации), 12% в EUR, остальное в рублях — у компании возникают очень существенные отрицательные курсовые разницы на 20 млр руб. Если посмотреть расшифровку движения заемных средств, компания в 2018 году привлекла и погасила кредитов и займов на 84 млр руб. При этом переоценка составила 23 млр руб. Т.е. повышение общего долга и чистого долга с 120 млр руб до 135 млр руб — есть результат исключительно влияния курсовых разниц. Тот самый естественный хедж(валютная выручка- валютные займы), о котором любит говорить компания — сыграл не в ее пользу. Т.е. в хорошее время результаты ухудшаются, в плохое — улучшаются, т.е сглаживаются.

Если прикинуть FCF тут все очень неплохо. Денежные средства от операционной деятельности за вычетом приобретения ВНА составляет 18,5 млр руб в 2018 году против минус 5.5 млр руб в 2017 году.

КАпексы в 2017-2018 годах — стабильна 35-38 млр руб (это кстати, серьезный фактор увеличения амортизации).

В 2019 году по информации компании капесы планируются также на уровне 34 млр руб — на развитие горнорудного сегмента, переработки, окончание строительства новых производств серной и азотной кислоты в г. Череповец.

По дивидендам указано, что компания планирует в будущем выплату 30-50% ЧП МСФО, скорректированной на курсовые разницы. Т.е. за 2018 год от 96 руб до 161 руб. Не густо, но может меняться в зависимости от разных факторов и обстоятельств.