Мосэнерго МСФО 6мес2020 Москве много не надо

Выручка за 6мес2020 минус10,5% (92,952 млрд руб). Упала выработка электроэнергии и цены на нее, отпуск тепла.

Операционные расходы за 6мес2020 минус5,4% (84,801 млрд руб).

Чистая прибыль за 6мес2020 минус48,2% (6,592 млрд руб).

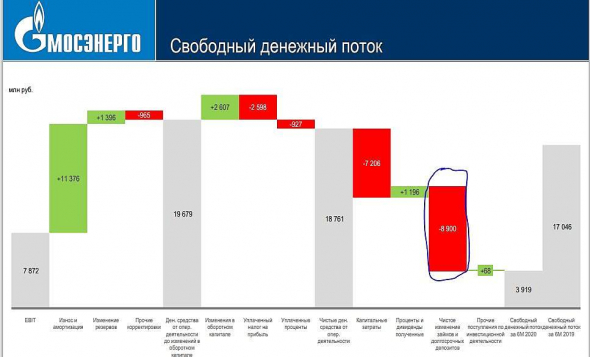

Свободный денежный поток упал почти в 4 раза (3,9 млрд руб).

Кредиты и займы практически не поменялись, просто чуть сместились краткосрочные с долгосрочными, впрочем как и дебиторские задолженности и предоплаты.

Финансовые доходы выросли в 3 раза до 1 млрд руб, а финансовые расходы выросли всего 0,379 млрд руб, но в 7 раз. Вообще финансисты похоже лучше работают, они даже увеличили выданные займы и депозиты. Итого оборотные активы выросли до 39,053 млрд руб с 27,01.

Денежные средства и их эквиваленты упали более, чем в 3 раза до 3,317 млрд руб.

Прибыль на акцию за полгода упала почти в 2 раза до 0,166 руб (0,321 за 6мес2019).

Мосэнерго снова рассматривает продажу 3,9% акций ОГК-2 со своего баланса. А ведь дивидендов по акциям ОГК-2 за 2019 получено 9,5%. В 2019 Мосэнерго и ОГК-2 уже менялись акциями с отрицательным результатом для Мосэнерго.

Мосэнерго рассматривает выплату дивидендов за 2020 год в размере 50% чистой прибыли по МСФО, но ждут приказа от Газпрома.

Попробовать поддержать отчет могут данные:

— потребление электроэнергии в Москве и области в июле составило 7,77 млрд кВт.ч, что на 0,6% больше показателя июля2019

— В целом за январь-июль энергопотребление в Москве и области снизилось на 2,7%, до 60,54 млрд кВт.ч год к году

Осторожные инвесторы видимо обойдут эту акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций