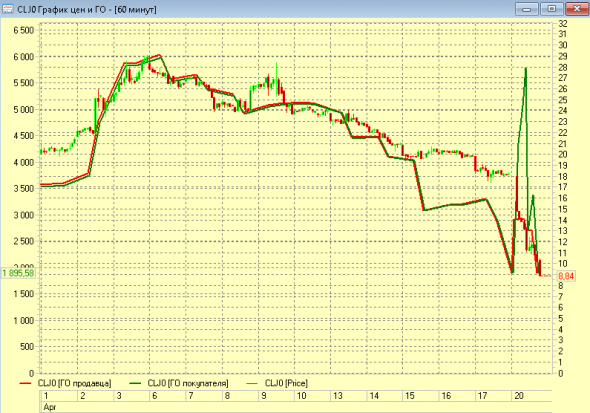

Трагедия или фарс на 60,640 контрактов WTI

Вчера произошло беспрецедентное событие с нефтью WTI.

Цена Settle price 20 апреля составила -$37,63$. На ММВБ цена остановилась на 8,84$, после чего торги были остановлены. Вариантов развития событий на ММВБ два :

1) Логичный и правильный — получить с американской биржи 37,63$ (тем кто хеджировался там ) и распределить между держателями. Продавцы соответственно должны доплатить эту сумму. Т.е. если кто-то зашортил например по 8,84$, должен 8,84$-37,63$=28,79$ должен доплатить покупателю фьючерса. Также неплохо было бы оформить реальную поставку по этим контрактам.

Главный вопрос в том насколько способны покупатели отстоять свою позицию, потому как американская биржа, естественно, будет проталкивать вариант

2) где будут вопреки всякой логике требовать с покупателей, пример — 8,84$+37,63$=46,47$.

Если сработает вариант 2, то предиктую начало краха всех бирж и уход ликвидности для начала с нефтяных фьючерсов.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций