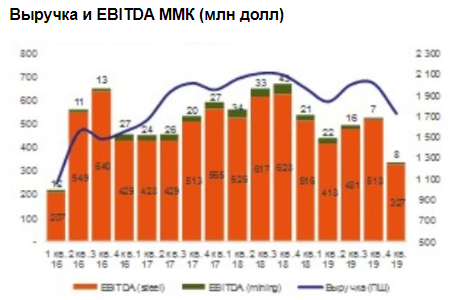

EBITDA группы ММК в 2019 году упала на 26% — до $1797 млн

Выручка группы за 2019 год снизилась на 7,9% и составила $7,566 млрд. EBITDA упала на 25,7% г/г и составила $1,797 млрд. Рентабельность по EBITDA снизилась с 29,4% до 23,8%. Чистая прибыль сократилась на 35%, до $856 млн. Свободный денежный поток ММК за прошлый год составил $882 млн, снизившись на 14% г/г.

ММК, как и Северсталь, показал слабые финансовые результаты за 4кв. и 2019г., которые ожидаемо выглядят слабее АППГ, что вызвано общей слабостью мирового стального рынка и снижением объемов реализации из -за проведенных ремонтов. Так, выручка Группы в 2019г. снизилась на 7,9% г/г при падении объемов продаж на 3,0% г/г и средних цен реализации стали на 5,2% г/г. Ухудшение наблюдается и в падении EBITDA Группы на 25,7% г/г и рентабельности по этому показателю с 29,4% до 23,8% — минимальное с 2014г. значение, что отражает снижение выручки. Снижение CAPEX относительно предыдущего года и эффективная работа с оборотным капиталом позволили нивелировать негативный эффект от падения EBITDA. Инвестиционная программа на 2020г. предполагает расходы в размере $900 млн. Выплаты дивидендов по итогам 4 кв. составят 1,507 руб./акция, что соответствует 100% FCF и составляет 3,2% дивдоходности при текущих котировках. Менеджмент прогнозирует в 1кв. сопоставимую с 4кв. 2019г. ценовую конъюнктуру на рынке РФ за счет улучшения ситуации на международных рынках, которого, по нашему мнению, может не произойти на фоне падения деловой активности из -за распространения вирусной инфекции в Китае. Несмотря на новые вызовы 2020г приоритетом ММК остаются стабильно высокие дивидендные выплаты. Благодаря низкой себестоимости производства и гибкой инвестиционной программе при достаточно высоком объеме денежных средств компания достигнет этой цели, но волатильность котировок в течение года будет оставаться высокой.Промсвязьбанк

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций