| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 633,6 млрд |

| Выручка | 763,4 млрд |

| EBITDA | 195,6 млрд |

| Прибыль | 118,2 млрд |

| Дивиденд ао | – |

| P/E | 5,4 |

| P/S | 0,8 |

| P/BV | 1,0 |

| EV/EBITDA | 2,8 |

| Див.доход ао | 0,0% |

| ММК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ММК акции

-

редактор Боб, Чёт я не понял… Отчёт за 1кв хороший, а показатели продаж в целом хуже.

редактор Боб, Чёт я не понял… Отчёт за 1кв хороший, а показатели продаж в целом хуже. ММК - производство стали -2,9% к/к или +1,4%г/г за 1 квартал

ММК - производство стали -2,9% к/к или +1,4%г/г за 1 квартал

Общее производство стали в Группе ММК за 1 кв. 2017 г. составило 3 066 тыс. тонн (-2,9% к/к или +1,4% г/г).

Общая отгрузка товарной продукции в Группе ММК (за вычетом внутренних оборотов) за 1 кв. 2017 г. составила 2 723 тыс. тонн (-6,7% к/к или -2,3% г/г).

Производство продукции HVA за 1 кв. 2017 г. составило 1 313 тыс. тонн (-1,2% к/к или +5,1% г/г). Доля такой продукции в общем объеме производства выросла до 48,2%.

Производство угольного концентрата Белона за 1 кв. 2017 г. составило 609 тыс. тонн – снижение на 17,1% к/к.

пресс-релиз

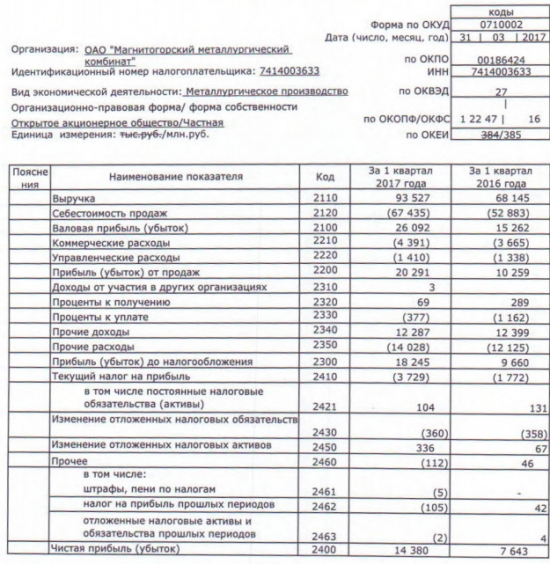

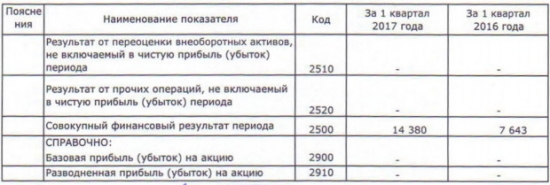

ММК - чистая прибыль по РСБУ за 1 квартал 2017 г выросла в 1,9 раз

ММК - чистая прибыль по РСБУ за 1 квартал 2017 г выросла в 1,9 разЧистая прибыль ММК по РСБУ за 1 квартал 2017 г выросла в 1,9 раз г/г и составила 14,380 млрд рублей.

Выручка выросла на 37% и составила 93,527 млрд рублей.

Прибыль от продаж увеличилась почти в 2 раза, до 20,291 млрд рублей.

отчет

ММК - должна выигрывать от снижения цен на сырье

ММК - должна выигрывать от снижения цен на сырье

Падение на рынке железной руды продолжается

Цены на железную руду в Китае вчера продолжали падать, опустившись еще на 8,5% — на $6,3/т до $68/т. Запасы железной руды в Китае остаются близкими к многолетними максимумам, в то время как предложение растет.

Снижение цен было ожидаемым для многих участников рынка, учитывая рост нового предложения, однако его скорость несколько удивляет. Это снижение имеет негативное значение для стального сектора, предполагая, что прогноз по спросу на сталь может ухудшаться. Предложение, скорее всего, будет продолжать расти, поскольку себестоимость добычи на новых шахтах, которые вводятся в эксплуатацию, остается намного ниже спотовой цены на железную руду. С точки зрения себестоимости мы выделяем ММК, которая всего на 20% интегрирована в железную руду, и которая, соответственно, должна выигрывать от снижения цен на сырье.

АТОН

Стоит ли брать металлургов по текущим ценам?

Стоит ли брать металлургов по текущим ценам?

Начал считать компании и сразу купил ММК( средняя цена 33,55), по НЛМК в раздумьях.

Если цена на НЛМК будет ниже 100рублей, куплю!

И как так укатали ММК?

Цель по ММК среднесрочная 54 рубля/акция+ дивиденды

Тезисы:

Самая дорогая компания Северсталь, даже с учетом падения котировок акций более 20%, с января этого года, рыночная капитализация составляет 12 143 млн.$. Годовой показатель EBITDA на одном уровне с конкурентами, хороший показатель рентабельности и низкий показатель чистого долга. Потенциал роста акций ограничен и от покупки акций я бы воздержался, по причине высоких значений мультипликаторов. Высокие дивидендные выплаты и их регулярность будут удерживать акции от падения котировок, .......

Очевидным лидером является ММК. Чистая прибыль сопоставима с конкурентами, а показатель EBITDA не значительно выше. Значение мультипликаторов EV/EBITDA в два раза ниже сравниваемых компаний, значение Р/Е лучшее в секторе, что на наш взгляд приведет к переоценке курсовой стоимости акции. Низкое соотношение Net Debt /EBITDA, улучшение дивидендной политики поможет увеличить рыночную капитализацию. Дополнительным драйвером роста акций компании может стать увеличение free-float. По сообщениям СМИ основной бенефициар ОАО «ММК» Виктор Рашников, которому принадлежит 87,3% компании, рассматривает возможность продажи небольшой доли в АО для повышения ликвидности компании и включения ее в индекс MSCI Russia.

Полный обзор здесь

iis24.ru/metallurgi-horoshi-tolko-pod-dividendi/

Если кому не терпится шортить ММК, лучше шортите Магнит шансов намного больше.А из шортов ММК все выходите не будьте дураками…

Если кому не терпится шортить ММК, лучше шортите Магнит шансов намного больше.А из шортов ММК все выходите не будьте дураками…

ММК в 2016 г. увеличил экспорт на 12% за счет поставок на Украину, во Вьетнам и Иран

ММК в 2016 г. увеличил экспорт на 12% за счет поставок на Украину, во Вьетнам и Иран

ММК в 2016 году увеличило экспорт металлопродукции в физическом выражении на 12,1% по сравнению с показателем 2015 года — до 4,091 млн тонн, говорится в материалах предприятия. Выручка от поставок за рубеж составила 91,408 млрд рублей, что на 12,4% больше по сравнению с уровнем 2015 года. На динамику экспорта повлияли поставки в такие страны, как Вьетнам, Иран и Украина.

По нашим оценкам, экспорт металлопродукции из РФ в 2016 году вырос на 2,9%. Т.е. динамика ММК заметно опережала рынок в целом. В результате доля экспорта в отгрузках Магнитки в 2016 году увеличилась до 27,4% с 23,6% в 2015 году. Мы считаем, что это произошло на фоне слабости внутреннего рынка. В 2017 году можно ожидать восстановления внутреннего спроса, что приведет к обратной ситуации.

Промсвязьбанк

В финансовую модель ММК добавили расчёт дивидендов на базе прогнозируемых денежных потоков и дивидендной политики ММК.С учётом последних сообщений компании размер дивидендных выплат ММК в 2017 году может составить 30,3 млрд. рублей или 2,7 рубля/акцию.

В финансовую модель ММК добавили расчёт дивидендов на базе прогнозируемых денежных потоков и дивидендной политики ММК.С учётом последних сообщений компании размер дивидендных выплат ММК в 2017 году может составить 30,3 млрд. рублей или 2,7 рубля/акцию.Лист Дивиденды Строки 9-10

https://specialsituations.net/model/?ticker=MAGN ММК: СИЛЬНЫЕ РЕЗУЛЬТАТЫ ЗА 4К16, ОПТИМИСТИЧНЫЕ ПЕРСПЕКТИВЫ ДИВИДЕНДОВ

ММК: СИЛЬНЫЕ РЕЗУЛЬТАТЫ ЗА 4К16, ОПТИМИСТИЧНЫЕ ПЕРСПЕКТИВЫ ДИВИДЕНДОВ

Показатель EBITDA ММК за 4К16 составил $456 млн, в целом совпав с консенсус-прогнозом Interfax в $449 млн. Небольшое снижение на 6% кв/кв преимущественно объясняется увеличением себестоимости из-за ралли в ценах на уголь, однако рентабельность EBITDA осталась на хорошем уровне в 29%, чуть ниже 32% у Северстали. Валовая задолженность упала до $500 млн, а чистый долг — до $192 млн, что предполагает коэффициент чистой задолженности 0,1x. ММК подтвердила свои планы аккумулировать $0,5 млрд денежных средств к концу 2017. Компания увеличила свой коэффициент дивидендных выплат за 2П16 до 60%, и руководство планирует предложить совету директоров изменить дивидендную политику, повысив коэффициент минимум до 50% от свободного денежного потока. ММК ожидает, что спрос на сталь в России в 2017 году вырастет на 1-2% г/г и прогнозирует более слабые результаты в 1К17 из-за роста цен на сырье. ММК может возобновить производство горячекатаной стали в Турции.

В целом сильные результаты, на наш взгляд, подтверждающие эффективность мощностей ММК в условиях роста цен на сырье. Мы предполагали, что ММК может увеличить дивидендные выплаты, чтобы догнать Северсталь и НЛМК, благодаря низкому долгу и высокому показателю свободного денежного потока, и теперь эта идея начинает реализовываться. Возобновление производства горячего проката в Турции имеет смысл, если премия в ценах на сталь относительно цен на лом устойчива. А вот продажа завода по-прежнему представляется маловероятной, поскольку волнения в стране отпугивают потенциальных инвесторов, на наш взгляд. ММК по-прежнему торгуется с дисконтом к российским аналогам, и мы подтверждаем нашу рекомендацию ПОКУПАТЬ из-за дешевой оценки, потенциала роста дивидендов и возможного включения в индекс MSCI.

АТОН Группа ММК в IV квартале снизила EBITDA на 5,8%

Группа ММК в IV квартале снизила EBITDA на 5,8%

Группа ММК в IV квартале 2016 года получила EBITDA по МСФО в размере $456 млн, что на 5,8% меньше аналогичного показателя кварталом ранее, сообщила компания. Выручка группы в отчетном периоде выросла на 4,9% и составила $1,55 млрд. Чистая прибыль группы снизилась на 50,1% — до $208 млн.

Результаты ММК оказались чуть лучше ожиданий рынка. Рост выручки компании был обеспечен увеличением средней цены реализации на 6,3% и отгрузки товарной продукции на 2%. При этом на фоне роста издержек, связанных с укреплением рубля и подъемом цен на сырье (коксующийся уголь и железную руду), cash cost слябов ММК увеличился на 13% до 235 $/т, что стало причиной падения EBITDA. В целом тенденции 4 кв. сохранятся и в 1 кв. 2017 года, но негативные факторы будут частично нивелированы ростом цен на сталь. Компания заявила, что по итогам 2-го полугодия может направить на дивиденды 60% FCF, т.е. порядка 239 млн долл. (1,22 руб./акцию), а в дальнейшем – 50% от FCF.

Промсвязьбанк Группа ММК (флагманский актив — ОАО «Магнитогорский металлургический комбинат» (MOEX: MAGN)) в июле текущего года может принять решение о запуске горячекатаных мощностей на заводе MMK Metalurji в Турции, сообщил директор по экономике ММК Андрей Еремин в ходе телефонной конференции.

Группа ММК (флагманский актив — ОАО «Магнитогорский металлургический комбинат» (MOEX: MAGN)) в июле текущего года может принять решение о запуске горячекатаных мощностей на заводе MMK Metalurji в Турции, сообщил директор по экономике ММК Андрей Еремин в ходе телефонной конференции.

«Сегодня сложилась уникальная ситуация, которой не было с 2010 года, когда дельта между ценой на горячекатаный рулон и металлический лом на турецком рынке достигла того уровня, когда можно задуматься о запуске горячей части», — отметил А.Еремин. «Единственное, что мешает уже сегодня принять такое решение — сильная волатильность цен на лом», — добавил топ-менеджер.

«Мы внимательно смотрим на ситуацию с целью определить, насколько фундаментальные факторы привели к такому соотношению цены на лом и горячекатаный рулон. До 2010 года такая ситуация была стабильна много лет, на основе этой ситуации мы принимали решения. Возможно, ситуация в текущем году вернулась в то состояние, которое было до 2010 года. Мы сейчас пытаемся понять факторы, которые привели к такому состоянию, и близки к принятию решения о запуске горячей части», — добавил А.Еремин.

Директор по экономике отметил, что в случае принятие решения о запуске горячей части мощности MMK Metalurji по горячекатаному прокату составят 1,8 млн тонн при текущем сортаменте. В результате выпуск холоднокатаного проката и проката с покрытием останется на текущем уровне в 900 тыс. тонн, производство горячекатаного проката составит 900 тыс. тонн.

Основной владелец ММК Виктор Рашников в прошлом году сообщил «Интерфаксу», что ММК снял тему продажи турецкого завода и думает о его расширении. «Вопрос продажи я с повестки убираю. Наоборот, буквально завтра мы будем смотреть перспективы развития — запуск горячекатаной части и увеличение объёмов, что сделает компанию более прибыльной», — отмечал он.

Позднее стало известно, что ММК может вложить $60 млн в развитие турецкого завода. В частности, в течение 1,5-2 лет группа планирует инвестировать $30 млн в модернизацию и повышение эффективности работающих мощностей турецкого завода. Оставшиеся $30 млн будут вложены в горячекатаную часть в случае принятия решения о ее запуске. Это решение может быть принято в случае улучшения конъюнктуры рынка, отмечал представитель компании.

Завод MMK Metalurji был построен «с нуля» совместным предприятием ММК и турецкой Atakas Group. У ММК в СП изначально было 50% + 1 акция, позднее российская меткомпания выкупила долю партнера.

Капвложения в завод составили порядка $1,7 млрд. Под проект строительства металлургического завода в Турции в виде кредитов было привлечено более $1 млрд со сроком погашения до 2019 года. Тимофей Мартынов, Согласны. Ни увеличение free float, ни SPO не влияет. Но, если выпускаются новые акции, это, конечно, влияет — дисконтированный денежный поток уменьшается на сниженный чистый долг, который делится на большее количество акций.

Тимофей Мартынов, Согласны. Ни увеличение free float, ни SPO не влияет. Но, если выпускаются новые акции, это, конечно, влияет — дисконтированный денежный поток уменьшается на сниженный чистый долг, который делится на большее количество акций.

Ценнейшая инфа от Григория Кимайкина учавствовавшего в пресс-конференции ММК:

«Вопрос от Николая по дивидендам. В пресс-релизе вы отметили, что планируете как минимум 50 % фри кэш флоу направить, с другой стороны, вы стремитесь снизить долг до нуля. Вопрос: какая цель из этих будет превалировать? Ответ: По поводу денежного потока и дивидендов… Текущая дивидендная денежная политика: не менее 30 % фри кэш флоу. Сегодня компания финансово устойчива, менеджмент приготовил рекомендацию для СД поднять уровень до 50 % фри кэш флоу. Инвестиции в год не более 400-600 млн, в 17-м году мы ожидаем 580-590 млн инвестиций — такова наша стратегия. Это позволит нам выплачивать не менее 50 % дивидендов (за 2-е полугодие мы предложили даже 60 % заплатить), параллельно позволит создать нам 500-миллионный запас.»

malishok, а с чего ты взял что там будет SPO?

malishok, а с чего ты взял что там будет SPO?

Обычно операции с акциями никак не влияют на фундаментальные модели

ММК - факторы роста и падения акций

- ММК остается фундаментально наиболее дешевой компанией из тройки (17.10.2023)

- Компания имеет низкую интеграцию в коксующийся уголь и железную руду, что плохо сказывается на показателях маржинальности, когда цены на сырье растут (26.12.2017)

ММК - описание компании

ММКОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций