| Число акций ао | 103 млн |

| Номинал ао | 0.25 руб |

| Тикер ао |

|

| Капит-я | 72,9 млрд |

| Выручка | 250,5 млрд |

| EBITDA | 73,9 млрд |

| Прибыль | 21,7 млрд |

| Дивиденд ао | – |

| P/E | 3,4 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| ЛСР Группа Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ЛСР Группа акции

-

Сергей Тысячный, думаю от брокера зависит. Я просто отчеты брокера просматриваю ежемесячные и ежедневные, если каких то поступлений ожидаю. По ЛСР была строчка с комментарием:

Сергей Тысячный, думаю от брокера зависит. Я просто отчеты брокера просматриваю ежемесячные и ежедневные, если каких то поступлений ожидаю. По ЛСР была строчка с комментарием:

Перечисление дивидендов по акциям обыкновенным ОАО «Группа ЛСР» (1-01-55234-E) за период 2016 (частичная выплата) налог удержан. НДС не облагается.

Пока больше поступлений не было.

нерадужные оценки по рынку недвижимости Москвы и подмосковья...

нерадужные оценки по рынку недвижимости Москвы и подмосковья...

По оценке аналитического центра www.irn.ru, к 2020-2021 г. квадратный метр может постепенно потерять примерно 30-40% своей стоимости. То есть на вторичном рынке Москвы цены могут просесть до 100 000 – 120 000 – 140 000 руб. за метр по индексу IRN.RU. При нефти около $50 за баррель и рубле по курсу 60 за доллар это соответствует примерно $2 000 за квадратный метр — см. «При нефти по $50 за баррель жилье в Москве – по $2 000 за метр». На рынке новостроек подобная коррекция цен вниз означает в среднем 120 000 — 140 000 руб. за «квадрат» в зоне от ТТК до МКАД (примерно 100 000 руб. в экономклассе, 120 000 — 140 000 в комфортклассе, менее 200 000 — в «бизнесе»).

http://smart-lab.ru/blog/406279.php

ЛСР ставка на восстановление продаж?

ЛСР ставка на восстановление продаж?

Орешкин ожидает активного снижения ключевой ставки, инфляцию к концу 2017 на уровне 3,60-3,80%

16 июня будет понятно на сколько снизит ЦБ РФ ключевую ставку, вероятно на 25 б.пунктов.

Сбербанк 23 мая сузил ориентир ставку 1-го купона бондов на 15 млрд. рублей до 8,3-8,4%

Ипотечные ставки вероятно будут стремится к уровню ниже 10%

ОФЗ 52001 не растет, косвенный сигнал на продолжение снижения ставок!

Нашумевшая программа ренновации в стадии развития!

Группа ЛСР становится интересной, тем более последний день покупки под отсечку 16 июня 2017 года

Размер дивиденда 78 рублей-8,66% ДД

Решил рассмотреть компанию( в портфеле давно, средняя 626,50) с целью увеличения доли в бумаге!

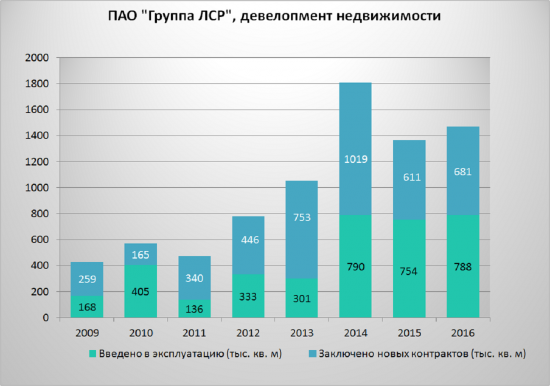

Интересно, что Питерская компания планирует довести объемы девелоперского бизнеса в Московском регионе до уровня, достигнутого на домашнем рынке, и это видно из опер.отчета

Тезисы:

«Продажи песка выросли на 7,30%, газобетона на 6,20%, гранитного щебня на 17,45% по отношению к итогам 2015 года.»

«Компания ввела в эксплуатацию и передала клиентам площади на 8% больше, чем в 2015 году. При этом продажи жилой недвижимости выросли на 11,45% и составили 681 тыс. кв. метров, против 611 тыс. кв. метров по итогам 2015 года.»

Основной рост продаж жилой недвижимости показала Москва, где новые контракты были заключены на 198 тыс. кв. метров, продажи в Санкт-Петербурге и Екатеринбурге не значительно снизились.

«Основное увеличение также показала Москва, продажи в Санкт-Петербурге и Екатеринбурге остались на уровне 2015 года. Расширение масштабов деятельности группы в Москве значительно повлияли на рост финансовых показателей по итогам 2016 года.»

«В ближайшие годы компания планирует направлять на выплату дивидендов как минимум 50% чистой прибыли по МСФО, что обеспечит высокую дивидендную доходность своим акционерам.»

Делая ставку на восстановление отрасли, считаем акции группы ЛСР привлекательными для среднесрочных и долгосрочных инвестиций с умеренным риском"

Читать полностью:

iis24.ru/kotirovkam-pomozhet-tolko-renovacija/

Антон Ромашов, вы наверно в курсе, но у компаний есть прочие расходы и разные налоги, которые не включаются в себестоимость строительства. Так же административные расходы.

Антон Ромашов, вы наверно в курсе, но у компаний есть прочие расходы и разные налоги, которые не включаются в себестоимость строительства. Так же административные расходы. Антон Ромашов, территория просто огромная застраивается, предложение большое, вот и рекламируют активно

Антон Ромашов, территория просто огромная застраивается, предложение большое, вот и рекламируют активно

если бы себестоимость строительства была 915 долларов (52000 рублей ) — то, продавая квартиры по 170 000 рублей за метр — мы бы видели совсем другую отчетность наверное у пика и лср?

если бы себестоимость строительства была 915 долларов (52000 рублей ) — то, продавая квартиры по 170 000 рублей за метр — мы бы видели совсем другую отчетность наверное у пика и лср? Строить в Москве стало дороже на 6%

Строить в Москве стало дороже на 6%

Квадратный метр обходится подрядчикам в $915

16.05.2017

Согласно новому рейтингу консалтинговой компании Turner & Townsend, по уровню стоимости строительства Москва заняла 34-ю строчку рейтинга среди 43 крупных рынков планеты. Дороже всего возводить недвижимость сейчас в Нью-Йорке, который сместил с первого места в таблице Цюрих.

Уровень затрат на строительство в Москве вырос по итогам 2016 года на 6% и увеличится еще на 5% к концу этого года. Об этом говорится в новом отчете консалтинговой компании Turner & Townsend, которая подсчитала, что возведение одного квадратного метра в столице теперь обходится строительным компаниям в $915,46. По этому показателю Москва оказалась на 34-м месте из 43 изученных специалистами компании регионов, куда входят не только крупнейшие города, но и некоторые страны. Чуть дороже строить в угандийской столице Кампале ($1059), чуть дешевле — в Куала-Лумпуре ($907).

Возглавил рейтинг, рассчитанный по итогам прошлого года Нью-Йорк, где стоимость строительства достигла почти $3806,92. Таким образом, в мировом рейтинге самых дорогих для строительства недвижимости городов сменился лидер, которым раньше был Цюрих. Кроме того, столица Швейцарии пропустила вперед и еще одного американского представителя — Сан-Франциско ($3549 за 1 кв. м)

На уровень стоимости строительства влияет несколько ключевых факторов: первоначальные расходы, маржи подрядчиков, колебаний курса валют и уровня зарплат. Так, например, зарплата рабочих на стройках в Москве составляет 680–760 руб в час ($11–12), в Индии и странах Африки строители получают по $1 в час, в Китае — примерно $5, а в Нью-Йорке и Цюрихе рабочим на стройках платят почти по $100 в час.

www.kommersant.ru/doc/3298230 зашел на циан посмотреть сколько стоят квартиры ЮАО, ЮЗАО новостройки.

зашел на циан посмотреть сколько стоят квартиры ЮАО, ЮЗАО новостройки.

увешано все одним Зилартом на 7 страниц, видимо совсем плохо продается это дело у них.

тут была мысль, что застройщики на реновации московской смогут заработать — так строить будут никак не пик и не лср, а какая-нибудь родная всем интеко ( Сафмар сейчас ), ну или еще какую создадут под названием Мос-супер-строй.

ЛСР

ЛСР

Просматриваю различные варианты ипотеки. Давно не было уже таких ставок. Недавно увидел рекламу, ЛСР предлагает за 7,8% без предоплаты. Учитывая снижения ставки ЦБ, а так же портфель недвижимости ЛСР, считаю достаточно неплохой компанией на долгосрок. А как думаете вы?

Рейтинг застройщиков:

ktostroit.ru/ratings/

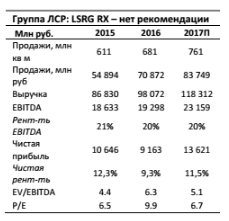

Ожидаем существенного улучшения финансовых результатов ЛСР, рентабельности и денежных потоков в 2017-2018

Ожидаем существенного улучшения финансовых результатов ЛСР, рентабельности и денежных потоков в 2017-2018

День недвижимости Атона

Итоги встречи с инвесторами

Группа ЛСР: Илья Романов управляющий директор по Московскому региону; Юрий Ильин директор по работе с инвесторами и связям с общественностью.

Прогноз на 2017/18. Группа ЛСР подтвердила свой прогноз продаж в 2017 год на уровне 770 тыс кв м (+13% г/г), несмотря на довольно слабые результаты за 1К17, опубликованные месяц назад. В дальнейшем продажи ускорятся в связи с запуском второй очереди проекта ЖК Лучи (100 000 кв м) и тремя новыми домами в ЖК ЗИЛАРТ (около 100 000 кв м). Снижение ставок по ипотеке до менее 10% поддержит этот тренд. В настоящий момент до 50-60% продаж в сегменте масс-маркет осуществляется с использованием ипотеки против 43% в конце прошлого года. Денежный поток от операционной деятельности Группы окажется умеренно позитивным в 2017, а ЗИЛАРТ начнет генерировать положительный операционный денежный поток с 2018, что еще больше увеличит общий денежный поток Группы. Долговая нагрузка компании к концу 2017 не превысит 2.0x по показателю чистый долг/EBITDA. В 2018 компании предстоит погасить обязательства на сумму 6,5 млрд руб., что представляется комфортным уровнем.

Баланс спроса и предложения на рынке. Компания отмечает, что на любой проект, при условии его хорошего качества, разумной цены и привлекательного месторасположения, наблюдается стабильный спрос. В частности, ЛСР продает практически все, что строит, а ее фактические остатки непроданных квартир остаются на очень низких уровнях всего 25 000 кв м. Например, первая очередь проекта ЖК Лучи полностью продана, первая очередь проекта ЖК ЗИЛАРТ реализована более чем на 90%. Кроме того, компания ведет переговоры с российским Агентством ипотечного жилищного кредитования (АИЖК), которое готово покупать квартиры оптом, даже на этапе строительства, для бюджетных служащих в Санкт-Петербурге. Компания также отмечает хороший спрос на квартиры со стороны россиян, которые живут в регионах, но планируют переезды в Москву и Санкт-Петербург. Менеджмент говорит, что конкуренция между застройщиками остается жесткой, и цены перестали расти, но прогнозировать дальнейшую динамику цен и спроса сложно. На жилищные проекты плохого качества и с плохой планировкой спрос слабый, что, частности, является проблемой для многих девелоперов в Московской области, где ЛСР проекты в настоящий момент практически не реализует. Доля инвестиционных квартир невелика, и компания не видит рисков, что инвестиционная собственность в перспективе будет оказывать давление на цены.

Программа реновации жилищного фонда в Москве. Группа ЛСР видит для себя хорошие возможности в этой программе. Согласно предварительным оценкам мэрии Москвы, общая площадь пятиэтажных домов, планируемых к сносу, составляет около 25 млн кв м. На месте одного снесенного дома есть техническая возможность построить 3-5 новых домов (4 в среднем), что увеличит общую жилую площадь до 100 млн кв м. Тем не менее правительство Москвы вряд ли будет строить все дома самостоятельно. Фактически, для переселения жителей и покрытия строительных расходов необходимо построить всего 2 дома. А вот земельные участки под строительство двух других домов могут быть реализованы на аукционах, в которых примут участие частные застройщики. Эти земельные участки преимущественно имеют хорошее расположение и всю необходимую инфраструктуру, включая электросети, дороги, социальные объекты и документацию. Эти земельные участки будут более привлекательны, чем многочисленные промышленные территории, которые в настоящий момент предоставляются правительством города девелоперам под жилищную застройку. Хотя это лишь один из возможных сценариев развития. В целом, переселение длительный и сложный процесс, и потребуется как минимум 2-3 года, чтобы первые новые дома и земельные участки появились на рынке.

Города присутствия ЛСР. Москва и Санкт-Петербург остаются основным городами присутствия Группы ЛСР, и планов застройки в других городах в ближайшем будущем у компании нет. Екатеринбург стабильный рынок, где Группа ЛСР является ведущим застройщиком и вводит в эксплуатацию до 120 тыс кв м в год. Городские проекты генерируют позитивный денежный поток и не требуют от компании дополнительных инвестиций.

Себестоимость строительства. Группа ЛСР фиксирует цены в контрактах с подрядчиками на 1,5-2 года. Таким образом, компания хорошо защищена от роста цен на строительные услуги и материалы. Условия контрактов иногда могут быть пересмотрены, если цены на строительные материалы меняются слишком сильно, однако это не оказывает значительного влияния на целевые показатели рентабельности ЛСР. За прошедший год заметного роста цен на строительные материалы не наблюдалось. В России в настоящий момент наблюдается избыток услуг строительного подряда, из-за чего цены на них падают. Фактически сейчас время покупателя (девелопера). Доля собственных строительных материалов в общих затратах ЛСР мала. Затраты и выручка растут одинаковыми темпами и давления на рентабельность не наблюдается. На землю приходится 15-20% выручки компании, 50% − затраты на строительные материалы, 10% социальные расходы и инфраструктура. Маржа компании составляет остальные 20-25%.

Затраты на ЗИЛАРТ. Себестоимость строительства составляет около 80 000 руб./кв м, что является сравнительно высоким уровнем, поскольку это жилье бизнес-класса с фасадами высокого качества. Затраты на социальную инфраструктуру составляют 14 000 руб./кв м, а на транспортную 3 000 руб./кв м, что является низким уровнем, поскольку правительство города ранее инвестировало в подготовку этой территории. Затраты на проектирование составляют 3 000 руб./кв м, на землю 44 000 руб./кв м. Это предполагает общие затраты на строительство в размере около 150 000 руб./кв м, тогда как цена реализации составляет минимум 190-210 000 руб./кв м. На текущем этапе проект перешел на самофинансирование за счет предварительных контрактов купли-продажи и не требует внешнего финансирования.

Проект ЗИЛ-Юг. Проектное решение готово, и правительство Москвы утвердило детальный план территории. Продажи начнутся в 2019. К этому времени вторая очередь проекта ЗИЛАРТ будет завершена, и оба проекта будут органически дополнять друг друга. Общие площади к продаже проекта ЗИЛ-Юг составляют около 1 млн кв м.

У нас нет официальной рекомендации по акциям Группы ЛСР на настоящий момент, однако нам нравится инвестиционный профиль компании. С учетом невпечатляющих результатов по объемам продаж за 1К17 индикативными станут результаты за 2К17, которые должны быть опубликованы в июле они покажут, сможет ли компания достичь своего прогноза на 2017, который в настоящий момент представляется вполне реалистичным. В любом случае мы ожидаем существенного улучшения финансовых результатов компании, рентабельности и денежных потоков в 2017-2018, что должно также положительно сказаться на дивидендах и увеличить капитализацию.

АТОН

ЛСР - ожидаемый размер дивидендов соответствует уровню предыдущего года

ЛСР - ожидаемый размер дивидендов соответствует уровню предыдущего года

Совет директоров Группы ЛСР рекомендовал дивиденды в размере 78 руб. на акцию

В общей сложности компания выплатит в качестве дивидендов 8 млрд руб., что соответствует 87% от чистой прибыли по МСФО за 2016 (9,2 млрд руб.). Дата закрытия реестра — 20 июня. Дивидендная доходность составит 8,7%.

Размер дивидендов был ожидаемым и соответствует уровню предыдущего года. Мы ожидаем нейтральной реакции на новость.

АТОН ЛСР - СД рекомендовал дивиденды за 2016 г. в размере 78 руб/ао

ЛСР - СД рекомендовал дивиденды за 2016 г. в размере 78 руб/аоСовет директоров Группа ЛСР рекомендовал выплатить дивиденды по итогам 2016 года в размере 78 рублей на одну обыкновенную акцию. Закрытие реестра под дивиденды – 20 июня 2017 года.

ГОСА - 9 июня.

Закрытие реестра для ГОСА -16 мая.

решение Аналитический обзор компании «Группа ЛСР»

Аналитический обзор компании «Группа ЛСР»О компании: ОАО «Группа ЛСР» — диверсифицированная компания в сфере производства стройматериалов, девелопмента и строительства. Группа объединяет предприятия по производству строительных материалов, добыче и переработке нерудных ископаемых, оказанию механизированных услуг, девелопменту и строительству зданий.

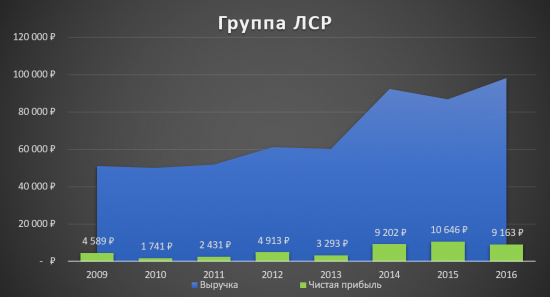

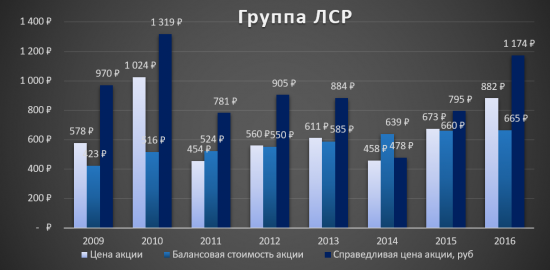

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2009-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка растёт с 2009 года и достигла рекордных значений, чистая прибыль сократилась в 2016 году по сравнению с 2015 годом.

Валовая прибыль выросла и достигла рекордных значений, маржа остаётся многие годы приблизительно на одном хорошем уровне.

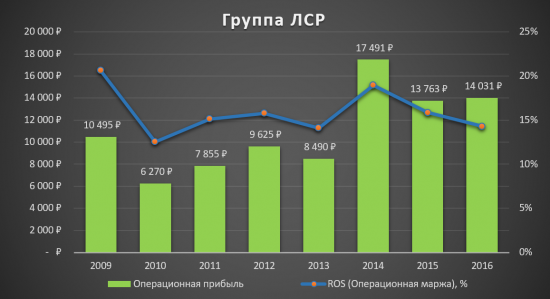

Но мой взгляд, операционная прибыль более предпочтительней, чем чистая прибыль, так как сразу видно сколько зарабатывает компания от основной деятельности. Операционная прибыль и её маржа падает с 2014 года, скорее всего из-за криза и падения цен на недвижимость.

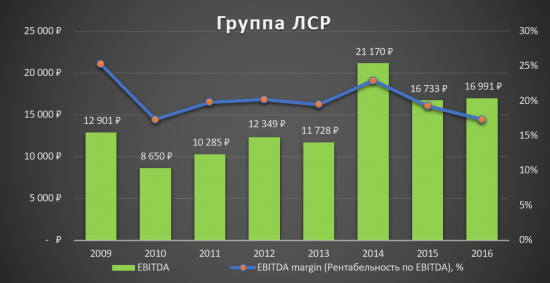

У показателя EBITDA и рентабельности по нему, та же картина, что и у операционной прибыли.

Нераспределённая прибыль увеличивается каждый год, денежные средства на рекордных значениях.

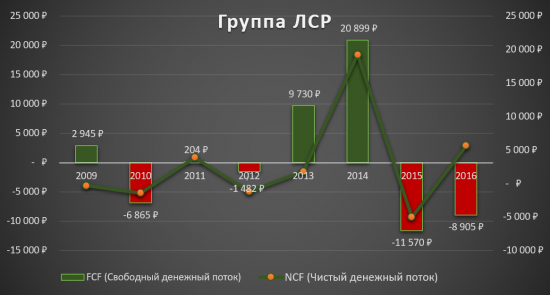

Отрицательный свободный денежный поток сокращается, чистый денежный поток стал положительным по сравнению с 2015 годом.

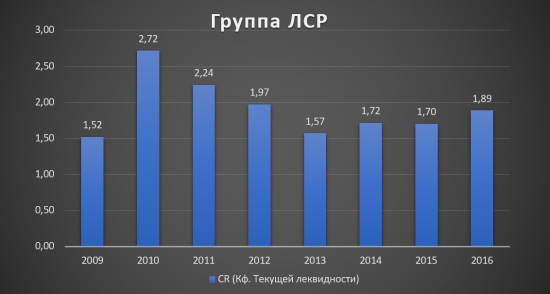

Коэффициент текущей ликвидности превышает единицу на протяжении последних 10 лет, это показывает, что компания легко справляется со своими краткосрочными обязательствами.

Обязательства приходящиеся на активы и капитал компании увеличиваются с каждым годом с 2010 года, чистый долг увеличился.

Капитал группы увеличивается с каждым годом, рентабельность снизилась из-за снижения чистой прибыли в 2016 году.

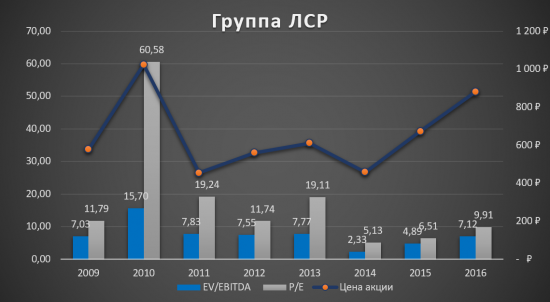

Мультипликаторы не такие уж дорогие по сравнению с мультипликаторами с 2009 по 2013 год, но не привлекательные для покупки.

Балансовая стоимость акции ниже рыночной, а справедливая цена акции с учётом долга компании превышает рыночную почти в два раза.

Если вы рассматриваете дивидендные бумаги, то компания платит стабильные дивиденды с 2010 года.Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической стороны, если бы я собирался покупать акции, то брал в зоне 700-750 рублей с ближайшей целью 1000 рублей.

Вывод: На мой взгляд, компания не является в данный момент привлекательной для покупки, чистая прибыль сократилась, рентабельность падает, денежный поток ещё отрицательный. Единственную возможность вижу в снижении ставок, автоматически снижение ставок по ипотеке, далее появление спроса на квартиры и дальнейший рост цен на них, соответственно увеличение чистой прибыли ЛСР.P.S. Дорогие читатели, плюсуйте, комментируйте! Буду и дальше стараться для вас!

*Данный аналитический обзор, это лишь анализ компании и не является указанием к действию.

**Копирование данного материала без согласования с автором запрещено.

редактор Боб, ваш пост про отчетность по РСБУ только вводит в заблуждение. В РСБУ нет консолидированных данных, поэтому она мало что скажет о состоянии всего холдинга.

редактор Боб, ваш пост про отчетность по РСБУ только вводит в заблуждение. В РСБУ нет консолидированных данных, поэтому она мало что скажет о состоянии всего холдинга. Группа ЛСР - чистая прибыль по РСБУ за 1 квартал 2017 года -26% г/г

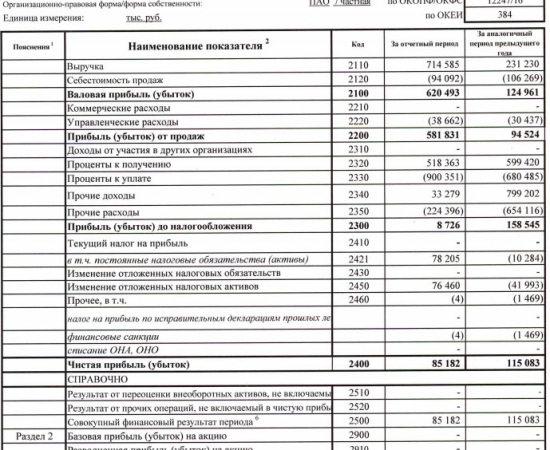

Группа ЛСР - чистая прибыль по РСБУ за 1 квартал 2017 года -26% г/гЧистая прибыль Группы ЛСР по РСБУ за 1 квартал 2017 года -26% г/г – до 85,18 млн рублей.

Выручка выросла в 3 раза и составила 714,58 млн рублей.

Прибыль до налогообложения составила 8,7 млн рублей против 158,5 млн рублей прибыли в 1 квартале 2016 года

отчет

Аудитор, еще как жилой) только естественное они там муравеники не делают как в СПб, больше общественных пространств и т.д.

Аудитор, еще как жилой) только естественное они там муравеники не делают как в СПб, больше общественных пространств и т.д.

ЛСР Группа - факторы роста и падения акций

- Большой портфель проектов, превышающий в несколько раз капитализацию компании. (15.10.2023)

- Красный рост продаж в 2023 году (20.10.2023)

- Слабый уровень коммуникаций с акционерами (31.12.2021)

- Мажоритарный акционер кредитует сам себя по сниженной ставке за счет ЛСР, вместо того, чтобы платить дивиденды (5 млрд руб в 1П22) (31.08.2022)

- КРАЙНЕ НИЗКИЕ ПРАКТИКИ КОРПОРАТИВНОГО УПРАВЛЕНИЯ!!! В НАЧАЛЕ 2023 ГОДА МЕНЕДЖМЕНТ ПОДАРИЛ САМ СЕБЕ 22МЛН АКЦИЙ НА 11 МЛРД РУБЛЕЙ, КОТОРЫЕ БЫЛИ ВЫКУПЛЕНЫ ЗА СЧЕТ СРЕДСТВ КОМПАНИИ. (31.03.2023)

- Высокая долговая нагрузка (выше конкурентов, ND/EBITDA = 2,7) (15.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций