Будущие лидеры роста 🔥

Рынок недвижимости всегда пользовался особым спросом 👇

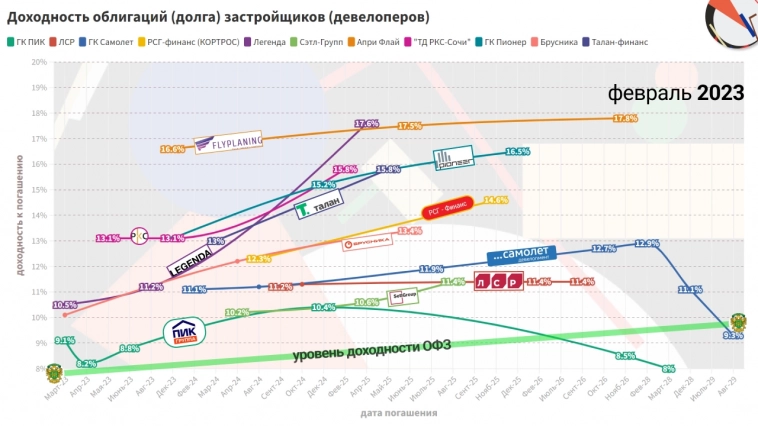

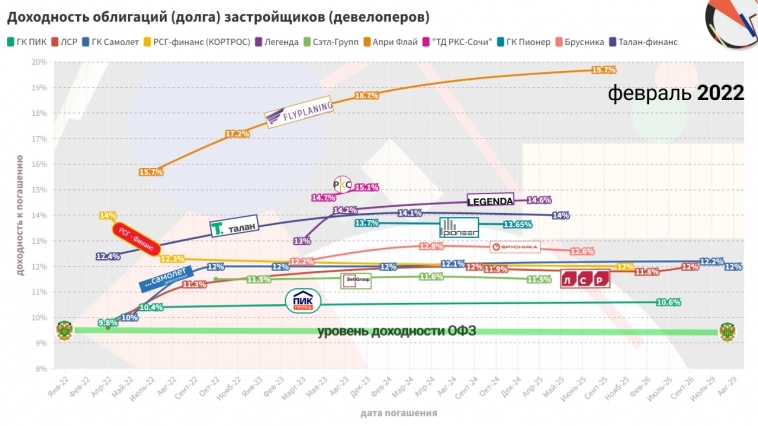

ГК Самолёт и ПИК увеличили денежные поступления в 2022 году на треть, увеличение дохода произошло за счет строительства массового жилья и запуска собственных программ ипотеки с которыми пытается бороться регулятор💸

У Самолета ✈️ продажи в Москве увеличились ⚡️на 25.7%, а в Подмосковье — +38% г/г и х3 к 2020 — 122 млрд рублей

ПИК нарастил выручку на 32.2% год к году и х2 по сравнению с 2020 годом 🚀

📌 В контексте наиболее дорогих и дешевых компаний рынка недвижимости, можно сказать, что 👇

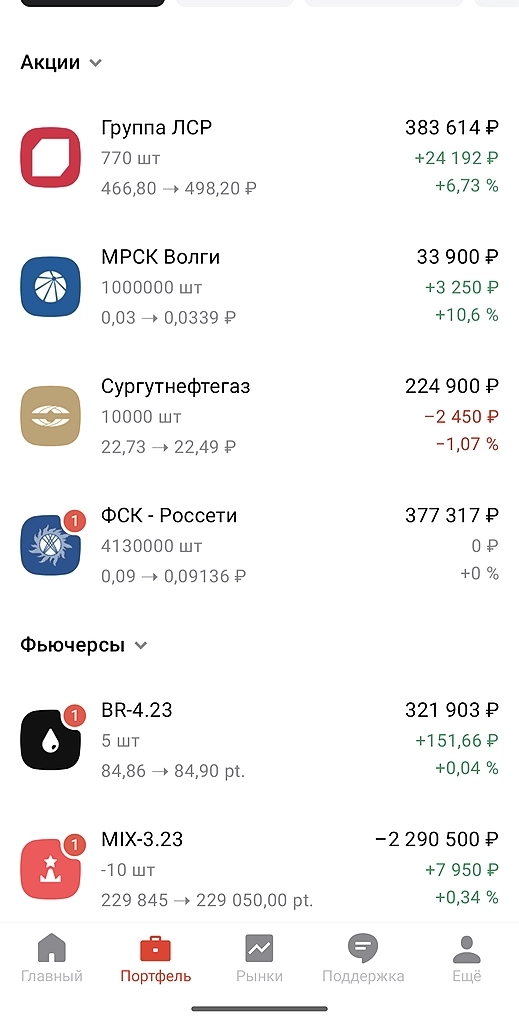

Самая дорогая — ПИК и ЛСР

— EV/EBITDA 7,9х против среднего по сектору 6,1х.

— EV/EBITDA на уровне 5,5х, но тут оценка завышена из-за крупного казначейского пакета.

Соответсвенно

📌 А по технике ЛСР выглядит интереснее, находясь у линии поддержки, в отличии от ПИК, который готов к снижению, находясь ниже глобальной EMA и выходящими деньгами

Но что касается Самолета и Эталона — тут уже интереснее…

Продолжение ⬇️

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций![ЛСР и строительный сектор [LSRG] - Прогноз от ТоварищГанн ЛСР и строительный сектор [LSRG] - Прогноз от ТоварищГанн](/uploads/2023/images/10/41/20/2023/03/09/d3b173.webp)