Все публичные девелоперы планируют выплатить высокие дивиденды за 2017 год и 2 полугодие 2017 годаПредставители ПИК, Эталон, ЛСР встретились с инвесторами

На прошлой неделе АТОН провел День инвестора сектора недвижимости для портфельных инвесторов, пригласив топ-менеджеров Группы ЛСР, ПИК и Эталона. В ходе встреч был обсужден широкий круг вопросов, в том числе текущий баланс спроса и предложения на рынке в Московской и Санкт-Петербургской агломерациях, программа реновации жилья в Москве, новое регулирование, цены, затраты на строительство, а также долгосрочные планы компаний. Встречи в целом произвели хорошее впечатление на наших клиентов и нас. Они продемонстрировали, что ведущие российские девелоперы находятся в хорошей операционной и финансовой форме, что подтверждается стабильным спросом на их проекты. Ожидаемое новое регулирование сектора – это возможность для крупных игроков увеличить долю рынка, в то время как мелкие девелоперы могут уйти с рынка в ближайшие годы. Это может привести к падению стоимости земельных участков. Мы подтверждаем наши инвестиционные рекомендации и финансовые прогнозы для публичных девелоперов. Эталон остается нашим фаворитом в секторе.

АТОН

Во встрече приняли участие:

Группа ПИК: первый вице-президент и операционный директор ПИК Александр Прыгунков, финансовый директор Александр Титов; директор Казначейства Анна Антонова и IR- представитель Полина Куршецова.

Группа Эталон: глава департамента корпоративных инвестиций Евгений Маленко.

Группа ЛСР: Юрий Ильин: управляющий директор.

Спрос остается высоким, но предложения достаточно, чтобы не допустить роста цен

В течение последних нескольких лет спрос на новые квартиры в Московской и Санкт- Петербургской агломерациях значительно не увеличивается, но остается стабильно хорошим благодаря периодическому изменению своей структуры. Например, он смещается в Москву из Московской области. Все выступающие отметили, что в настоящее время они наблюдают рост спроса на свои проекты, и это подтверждается хорошими операционными результатами за 1К18. Интересно, что в Екатеринбурге общий спрос на жилье увеличился на солидные 20% г/г в 1К18 в результате падения ставок по ипотечным кредитам. Россияне видят, что ставки по банковским депозитам снижаются и больше не привлекательны. В то же время ставки по ипотеке тоже быстро падают, и некоторые россияне предпочитают закрыть депозит и купить квартиру. Спрос на жилье в будущем будет поддерживать не только падение ипотечных ставок, но и повышение заработной платы бюджетникам – таким категориям, как ученые и преподаватели. Выступающие отметили, что россияне становятся более требовательными к качеству жилья и обращают больше внимания на расположение, дизайн, планировку, инфраструктуру и т.д. Только хорошо продуманные и качественные проекты продаются хорошо, и все три девелопера уделяют этим вопросам основное внимание.

Реновация в Москве: не угроза сектору, по крайней мере, в ближайшем будущем

Все наши выступающие заявили, что пока рано говорить о том, как реновация повлияет на московский рынок жилья и его игроков, если вообще повлияет. В настоящий момент девелоперы не видят существенной угрозы для своего бизнеса. К концу 2018 года правительство Москвы только завершит тендеры на проектирование новых домов, а сам процесс строительства начнется не ранее 2019-20. Учитывая, что процесс строительства занимает 2-3 года, первые дома по программе реновации должны быть построены к 2022 году. При этом существует высокая вероятность того, что эти дома будут в полном объеме переданы москвичам, которые участвуют в реновации, а продажи части квартир на открытом рынке могут случится примерно в 2023-2025 годах. ПИК принимает участие в нескольких тендерах по проектированию, чтобы, в том числе, лучше понять, как будет развиваться программа реновации в Москве, и как ПИК может принять участие в ней. Группа Эталон полагает, что правительство Москвы может в конечном итоге решить купить некоторые объемы квартир у частных девелоперов.

Новое регулирование в отрасли: возможность для лидеров рынка, угроза для мелких игроков

Новое регулирование в отрасли вступит в силу с 1 июля 2018 года. Мы подробно описали его в нашем недавнем отчете «НЕДВИЖИМОСТЬ: Только денежные потоки имеют значение» от 4 апреля. Основные изменения в регулировании отрасли предполагают более жесткий контроль над денежными средствами, получаемыми девелоперами, и их расходами, которые теперь будут учитываться на специальных счетах, открытых в уполномоченных банках.Ни ПИК, ни ЛСР, ни Эталон не видят риска для своего бизнеса в связи с новым регулированием – скорее, это возможность увеличить долю на рынке. Напротив, многие мелкие и средние игроки должны будут уйти с рынка, так как им будет слишком дорого и не выгодно следовать новым правилам. Один из наших докладчиков сказал, что в Москве и Санкт-Петербурге работают около 200 девелоперов, большинство из которых реализуют лишь один-два проекта. Более 85% этих крошечных девелоперов могут покинуть рынок. Такие же тенденции наблюдались и в других странах, которые внедрили аналогичное законодательство в прошлом. Возможность для крупных игроков состоит в том, что многие мелкие девелоперы и землевладельцы должны стать более гибкими в переговорах с крупным игроком и будут готовы продавать свои земельные участки на более выгодных условиях. Наши спикеры не считают, что новое регулирование повлияет на цены на жилье в России.

Приобретение земли: стоимость может снизиться в связи с новым регулированием

ПИК, Эталон и ЛСР сохраняют большой интерес к приобретению новых земельных участков в Москве и Санкт-Петербурге, менее заинтересованы в приобретении земельных участков в Московской и Ленинградской области и почти не заинтересованы в том, чтобы активно развиваться в других российских регионах, где потенциальный спрос не так высок, как в крупнейших российских городах. В то же время ни один из публичных девелоперов не ощущает дефицита земельных участков в Москве и Санкт- Петербурге, и все они ожидают, что стоимость земли в обеих столицах будет снижаться в перспективе в связи с ужесточением регулирования сектора недвижимости. В настоящее время на землю приходится примерно 15-20% от общих затрат девелоперов.

Динамика цен: ожидается неизменная динамика

Ни один девелопер не ожидает существенного роста цен на квартиры в ближайшие годы, поскольку предложение остается достаточно высоким, чтобы удовлетворить спрос. В отдельных проектах средние цены могут вырасти на 5-15% в течение периода строительства, который занимает 2-3 года. Такая низкая доходность не делает недвижимость привлекательным сектором для инвестиций, как это было, скажем, пять лет назад, когда цены могли увеличиться на 30-70% в течение периода строительства. Девелоперы не видят оснований снижать цены не только из-за высокого спроса, но и потому, что это сложно технически. Например, если клиент, купивший квартиру у застройщика, увидит, что тот снижает цены, он сможет разорвать контракт, вернуть деньги, а затем купить ту же квартиру по более низкой цене.

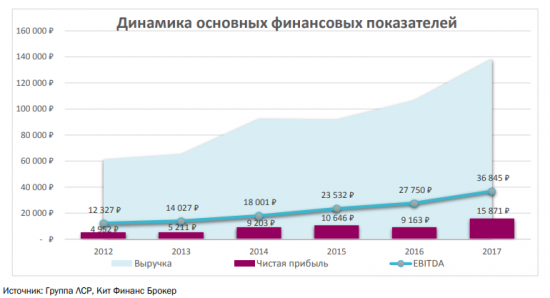

Дивиденды: все девелоперы должны выплатить дивиденды за 2017

Все публичные девелоперы планируют выплатить достаточно высокие дивиденды за 2017/2П17, хотя конкретные цифры во время нашей встречи названы не были.

• Дивидендная политика ПИК предполагает коэффициент выплаты не менее 30% свободного денежного потока. В соответствии с этим сценарием компания должна выплатить не менее 7.5 млрд руб. или 11 руб. на акцию, что предполагает дивидендную доходность 3.5%. Мы считаем, что компания сможет выплатить больше этого минимального уровня. Совет директоров рекомендует дивиденды 30 апреля.

• Эталон внедрил новый стандарт отчетности МСФО15 в результатах по МСФО за 2017 год. В результате его чистая прибыль увеличилась на 61% г/г до 7.89 млрд руб., в том числе 6.7 млрд руб. за 2П17. Дивидендная политика компании предполагает коэффициента выплат не менее 40%. Таким образом, инвесторы могут рассчитывать получить не менее 9 руб. на акцию за 2П17, что предполагает дивидендную доходность в размере около 5.1%. Вероятно, компания выплатит немного больше.

• ЛСР подтвердила, что компания выплатит дивиденды, а инвесторы должны остаться довольными суммой. Окончательный размер будет также зависеть от того, приобретет ли компания некоторые земельные участки во 2П18. В прошлом году компания выплатила 78 руб. на акцию. Совет директоров компании представит рекомендации по дивидендам 30 мая.

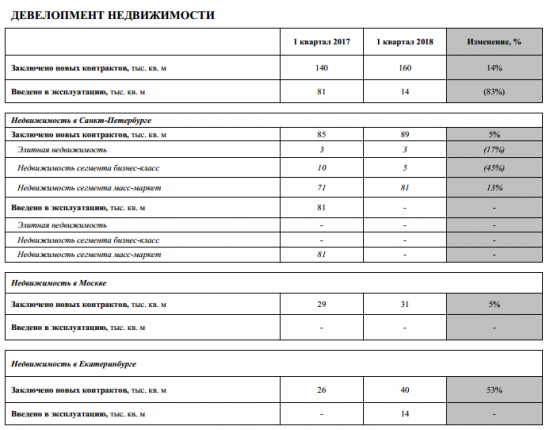

Операционные результаты за 1К18: хорошее начало года

Все публичные девелоперы представили довольно хорошие операционные результаты за 1К18 с ростом 13-18% г/г.

Эталон показал самый сильный результат – объемы реализации недвижимости выросли на 18% г/г, что свидетельствует о том, что компания может обогнать собственный прогноз на 2018, который предполагает рост на 7% г/г.

Группа ПИК увеличила продажи на 13%, что также является солидным результатом для такой гигантской компании. ПИК подтвердил свой прогноз на 2018 в размере 1.7-1.9 млн кв м против 1.8 млн кв м за 2017 год.

Группа ЛСР увеличила продажи на 14% г/г до 160 тыс кв м. Это достаточно хороший результат, однако компания прогнозирует, что объемы реализации недвижимости вырастут на 30% в 2018, что является очень амбициозным целевым показателем. Компания полагает, что ее продажи вырастут во 2П18 благодаря запуску новых продаж на втором этапе проекта ЗИЛАРТ.