| Число акций ао | 103 млн |

| Номинал ао | 0.25 руб |

| Тикер ао |

|

| Капит-я | 71,2 млрд |

| Выручка | 250,5 млрд |

| EBITDA | 73,9 млрд |

| Прибыль | 21,7 млрд |

| Дивиденд ао | – |

| P/E | 3,3 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | 2,2 |

| Див.доход ао | 0,0% |

| ЛСР Группа Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ЛСР Группа акции

-

Застройщики под ударом.

Застройщики под ударом.На фоне коррекция всего рынка, хочется выделить отдельные акции — акции, связанные с недвижимостью.

Дело в том, что изменения и ожидания по дальнейшей динамике ключевой ставки отражаются на них очень очень показательно.

Почему так происходит? — из-за того, что кредиты становятся более дорогими и меньшее количество людей может себе их позволить. А как мы знаем, не так много людей может позволить себе квартиру не на заемные средства.

Именно поэтому застройщики так явно ощущают «удар» от ЦБ и котировки их акций реагируют соответственно.Что делать, если такие акции лежат в портфеле? — вопрос достаточно интересный.

Во-первых, как я всегда говорю — при покупке той или иной акции у вас должен стоять стоп (если это не покупка в долгосрок). Поэтому, бумагу стоит держать именно до этого самого стопа и если цена дойдёт до него — забыть про бумагу.Если же у вас есть бумаги в портфеле, но без четких параметров, то скажу вам следующее — я сейчас на застройщиков не смотрю. Как по мне, это сейчас достаточно сомнительно и я бы понаблюдал за этой историей со стороны. Дальше думайте сами.

Авто-репост. Читать в блоге >>>

450 рубликов ))) не смешите Степашку)

Степан Грозный, Я на рынке не год, не 5лет и даже не 10.

Было бы хорошо, чтобы такие комментаторы запоминали свои комментарии. Кстати цена уже ниже 800.

Цена такая была совсем недавно, всего пару лет назад, но мало кто уже об этом помнит)

Ипотека в начале года замедлилась

Ипотека в начале года замедлиласьЖесткая денежно-кредитная политика ЦБ начинает давать свои плоды. Выдача ипотеки уменьшилась. Однако, все не так плохо. Думаю, застройщики найдут выход из ситуации, как находили много раз до этого. Взять хотя бы ипотеку под 0,1%. В прочем маржу у них это подъест. Мой фаворит Эталон $ETLN

$PIKK $SMLT $LSRG $ETLN

Рубрика #выжимки

Самое важное из исследования 'ОБЗОР РЫНКА ИПОТЕЧНОГО КРЕДИТОВАНИЯ В I КВАРТАЛЕ 2024 ГОДА' от ДОМ.РФ.

В I кв. 2024 г. выдача ипотеки снизилась: банки предоставили 288 тыс. кредитов (-17% к I кв. 2023 г.) на 1,1 трлн руб. (-17%). Этому способствовали жесткие денежно-кредитные условия, модификация льготных программ, а также изменение регулирования Банка России

Спад выдачи ‒ в основном за счет рыночных программ (-31% г/г по количеству), ставки по которым были высокими (17-18% в I кв. 2024 г. против 11-12% годом ранее). Ставки по льготным программам не превышали 8%, что привело к перетоку спроса в этот сегмент

Выдача ипотеки с господдержкой в I кв. составила 141 тыс. кредитов (+7% к I кв. 2023 г.) на 0,7 трлн руб. (+14%). Кредитование ускорилось по всем программам, кроме «Льготной ипотеки» (-10% г/г по количеству) из-за ужесточения ее условий в конце 2023 г. Наибольшим спросом пользовалась «Семейная ипотека» – на нее пришлось 51% всех льготных кредитов

Авто-репост. Читать в блоге >>>

А каков консенсус аналитиков по бумаге? 675р.?

500 рубликов как и было) это тоже дорого) Лучше бы их взрывали, чем просто так грабят акционеров; может быть борзометр поуменьшился

Лучше бы их взрывали, чем просто так грабят акционеров; может быть борзометр поуменьшился Разница между ценами на первичном и вторичном рынках жилья не сокращается за счет опережающего роста цен на новостройки: в некоторых регионах эта разница превышает 60% — ЦБ РФ

Разница между ценами на первичном и вторичном рынках жилья не сокращается за счет опережающего роста цен на новостройки: в некоторых регионах эта разница превышает 60% — ЦБ РФ

Разница между ценами на первичном и вторичном рынках жилья не сокращается за счет опережающего роста цен на новостройки. В некоторых регионах, например в Московской области, эта разница превышает 60%, заявила на конференции Ассоциации банков России (АБР) директор департамента финансовой стабильности Банка России Елизавета Данилова.

Разрыв цен между вторичным и первичным жильем — признак дисбаланса, который начал расти на фоне льготной ипотеки, отметила Елизавета Данилова. До запуска льготной ипотеки он составлял 10%.

«Это объективно несет риски. Потому что если человек купил квартиру, он не может реализовать ее на вторичном рынке», — пояснила она.

rbcrealty.ru/news/664f2cda9a794797d991ff52?from=copy

Авто-репост. Читать в блоге >>>

А если бы война физически уничтожала новостройки ЛСР, то насколько бы падали акции этой компании если они каждый день падают на 3%

А если бы война физически уничтожала новостройки ЛСР, то насколько бы падали акции этой компании если они каждый день падают на 3%

Группа ЛСР /// Исключение из портфеля /// Уровни следующей покупки

Сегодня закрыл сделку по ЛСР. Эта сделка после фиксации прибыли после п...

450 рубликов ))) не смешите Степашку) Группа ЛСР /// Исключение из портфеля /// Уровни следующей покупки

Группа ЛСР /// Исключение из портфеля /// Уровни следующей покупки

Сегодня закрыл сделку по ЛСР. Эта сделка после фиксации прибыли после предыдущей сделки и дивидендов, которая была закрыта 3 мая 2024г. Подробнее в публикации от 3 мая 2024г.

Убыток по сделке составил ниже среднего. Все в пределах заданных параметров.О том, что Группа ЛСР является претендентом на исключение из портфеля, говорил ранее на канале .

Уровни покупок.

Интересны следующие цены: 800р, 750р, 600р, 450р. Отличной ценой является 600р. Причина проста – соотношение риск доходность в этой сделке будет в районе 1/10 — для среднесрочной сделки является отличным коэффициентом.

_____________________________

Канал t.me/Maxim_Mikhaylevskiy

Действия по портфелю в режиме реального времени;

Оперативные комментарии по текущим открытым позициям;

Актуальный состав портфеля(для подписчиков канала);

История сделок (для подписчиков канала);

Статистика публичной торговли за 7 кварталов со ссылками на посты

Хронология добавления позиций по датам, проверяемым ссылкам;

Претенденты на добавление в портфель;

Авто-репост. Читать в блоге >>> Около десяти российских регионов обсуждают ограничения продажи малогабаритного жилья — глава Дом.РФ Виталий Мутко

Около десяти российских регионов обсуждают ограничения продажи малогабаритного жилья — глава Дом.РФ Виталий Мутко

Около десяти российских регионов обсуждают ограничения продажи малогабаритного жилья, сообщил журналистам глава госкомпании «Дом.РФ» Виталий Мутко. При этом он подчеркнул, что подобные изменения не должны влиять на стоимость жилья. Мутко также добавил, что, помимо ограничительных мер, необходимо вводить и стимулирующие.

1prime.ru/20240522/zhile-848411467.html

Авто-репост. Читать в блоге >>> Общий нарратив на рынке по строительному сектору

Общий нарратив на рынке по строительному сектору

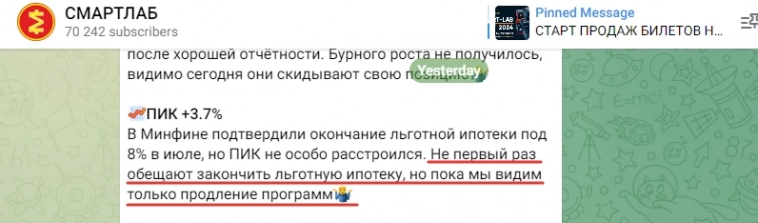

Общий нарратив на рынке по строительному сектору хорошо отражает скрин (рис 1) Смартлаба: «Продлевали льготную программу раньше, продлят и сейчас»

Продлить-то продлят, но на каких условиях и в какие будут доступны объёмы, тут многих участников рынка будет ждать сюрприз. В конце февраля обсуждали, что сокращение объёма льготной программы планируется Минфином кратное, т.е. в два-три раза (рис 2). ЦБ сокращение льготной программы тоже в свои планы уже заложил. (разбирали на наделе)

Авто-репост. Читать в блоге >>> Объёмы сдачи многоквартирных домов замедлились.

Объёмы сдачи многоквартирных домов замедлились.

ЖИЛИЩНОЕ СТРОИТЕЛЬСТВО В РОССИИ: ОБЪЕМЫ СДАЧИ МНОГОКВАРТИРНЫХ ДОМОВ ПОКА ЧТО НЕ СЛИШКОМ ОПТИМИСТИЧНЫ

По данным Росстата, в апреле ввод жилья в РФ составил 7.275 млн м2 (2.1% гг) vs 8.726 млн м2 (1.0% гг) в марте; за 4М24 – 36.63 млн м2 (1.6% гг).Количество сданных многоквартирных домов после мартовской попытки роста вновь снизилось, а годовая динамика в этом сегменте с начала года продолжает оставаться отрицательной. Но несколько иная ситуация в секторе ИЖС, где годовые темпы все четыре месяца показывают лучшие темпы, чем год назад. В “квадратах” сдача объектов ИЖС также больше с начала года, общему индексу в период с января по апрель удается быть в плюс год-к-году. MMI.

Авто-репост. Читать в блоге >>>

Обзор ЛСР – оценка дешевая, НО лучшие времена позадиЛСР – российская строительная компания, занимает 3-е место в стране по объему текущего с...

Влад | Про деньги, ясно.

Думаю, что в краткосрок/среднесрок счастья в ней уже не будет – пора выходить!

Как минимум до Нового года, а там уже будем анализировать ситуацию на строительном рынке… Москва отказывается от строительства студий и квартир меньше 28 квадратов — РИА Новости

Москва отказывается от строительства студий и квартир меньше 28 квадратов — РИА Новости

В Москве решили отказаться от строительства студий и квартир площадью менее 28 квадратных метров, следует из информационного письма Москомэкспертизы, имеющегося в распоряжении РИА Недвижимость.

Как отмечается в нем, требование по минимальной площади не распространяется на объекты строительства, в отношении которых по состоянию на 7 мая имеется положительное заключение по проектной документации или выдано разрешение на строительство.

realty.ria.ru/20240516/moskva-1946337010.html

Авто-репост. Читать в блоге >>> Обзор ЛСР – оценка дешевая, НО лучшие времена позади

Обзор ЛСР – оценка дешевая, НО лучшие времена позадиЛСР – российская строительная компания, занимает 3-е место в стране по объему текущего строительства.

ℹ️ Состав акционеров ЛСР

Ключевой акционер компании — Андрей Молчанов, с долей в 45,3%.

⚠️ Вопросы по качеству корпоративного управленияВ начале марта 2024 года Андрей Молчанов (он же главный акционер ЛСР) покинул пост генерального директора компании по личным обстоятельствам.

Этому событию предшествовала следующая история. ЛСР выкупал акции с рынка, но затем выкупленные акции были подарены менеджменту (причем сумма большая — около 18 млрд руб.).

Интересная деталь — в конце декабря 2023 года Арсагера продала акции ЛСР самой компании за 1 260 руб. при биржевой цене на уровне 700 руб., выглядит это как мировое соглашение, чтобы Арсагера не шла в суд.

⚙️ Операционные результаты ЛСР

Объем продаж первичной недвижимости, в тыс. квадратных метров

• 2017 = 640

• 2018 = 1 002

• 2019 = 817

Авто-репост. Читать в блоге >>> Выдача ипотеки на новостройки в апреле выросла на 20% год к году. Почему?

Выдача ипотеки на новостройки в апреле выросла на 20% год к году. Почему?Интересная статистика по выдаче ипотеки за первые 4 мес. 2024 года.

Авто-репост. Читать в блоге >>>

ЛСР Группа - факторы роста и падения акций

- Большой портфель проектов, превышающий в несколько раз капитализацию компании. (15.10.2023)

- Красный рост продаж в 2023 году (20.10.2023)

- Слабый уровень коммуникаций с акционерами (31.12.2021)

- Мажоритарный акционер кредитует сам себя по сниженной ставке за счет ЛСР, вместо того, чтобы платить дивиденды (5 млрд руб в 1П22) (31.08.2022)

- КРАЙНЕ НИЗКИЕ ПРАКТИКИ КОРПОРАТИВНОГО УПРАВЛЕНИЯ!!! В НАЧАЛЕ 2023 ГОДА МЕНЕДЖМЕНТ ПОДАРИЛ САМ СЕБЕ 22МЛН АКЦИЙ НА 11 МЛРД РУБЛЕЙ, КОТОРЫЕ БЫЛИ ВЫКУПЛЕНЫ ЗА СЧЕТ СРЕДСТВ КОМПАНИИ. (31.03.2023)

- Высокая долговая нагрузка (выше конкурентов, ND/EBITDA = 2,7) (15.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций