| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 5 610,1 млрд |

| Выручка | 7 928,0 млрд |

| EBITDA | – |

| Прибыль | 1 155,0 млрд |

| Дивиденд ао | 945 |

| P/E | 4,9 |

| P/S | 0,7 |

| P/BV | 0,9 |

| EV/EBITDA | – |

| Див.доход ао | 11,7% |

| Лукойл Календарь Акционеров | |

| 06/05 LKOH: последний день с дивидендом 498 руб | |

| 07/05 LKOH: закрытие реестра по дивидендам 498 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

От Лукойла не ждут высокого роста дивидендов по итогам 2017 года

От Лукойла не ждут высокого роста дивидендов по итогам 2017 года

Завтра «ЛУКОЙЛ» опубликует отчетность по МСФО за 4 квартал 2017 года.

Согласно нашим расчетам, выручка «ЛУКОЙЛа» увеличится на 9% кв/кв. до 1616 млрд руб., EBITDA вырастет на 2% до 226 млрд руб., чистая прибыль – на 20% до 117 млрд руб.

Сидоров Александр

Мы ожидаем, что компания представит более сильные результаты относительно III квартала в результате роста средней цены на нефть на 19% кв/кв до 60 долл. за баррель. При этом, несмотря на рост цен, средний курс рубля к доллару практически не изменился относительно III квартала, что позволило значительно увеличить экспортную выручку, выраженную в рублях.

«ЛУКОЙЛ» был традиционно зависим от сезонности, и мы ожидаем относительно скромного роста EBITDA в IV квартале. Негативное влияние также оказал более высокий темп роста экспортных пошлин по сравнению с ценами на нефть: +21% кв/кв.

Таким образом, по итогам года мы прогнозируем EBTDA «ЛУКОЙЛа» в размере 834 млрд руб., что на 14% выше показателя за 2016 г., чистую прибыль в размере 416 млрд руб. с ростом в 2 раза к уровню годичной давности.

Мы считаем, что котировки акции «ЛУКОЙЛа» отреагируют на отчетность в случае сильного расхождения с консенсус-прогнозом. В остальном, мы полагаем, что отчетность не окажет влияния на цену акций компании.

Несмотря на резкий рост чистой прибыли, мы не ожидаем от «ЛУКОЙЛа» высокого роста дивидендов по итогам 2017 г., так как они не привязаны к финансовому результату, а планомерно увеличиваются из года в год (менеджмент компании гарантирует рост как минимум на величину инфляции).

Мы прогнозируем, что совет директоров компании рекомендует дивиденды по итогам 2017 г. в размере 125 руб. на акцию в дополнение к уже выплаченным промежуточным дивидендам в размере 85 руб. на акцию. (210 руб. в сумме). Общая величина соответствует годовой дивидендной доходности на уровне 5,5%.

ИК «Велес Капитал» Чистая прибыль ЛУКОЙЛа за 4 квартал может вырасти на 14%

Чистая прибыль ЛУКОЙЛа за 4 квартал может вырасти на 14%

«ЛУКОЙЛ» представит свои результаты за 4к17 по МСФО 21 марта.

Мы полагаем, что выручка, EBITDA и чистая прибыль выросли в квартальном сопоставлении – в первую очередь, благодаря повышению цены нефти Urals.

ВТБ Капитал

Однако позитивный эффект этого фактора мог быть частично нивелирован сокращением крэк-спредов и низкой премией за бензин на внутреннем рынке России. Поддержку результатам, на наш взгляд, могло оказать и повышение уровня льгот по НДПИ и экспортным пошлинам. Принимая во внимание, что в последнее время котировки бумаг «ЛУКОЙЛа» двигались более–менее наравне с рынком, мы не ожидаем значительной реакции со стороны бумаг компании.

Согласно пресс-релизу «ЛУКОЙЛа», в 4к17 добыча нефти в России осталась на уровне предыдущего квартала, тогда как объем добычи за рубежом снизился на 8,3% к/к из-за снижения поступлений от проекта Западная Курна – 2. В результате общий объем добычи нефти в 4к17 сократился на 0,3% к/к.

Между тем объемы переработки, напротив, выросли – по данным компании, на 0,4% к/к. Среди макроэкономических факторов, оказавших поддержку показателям выручки «ЛУКОЙЛа», мы отмечаем повышение в 4к17 котировок нефти Urals (на +19% к/к). В то же время крэк-спреды в 4к17 сильно сократились (–17% г/г для бензина и –47% к/к для мазута), что вкупе с неблагоприятной динамикой премии за бензин на внутреннем рынке (с 13 долл./т в 3к17 до –14 долл./т в Центральном регионе России в 4к17), по нашим оценкам, привело к падению рентабельности переработки среднего российского НПЗ в 4к17 на 79% к/к, а также могло частично нивелировать эффект от роста котировок нефти на финансовые результаты компании. В результате мы полагаем, что в 4к17 выручка «ЛУКОЙЛа» выросла в квартальном сопоставлении на 6%, до 26,8 млрд долл.

Что касается расходных статей, НДПИ и экспортные пошлины выросли на 26% к/к и 21% к/к соответственно. Однако, как мы полагаем, некоторую поддержку EBITDA оказали льготы по НДПИ и экспортной пошлине, в основном за счет увеличения объемов добычи на Филановском месторождении в 4к17. В то же время мы считаем, что основной вклад в 7%-й рост общих расходов в квартальном сопоставлении внесли налоги за исключением налога на прибыль. Общие, хозяйственные и административные расходы, как мы ожидаем, снизились на 4% к/к, тогда как затраты на сбыт могли вырасти на 3% к/к на фоне предполагаемого увеличения объемов экспорта нефтепродуктов на 2% к/к в 4к17. Таким образом EBITDA, по нашим оценкам, могла вырасти на 4% к/к, до 3,9 млрд долл.

Между тем мы полагаем, что убыток от курсовых разниц сократился, поскольку рубль в конце отчетного периода сильно укрепился в квартальном сопоставлении. Тем не менее мы отмечаем, что обычно в четвертом квартале «ЛУКОЙЛ» рапортует о квартальном росте прочих расходов (в 4к15 и 4к16 эта строка отчета демонстрировала сильный рост), которые в 4к17, по нашим оценкам, составили 49 млн долл.

Мы полагаем, что чистая прибыль за отчетный период выросла на 14% к/к, до 1 878 млн долл. (исходя из эффективной ставки налога в 20%). Мы также считаем, что свободный денежный поток «ЛУКОЙЛа» в 4к17 мог составить 1 млрд долл., исходя из предположения, что капрасходы достигли 2,3 млрд долл. и не принимая во внимания изменения в оборотном капитале. Результаты за 4к17 будут обсуждаться во время Дня инвестора в Лондоне (23 марта). Лукойл - 23 марта компания даст ориентиры по капитальным затратам и дивидендной политике на ближайшие пять лет

Лукойл - 23 марта компания даст ориентиры по капитальным затратам и дивидендной политике на ближайшие пять лет

В среду, 21 марта, ЛУКОЙЛ представит отчетность за 4 кв. 2017 г. по МСФО.

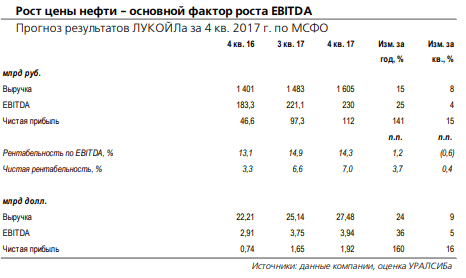

Мы ожидаем выручку на уровне 1 605 млрд руб. (27,5 млрд долл.), что предполагает рост на 15% год к году и на 8% квартал к кварталу. EBITDA, по нашим оценкам, увеличилась на 25% год к году и на 4% квартал к кварталу до 230 млрд руб. (3,94 млрд долл.), а в долларовом выражении она выросла на 36% и 5% соответственно. Рентабельность по EBITDA повысилась на 1,2 п.п. относительно уровня годичной давности и снизилась на 0,6 п.п. за квартал до 14,3%. Чистая прибыль, согласно нашим расчетам, выросла на 141% год к году и на 15% квартал к кварталу до 112 млрд руб. (1,92 млрд долл.).

Цена нефти, увеличение добычи на ряде месторождений – факторы роста EBITDA. Средняя цена нефти сорта Urals поднялась на 22% год к году и на 19% квартал к кварталу до 60 долл./барр. В рублевом выражении цена Urals увеличилась на 13% год к году и на 17% квартал к кварталу до 3,5 тыс. руб./барр. Цена за вычетом экспортной пошлины (экспортный нетбэк) выросла соответственно на 18% и 17% до 2,8 тыс. руб./барр. Эти факторы, а также рост добычи нефти на месторождениях в России, пользующихся налоговыми льготами, и газа в Узбекистане способствовали увеличению EBITDA.

Мы полагаем, что вклад проекта «Западая Курна-2» в EBITDA будет не меньше, чем в 4 кв. 2016 г. (3%).

В пятницу будет представлена долгосрочная стратегия. В пятницу, 23 марта, ЛУКОЙЛ проведет День инвестора, в ходе которого представит новые среднесрочные планы и долгосрочные приоритеты.

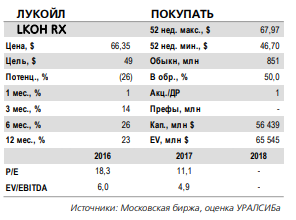

Мы считаем, что компания даст ориентиры по капитальным затратам и дивидендной политике на ближайшие пять лет, а также сообщит о приоритетах в международной экспансии. По нашим оценкам, ЛУКОЙЛ заплатит дивиденды за 2017 г. в диапазоне 210–220 руб./акция, то есть 125–135 руб./акция с учетом уже произведенных выплат. В этом случае доходность выплат, ожидаемых летом этого года, составит 3,3–3,5%, а общая доходность дивидендов за 2017 г. – 5,5–5,8%. Мы рекомендуем ПОКУПАТЬ акции ЛУКОЙЛа.

Уралсиб Лукойл, волновой анализ, уровни

Лукойл, волновой анализ, уровни

Ожидания частично подтвердились, на продолжение роста теперь можно рассчитывать после пробоя 3900.

Лукойл отчитается завтра, 21 марта и проведет День инвестора в пятницу, 23 марта

Лукойл отчитается завтра, 21 марта и проведет День инвестора в пятницу, 23 марта

Аналитики Атона считают, что компания вернется в центр внимания инвесторов на этой неделе:

ЛУКОЙЛ завтра должен опубликовать финансовые результаты за 4К17. Мы ожидаем увидеть сильные показатели на фоне улучшения макроэкономического фона (что подтверждают результаты других нефтяных компаний, которые уже опубликовали свою отчетность), а также за счет некоторого роста добычи и объемов переработки. Сезонный рост некоторых статей расходов (например, SG &A) несколько нейтрализует этот эффект. Мы прогнозируем, что выручка достигнет 1 584 млрд руб. (+7% кв/кв, +13% г/г), в то время как показатель EBITDA вырастет до 224 млрд руб. (+1% кв/кв, +22% г/г). По нашим прогнозам, EBITDA за 2017 достигнет 832 млрд руб. (+14% г/г). На чистую прибыль ЛУКОЙЛа обычно оказывает сильное влияние прибыль и убытки по курсовым разницам, которые зависят от колебания рубля. Это в значительной степени объясняет рост чистой прибыли на 15% кв/кв до 112 млрд руб. (+141% г/г), которые мы ожидаем в 4К17, поскольку убыток в размере 9.4 млрд руб., зафиксированный в отчетности в 3К17, будет полностью нейтрализован в 4К17 (мы ожидаем, что эта статья будет близка к нулевому показателю). Компания сообщила о еще более значительном убытке по курсовым разницам в размере 27.5 млрд руб. в 4К16. Это предполагает чистую прибыль за 2017 на уровне 411 млрд руб., что соответствует росту в 2.0x раза г/г в том числе и за счет прибыли от продажи непрофильного алмазного месторождения им. Гриба в размере 47.8 млрд руб. во 2К17. FCF достигнет 58 млрд руб. в 4К17 на фоне сезонного скачка капзатрат до 139 млрд руб., по нашим оценкам. Это ниже, чем 91 млрд руб., которые компания зафиксировала в 3К17, и преимущественно связано с более низкими капзатратами в 119 млрд руб.ЛУКОЙЛ проведет День инвестора в Лондоне в пятницу 23 марта, а также вебкаст, в рамках которых прокомментирует результаты за 2017, и представит новую информацию по своей стратегии и долгосрочным планам. Мы ожидаем, что это вернет компанию в центр внимания инвесторов на этой неделе.

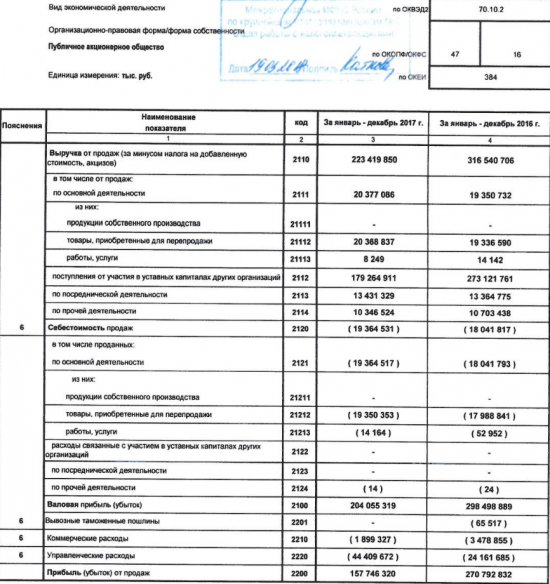

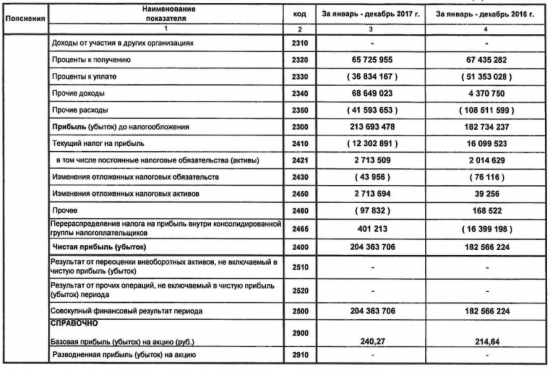

ЛУКОЙЛ - чистая прибыль по РСБУ в 2017 г выросла на 11,9%, до 204,4 млрд руб

ЛУКОЙЛ - чистая прибыль по РСБУ в 2017 г выросла на 11,9%, до 204,4 млрд руб

Чистая прибыль ЛУКОЙЛа по РСБУ в 2017 году выросла на 11,9% по сравнению с 2016 годом и составила 204,4 миллиарда рублей.Выручка от продаж сократилась в 1,4 раза и составила 223,4 миллиарда рублей.

отчет

Лукойл – рсбу

Лукойл – рсбу

850 563 255 акцийhttp://moex.com/s909

Free-float 46%

Капитализация на 19.03.2018г: 3,259 трлн руб

Общий долг на 31.12.2016г: 621,940 млрд руб

Общий долг на 30.09.2017г: 597,51 млрд руб

Общий долг на 31.12.2017г: 741,606 млрд руб

Выручка 2015г: 259,198 млрд руб

Выручка 6 мес 2016г: 132,82 млрд руб

Выручка 9 мес 2016г: 180,93 млрд руб

Выручка 2016г: 316,541 млрд руб

Выручка 6 мес 2017г: 103,37 млрд руб

Выручка 9 мес 2017г: 141,32 млрд руб

Выручка 2017г: 223,420 млрд руб

Валовая прибыль 2015г: 237,302 млрд руб

Валовая прибыль 6 мес 2016г: 124,98 млрд руб

Валовая прибыль 9 мес 2016г: 168,35 млрд руб

Валовая прибыль 2016г: 298,499 млрд руб

Валовая прибыль 6 мес 2017г: 94,33 млрд руб

Валовая прибыль 9 мес 2017г: 100,11 млрд руб

Валовая прибыль 2017г: 204,055 млрд руб

Прибыль 2015г: 302,295 млрд руб

Прибыль 1 кв 2016г: 16,91 млрд руб

Прибыль 6 мес 2016г: 54,75 млрд руб

Прибыль 9 мес 2016г: 80,22 млрд руб

Прибыль 2016г: 182,566 млрд руб

Прибыль 1 кв 2017г: 5,97 млрд руб

Прибыль 6 мес 2017г: 115,61 млрд руб

Прибыль 9 мес 2017г: 107,92 млрд руб

Прибыль 2017г: 204,364 млрд руб — Р/Е 15,9

http://www.lukoil.ru/static.asp?id=289 ЛУКОЙЛ опубликует консолидированные финансовые результаты по стандартам МСФО за 2017 год в среду, 21 марта 2018 года.

ЛУКОЙЛ опубликует консолидированные финансовые результаты по стандартам МСФО за 2017 год в среду, 21 марта 2018 года.

Консолидированная финансовая отчетность, Анализ руководством Компании финансового состояния и результатов деятельности, а также пресс-релиз будут размещены в этом разделе в день публикации.

Руководство Компании прокомментирует результаты 2017 года в пятницу, 23 марта 2018 года, во время Дня инвестора в г. Лондоне. В Багдаде состоялась встреча Премьер-министра Ирака Хайдера Аль-Абади и Президента ПАО «ЛУКОЙЛ» Вагита Алекперова. На ней также присутствовал Чрезвычайный и Полномочный Посол Российской Федерации в Республике Ирак Максим Максимов. Стороны обсудили ряд вопросов, связанных с реализацией проектов Компании на территории страны.

В Багдаде состоялась встреча Премьер-министра Ирака Хайдера Аль-Абади и Президента ПАО «ЛУКОЙЛ» Вагита Алекперова. На ней также присутствовал Чрезвычайный и Полномочный Посол Российской Федерации в Республике Ирак Максим Максимов. Стороны обсудили ряд вопросов, связанных с реализацией проектов Компании на территории страны.

Президент ПАО «ЛУКОЙЛ» проинформировал Премьер-министра Ирака о ходе переговоров с Министерством нефти Ирака и Нефтяной компанией Басры по Дополнительному соглашению №3 к Сервисному контракту, а также Окончательному плану разработки месторождения, предполагающему увеличение добычи с горизонта Мишриф до 450 тыс. баррелей в сутки и ввод в эксплуатацию горизонта Ямама с добычей до 350 тыс. баррелей в сутки. Кроме того, стороны обсудили ход реализации проекта Блок 10.

Премьер-министр выразил удовлетворение результатами работы Компании в Ираке и поддержку всех ее инициатив, включая бурение трех новых оценочных скважин на Блоке 10, а также расширение сотрудничества между компаниями ЛИТАСКО и СОМО в сфере торговли иракской нефтью и поставок нефтепродуктов на внутренний рынок Ирака.

СПРАВКА

Контракт на разработку месторождения Западная Курна-2 был подписан в 2010 году. Срок действия контракта составляет 25 лет. Первая нефть на проекте Западная Курна-2 была получена в марте 2014 года, и к сегодняшнему дню здесь достигнут самый большой прирост добычи по Ираку — 400 тысяч баррелей в сутки. В настоящее время на месторождении добывается 385 тысяч баррелей в сутки с формации Мишриф, что составляет 9% от общей добычи нефти в Ираке и 12% от иракского экспорта.

В августе 2017 года во время встречи между Президентом ЛУКОЙЛа Вагитом Алекперовым и Министром нефти Ирака Джаббаром Аль-Луэйби была достигнута договоренность об увеличении добычи на месторождении до 800 тысяч баррелей в сутки к концу 2024 года.

Блок 10 – второй проект ЛУКОЙЛа в Ираке, в рамках которого в феврале 2017 года Компания открыла месторождение Эриду. Это открытие стало крупнейшим в иракском нефтяном секторе за последние 20 лет. Извлекаемые запасы месторождения могут составить до 2,5 млрд баррелей нефти.

Российские нефтяные компании

Российские нефтяные компании

Территория роста

У российского нефтяного сектора есть все предпосылки, чтобы продемонстрировать достойный рост финансовых показателей и денежных потоков в этом году, благодаря благоприятным ценам на нефть, поддерживаемым соглашением ОПЕК+, и стабильному рублю. После обновления наших моделей с учетом более оптимистичных прогнозов по ценам на нефть (в частности, $63/барр. Brent в 2018 году против $55/барр.) Роснефть, ЛУКОЙЛ и Газпром нефть – наши основные фавориты с рекомендацией ПОКУПАТЬ.

Сильные фундаментальные факторы поддерживают высокие цены на нефть…

Ралли в ценах на нефть в начале года, которое удивило многих, подкреплено сильными фундаментальными факторами. Удовлетворительное соблюдение условий соглашения ОПЕК+ о сокращении добычи, сильная динамика спроса, заметное снижение товарных запасов сырой нефти в условиях растущей геополитической напряженности на Ближнем Востоке и резкое ослабление доллара США – основные причины, почему мы ожидаем, что цены на нефть останутся вблизи текущих уровней. Мы повысили прогноз по ценам на нефть, который является ключевым параметром в наших моделях для нефтяных компаний, причем наиболее заметные изменения имели место в прогнозе на 2018 – мы повысили наш прогноз по цене Brent до $63/барр. в среднем. Наш предыдущий прогноз в $55/барр. выглядел очень консервативным с учетом текущей рыночной конъюнктуры.

…и транслируются в сильный рост прибылей в 2018

У российских нефтяных компаний есть все предпосылки воспользоваться сильной ценовой конъюнктурой в нефти в этом году и предложить солидный рост финансовых показателей: +15-30% по линии EBITDA. Это также отразится в высоком росте свободного денежного потока.

ПОКУПАТЬ Роснефть, ЛУКОЙЛ и Газпром нефть

Роснефть, ЛУКОЙЛ и Газпром нефть – наши фавориты благодаря сочетанию высоких финансовых показателей за 2018, роста денежных потоков и привлекательных дивидендов. Роснефть предлагает самую солидную прибыль и рост FCF в 2018 году, а ЛУКОЙЛ демонстрирует лучшее в своем классе корпоративное управление. Газпром нефть имеет высокую долю нефтепереработки в своем бизнесе, а также крупнейшую долю гринфилдов в своем портфеле добычи.

Сезон выплаты дивидендов приближается

Мы вступаем в следующий сезон выплаты дивидендов, и привилегированные акции Татнефти, акции ЛУКОЙЛа и привилегированные акции Сургутнефтегаза – лучшие дивидендные истории среди российских нефтяных компаний, предлагающие доходность 7%, 6% и 5% в годовом выражении соответственно.

В этом году окончательно сформируется новая концепция налогообложения

Мы с нетерпением ожидаем окончательного решения и деталей реализации так называемого налога на добавленный доход (НДД) на некоторых пилотных нефтяных месторождениях в России. Правительство приняло решение о запуске этого нового режима налогообложения с 2019 года. Мы ожидаем, что правительство и регуляторы определят и, наконец, установят все необходимые параметры, чтобы мы могли оценить привлекательность этого нового фискального режима и понять его значение для российских нефтяных компаний.

РискиЦена на нефть и курс рубля являются двумя ключевыми макроэкономическими параметрами, определяющими инвестиционный профиль российских нефтяных компаний. Некоторые члены ОПЕК+, которые решат не продлевать соглашение до конца 2018 года, могут оказать сильное давление на цену нефти и, таким образом, повлиять на динамику акций российских нефтяных компаний. Мы ожидаем большей ясности во 2П18. Укрепление рубля также является сдерживающим фактором для акций нефтяных компаний.

АТОН

Роснефть закроет совместное предприятие «Башнефти» с ЛУКОЙЛом

Роснефть закроет совместное предприятие «Башнефти» с ЛУКОЙЛом

«Роснефть» решила ликвидировать совместное предприятие «Башнефти» и ЛУКОЙЛа в Ненецком автономном округе — «Восток НАО». Компании потратили на проект почти 16 млрд руб., но нефти не нашли.

Представители «Роснефти» и ЛУКОЙЛа отказались от комментариев. В пресс-службе администрации НАО не ответили на запрос РБК.

Первоначально ресурсы семи участков оценивались в 215 млн т нефти. Но после геологоразведки в 2017 году оценка с учетом геологического риска снизилась более чем в шесть раз, до 34,4 млн т

Согласно письму топ-менеджеров «Роснефти», ЛУКОЙЛ, который владеет 50% «Восток НАО», поддерживает партнера и сам «в рабочем порядке» выступил за сдачу лицензий и «скорейшую ликвидацию СП». Источник РБК, близкий к «Башнефти», говорит, что пока ЛУКОЙЛ такого предложения не вносил. Представитель ЛУКОЙЛа отказался это комментировать.

РБК

Лукойл: Вагит Алекперов прокомментировал погашение казначейских акций

Лукойл: Вагит Алекперов прокомментировал погашение казначейских акций

Лукойл планирует завершить все необходимые процедуры для погашения 10% казначейских акций во второй половине текущего года. Об этом сообщил журналистам в кулуарах Российского инвестиционного форума в Сочи глава компании Вагит Алекперов. Также отвечая на вопрос о buyback, Алекперов сказал, что обратный выкуп акций начнется в любой момент при появлении свободных средств. «У нас срок до пяти лет, в любое время, как будут свободные деньги», — сказал он.

В связи с процедурами выкупа собственных акций Лукойла, мы подтверждаем рекомендацию «ПОКУПАТЬ» и сохраняем целевой ориентир 4300 руб.

КИТ Финанс Брокер Ресурсный потенциал российских участков Лукойла далек от исчерпания

Ресурсный потенциал российских участков Лукойла далек от исчерпания

Доказанные запасы снизились на 2% год к году, несмотря на прирост в Западной Сибири и на Каспии

Небольшое снижение запасов, несмотря на органический прирост на 0,5 млрд барр. н. э. По сообщению компании, доказанные запасы углеводородов по классификации SEC составили на конец 2017 г. 16,0 млрд барр. н. э., из которых 75% приходятся на нефть. Это на 2,3% ниже, чем величина доказанных запасов углеводородов на конец 2016 г. Обеспеченность доказанными запасами углеводородов – 19 лет. В 2017 г. прирост запасов за счет геологоразведки и бурения составил 501 млн барр. н. э., в том числе 198 млн барр. в Западной Сибири и 100 млн барр. в Каспийском регионе.

Снижены запасы по зарубежным проектам, несмотря на рост цены на нефть. По сообщению ЛУКОЙЛа, рост средней цены нефти в 2017 г. более чем на 30% привел к снижению запасов компании, относящихся к зарубежным проектам в рамках СРП и сервисных контрактов. Так, запасы компании по проекту Западная-Курна-2 в Ираке уменьшились на 153 млн барр. н.э. Общие доказанные запасы газа немного выросли – на 1% до 23,6 млрд куб. футов, однако запасы нефти уменьшились на 3% до 12,1 млрд барр. Объем условных ресурсов по категории 3C (классификация PRMS) составил 13,7 млрд барр. н. э., на 5% меньше, чем на конец 2016 г.

Высокий уровень воспроизводства запасов в РФ. По нашей оценке, коэффициент воспроизводства запасов ЛУКОЙЛа без учета проекта Западная Курна-2 превышал 70% в 2017 г., а с его учетом составил 52%. В Западной Сибири прирост запасов составил более 50% добычи за 2017 г. – высокий показатель для зрелого региона со снижающейся добычей. Мы полагаем, что ресурсный потенциал российских участков ЛУКОЙЛа далек от исчерпания. Мы рекомендуем ПОКУПАТЬ акции компании.

Уралсиб Лукойл в своих прогнозах закладывает компенсацию добычи приростом запасов на 70-75%.

Лукойл в своих прогнозах закладывает компенсацию добычи приростом запасов на 70-75%.

Запасы ЛУКОЙЛа по SEC составили 16 млрд барр. н.э., 75% из них нефть

Доказанные запасы углеводородов ЛУКОЙЛа по классификации SEC (Комиссия по ценным бумагам и биржам США) по состоянию на 31 декабря 2017 года составили 16 млрд баррелей нефтяного эквивалента, из которых 75% приходятся на нефть, говорится в сообщении компании. Обеспеченность компании доказанными запасами углеводородов составляет 19 лет. По результатам геологоразведочных работ и связанных с ними открытий, а также эксплуатационного бурения, в 2017 году ЛУКОЙЛ прирастил 501 млн барр. н. э. доказанных запасов.

За 2017 год добыча нефти ЛУКОЙЛом составила около 800 млн бар. н.э., т.е. компания смогла приростом запасов закрыть лишь 64% добычи. Прирост запасов на 28,6% ниже показателя 2016 года. Причина такой динамики связана со снижением запасов на зарубежных проектах, где компания участвует на основе СРП и сервисных контрактов, на фоне роста на 30% среднегодовой цены на нефть. В целом ЛУКОЙЛ в своих прогнозах закладывает компенсацию добычи приростом запасов на 70-75%.

Промсвязьбанк ЛУКОЙЛ недосчитался запасов. Компания компенсировала только 64% добычи

ЛУКОЙЛ недосчитался запасов. Компания компенсировала только 64% добычи

Выросшие в 2017 году цены на нефть негативно сказались на приросте запасов ЛУКОЙЛа: 500 млн баррелей нефтяного эквивалента при добыче 800 млн баррелей. Так, компания недосчиталась более 150 млн баррелей нефтяного эквивалента на иракской Западной Курне-2, где получает сырье в качестве оплаты по сервисному контракту. В перспективе ЛУКОЙЛ обещает ежегодно компенсировать около 70–75% своей добычи, но без новых месторождений компании это будет сделать трудно. (Коммерсант) Динамика акций Лукойла до конца года может быть лучше отраслевого индекса и индекса МосБиржи

Динамика акций Лукойла до конца года может быть лучше отраслевого индекса и индекса МосБиржи

Геннадий Федотов, член правления «ЛУКОЙЛа», приобрел на Московской бирже 13 февраля 27 463 обыкновенных акций «ЛУКОЙЛа» на сумму 102 436 440,74 руб.

Менеджмент «ЛУКОЙЛа» в феврале активизировал покупки акций собственной компании. Одной из последних стала новость, что член правления Г. Федотов приобрел на Московской бирже 15 февраля 27 463 обыкновенных акций «ЛУКОЙЛа» на сумму 102,4 млн. руб. Исходя из сообщений компании, всего с 29 января члены органов управления скупили более 243 тыс. акций на сумму более 902 млн. руб.

Доля покупок менеджмента в первой половине февраля составила примерно 2,4% биржевого оборота и не влияла на рынок. В процентном отношении данные покупки также не велики и составили всего 0,03% уставного капитала. Тем не менее, рыночные цены акций компании в 2018г. обновили исторический максимум в рублевом выражении и в первой половине февраля продолжали оставаться в районе исторических максимумов. Текущая цена составляет около 3760 руб. против максимума 15 января 2018г. 3985 руб. за акцию. Сам факт наращивания покупок на высоком рынке свидетельствует о том, что в компании видят фундаментальную недооцененность акций и потенциал роста их стоимости.

Достижению исторических максимумов котировок акций в январе способствовали ряд корпоративных новостей. В январе менеджмент объявил о погашении до 10% казначейских акций из казначейского пакета в чуть более 16% акций. Еще до 40 млн. акций из казначейского пакета или 5,5% УК предполагалось депонировать на мотивацию менеджмента. По оценке «Ведомости», доля владения менеджмента после погашения казначейских акций может составить 46%.

Кроме того, поддержку акциям компании оказала информация о программе обратного выкупа buy back, размер которой может достичь 2-3 млрд. долл. в течение 5 лет. Текущие цены акций в рублях находятся в районе исторических максимумов. Если оценивать текущие котировки акций в долларах, то цены находятся на уровне максимумов 2013г. (66-67 долл. за акцию) и примерно на 10% ниже максимумов 2011г. (73,96 долл. за акцию).

Динамика цен акций «ЛУКОЙЛа» опережает динамику отраслевого индекса. Так, с начала года котировки акций в рублях выросли на 13%, а за последние 12 месяцев – на 16%. При этом отраслевой индекс Нефти и газа МосБиржи с начала года вырос на 9,8%, а за последние 12 месяцев – всего на 5,1%. Несмотря на сравнительно высокую корреляцию цен акций «ЛУКОЙЛа» в долларах с ценами на нефть смеси Brent, динамика котировок акций «ЛУКОЙЛа» до конца года может оставаться лучше отраслевого индекса и индекса МосБиржи.

Беденков Дмитрий

ИК «РУСС-ИНВЕСТ» ЛУКОЙЛ - запасы по стандартам SEC составили 16 млрд барр. н. э., 75% - нефть

ЛУКОЙЛ - запасы по стандартам SEC составили 16 млрд барр. н. э., 75% - нефть

Запасы «Лукойла» по стандартам SEC по итогам 2017 года составили 16 млрд баррелей нефтяного эквивалента, 75% из которых — нефть, прирост запасов составил 501 млн баррелей нефтяного эквивалента (н. э.)

В связи с разработкой газовых проектов в Узбекистане и Большехетской впадине доля разбуренных запасов газа выросла с 36% до 47%.

Рост более чем на 30% среднегодовой цены на нефть в 2017 году привел к сокращению запасов Компании по зарубежным проектам, реализуемым на основе СРП и сервисных контрактов. В частности, запасы Компании по проекту Западная-Курна-2 снизились на 153 млн барр. н.э.

Завершен также подсчет условных ресурсов по категории 3C по классификации PRMS (Система управления углеводородными ресурсами). Объем условных ресурсов на 31 декабря 2017 года составил 13,7 млрд барр. н.э.

пресс-релиз ЛУКОЙЛ - начнет погашение казначейских акций во второй половине 2018 года

ЛУКОЙЛ - начнет погашение казначейских акций во второй половине 2018 года

ЛУКОЙЛ планирует завершить все необходимые процедуры для погашения казначейских акций во второй половине текущего года.

Вагит Алекперов:«Решение принято о погашении, оно меняться не будет. В середине года, до конца года начнем погашение. Скорее, вторая половина года, когда процедуры все пройдем»

Отмечается, что компания приняла решение о погашении, так как сформировала достаточные финансовые резервы, которые позволяют без проблем пройти ближайшие годы. При этом ЛУКОЙЛ не видит необходимости в размещении данного пакета.

buy back:

Обратный выкуп акций начнется в любой момент при появлении свободных средств.«У нас срок до пяти лет, в любое время, как будут свободные деньги»

Изменения в устав компании по поводу сокращения казначейских акций будут внесены на годовом собрании акционеров.

Финанз ЛУКОЙЛ - определит дальнейшую судьбу Litasco в третьем квартале 2018 года

ЛУКОЙЛ - определит дальнейшую судьбу Litasco в третьем квартале 2018 года

ЛУКОЙЛ в третьем квартале 2018 года примет решение о дальнейшей судьбе своей трейдинговой «дочки» Litasco.

Глава компании Вагит Алекперов:«Нам совет директоров поручил еще раз доложить о дальнейших действиях. Поэтому менеджмент работает над анализом рынка, и какие будут выводы, скорее всего, будет доложено в третьем квартале»

В начале января совет директоров ЛУКОЙЛ одобрил продажу до 20% акций Litasco ее менеджменту.

Прайм ЛУКОЙЛ - вице-президент компании Федотов купил 27,5 тыс акций компании на 102,4 млн руб

ЛУКОЙЛ - вице-президент компании Федотов купил 27,5 тыс акций компании на 102,4 млн руб

Вице-президент ЛУКОЙЛ по экономике и планированию Геннадий Федотов купил 27,5 тысячи обыкновенных акций компании на 102,4 миллиона рублей.

Сделка была проведена 13 февраля на Московской бирже.

2.4. Размер доли соответствующего лица в уставном капитале эмитента до изменения, а в случае, если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежавших данному лицу обыкновенных акций такого акционерного общества до изменения: 0,008% (0,008%)

2.5. Размер доли соответствующего лица в уставном капитале эмитента после изменения, а в случае, если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежащих данному лицу обыкновенных акций такого акционерного общества после изменения: 0,011% (0,011%)

Прайм ЛУКОЙЛ - дивиденды за 2017 г будут выше выплат 2016 г на уровень инфляции

ЛУКОЙЛ - дивиденды за 2017 г будут выше выплат 2016 г на уровень инфляции

Дивиденды ЛУКОЙЛ за 2017 год будут выше выплат 2016 года на уровень инфляции.

Глава компании Вагит Алекперов в кулуарах Российского инвестиционного форума:«Дивидендную политику мы менять не будем, индексация на рост инфляции. У нас это утверждено, мы это будем соблюдать. В этом году дивиденды будут выше, чем в прошлом году с поправкой на инфляцию»

Ранее сообщалось, что ЛУКОЙЛ в ближайшие 10 лет будет наращивать дивиденды минимум на уровень инфляции.

Прайм В этом году показатели Лукойла будут находиться под давлением соглашения ОПЕК+

В этом году показатели Лукойла будут находиться под давлением соглашения ОПЕК+

В четвертом квартале 2017 года среднесуточная добыча углеводородов Группой «ЛУКОЙЛ» без учета проекта Западная Курна-2 составила 2 284 тыс. барр. н. э./сут, увеличившись на 2,9% по сравнению с третьим кварталом 2017 года. Рост добычи связан с развитием газовых проектов, сообщила компания.

Среднесуточная добыча углеводородов за 2017 год выросла на 2,4% по сравнению с 2016 годом, до 2 234 тыс. барр. н. э./сут.

Мы считаем новость нейтральной для компании, так как данные несильно отличаются от показателей за 9 месяцев 2017 г. по динамике, а указанные негативные факторы давно известны.

Сидоров Александр

Мы ожидаем, что в текущем году операционные показатели будут по-прежнему находиться под давлением соглашения по ограничению добычи нефти ОПЕК+, однако степень снижения добычи группы будет ниже ввиду того, что фактор компенсационной нефти по Западной Курне-2, практически себя отыграл.

Поддержку показателям окажет рост добычи на новых проектах компании, которые будут компенсировать снижение добычи на основных активах в Западной Сибири. В результате мы ожидаем, что добыча жидких углеводородов «ЛУКОЙЛа» в 2018 г. снизится на 1% против 5% по итогам 2017 г.

ИК «Велес Капитал»

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Ходят слухи о том, что Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию (13.10.2023)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций