Интересным показался расклад по размеру возможных дивидендов Норникеля.

По информации Интерфакса, РусАл предлагал увеличить дивиденды Норникеля до $2,5 млрд, Интеррос был согласен на $1,5 млрд в год

Глава Интерроса Владимир Потанин и глава РусАла Олег Дерипаска до начала судебного процесса, вызванного сделкой с Crispian Романа Абрамовича, обсуждали варианты продолжения сотрудничества, включая новую дивидендную формулу и частичный off-take для Glencore, говорится в материалах лондонского суда, имеющихся в распоряжении Интерфакса. О.Дерипаска, как следует из документов, настаивал на увеличении годового лимита по дивидендам до $2,5 млрд. Интеррос был согласен на минимальный уровень $1,5 млрд в год (вместо нынешнего $1 млрд), но не менее $10 млрд в течение пяти лет. Обсуждалась также привязка дивидендов к cash flow, а не к EBITDA, как сейчас.

Дивиденды Норникеля могут быть одной из основных причин начала нового корпоративного конфликта. РусАл в условиях высокого долга не устраивала ситуация снижения уровня выплат из-за возросшего CAPEX ГМК. Возможно, пересмотром дивидендной политики конфликт и закончиться. В целом, предлагаемы выплаты Интерросом в 1,5 млрд долл дают дивидендную доходность акций Норникеля в 4,6%, 2,5 млрд долл обозначенные РусАлом – 7,7%

Но есть ещё один ориентир по возможным размерам дивидендов в Норникеле. Это данные можно взять из документов свидетельских показаний топ-менеджера «Интерроса» Башкирова, направленных в Высокий суд Лондона. Цитирую РБК:

«Интеррос» Владимира Потанина оценил возможный ущерб от затягивания или отмены сделки по покупке 4% «Норильского никеля» у Crispian Романа Абрамовича и Александра Абрамова в сумму более $400 млн. Об этом говорится в документах, направленных структурой «Интерроса» — компанией Whiteleave в Высокий суд Лондона (у РБК есть копия документов). В этом суде UC Rusal оспаривает сделку по продаже 4% «Норникеля».

Как говорится в документе, направленном в Высокий суд Лондона 15 февраля, компания UC Rusal, которая уже обязалась компенсировать ущерб, нанесенный ее иском в Высокий суд, может быть не в состоянии покрыть этот ущерб в случае введения против нее санкций США. В конгрессе США сейчас рассматривается законопроект о защите американских выборов от угрозы вмешательства (так называемый DETER Act), в случае принятия которого американские власти смогут блокировать активы всех участников «кремлевского списка» (в него вошли российские бизнесмены с состоянием более $1 млрд, включая Олега Дерипаску, Абрамовича, самого Потанина, а также другого акционера UC Rusal Виктора Вексельберга), если установят, что Россия вмешалась в выборы в США, включая выборы губернаторов и конгрессменов, которые пройдут в ноябре 2018 года.

Если сделка с Crispian затянется на год из-за иска UC Rusal, ущерб «Интерроса» может составить более $400 млн, утверждает Башкиров.В эту сумму он включает упущенную выгоду от ожидаемых дивидендов на 4% «Норникеля» ($140 млн), а также проценты, которые холдинг должен выплачивать структуре Абрамовича и Абрамова в рамках соглашения, заключенного между компанией Bonico Владимира Потанина и Crispian 14 февраля. С момента заключения этого соглашения до завершения сделки компания Потанина должна выплачивать структуре Абрамовича и Абрамова 6,79% годовых от суммы сделки ($1,48 млрд), за год сумма дополнительных выплат достигнет $100 млн, предупреждает топ-менеджер «Интерроса».

Исходя из показаний Башкирова, ГМК планирует получить в течение следующего года 140 млн долларов дивидендов на пакет размером 4%.

И так, у нас есть 3 варианта возможных размеров дивидендов в ГМК Норникель суммарно в течение следующего годового периода.

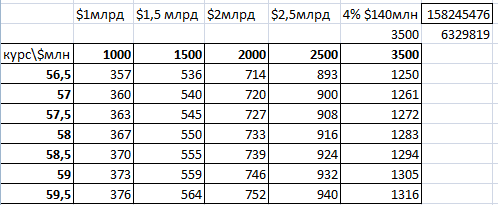

Давайте попробуем посчитать, сколько же будет составлять возможный размер дивиденда на акцию при таких раскладах.

Левый столбик котировки, следующие столбцы- дивиденды в зависимости от общих сумм, которые могут быть, пока теоретически, направлены на дивиденды. Правая верхняя ячейка = количество акций в ГМК, ниже--- количество акций, составляющее 4 % .

Если на 4% акций размер упущенных дивидендов составляет 140 млн долларов, то на 100% общая сумма дивидендов составит расчетные 3,5 млрд долларов. Соответственно, исходя из этого считаем размер дивиденда на акцию.

Ждём дальнейших развитий событий.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций