| Число акций ао | 179 млн |

| Номинал ао | — |

| Капит-я | 113,8 млрд |

| Выручка | 104,7 млрд |

| EBITDA | 52,3 млрд |

| Прибыль | 38,6 млрд |

| P/E | 2,9 |

| P/S | 1,1 |

| P/BV | 1,1 |

| EV/EBITDA | 1,7 |

| Globaltrans Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Globaltrans акции

-

"Дивидендный монстр" Globaltrans - первый взгляд на компанию

"Дивидендный монстр" Globaltrans - первый взгляд на компанию

В четверг у нас будет прямой эфир #smartlabonline с компанией Globaltrans (ссылка). Немного изучил компанию перед эфиром и спешу поделиться выводами.

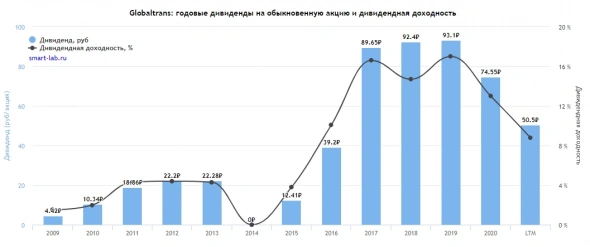

Компания интересная: стоит 100 ярдов и последние годы направляет на дивиденды от 8 до 16 млрд рублей в год. Естественно при таких параметрах компания выглядит как очень доходная облигация с некоторым опционом на рост доходности.

Самый главный вопрос, который у меня возник:

❓Почему стоимость поездки резко упала в 2020 году ( с 45,807 до 36,909 руб в 2020 и еще больше упала в 1П2021 — до 34,506 руб)

❓Также меня заинтересовал вопрос — почему доля компании в перевозках за 5 лет снизилась с 8,3% до 7,6%.

В целом бизнес в общем простой и понятный: компания возит сырьё по России по дорогам РЖД. Я пока не понимаю кто ещё присутствует на рынке, и каковы конкурентные позиции компании. Из плюсов можно отметить долгосрочные контракты с такими мейджорами как Роснефть, ММК, Металлинвест и т.п. Осталось разобраться как формируются ставки на перевозки, насколько велик переизбыток транспортных мощностей (вагонов) на рынке.

Акции GLTR за 10 лет росли в среднем на 5% в год, но при этом дали отличную дивдоходность:

https://smart-lab.ru/q/GLTR/dividend/

В общем, чтобы понять дальнейший путь доходов, надо разобраться с перспективами цен, объемов и капзатрат.

Так-то компания довольно приличная.

На первый взгляд, гораздо приличнее большинства других.

В общем надо смотреть, разбираться в деталях.

Авто-репост. Читать в блоге >>>

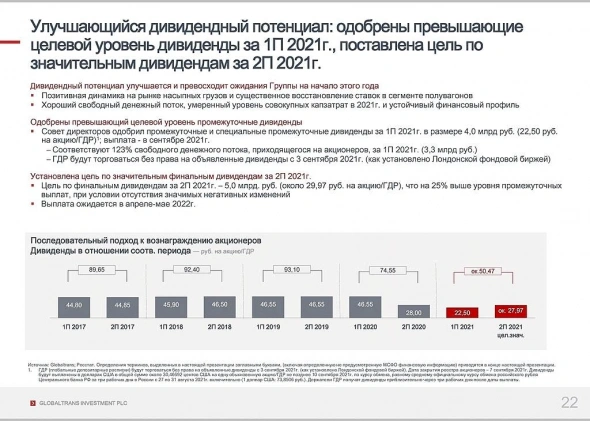

Сейчас получается компания обещает дивиденд за 2п2021 в 27,97, выплата в апреле-мае. Если вычесть налог (15 % т.к. на Кипре контора), то выходит грубо чистыми 7,5% доходности к текущей цене ( если на год пересчитать), почти как ОФЗ.

Но я вижу большие риски, в том что цена акции легко на эту сумму может еще вниз сходить за это время, с 30 августа уже на 100 рублей похудела.

T59, покупая сейчас по 570, через полгода Вы получите чистыми 27.97*0.85=23.77. Полугодовая чДД 23.77/570=4,2%. Учитывая что налог платится в январе-марте 2023, эти деньги ещё могут поработать. Так же надо ориентироваться на динамику результатов за 2П21 — с ростом ставок и увеличения транспортных потоков, результаты могут быть неожиданными.

V., 7% это годовых выходит. Сейчас середина сентября, а получим деньги от дивидендов в середине апреля ( грубо) итого 7 месяцев, вот делите (4,2/7)*12=7,2 в пересчете на год.

С налогом может быть Вы и правы, иностранная компания, ни брокер ни эмитент наверное не удерживает сам, тут нету опыта у меня, но все равно платить надо.

Насчет динамики результатов, объем маловероятно что вырастет существенно, а цена пока замедлила рост, в сентябре только 1,7% прибавила.

Часть дивидендов платится в долг и благодаря урезанию CAPEX (уже 1,5 года как режут).

Когда нибудь парк вагонов надо будет обновлять, там есть жесткие сроки, да и долги никто не простит, так что может быть и вырастут результаты, но куда пойдут эти доп. доходы — CAPEX, долги или дивиденды, неизвестно.

T59, можно подождать месяц чтобы на 6 делить, заодно на коррекции купить пониже)

Сейчас получается компания обещает дивиденд за 2п2021 в 27,97, выплата в апреле-мае. Если вычесть налог (15 % т.к. на Кипре контора), то выходит грубо чистыми 7,5% доходности к текущей цене ( если на год пересчитать), почти как ОФЗ.

Но я вижу большие риски, в том что цена акции легко на эту сумму может еще вниз сходить за это время, с 30 августа уже на 100 рублей похудела.

T59, покупая сейчас по 570, через полгода Вы получите чистыми 27.97*0.85=23.77. Полугодовая чДД 23.77/570=4,2%. Учитывая что налог платится в январе-марте 2023, эти деньги ещё могут поработать. Так же надо ориентироваться на динамику результатов за 2П21 — с ростом ставок и увеличения транспортных потоков, результаты могут быть неожиданными.

V., 7% это годовых выходит. Сейчас середина сентября, а получим деньги от дивидендов в середине апреля ( грубо) итого 7 месяцев, вот делите (4,2/7)*12=7,2 в пересчете на год.

С налогом может быть Вы и правы, иностранная компания, ни брокер ни эмитент наверное не удерживает сам, тут нету опыта у меня, но все равно платить надо.

Насчет динамики результатов, объем маловероятно что вырастет существенно, а цена пока замедлила рост, в сентябре только 1,7% прибавила.

Часть дивидендов платится в долг и благодаря урезанию CAPEX (уже 1,5 года как режут).

Когда нибудь парк вагонов надо будет обновлять, там есть жесткие сроки, да и долги никто не простит, так что может быть и вырастут результаты, но куда пойдут эти доп. доходы — CAPEX, долги или дивиденды, неизвестно.

Сейчас получается компания обещает дивиденд за 2п2021 в 27,97, выплата в апреле-мае. Если вычесть налог (15 % т.к. на Кипре контора), то выходит грубо чистыми 7,5% доходности к текущей цене ( если на год пересчитать), почти как ОФЗ.

Но я вижу большие риски, в том что цена акции легко на эту сумму может еще вниз сходить за это время, с 30 августа уже на 100 рублей похудела.

T59, покупая сейчас по 570, через полгода Вы получите чистыми 27.97*0.85=23.77. Полугодовая чДД 23.77/570=4,2%. Учитывая что налог платится в январе-марте 2023, эти деньги ещё могут поработать. Так же надо ориентироваться на динамику результатов за 2П21 — с ростом ставок и увеличения транспортных потоков, результаты могут быть неожиданными. Сейчас получается компания обещает дивиденд за 2п2021 в 27,97, выплата в апреле-мае. Если вычесть налог (15 % т.к. на Кипре контора), то выходит грубо чистыми 7,5% доходности к текущей цене ( если на год пересчитать), почти как ОФЗ.

Сейчас получается компания обещает дивиденд за 2п2021 в 27,97, выплата в апреле-мае. Если вычесть налог (15 % т.к. на Кипре контора), то выходит грубо чистыми 7,5% доходности к текущей цене ( если на год пересчитать), почти как ОФЗ.

Но я вижу большие риски, в том что цена акции легко на эту сумму может еще вниз сходить за это время, с 30 августа уже на 100 рублей похудела.

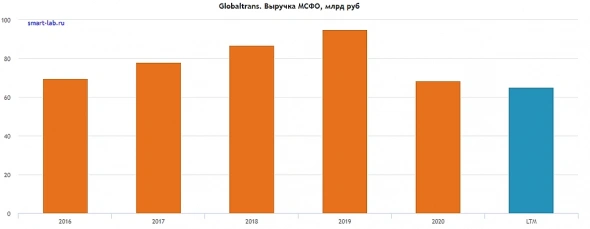

А почему собственно так выручка упала с 19 года?

Тимофей Мартынов, упала средняя стоимость поездки. В 19 году 45 807 руб, в 1пол.21 34 506 руб.

Jelena Rozenfeld, спасибо👍

Тогда интересно почему так упала ставка, вагонов навыпускали чтоли?:)

Тимофей Мартынов,

Дак ставка упала из-за избытка предложения полувагонов. Операторы надеялись на рост рынка, ставка аренды была высокая, вот вагонов и напокупали. ОВК на тот же результат рассчитывал, но не вышло.

Разговор с компанией Globaltrans

Разговор с компанией Globaltrans🔔 На нашем ютуб-канале началась конференция с менеджментом компании Globaltrans.

На конференции вы узнаете, как отразился на бизнесе компании рост сырьевых рынков, как решились вопросы с прекращением сообщения на Транссибе, а также эксперты ответят на ваши вопросы.

Подключайтесь!

Авто-репост. Читать в блоге >>>

На 2п21 компания ставит целью выплату в качестве дивидентов 29.97руб с выплатой в апреле-мае. Итого за 2021 чистыми 45,65руб. Таким образом в ближайшие полгода чистая суммарная ДД по текущим 7,36%. Что в общем совсем не плохо, тем более для тех, у кого средняя 450-500 😉

V., забрал второй приз за комментарии к отчету! Спасибо!

Globaltrans 1H 2021

Лично я доволен вышедшим отчетом, т.к. снизившиеся финансовые результаты и скромная по отношению к текущей цене дивидендная доходность, возможно, позволят несколько охладят котировки. С апреля цена акций выросла на 40%, покупать по текущим уже некомфортно.

Тем не менее даже несмотря на крайне низкую ставку аренды полувагонов в 1H 2021, на дне цикла Globaltrans остается крепкой компанией с Net Debt to LTM Adjusted EBITDA 1,2х и оценкой EV/EBITDA 6,2х. При этом по моей средней дивидендная доходность 11% в кризисный для компании год.

Ставки сейчас, пожалуй, единственная проблема Globaltransа, но и там с начала лета наблюдается серьезное улучшение ситуации. Грузооборот в тонно-км на уровне докризисного 1H 2019 (правда на 4% ниже, чем в 1H 2020), отрасль уже также вышла из кризиса. В структуре перевозок металл несколько уступил позиции углю.

Операционные расходы в целом под контролем (+1% г/г) и на 53% складываются из расходов на перевозку пустых вагонов. Падение выручки на 4,1 млрд г/г повлекло такое же снижение EBITDA, но компания неубиваема – маржинальность EBITDA даже сейчас 42% (-11 п.п. г/г). Положение поддерживает наличие долгосрочных контрактов, которые формируют 60% выручки и демпфируют изменение ставок на полувагоны.

На дивиденды за 1H 2021 потратят 4 млрд. Хорошо, что эта сумма полностью покрыта FCF. Спасибо менеджменту, что в погоне за высокой доходностью не наращивает долг, а сокращает CAPEX в экспансию. Ожидаю, что после восстановления конъюнктуры приоритеты немного поменяются и компания проинвестирует в то, на что не хватило денег в кризис.

В целом стабильная и доходная бумага. Продавать не собираюсь.

Дилетант, забрал первый приз

Globaltrans 1H 2021

Лично я доволен вышедшим отчетом, т.к. снизившиеся финансовые результаты и скромная по отношению к текущей цене дивидендная доходность, возможно, позволят несколько охладят котировки. С апреля цена акций выросла на 40%, покупать по текущим уже некомфортно.

Тем не менее даже несмотря на крайне низкую ставку аренды полувагонов в 1H 2021, на дне цикла Globaltrans остается крепкой компанией с Net Debt to LTM Adjusted EBITDA 1,2х и оценкой EV/EBITDA 6,2х. При этом по моей средней дивидендная доходность 11% в кризисный для компании год.

Ставки сейчас, пожалуй, единственная проблема Globaltransа, но и там с начала лета наблюдается серьезное улучшение ситуации. Грузооборот в тонно-км на уровне докризисного 1H 2019 (правда на 4% ниже, чем в 1H 2020), отрасль уже также вышла из кризиса. В структуре перевозок металл несколько уступил позиции углю.

Операционные расходы в целом под контролем (+1% г/г) и на 53% складываются из расходов на перевозку пустых вагонов. Падение выручки на 4,1 млрд г/г повлекло такое же снижение EBITDA, но компания неубиваема – маржинальность EBITDA даже сейчас 42% (-11 п.п. г/г). Положение поддерживает наличие долгосрочных контрактов, которые формируют 60% выручки и демпфируют изменение ставок на полувагоны.

На дивиденды за 1H 2021 потратят 4 млрд. Хорошо, что эта сумма полностью покрыта FCF. Спасибо менеджменту, что в погоне за высокой доходностью не наращивает долг, а сокращает CAPEX в экспансию. Ожидаю, что после восстановления конъюнктуры приоритеты немного поменяются и компания проинвестирует в то, на что не хватило денег в кризис.

В целом стабильная и доходная бумага. Продавать не собираюсь.

Дилетант, на речь дилетанта не похоже))))

Mityan, он в СПБГУ на экономическом факультете работает. Возможно в аспирантуре. Так что…

Отличные отчеты у Дилетанта. Жаль что он в ветках ВТБ, Сбера не пишет. Только отчеты комментирует.

Dur, открою секрет, он там не работает, а учился:) Мы с ним познакомились лично в августе👍

Талантливый человек безусловно

Зачем продавать такую прибыльную корову, если дивдоходность известна заранее, за 2022г 15% получается)) При такой доходности акция в начале 2022г будет стоить 700-800р))

Николай, но сначала ее продавят до 500

Вольд, Это закупка крупным игроком, высадка физиков и полет на Марс)) Почему 500р? Отчетность хорошая, за 2-е полугодие будет значительно лучше, ближе к декабрю рынок должен переоценить компанию в большую сторону.

Николай, но до декабря будет коррекция. Если что, я тоже в доле, так что акция мне не безразлична

Вольд, Не будет хорошей отчетности, проблемы на жд. Вся железка забита контейнерами из Китая. Из за высоких ставок на фрахт некоторые логисты решили таскать товар в Европу через Россию. А российские покупатели перестали использовать море вообще.

Зачем продавать такую прибыльную корову, если дивдоходность известна заранее, за 2022г 15% получается)) При такой доходности акция в начале 2022г будет стоить 700-800р))

Николай, но сначала ее продавят до 500

Вольд, Это закупка крупным игроком, высадка физиков и полет на Марс)) Почему 500р? Отчетность хорошая, за 2-е полугодие будет значительно лучше, ближе к декабрю рынок должен переоценить компанию в большую сторону.

Николай, но до декабря будет коррекция. Если что, я тоже в доле, так что акция мне не безразлична

Зачем продавать такую прибыльную корову, если дивдоходность известна заранее, за 2022г 15% получается)) При такой доходности акция в начале 2022г будет стоить 700-800р))

Николай, но сначала ее продавят до 500

Вольд, Это закупка крупным игроком, высадка физиков и полет на Марс)) Почему 500р? Отчетность хорошая, за 2-е полугодие будет значительно лучше, ближе к декабрю рынок должен переоценить компанию в большую сторону.

Зачем продавать такую прибыльную корову, если дивдоходность известна заранее, за 2022г 15% получается)) При такой доходности акция в начале 2022г будет стоить 700-800р))

Николай, но сначала ее продавят до 500

Вольд, если только коммунисты на выборах победят. Через переезд невозможно проехать пробки. ЖД перегружена. Должны дела у компании идти хорошо.

Globaltrans - факторы роста и падения акций

- Регистрация в Абу-Даби - пока не спешат платить в подсанкционный НРД (22.04.2024)

- Флот сокращается с 2020 года, в 2023 еще -500 цистерн, объемы перевозки сокращаются с 2019 года (22.04.2024)

- Компании надо замещать выбывающий парк, а цена полувагонов резко выросла с 3-4 млн рублей за полувагон до 6-7 млн рублей. В 25-29 году будут списывать ежегодно 3500 вагонов (22.04.2024)

- Свалили с Мосбиржи в Казахстан, выкупив акции по 520 рублей - ниже справедливой стоимости (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Globaltrans - описание компании

Globaltrans — российская железнодорожная транспортная компания.Зарегистрирована на Кипре.

1 ГДР соответствует 1 акции компании.

Компания основана в 2004 году. Акции торгуются на LSE с 2008 года.

С октября 2020 года акции торгуются на Московской Бирже.

Доля рынка перевозок составляет 7,6% в 2020 году.

Из крупных игроков на рынке полувагонов можно выделить ФГК, ПГК еще есть ряд небольших операторов.

Контракты с 5 крупнейшими клиентами составляют 2/3 бизнеса

IR:

Mikhail Perestyuk / Daria Plotnikova

irteam@globaltrans.com

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций