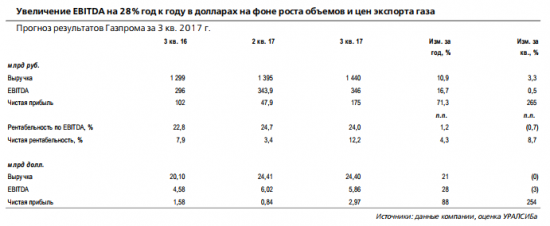

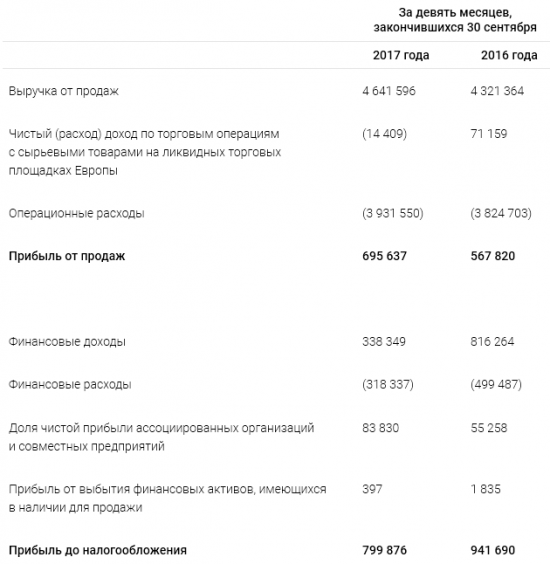

- Выручка от продаж (за вычетом акциза, НДС и таможенных пошлин) увеличилась на 320 232 млн руб., или на 7%, за девять месяцев, закончившихся 30 сентября 2017 года, по сравнению с аналогичным периодом прошлого года, и составила 4 641 596 млн руб.

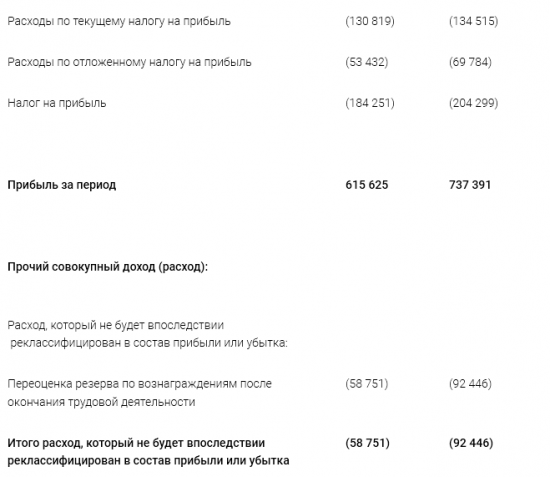

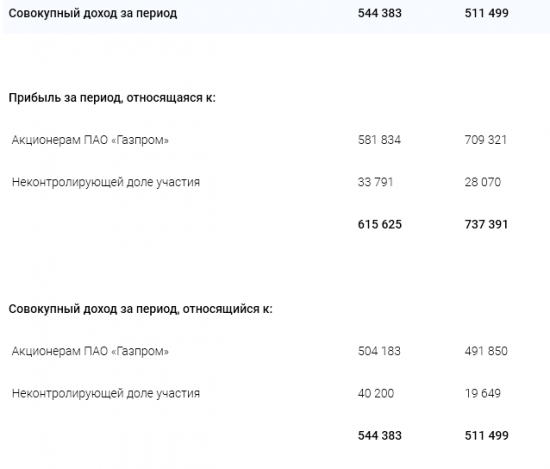

- Величина прибыли, относящейся к акционерам ПАО «Газпром», составила 581 834 млн руб. за девять месяцев, закончившихся 30 сентября 2017 года, что на 127 487 млн руб., или на 18%, меньше, чем за аналогичный период прошлого года.

- Чистая сумма долга (определяемая как краткосрочные кредиты и займы и текущая часть обязательств по долгосрочным кредитам и займам, краткосрочные векселя к уплате, долгосрочные кредиты и займы, долгосрочные векселя к уплате за вычетом денежных средств и их эквивалентов, а также денежных средств и их эквивалентов с ограничением к использованию в соответствии с условиями некоторых кредитов и займов, и других договорных обязательств) увеличилась на 705 861 млн руб., или на 37%, с 1 932 895 млн руб. по состоянию на 31 декабря 2016 года до 2 638 756 млн руб. по состоянию на 30 сентября 2017 года.

пресс-релиз

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций