Сейчас мы идем 10% плюсом и ничего для снижения не происходит. Спрос на российский газ устойчивый, и он устойчиво растет. Третий и четвертый кварталы — это кварталы нашего пикового спроса. Может быть и свыше 170 млрд кубометров(ТАСС)

| Число акций ао | 23 674 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 2 980,8 млрд |

| Выручка | 10 380,0 млрд |

| EBITDA | 3 147,3 млрд |

| Прибыль | 1 266,0 млрд |

| Дивиденд ао | – |

| P/E | 2,4 |

| P/S | 0,3 |

| P/BV | 0,2 |

| EV/EBITDA | 2,8 |

| Див.доход ао | 0,0% |

| Газпром Календарь Акционеров | |

| 24/02 СД обсудит перспективы развития экспорта газа в страны АТР | |

| Прошедшие события Добавить событие | |

Газпром акции

-

Глава Газпрома Миллер на встрече с журналистами сказал, что спрос на газ в Европе растет.

Глава Газпрома Миллер на встрече с журналистами сказал, что спрос на газ в Европе растет. «Северный поток-2» по плану: «Газпром» заручился согласием партнёров

«Северный поток-2» по плану: «Газпром» заручился согласием партнёров

finobzor.ru/show-19603-severnyy-potok-2-po-planu-gazprom-zaruchilsya-soglasiem-partnerov.html

Газпром наращивает транзит газа через Украину после снижения на прошлой неделе из-за завершения ремонта «Северного потока»; так, заявка на транспортировку газа европейским потребителям на понедельник возросла на 15,9% — до 194,8 миллиона кубов газа против 168 миллионов кубов в воскресенье, сообщил РИА Новости пресс-секретарь оператора украинской газотранспортной системы компании «Укртрансгаз» Максим Белявский.

Согласно данным «Укртрансгаза», «Газпром» с 19 августа, после выхода «Северного потока » из десятидневного планового ремонта, начал снижать объем транспортировки топлива через Украину. Объем транзита 18 августа составлял порядка 230 миллионов кубов, тогда как 19 августа он упал до почти 200 миллионов кубов.

«За вчерашний день транспортировка российского газа по территории Украины для европейских потребителей осуществлялось в режиме 168 миллионов кубометров. На сегодняшний день от „Газпрома“ поступила заявка в объеме 194,8 миллиона кубометров», — сказал Белявский.

Как сообщала компания-оператор газопровода «Северный поток» Nord Stream AG, ежегодные плановые работы по техническому обслуживанию обеих ниток газопровода проводились с 9 по 17 августа. Полная мощность газопроводной системы стала вновь доступна к 19 августа.

«Уралсиб»: Еврооблигации «Газпрома» выглядят привлекательными Читать полностью: quote.rbc.ru/comments/2016/08/19/34759759.html

«Уралсиб»: Еврооблигации «Газпрома» выглядят привлекательными Читать полностью: quote.rbc.ru/comments/2016/08/19/34759759.html

Украина не имеет юридический оснований требовать от участников «Северного потока-2» согласования с ней реализации проекта, заявил РИА Новости первый зампред фракции «Справедливая Россия» в Госдуме Михаил Емельянов.

Украина не имеет юридический оснований требовать от участников «Северного потока-2» согласования с ней реализации проекта, заявил РИА Новости первый зампред фракции «Справедливая Россия» в Госдуме Михаил Емельянов.

http://www.1prime.ru/energy/20160819/826400474.html

Киев пригрозил «Газпрому» иском на три миллиарда долларов Антимонопольный комитет Украины (АМКУ) подготовил судебный иск о взыскании с «Газпрома» трех миллиардов долларов. Об этом заявил в пятницу, 19 августа, глава комитета Юрий Терентьев, передает РИА Новости.

Киев пригрозил «Газпрому» иском на три миллиарда долларов Антимонопольный комитет Украины (АМКУ) подготовил судебный иск о взыскании с «Газпрома» трех миллиардов долларов. Об этом заявил в пятницу, 19 августа, глава комитета Юрий Терентьев, передает РИА Новости.

news.mail.ru/economics/26830685

ПBМ, Новатэк на эмоциях на хаи загнали и покупать его смысла на сейчас нет, ни как дивитикер ни как спекульскую букмажку

ПBМ, Новатэк на эмоциях на хаи загнали и покупать его смысла на сейчас нет, ни как дивитикер ни как спекульскую букмажку Oskolkov, для меня если 22-х недельная скользящая средняя вверх смотрит то аптренд.

Oskolkov, для меня если 22-х недельная скользящая средняя вверх смотрит то аптренд.

ПBМ, а я наоборот на откате прикупить планирую, фьюч на газ в аптренде. С оговорками есс-но, если не пробъёт пред лок. дно.

ПBМ, а я наоборот на откате прикупить планирую, фьюч на газ в аптренде. С оговорками есс-но, если не пробъёт пред лок. дно. Тимофей Мартынов, инфляция жеж, надо компенсировать:) тем более у буржуёв она выше:)

Тимофей Мартынов, инфляция жеж, надо компенсировать:) тем более у буржуёв она выше:)

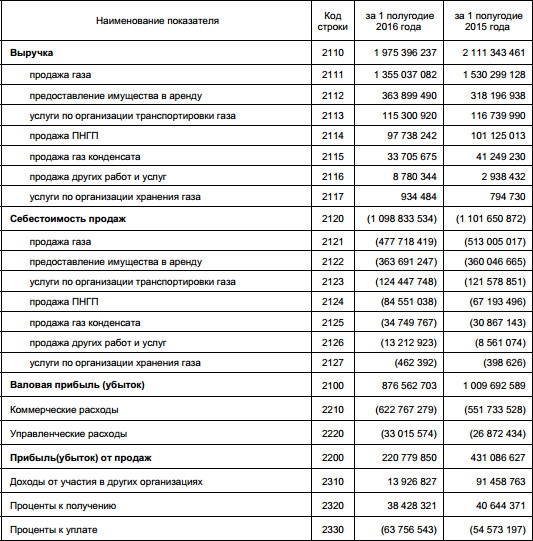

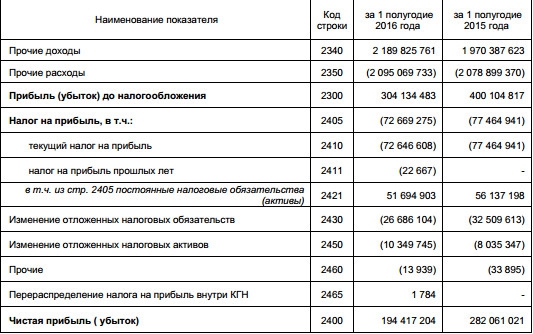

Атон к отчету Газпрома:

Атон к отчету Газпрома:Газпром" по-прежнему вытесняют с внутреннего рынка независимые производители, которые активно наращивают собственную добычу ("Роснефть" и "НОВАТЭК") и не имеют доступа к экспортному рынку. Отсутствие продаж на Украину − еще один фактор, и рост объемов экспорта в страны дальнего зарубежья в этом году не смог компенсировать два вышеупомянутых фактора. Эта тенденция сохранится, поскольку «Роснефть» планирует и далее наращивать свою добычу газа, прогнозируя объем добычи 100 млрд куб м к 2020. «НОВАТЭК» не продемонстрирует существенного роста объемов газа на внутреннем рынке, а его проект «Ямал СПГ» полностью ориентирован на экспорт. Поскольку мы не видим ничего принципиально нового в этой истории, мы считаем ее нейтральной для акций «Газпрома».

Тимофей Мартынов, писец....

Тимофей Мартынов, писец....

что за твари такие

прибыль падает, доходы членов правления растут

Доходы членов правления «Газпрома» в первом полугодии 2016 года выросли относительно аналогичного периода прошлого года в 1,6 раза и составили 1,689 млрд рублей.

Чистая прибыль «Газпрома» за январь-июнь сократилась на 31%.

При этом в отчете газовый холдинг впервые в этом году признал, что план по добыче выполнен не будет: вместо изначально заявленного роста производства до 452 млрд кубометров «Газпром» прогнозирует 417,2 млрд кубов, что на 0,4% меньше прошлогоднего уровня, ставшего антирекордом за всю современную историю компании (с 1993 года).

www.finanz.ru/novosti/aktsii/sideli-na-trube-pravlenie-gazproma-vyplatilo-sebe-1-7-mlrd-rubley-1001354140 Отзыв ходатайства о создании СП по проекту Северный поток-2 будет обозначать, что пока Газпром на неопределенный срок останется единственным акционером проекта и будет строить газопровод на собственные средства. Это не приведет к техническим или финансовым проблемам для Газпрома, так как уязвимые точки проекта уже отработаны на Северном потоке-1. Аналитики считают, проект сможет привлечь финансирование и без участия западных партнеров в капитале СП. ( Коммерсант)

Отзыв ходатайства о создании СП по проекту Северный поток-2 будет обозначать, что пока Газпром на неопределенный срок останется единственным акционером проекта и будет строить газопровод на собственные средства. Это не приведет к техническим или финансовым проблемам для Газпрома, так как уязвимые точки проекта уже отработаны на Северном потоке-1. Аналитики считают, проект сможет привлечь финансирование и без участия западных партнеров в капитале СП. ( Коммерсант) Один из главных партнеров Газпрома по проекту Северный поток-2, немецкий концерн Wintershall, не будет становиться акционером проекта, и это решение не скажется на строительстве газопровода.

Один из главных партнеров Газпрома по проекту Северный поток-2, немецкий концерн Wintershall, не будет становиться акционером проекта, и это решение не скажется на строительстве газопровода.Мы сейчас не будем вступать в Nord Stream 2 AG, но по-прежнему очень заинтересованы в реализации проекта и остаемся партнером

(Finanz)

Денис Вильчинский, зато сбер на падающей жиже вырос в 2 раза за полгода. Такая вот диалектика! А на самом деле банальное манипулирование рынком.

Денис Вильчинский, зато сбер на падающей жиже вырос в 2 раза за полгода. Такая вот диалектика! А на самом деле банальное манипулирование рынком.

Газпром - факторы роста и падения акций

- Компания владеет пакетами акций в Газпромнефти, Газпромбанке, Сахалине-2 и НОВАТЭКе (17.10.2023)

- Газпром запланировал сокращение капзатрат на 2026 год на 12%, что может привести к положительному свободному денежному потоку по итогам 2026 года => есть вероятность выплат дивов по итогам 26 года (29.12.2025)

- К 2027 году рост экспорта в Китай до 56 млрд м2 в год - ключевой фактор роста EBITDA Газпрома (29.12.2025)

- Высокая долговая нагрузка ND/EBITDA = 2,5. Долг продолжает расти. Валютное финансирование замещается дорогим рублевым долгом. (28.01.2025)

- Рынок ждет дивидендов от Газпрома, но финансовое положение Газпрома таково, что он не может платить дивиденды (28.01.2025)

- Газпром может начать строить газопровод Россия-Азербайджан-Иран (28.01.2025)

- В 2025 прекратился транзит через Украину (10 млрд м3), что ухудшит результаты в этом году. (28.01.2025)

Газпром - описание компании

Газпром — газовый монополист, 2-я после Сбербанка акция по ликвидности на Московской Бирже. Газпром занимает 1-е место в мире по объемам добычи газа и обладает крупнейшими в мире запасами газа = 36,15 трлн м3. Доля Газпрома на мировом рынке газа = 11%, на российском — 66% (2015 год).Тикер Газпрома на Московской бирже: GAZP

В группу Газпром входят компании:

- Газпромнефть

- Мосэнерго

- МОЭК

- ОГК-2

- ТГК-1

Транспортировка по территории России: $30-35 за 1000м3

Мин.стоимость транспортировку в Европу: $20 за 1000м3

Цены на газ и налоги на газ:

https://fas.gov.ru/news/5560

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций