| Число акций ао | 850 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 142,7 млрд |

| Выручка | 304,6 млрд |

| EBITDA | 39,8 млрд |

| Прибыль | 25,2 млрд |

| Дивиденд ао | 35,3137 |

| P/E | 5,7 |

| P/S | 0,5 |

| P/BV | 2,2 |

| EV/EBITDA | 3,1 |

| Див.доход ао | 21,0% |

| Fix Price Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Fix Price акции

-

Fix Price открыл распределительный центр в Подмосковье, инвестиции составили 3,5 млрд руб.

Fix Price открыл распределительный центр в Подмосковье, инвестиции составили 3,5 млрд руб.Fix Price открыла новый распределительный центр общей площадью 68 тыс. кв. метров на территории логистического парка «PNK парк Домодедово 1

Инвестиции Fix Price в строительство и оснащение распределительного центра в Домодедове составили порядка 3,5 млрд рублей (без НДС). Ожидаемый срок окупаемости — около 7 лет. На новом объекте будет создано 400 новых рабочих мест. Объект находится в собственности у компании, девелопером выступила PNK group.

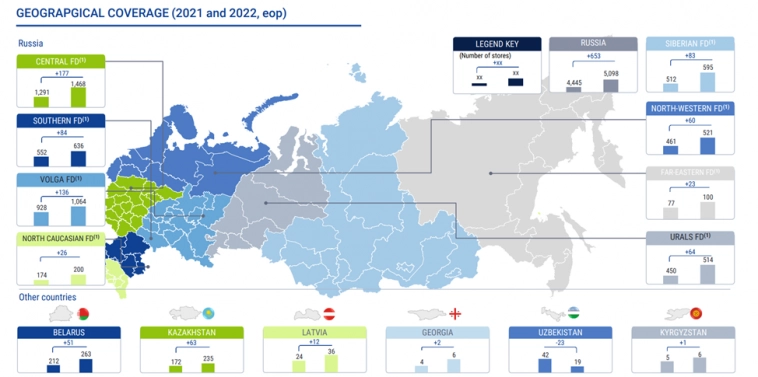

На 31 декабря 2022 года сеть магазинов фиксированных цен Fix Price насчитывала 5 663 магазина в России и странах ближнего зарубежья

Авто-репост. Читать в блоге >>> Fix Price расставляет сети. Сможет ли ритейлер выдержать конкуренцию с дискаунтерами - Газпромбанк Инвестиции

Fix Price расставляет сети. Сможет ли ритейлер выдержать конкуренцию с дискаунтерами - Газпромбанк Инвестиции

Годовой отчет сети низких фиксированных цен Fix Price, несмотря на рост выручки на 20,5%, содержит любопытную тенденцию — наметившиеся с середины 2022 года снижение темпов роста сопоставимых продаж, которое к четвертому кварталу опустилось до 3,9%. Цифра не выглядит критичной, однако сигнализирует о замедлении трафика и продаж в сегменте дискаунтеров, который до недавнего времени считался перспективным для ритейлеров на фоне снижения реальных доходов населения.

Чем обрадовал Fix Price

В конце февраля Fix Price раскрыл финансовые результаты за минувший год. Ключевые показатели обнадеживают: ритейлер нарастил выручку на 20,5%, до 277,6 млрд рублей, за счет экспансии и открытия новых точек, а EBITDA выросла на 22,7% — до 54,2 млрд рублей. Благодаря солидному объему накопленных денежных средств на счетах группа снизила чистый долг вдвое, до 11 млрд рублей.

В отличие от выручки чистая прибыль повторила прошлогодние отметки в районе 21,4 млрд рублей. Это произошло по двум причинам: во-первых, руководство группы пересмотрело налоговые риски за минувший год и направило часть денежного потока на резервы по налогу на прибыль за прошедший год.

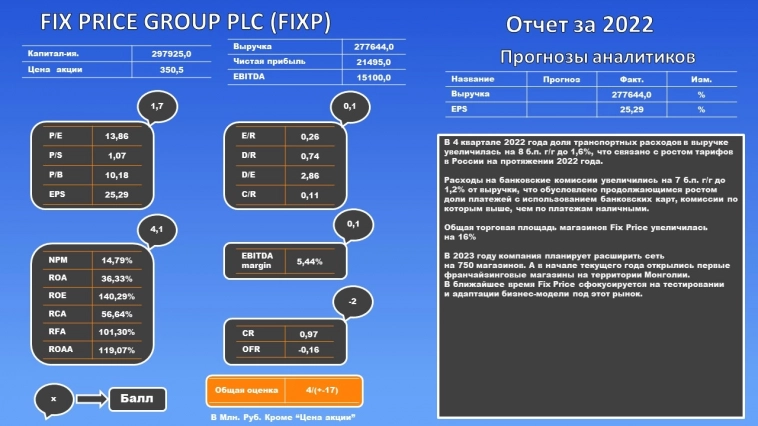

Авто-репост. Читать в блоге >>> Отчет компании «FIX PRICE» оценка

Отчет компании «FIX PRICE» оценкаВсем доброе утро!

Выкладываю Отчет компании «FIX PRICE» за 2022г.

Риски

📌 Логистика. Высокие цены на контейнерные перевозки, а также разрывы в цепочках поставок, также затрагивают компанию.

📌Низкая цифровизация продаж. У Fix Price есть опции онлайн доставки, «Закажи и забери», партнерство со Сбермаркетом, но это несущественная часть бизнеса.

Авто-репост. Читать в блоге >>> Fix Price: дорого, но не богато

Fix Price: дорого, но не богатоРоссийский оператор сети магазинов низких цен представил финансовый отчет за 2022 год. Компания увеличила выручку на 20,5%, но получила чистую прибыль на уровне прошлого года. По мультипликаторам Fix Price стоит дороже X5 Group и Магнита, однако инвесторам стоит учитывать падение сопоставимых продаж в четвертом квартале 2022 года на 3,9%.

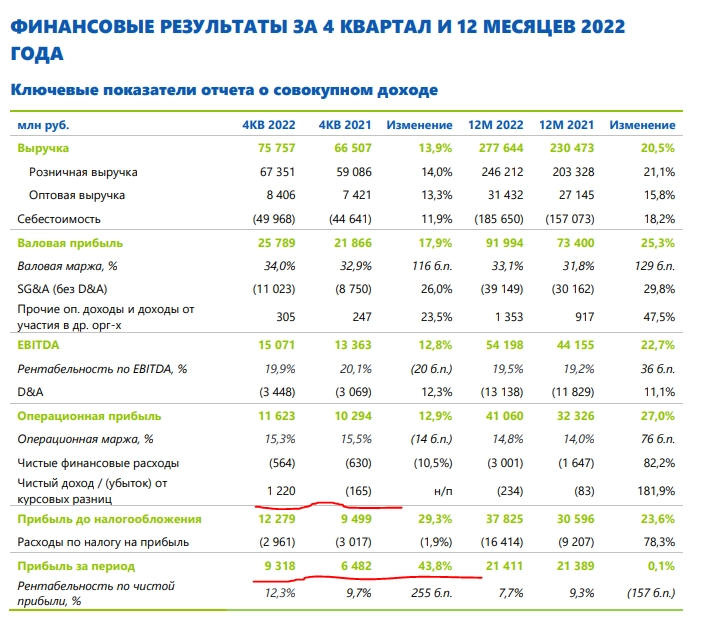

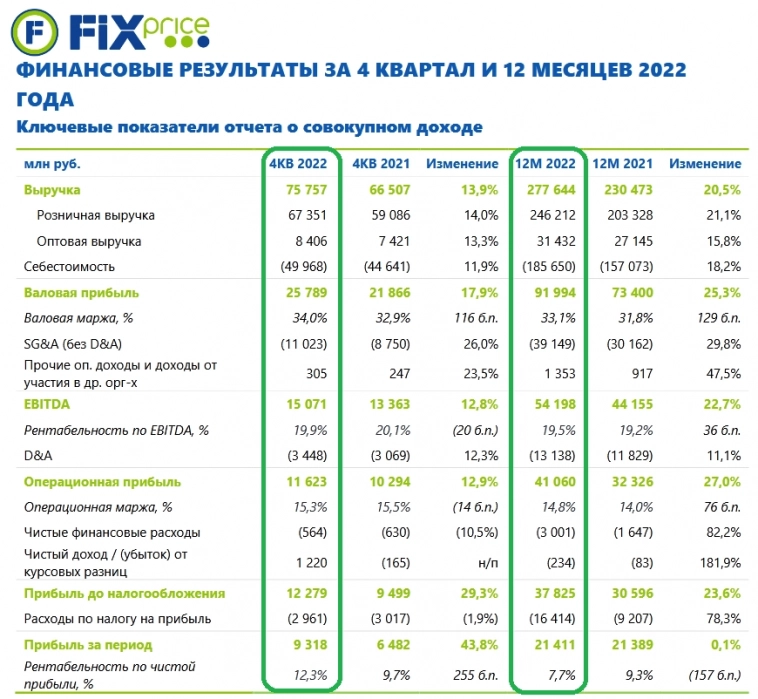

📕 Основные результаты за 2022 год

Выручка достигла 277,6 млрд рублей за счет экспансии на рынке (+20,5%).

Валовая маржа увеличилась до 33,1% (+129 б. п.).

EBITDA выросла на 54,2 млрд рублей (+22,7%) за счет роста валовой прибыли.

Чистая прибыль составила 21,4 млрд рублей (сопоставимо с показателями 2021 года). Показатель не вырос из-за решения менеджмента группы, который переоценил налоговые риски и направил часть денежного потока на резервы по налогу на прибыль за прошедший год.

🛒 Долги и инвестиции

Компания снизила чистый долг с 23,8 млрд рублей в 2021 году до 11 млрд рублей в 2022 году, преимущественно за счет роста денежных средств на счетах. Общий долг ритейлера, наоборот, увеличился на 2 млрд рублей — до 34,5 млрд. Основная причина — рост арендных обязательств.

Авто-репост. Читать в блоге >>> Fix Price: Финансовые результаты (4К22 МСФО)

Fix Price: Финансовые результаты (4К22 МСФО)Ритейлер Fix Price сегодня представил свои финансовые результаты, которые оказались несколько лучше нашего прогноза. Даже при не самых сильных операционных показателях, компании удалось поддержать высокую рентабельность бизнеса. Валовая маржа увеличилась на 1,1 п.п. г/г, что отражает способность Fix Price перекладывать инфляцию на полку без потерь. Рентабельность EBITDA незначительно снизилась г/г в основном из-за увеличения расходов на персонал после проведенной индексации зарплат. Долговая нагрузка остается на крайне низком уровне даже после существенного увеличения капитальных затрат в 4К из-за строительства новых распределительных центров. Дополнительных прогнозов на 2023 г. группа не предоставила.

Наша текущая рекомендация для расписок Fix Price — «Покупать» с целевой ценой 508 руб. за бумагу.

Подробнее

Авто-репост. Читать в блоге >>> Значимых катализаторов для акций Fix Price не наблюдается - Атон

Значимых катализаторов для акций Fix Price не наблюдается - Атон

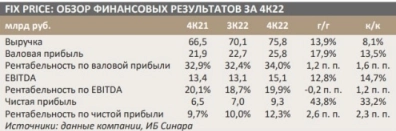

Fix Price – обзор финансовых результатов за 4К22

Как сообщалось ранее в операционной отчетности, продажи Fix Price увеличились на 13.9% г/г до 75.8 млрд руб., в основном за счет расширения торговых площадей (+15.9% г/г). LfL-продажи показали рост на 5.2% г/г в результате роста среднего чека на 9.7% (благодаря эффективному управлению ассортиментом) при одновременном снижении трафика на 4.1% из-за низкого уровня потребительской уверенности. Валовая прибыль по МСФО 16 выросла на 17.9% г/г, а валовая рентабельность увеличилась на 116 бп г/г до 34.0%, отражая эффективное управление ассортиментом и ценовую политику, а также укрепление рубля.

Административные, общие и коммерческие расходы (SG &A) за исключением расходов на износ и амортизацию в процентном отношении к выручке увеличились на 139 бп г/г вследствие роста расходов на персонал (+138 бп г/г). В результате скорректированный показатель EBITDA вырос на 12.8% г/г до 15.1 млрд руб., при этом рентабельность EBITDA несколько снизилась (-20 бп г/г) до 19.9%. Чистые финансовые расходы сократились на 10.5% г/г до 564 млн руб. на фоне снижения чистого долга (11.0 млрд руб. с учетом лизинговых обязательств, -53.3% г/г), при росте денежных средств и эквивалентов до 23.6 млрд руб. (+2.7x г/г). Отношение чистого долга к EBITDA составило 0.2х против 0.5х в прошлом году.

Авто-репост. Читать в блоге >>> Финансовые итоги 2022 года Fix Price: все IPO-обещания выполнены

Финансовые итоги 2022 года Fix Price: все IPO-обещания выполненыВ условиях турбулентности российской экономики — осталось совсем немного публичных компаний “роста”. Один из ярких представителей сектора ритейла Fix Price — и в этот раз был лучше рынка.

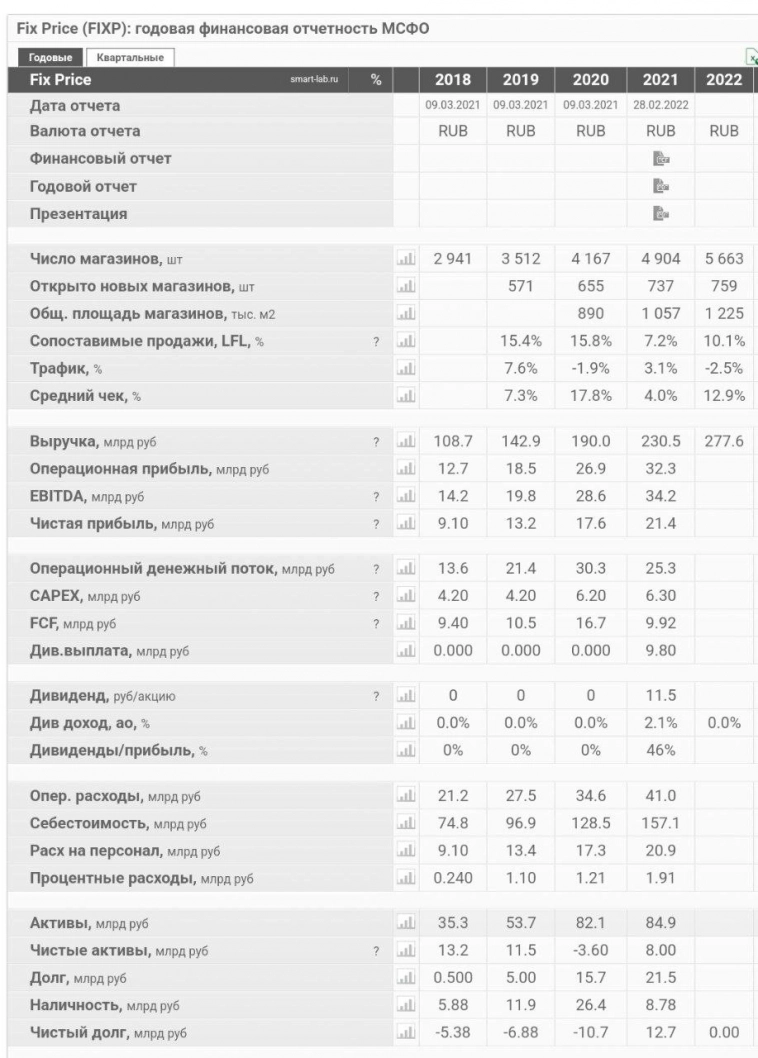

Крупнейшая сеть магазинов низких фиксированных цен продолжает радовать акционеров стремительным ростом показателей по всем фронтам. Традиционно начнем с операционных показателей — количество магазинов увеличилось на 759 штук (запланировано было 750 чистых открытий)

Авто-репост. Читать в блоге >>> 🛒 Fix Price (FIXP) - обзор отчета компании по итогам 2022г

🛒 Fix Price (FIXP) - обзор отчета компании по итогам 2022г▫️Капитализация: 304 млрд / 358 р за акцию

▫️Выручка 2022: 277,6 млрд (+20,5% г/г)

▫️EBITDA 2022:54,2 млрд (+22,75% г/г)

▫️Чистая прибыль 2022: 21,4 млрд (+0,1% г/г)

▫️Net debt/EBITDA:0,2

▫️P/E TTM: 14,2

▫️fwd дивиденд за 2022: 0%

Все обзоры https://t.me/taurenin/1275

✅ Компания фактически выполнила все свои обещания по финансовым показателям при выходе на IPO. Учитывая все текущие обстоятельства — это похвально.

✅ Fix Price воспользовался более выгодной ситуацией на строительном рынке и увеличил капитальные затраты на постройку и расширение складской инфраструктуры. По итогам года капитальные затраты составили 11,8 млрд (+92,9% г/г).

✅ Не смотря на резкий рост инвестиций, на балансе компании по-прежнему скапливается кэш: по итогам года денежные средства и их эквиваленты составляют 23,5 млрд, чистый долг

Авто-репост. Читать в блоге >>> Fix Price чистая прибыль выросла на 44%, а расписки дешевеют

Fix Price чистая прибыль выросла на 44%, а расписки дешевеют

Fix Price выпустил нейтральный финансовый отчет, основные проблемы ритейлера стали понятны ранее, когда публиковали операционные показатели за 2022 год. О них писал здесь.Основной вывод был, что FixPrice слишком дорог, чтобы выручка росла на 13,9%. Это же касается и показателей прибыли и EBITDA, которые мы видим в свежем финансовом отчете.

Многие могли зацепиться за рост чистой прибыли на 43,8%. Это произошло за счет курсовых разниц — у компании около 30% валютного импорта (в 4-ом квартале было 27%).

Авто-репост. Читать в блоге >>> Fix Price Group Ltd. (ритейлер) — Прибыль мсфо 2022г: 21,411 млрд руб (+1% г/г)

Fix Price Group Ltd. (ритейлер) — Прибыль мсфо 2022г: 21,411 млрд руб (+1% г/г)

Fix Price Group Ltd. – мсфо

850 000 000 обыкновенных акций

Free-float 26,9%

ir.fix-price.com/ru/investors/shares/

Капитализация на 27.02.2023г: 302,345 млрд руб

Общий долг на 31.12.2019г: 42,207 млрд руб

Общий долг на 31.12.2020г: 85,716 млрд руб

Общий долг на 31.12.2021г: 76,950 млрд руб

Общий долг на 31.12.2022г: 83,759 млрд руб

Выручка 2019г: 142,880 млрд руб

Выручка 9 мес 2020г: 131,964 млрд руб

Выручка 2020г: 190,059 млрд руб

Выручка 9 мес 2021г: 163,966 млрд руб

Выручка 2021г: 230,473 млрд руб

Выручка 1 кв 2022г: 62,360 млрд руб

Выручка 6 мес 2022г: 131,788 млрд руб

Выручка 9 мес 2022г: 201,887 млрд руб

Выручка 2022г: 277,644 млрд руб

Прибыль 2018г: 9,128 млрд руб

Прибыль 9 мес 2019г: 7,712 млрд руб

Прибыль 2019г: 13,173 млрд руб

Прибыль 9 мес 2020г: 11,793 млрд руб

Прибыль 2020г: 17,600 млрд руб

Прибыль 9 мес 2021г: 14,907 млрд руб

Прибыль 2021г: 21,389 млрд руб

Прибыль 6 мес 2022г: 5,095 млрд руб

Прибыль 9 мес 2021г: 12,093 млрд руб

Авто-репост. Читать в блоге >>>

Fix Price Group Ltd. – мсфо

Fix Price Group Ltd. – мсфо

850 000 000 обыкновенных акций

Free-float 26,9%

ir.fix-price.com/ru/investors/shares/

Капитализация на 27.02.2023г: 302,345 млрд руб

Общий долг на 31.12.2019г: 42,207 млрд руб

Общий долг на 31.12.2020г: 85,716 млрд руб

Общий долг на 31.12.2021г: 76,950 млрд руб

Общий долг на 31.12.2022г: 83,759 млрд руб

Выручка 2019г: 142,880 млрд руб

Выручка 9 мес 2020г: 131,964 млрд руб

Выручка 2020г: 190,059 млрд руб

Выручка 9 мес 2021г: 163,966 млрд руб

Выручка 2021г: 230,473 млрд руб

Выручка 1 кв 2022г: 62,360 млрд руб

Выручка 6 мес 2022г: 131,788 млрд руб

Выручка 9 мес 2022г: 201,887 млрд руб

Выручка 2022г: 277,644 млрд руб

Прибыль 2018г: 9,128 млрд руб

Прибыль 9 мес 2019г: 7,712 млрд руб

Прибыль 2019г: 13,173 млрд руб

Прибыль 9 мес 2020г: 11,793 млрд руб

Прибыль 2020г: 17,600 млрд руб

Прибыль 9 мес 2021г: 14,907 млрд руб

Прибыль 2021г: 21,389 млрд руб

Прибыль 6 мес 2022г: 5,095 млрд руб

Прибыль 9 мес 2021г: 12,093 млрд руб

Прибыль 2022г: 21,411 млрд руб

ir.fix-price.com/ru/investors/results_center/

Fix Price Group Ltd. – Дивидендная история

Период ** Реестр дата * Экс-див дата * Выплата ** Сумма дивиденд * Дивиденды ГДР

1п/г 2021 * 24.09.2021 ** 23.09.2021 ** 28.09.2021 * 9,788 млрд руб *** 11,5 руб

16 сентября 2022 г. Совет директоров принял решение временно приостановить действие дивидендной политики Группы. Компания намерена вернуться к выплате дивидендов по мере стабилизации ситуации, о чем будет своевременно сообщать рынку.

ir.fix-price.com/ru/investors/dividends/

📈 Отражение динамики кризиса

📈 Отражение динамики кризиса

Fix Price по итогам 4 квартала 2022 года и года показал:

👉 Рост чистая прибыли в 4 квартале на 43,8%

👉 Прибыль по МСФО за 2022 года выросла всего на 0,1%

👉 EBITDA +22,7% гг и составила 54,2 млрд рублей.

👉 Рентабельность по EBITDA +36 б.п. гг и достигла рекордно высокого значения в 19,5% (выше прогноза, данного в рамках IPO)

Только есть нюансы такого роста 👇

🔸 Выручка +20,5% гг только вот ❗️благодаря расширению сети магазинов

🤷♂️ Но один из ключевых индикаторов в ритейле — LFL продажи показали довольно заметное снижение темпов

LFL трафик — в минусе 💸(-4.1% гг и -2.5% гг).

При сохранении таких темпов – придется не сладко.

К этому еще и обязательства по аренде выросли ~15% в начале года. 🤯

В итоге

EV/EBITDA 2023 ~ 4,7x

P/E 2023 ~ 12,5x

📌 По технике останемся выше EMA и в боковом канале, что пока не демонстрирует сильного положения

💡Интерес лежит только при условии будущего расширения, из отчета X5 видно, что расти есть куда 💪

*не является ИИР

Авто-репост. Читать в блоге >>> Темпы роста Fix Price замедляются из-за слабых LFL показателей - Финам

Темпы роста Fix Price замедляются из-за слабых LFL показателей - Финам

Сегодня Fix Price отчиталась по МСФО за четвёртый квартал 2022 года. Выручка ритейлера выросла на 13,9% г/г до 75,8 млрд руб., EBITDA – на 12,8% до 15,1 млрд руб., а чистая прибыль увеличилась на 43,8% г/г до 9,3 млрд руб. Отметим, что слабая динамика прибыли всего года связана с разовым ростом налога на прибыль и курсовыми убытками в первом полугодии.

Рост выручки и EBITDA преимущественно происходил за счёт открытия 759 новых магазинов за прошедший год и роста среднего чека примерно на уровне инфляции. При этом далее компания планирует придерживаться не менее высоких темпов открытия новых магазинов, что продолжит поддерживать выручку.

Авто-репост. Читать в блоге >>> Fix Price актуален как никогда! Но есть одно "но"...

Fix Price актуален как никогда! Но есть одно "но"...

Мне очень интересна эта компания в долгосрок.

Будем честны. Цены на товары и услуги первой необходимости в РФ растут быстрее зарплат. Население постепенно беднеет.

☝️В связи с чем очень актуален Fix Price с его низкими ценами.

Вроде как и у компании всё отлично. Новые магазины открываются, все фин. показатели растут, долг в норме.

❗ Но! Фикс прайс совсем недавно вышел на IPO, а как мы все знаем, цель IPO в России – продать свою компанию в разы дороже, чем она стоит на самом деле.

И у них это вполне получилось! Компания вышла на биржу с P/E 21 пункт🤬😂

👉На сегодняшний день акция упала в 2 раза и P/E составляет уже 13,5. Однако не забывайте, что бумага – ГДР. Рынок должен за это тоже давать дисконт, его сейчас нет.

КОРОЧЕ ГОВОРЯ:

Авто-репост. Читать в блоге >>> FixPrice: анализ финансовой отчётности за 2022 год

FixPrice: анализ финансовой отчётности за 2022 год

🧮 Fix Price, крупнейшая российская сеть в формате «магазин фиксированной цены», опубликовала сегодня свои финансовые результаты за 2022 год:

📈 Выручка компании по итогам минувшего года убедительно выросла на +20,5% до 278 млрд руб., и по темпам роста не перестаёт радовать своих акционеров, подтверждая статус одного из самых быстрорастущих публичных ритейлеров в нашей стране.

В качестве отличительных особенностей и одновременно конкурентных преимуществ торговой сети Fix Price, менеджмент часто выделяет уникальность товаров и тщательный контроль за себестоимостью, в том числе благодаря высокому уровню вовлеченности компании в процесс создания товара, работе над ассортиментом, его потребительскими характеристиками, и конечно же грамотной работе с поставщиками.

Авто-репост. Читать в блоге >>> Бизнес-модель Fix Price хорошо подходит для складывающейся ситуации - Синара

Бизнес-модель Fix Price хорошо подходит для складывающейся ситуации - Синара

Объявленные сегодня финансовые результаты Fix Price по МСФО за 4К22 нам представляются весьма сильными.

Общая выручка от реализации выросла на 14 % г/г до 76 млрд руб. (показатель, который уже раскрывался в операционных результатах, свидетельствует о некотором замедлении роста по сравнению с 3К22), валовая прибыль — на 18% г/г до 26 млрд руб., рентабельность по валовой прибыли — на 1,2 п. п. до 34,0% (благодаря оптимизации ассортимента), EBITDA — на 13% г/г до 15 млрд руб.

При этом рентабельность по EBITDA лишь незначительно снизилась (на 0,2 п. п. в годовом сопоставлении) и составила 19,9%, так как повышение рентабельности по валовой прибыли нивелировалось увеличением транспортных затрат, а также расходов на оплату труда, аренду и некоторых других элементов в составе общих, коммерческих и административных затрат.

Бизнес-модель Fix Price хорошо подходит для складывающейся сегодня ситуации, поскольку покупатели больше обращают внимание на цены (и ценностное предложение в целом), что было отражено и в операционных результатах. Финансовая отчетность за 4К22 указывает и на способность Fix Price удерживать показатели рентабельности на высоких уровнях в текущих операционных и экономических условиях, в свете чего мы позитивно оцениваем новости.

Белов Константин

ИБ «Синара»

Авто-репост. Читать в блоге >>> Выручка Fix price в 2022 году увеличилась на 13,9%, EBITDA увеличилась на 12,8%

Выручка Fix price в 2022 году увеличилась на 13,9%, EBITDA увеличилась на 12,8%

Выручка увеличилась на 13,9% г/г до 75,8 млрд рублей благодаря расширению сети магазинов и росту сопоставимых продаж (LFL). Розничная выручка увеличилась на 14,0% г/г до 67,4 млрд рублей. Оптовая выручка выросла на 13,3% г/г до 8,4 млрд рублей. EBITDA увеличилась на 12,8% г/г и составила 15,1 млрд рублей. Рентабельность по EBITDA незначительно снизилась г/г на 20 б.п. до 19,9% в результате того, что рост валовой маржи был нивелирован увеличившимися SG&A расходами (без D&A).

ir.fix-price.com/upload/iblock/31d/hh45xtz6gq4ywykgqbf7jwssgni2th6n/Fix%20Price%20announces%20key%20financial%20results%20for%20Q4%20and%2012M%202022_RU.pdf

Авто-репост. Читать в блоге >>> сегодня ожидаем: Fix Price опубликует финансовые результаты за IV квартал 2022 г.

сегодня ожидаем: Fix Price опубликует финансовые результаты за IV квартал 2022 г.

см. календарь по акциям

Лента сдает позицииПри двузначной инфляции одним из лучших способов укрыться в защитном активе – приобрести акции продуктового ритейла. Од...

Владимир Литвинов,

А с чего вы взяли, что “дегипермаркетизация” Ленты даст Ленте какие то плюсы? Какие шансы у Ленты в этом сегменте, против Магнита, Пятерочки, да даже и малых игроков?

Берем Онлайнизацию. Что мы там видим? Что и там ленту рвут в клочья. Сбермакет+Самокат 190 млрд оборот за 2022, у Яндекса и Вкусвила по 100 млрд. и рост под 100% в год + Озон и Вайлдберрис Там даже у пятерочки нет шансов.

Вот возьмем Светофор(Торгсервис) — они выросли в 2022 до 400 млрд.(рост 48%). И вот как то Светофору не нужен никакой онлайн и никакая дегипермаркетизация.

Куча мелких игроков, особенно в регионах в сегменте гипермаркетов растут на 10-20% в год.

Ленте наоборот нужно максимально уходить из онлайна и минимаркетов в сегмент Гиперов + крупных супермаркетов. Покупать за бесценок уходящих иностранцев Ашан, Метро, Гиперглобус, поглощать уральские-сибирские сети Мария-Ра, Монетка и т.д., возможно купить азбуку вкуса.

В итоге Лента вполне сможет за счет слияний-поглощений нарастить выручку до 1,5трлн и снизить издержки за счет эффекта масштаба, увеличения рыночной силы, снижения дублирующих издержек.

+ нарастить собственное производство и долю уникальных собственных марок.

И сделать это сейчас уникальный шанс. Ашан, Метро, Гиперглобус сейчас можно купить практически за бесценок. А у Мордашева куча кэша, который он ен знает на что потратить внутри страны, а за границей его раскулачат.

Лента сдает позиции

Лента сдает позицииПри двузначной инфляции одним из лучших способов укрыться в защитном активе – приобрести акции продуктового ритейла. Однако такая схема будет работать если сам бизнес компании растет или хотя бы держится стабильно. По последнему же отчету Ленты видно, что со стабильностью у нее назревают проблемы.

Общая выручка за 4кв выросла всего на 0,6%, а продажи LfL упали на 1,3% г/г. При этом общая официальная инфляция находится на уровне 11-12%. LFL продажи выросли всего на 2,3% за полный 2022 год, что далеко от показателей инфляции. И куда дальше от показателей коллег по цеху.

Падение среднего чека и трафика на 0,5% и 0,8% соответственно подтверждает тот факт, что покупатель перетекает в конкурирующие сети. Также по отчетности Х5 и Fix Price можно заметить, что конкуренты показали операционные результаты намного сильней. За полный год трафик сократился на 2,6%.

В данный момент Лента запустила тестирование новой модели гипермаркета. По описанию не до конца ясно, в чем кардинальное отличие от текущей модели. Но, допустим, сеть все же оптимизирует гипермаркеты. В моменте это еще может немного улучшить рентабельность. Однако глобально уже давно идет тренд на “дегипермаркетизацию”.

Авто-репост. Читать в блоге >>> FIX PRICE (FIXP). Итоги 2022г. Стоит ли покупать акции?

FIX PRICE (FIXP). Итоги 2022г. Стоит ли покупать акции?

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 26.01.23 вышли операционные результаты за 2022 г. компании FIX PRICE (FIXP), на основании которых можно спрогнозировать и финансовые результаты. Этот обзор посвящён разбору компании и этих данных.

Для данной статьи доступна видео версия на Youtube

Оригинал опубликован на платформе Дзен.

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

Fix Price — крупнейшая в России и одна из ведущих в мире сеть магазинов низких фиксированных цен.

Авто-репост. Читать в блоге >>> Лучший ритейлер в 2022 году

Лучший ритейлер в 2022 годуРитейлеры опубликовали операционные показатели за 4-ый квартал 2022 года.

Какие тенденции на рынке и кто из представителей сектора наиболее интересный — обо всем по порядку.

Внутри:

Авто-репост. Читать в блоге >>> Fix Price - разбор операционного отчета

Fix Price - разбор операционного отчетаВ условиях сокрытия отчетов крупными публичными корпорациями, потребительский сектор продолжает раскрывать результаты своей деятельности. Это не может не радовать и дает нам шанс понять, как обстоят дела в компании. Сегодня у меня на столе операционный отчет Fix Price за 2022 год.

🛒 Итак, выручка компании за отчетный период увеличилась на 20,5% до 277,7 млрд рублей. Динамика опережает темпы роста инфляции, которая всегда выступала драйвером роста выручки ритейлеров. По данным ЦБ официальная инфляция составила 12,5% по итогам года, поэтому динамика Fix Price вызвана еще и органическим приростом бизнеса.

За 2022 год компания открыла 759 новых магазинов и заявила о намерении сохранить темпы роста. В начале 2023 года уже были открыты первые франчайзинговые магазины в Монголии. Это страна становится восьмой в географии продаж.

Скорректированные сопоставимые продажи выросли на 11,0%. Рост LFL среднего чека, скорректированный на эффект укрепления рубля, составил 13,9%. А вот LFL трафик немного смущает. За период он снизился на 2,5%, отражая общую негативную ситуацию в ритейле.

Авто-репост. Читать в блоге >>>

Fix Price - факторы роста и падения акций

- Нет долга (20.10.2023)

- Рентабельность компании по итогам 2020 составила феноменальные 10% - выше, чем у всех представителей продовольственной розницы (28.02.2024)

- Компания БЫЛА монополистом в сегменте. В 2020 году на эту поляну вышли X5 (сеть "Чижик"), Магнит (сеть "Моя цена"), Лента ("365+") (29.03.2021)

- 15-16 млрд руб компания планирует вложить в строительство новых складских комплексов в течение 4-5 лет. (11.10.2021)

- Трафик существенно сократился, выручка стагнирует (20.10.2023)

- Самый дорогой ритейлер по мультипликаторам (20.10.2023)

- В 2023 резко увеличили выплаты менеджменту, которые составили >40% от дивидендной выплаты акционерам (28.02.2024)

Fix Price - описание компании

Fix Price — российская сеть магазинов в формате «магазин фиксированных цен», управляющая компания ООО «Бэст Прайс». Сеть включает в себя 3 306 магазинов, работающих в 830 населённых пунктах в 74 регионах России, а также в Грузии, Казахстане, Латвии, БеларусиОсновано: 2007 год

Основатели: Сергей Ломакин, Артем Хачатрян.

IPO: 10 марта 2021 на Лондонской Бирже

Объем размещения 178,37 млн (увеличен со 170 млн из-за ажиотажного спроса)

Оценка в $8,3 млрд, которая получается по верхней цене диапазона $9,75/GDR (721руб).

IPO в форме cash-out: деньги от IPO пошли в карман акционеров (Ломакин, Хачатрян, Марафон груп, Goldman Sachs)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций