пишет

t.me/investiary/2350

Fix Price подтвердил намерение организовать свое IPO, подробности ожидаются уже непосредственно в ближайшее время. Из текущих обсуждений пока имеем предварительную оценку компании в 6 млрд. долл., из которых 1 млрд. долл. будет получен через IPO. Компания подает документы на размещение в Лондоне, однако бумаги будут доступные и через МосБиржу.

Ненадолго отвлечемся от текущей реальности IPO, где условно практически что угодно готовы покупать за какие угодно деньги и обсудим плюсы и минусы этой истории.

К положительным сторонам я бы отнес следующие

1. Понятный и востребованный бизнес

В постпандемийных условиях крайне сомнительно, что доходы россиян будут иметь тенденцию к резкому росту. В подобных условиях можно рассчитывать, что спрос на экономичный ритейл будет как минимум устойчивым.

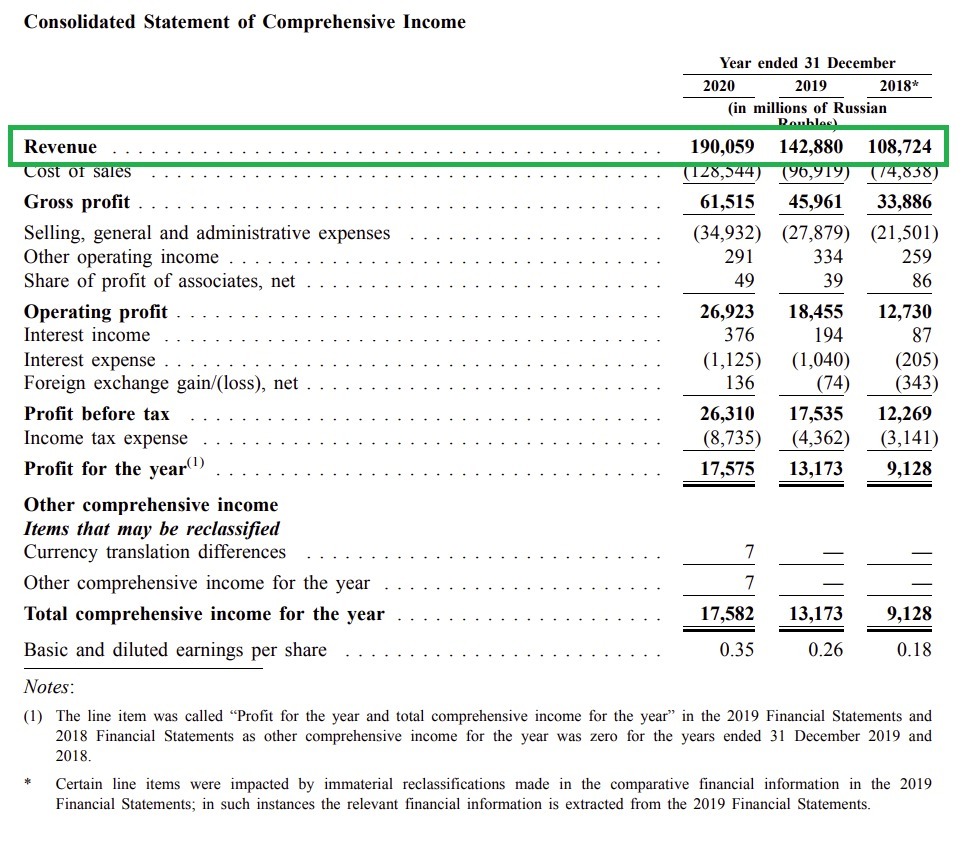

2. Двузначные темпы роста выручки

Отчасти вытекает из предыдущего пункта. В третьем квартале 2020 темпы роста доходили до 20%, что для ритейла без упора на онлайн-сегмент выглядит достаточно достойно.

3. Приемлемая долговая нагрузка

Комфортный уровень долга подразумевает возможность его расширения при объективных потребностях бизнеса.

Однако минусы размещения достаточно весомые

1. Предварительные оценки (которые в современных реалиях могут быть пересмотрены в сторону еще большего повышения) свидетельствуют о достаточно дорогой оценке бизнеса: приблизительно 2.4 выручки, 12,3 EBITDA, 25 прибылей.

Для приблизительного сравнения Детский мир, который растет несколько меньшими темпами, имеет чуть больше оценку долговой нагрузки, однако при этом поддерживает значительно более интересную дифференциацию продуктовой линейки и активно развивает онлайн-сегмент — оценивается около 8 EBITDA.

2. Компания понижает прогноз по росту на ближайшие два года

Так для 2021-2022 дается прогноз роста выручки в 10-11%, что уже значительно отличается от средних 15-16% в 2020 году.

3. Основные заявления компании перед IPO касаются дивидендных распределений

Растущий бизнес понижает прогноз по темпам роста выручки, делая акцент в основных заявлениях на дивидендах. При этом 50% распределение прибыли при текущей оценке компании даст дивдоходность около 2%.

Исходя из того, что компания пока не стала дивитикером, прогноз по темпам роста снижает уже сейчас, а оценивается так, словно будет сохранять высокие темпы роста прошлых периодов, история не выглядит слишком привлекательно. Наблюдая, как круг потенциальных продавцов на IPO объединил и основателей компании, и менеджмент, и инвестфонд (в лице Goldman Sachs, который в 2020, к слову зашел в Детский мир), выглядит это скорее как попытка дорого обкэшиться в замедляющемся бизнесе.

Итого при запланированных темпах роста — дорого. Но может быть дороже. Но дорого.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций