| Число акций ао | 2 113 460 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 276,3 млрд |

| Выручка | 1 378,7 млрд |

| EBITDA | 528,2 млрд |

| Прибыль | 161,3 млрд |

| Дивиденд ао | – |

| P/E | 1,7 |

| P/S | 0,2 |

| P/BV | 0,2 |

| EV/EBITDA | 1,4 |

| Див.доход ао | 0,0% |

| ФСК Россети Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФСК Россети акции

0.13074₽ +1.79%

-

чуваки, новостей-то нету, просто за компанию падаем?

или есть чо?

ПBМ, весь рынок красный, ФСК ещё нормально держится. Откупил сегодня сданное недавно. Но как бы на 16 копеек обратно не упасть с такими приколами.

просто выбешивает уже этот бодренький рост электроэнергетики (в т.ч. ФСК) на открытии и безвольный слив в течение сессии, в то время как минусующий росрынок в это же время постепенно выходит в уверенный рост

и так почти каждый день, больше года уже

Malik, ну, видимо есть крупные игроки, которые прочитав хорошую новость, с утра выставляют заявки сразу на покупку много лотов. Своими заявками они сразу собирают много лотов в верхней половине стакана. А потом идут заниматься другими делами. А затем приходят спекулянты, видят, что цена с утра подскочила, и начинают сливать свои спекулятивные позы и фиксировать прибыль.

Для многих трейдеров картина выглядит так: он открывает торговый терминал, видит на открытии «ракету» по какой-то акции, идет смотреть в интернете новости, чтобы узнать, что произошло. Читает новость (хороший отчет, объявление дивидендов и т.п.) и понимает, что он уже опоздал. Акции уже подскочили на новости. Покупать на вершине ракеты уже опасно, т.к. через несколько минут уже начнется коррекция.

Российские дивиденды: Открытие сезона

Российские дивиденды: Открытие сезона

В России начинается дивидендный сезон.

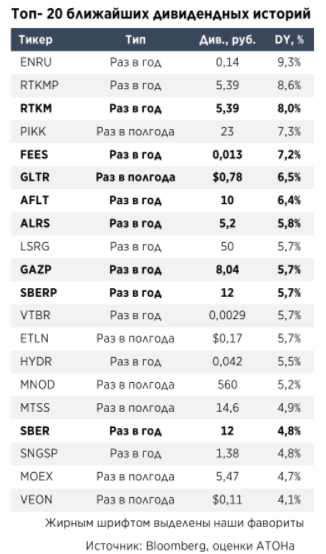

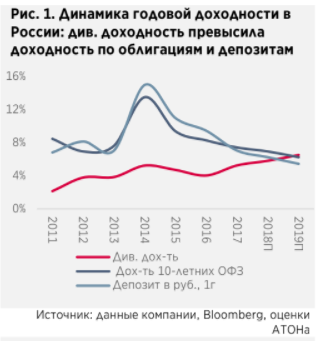

Мы проанализировали фондовый рынок в поисках ближайших наиболее привлекательных дивидендных историй. Кроме того, мы оценили, какую динамику демонстрировали акции компаний, выплачивающих дивиденды после даты закрытия реестра в прошлые периоды, и как быстро они восстанавливались после отсечки. Мы отмечаем, что интерес инвесторов к дивидендным историям постоянно растет. Это особенно видно на фоне снижения доходностей по другим финансовым инструментам в России, включая облигации и банковские депозиты. Удивительно, но российский фондовый рынок по-прежнему игнорирует тот факт, что спред между дивидендными доходностями акций и доходностями по другим инструментам (см. Рис. 1) расширяется. Мы полагаем, что эта ситуация не может длиться долгое время, и российские дивидендные акции будут существенно переоценены рынком вверх, также отразив снижение доходностей и стоимости капитала.

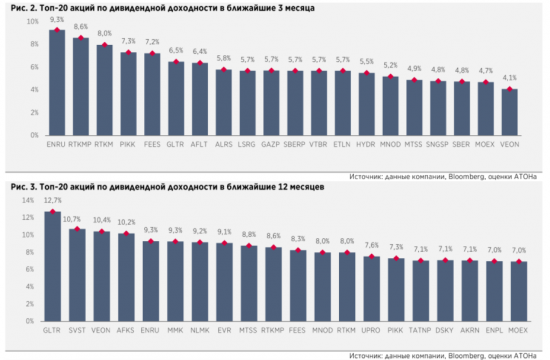

Какие компании предлагают максимальную дивидендную доходность в течение следующих трех месяцев? В апреле-июне российские компании будут рекомендовать, утверждать и выплачивать годовые и промежуточные дивиденды за 2017 год. В большинстве случаев советы директоров компаний еще не успели рекомендовать дивиденды, но мы ожидаем с относительно высокой степенью уверенности самую высокую дивидендную доходность (см. Рис. 2) от Энел Россия (9.3%), Ростелекома (обыкновенные акции – 8.0%, привилегированные – 8.6%), ФСК (7.2%), Globaltrans (6.5%), Аэрофлота (6.4%), АЛРОСА (5.8%) и Газпрома (5.7 %). Среди спекулятивных дивидендных идей, по которым нет гарантий, мы обращаем внимание инвесторов на привилегированные акции Башнефти, которые могут обеспечить дивидендную доходность 4-23% в зависимости от коэффициента выплаты (25-50% по МСФО) и чистой прибыли, и привилегированные акции Мечела (11.5%), если банки-кредиторы дадут согласие на их выплату. Однако, котировки обеих компаний могут рухнуть за несколько минут, если они не оправдают ожиданий инвесторов. Хорошим примером является Распадская, которая подешевела на 10% за один день после того, как совет директоров проголосовал против дивидендов в апреле. Недавно мы также опубликовали отдельный отчет о дивидендах МРСК за 2017 год на основе их новой дивидендной политики (Россети и дочерние компании. Новая дивидендная политика: реши задачу со «звездочкой» от 28 марта 2018 года), однако мы не включаем их в наш отчет из-за их довольно невысокой ликвидности.

Какие компании предлагают максимальную дивидендную доходность в течение следующих 12 месяцев? Большинство компаний, ориентированных на дивиденды, выплачивают их ежеквартально или раз в полгода. Это улучшает их корпоративное управление и сглаживает волатильность акций после дивидендных отсечек (см. Рис. 3). Globaltrans возглавляет список наших самых привлекательных дивидендных историй с годовой дивидендной доходностью более 12%, при выплате дивидендов два раза в год. Акции компаний металлургического и горнодобывающего сектора также входят в число наиболее привлекательных, предлагая годовую дивидендную доходность от 8% (Норникель) до 11% (Северсталь). Другой дивидендный сегмент – госкомпании (Ростелеком, Аэрофлот, ФСК, Газпром, АЛРОСА), которые традиционно выплачивают довольно высокие дивиденды один раз в год.

Какие компании предлагают максимальную дивидендную доходность в течение следующих 12 месяцев? Большинство компаний, ориентированных на дивиденды, выплачивают их ежеквартально или раз в полгода. Это улучшает их корпоративное управление и сглаживает волатильность акций после дивидендных отсечек (см. Рис. 3). Globaltrans возглавляет список наших самых привлекательных дивидендных историй с годовой дивидендной доходностью более 12%, при выплате дивидендов два раза в год. Акции компаний металлургического и горнодобывающего сектора также входят в число наиболее привлекательных, предлагая годовую дивидендную доходность от 8% (Норникель) до 11% (Северсталь). Другой дивидендный сегмент – госкомпании (Ростелеком, Аэрофлот, ФСК, Газпром, АЛРОСА), которые традиционно выплачивают довольно высокие дивиденды один раз в год.

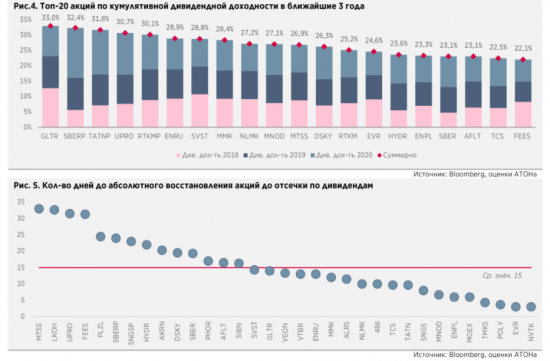

Какие компании предлагают самую высокую дивидендную доходность в течение следующих 3 лет? Многие российские компании приняли долгосрочную дивидендную политику, привязанную к их денежным потокам или размеру чистой прибыли, что позволяет строить прогнозы по долгосрочным дивидендным выплатам (Рис.4). Здесь наибольший интерес представляют компании с сильным ростом EPS и растущим коэффициентом дивидендных выплат.

В дополнение к большинству компаний, упомянутым выше, здесь мы также отмечаем привилегированные акции Сбербанка, который планирует увеличить коэффициент выплат в ближайшие годы до 50%. Мы также считаем, что ВТБ, TCS Group и привилегированные акции Мечела могут приятно удивить в долгосрочной перспективе.

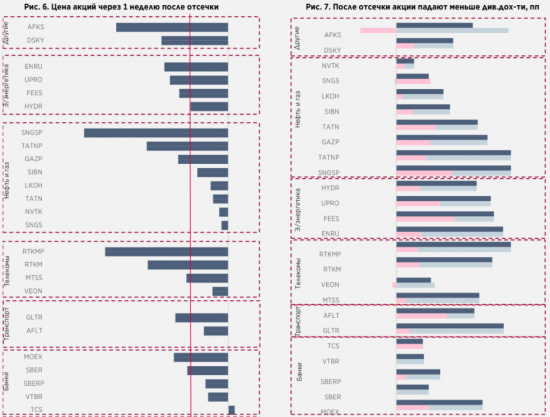

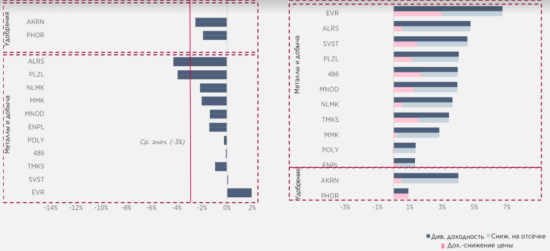

Как быстро компании восстанавливаются после даты отсечки?Мы проанализировали, как быстро акции компаний, выплачивающих дивиденды, восстанавливаются (Рис.5) после даты закрытия реестра, взяв в качестве базы для анализа их выплаты дивидендов за предыдущие три периода. В среднем для восстановления после отсечки требуется около 15 дней. Например, акции компаний металлургического сектора, которые платят дивиденды 2-4 раза в год восстанавливаются в течение следующих 5-15 дней, Сбербанк восстанавливается в течение 20 дней, а у МТС и ЛУКОЙЛА восстановление может занять более 30 дней. Мы также проанализировали, какие акции в прошлом упали меньше их дивидендной доходности после отсечки (Рис.7).

АТОН

ПBМ, и ГЭС Русгидро каскада волга-Камма 1,5Гвт мощности и выработкой 5,5 млрд.кВт/час.

Andrey Vlasov, ого там гнездо, не знал, спсб

ПBМ, и ТЭЦ-4 370МВт, Аппатит и Северсталь. Та еще экология ;)

ФСК ЕЭС (входит в «Россети») завершила реконструкцию спецпереходов линий электропередачи 220 кВ «Балаково 1» и «Балаково 2» через реку Волга в Саратовской области, говорится в сообщении компании. Инвестиции в проект составили более 1,4 млрд рублей.

Реализщация проекта позволило повысить надежность выдачи мощности Саратовской гидроэлектростанции и электроснабжения региона в целом.

Трасса линии электропередачи проходит по острову Пустынный и соединяет между собой левую и правую протоки реки Волга. Перепад высот между берегами составляет более 40 метров.

Реконструируемые линии входят в состав комплекса ЛЭП 220 кВ «Саратовская ГЭС – Центральная» с заходом на подстанцию 220 кВ «Балаковская». Данные объекты обеспечивают выдачу 41 МВт мощности городу Балаково, промышленным предприятиям, гидротехническим сооружениям и судоходной инфраструктуре региона.

rns.online/regions/FSK-investirovala-14-mlrd-rublei-v-rekonstruktsiyu-linii-elektroperedachi-dlya-Saratovskoi-GES-2018-04-05/

Сергей, в балаково вроде АЭС.

ПBМ, и ГЭС Русгидро каскада волга-Камма 1,5Гвт мощности и выработкой 5,5 млрд.кВт/час.

ФСК ЕЭС (входит в «Россети») завершила реконструкцию спецпереходов линий электропередачи 220 кВ «Балаково 1» и «Балаково 2» через реку Волга в Саратовской области, говорится в сообщении компании. Инвестиции в проект составили более 1,4 млрд рублей.

Реализщация проекта позволило повысить надежность выдачи мощности Саратовской гидроэлектростанции и электроснабжения региона в целом.

Трасса линии электропередачи проходит по острову Пустынный и соединяет между собой левую и правую протоки реки Волга. Перепад высот между берегами составляет более 40 метров.

Реконструируемые линии входят в состав комплекса ЛЭП 220 кВ «Саратовская ГЭС – Центральная» с заходом на подстанцию 220 кВ «Балаковская». Данные объекты обеспечивают выдачу 41 МВт мощности городу Балаково, промышленным предприятиям, гидротехническим сооружениям и судоходной инфраструктуре региона.

rns.online/regions/FSK-investirovala-14-mlrd-rublei-v-rekonstruktsiyu-linii-elektroperedachi-dlya-Saratovskoi-GES-2018-04-05/

Сергей, в балаково вроде АЭС.

ИРАО тем временем почти 4р. за акцию… :) 1\5 на балансе ФСК ЕЭС…

413 млрд.р. капа… из них почти 80млрд.р. = финвложения ФСК

===============

продавать пора и 50% на дивиденды…

Ремора, Вроде как себестоимость в районе 5-6 рублей. Нет?

ИРАО тем временем почти 4р. за акцию… :) 1\5 на балансе ФСК ЕЭС…

413 млрд.р. капа… из них почти 80млрд.р. = финвложения ФСК

===============

продавать пора и 50% на дивиденды…

Ремора, ИнтеРРао продавать?

ФСК ЕЭС (входит в «Россети») завершила реконструкцию спецпереходов линий электропередачи 220 кВ «Балаково 1» и «Балаково 2» через реку Волга в Саратовской области, говорится в сообщении компании. Инвестиции в проект составили более 1,4 млрд рублей.

ФСК ЕЭС (входит в «Россети») завершила реконструкцию спецпереходов линий электропередачи 220 кВ «Балаково 1» и «Балаково 2» через реку Волга в Саратовской области, говорится в сообщении компании. Инвестиции в проект составили более 1,4 млрд рублей.

Реализщация проекта позволило повысить надежность выдачи мощности Саратовской гидроэлектростанции и электроснабжения региона в целом.

Трасса линии электропередачи проходит по острову Пустынный и соединяет между собой левую и правую протоки реки Волга. Перепад высот между берегами составляет более 40 метров.

Реконструируемые линии входят в состав комплекса ЛЭП 220 кВ «Саратовская ГЭС – Центральная» с заходом на подстанцию 220 кВ «Балаковская». Данные объекты обеспечивают выдачу 41 МВт мощности городу Балаково, промышленным предприятиям, гидротехническим сооружениям и судоходной инфраструктуре региона.

rns.online/regions/FSK-investirovala-14-mlrd-rublei-v-rekonstruktsiyu-linii-elektroperedachi-dlya-Saratovskoi-GES-2018-04-05/ ФСК ЕЭС (входит в «Россети») направит в 2018 году на выполнение мероприятий ремонтной программы в Центральной России (в регионах обслуживания филиала компании МЭС Центра) 2,5 млрд рублей, говорится в сообщении ФСК.

ФСК ЕЭС (входит в «Россети») направит в 2018 году на выполнение мероприятий ремонтной программы в Центральной России (в регионах обслуживания филиала компании МЭС Центра) 2,5 млрд рублей, говорится в сообщении ФСК.

Как отмечает компания, реализация ремонтной программы повысит надежность электроснабжения регионов с населением свыше 40 млн человек.

В зоне ответственности МЭС Центра реализуется ряд крупных инвестиционных проектов, направленных на повышение надежности электроснабжения регионов, обеспечение технологических возможностей для присоединения к сетям новых потребителей.

В 2018 году продолжатся работы по выдаче мощности Нововоронежской АЭС-2, реконструкция объектов Московского энергокольца (подстанций 500 кВ «Ногинск», «Трубино», «Пахра»), а также подстанций 220 кВ «Ока» в Серпуховском районе Подмосковья и «Правобережная» в Липецкой области.

rns.online/energy/FSK-investiruet-25-mlrd-rublei-v-remontnuyu-programmu-v-tsentralnoi-Rossii-v-2018-godu-2018-04-05/

2.2. Дата проведения заседания Совета директоров эмитента: 05 апреля 2018 г.

2.3. Повестка дня заседания Совета директоров эмитента:

1. О рассмотрении предложений акционеров ПАО «ФСК ЕЭС» о включении вопросов в повестку дня годового Общего собрания акционеров ПАО «ФСК ЕЭС» и по выдвижению кандидатов для избрания в органы управления и контроля ПАО «ФСК ЕЭС».

www.e-disclosure.ru/portal/event.aspx?EventId=XOx0BweIIEa-AQfwOOdXR6A-B-B

Ремора, дивиденды когда предложат? 2.2. Дата проведения заседания Совета директоров эмитента: 05 апреля 2018 г.

2.2. Дата проведения заседания Совета директоров эмитента: 05 апреля 2018 г.

2.3. Повестка дня заседания Совета директоров эмитента:

1. О рассмотрении предложений акционеров ПАО «ФСК ЕЭС» о включении вопросов в повестку дня годового Общего собрания акционеров ПАО «ФСК ЕЭС» и по выдвижению кандидатов для избрания в органы управления и контроля ПАО «ФСК ЕЭС».

www.e-disclosure.ru/portal/event.aspx?EventId=XOx0BweIIEa-AQfwOOdXR6A-B-B

Олег Каширин, дивы в ФСК ЕЭС практически в 2 раза выше среднерыночных на ликвидные акции обыкновенные… :)

Ремора, Где у ФСК что-то в 2 раза выше чем у ликвидных акций?! Дай Бог если 8-9% будут у ФСК, у металлургов около 9%, Газпром и Лукойл около 6%, прошлый год Аэрофлот, Алроса и ряд других компаний выплатили около 9% и больше…

Но при этом в отличии от ФСК у них более менее понятная система начисления дивов, а ФСК как бояре захотят так и сделают...

Откуда у вас надежна на какой-то рост дивов у ФСК в ближайшее время?! Так топчатся на месте и Р/Е как у Газпрома, но тому хоть понятно потоки надо строить, а здесь что?! Провода меняют по всей стране?! И когда это закончится непонятно…

Олег Каширин, вы меня улыбаете… :) как можно притягивать за уши такую чушь?… компетентнее надо быть в данных вопросах, а не болтать ерундой, как бабушка про соседей...

============================

1. среднерыночная дивидендная доходность по ликвидным обыкновенным акциям сейчас составляет 4-4,5% — у ФСК ЕЭС она от 8% = в 2 раза выше среднерыночной.

2. у ФСК ЕЭС растущая чистая прибыль по МСФО. в ближайшее время будет принята новая дивидендная политика о выплатах 50% от скорректированной Чистой прибыли по МСФО. с июля 2018г. в ФСК запланирован рост тарифа на 7,5%, так же растут мощности и доходность от основного вида деятельности. Что дает рост див.доходности в будущем.

3. Вы привели в пример Газпром. там я не вижу роста прибыли, — на 3300 млрд.р. капитализации Чистая прибыль по РСБУ составила 100млрд.р. за 2017г., тогда как у ФСК на 220 млрд.р. ЧП по РСБУ 42 млрд.р. (МСФО 72млрд.р.)

я также не вижу тут аналогии. ГП 3300\100 и ФСК 220\42 в данном соотношении ФСК существенно выигрывает, более чем в 6 раз!…

=============================

вы для начала сравнили бы показатели, потом аналогию проводили. + когда среднерыночную доходность выводите берите не отдельные эмитенты, а все торгуемые на ММВБ и потом выводите среднюю див.доходность.

ФСК ЕЭС входит в топ-10 (даже наверно в ТОП-5) по дивдоходности среди ликвидных обыкновенных акций со средним дневным оборотом торгов от 300 млн.р.

Ремора, а вы просто смешите тем как вы избирательно подбирает факты… Например у Газпрома прибыль за 2016 по МСФО была 950 млрд. В этом году думаю будет не меньше, учитывая рекордные поставки газа в ЕС. И все это при цене компании в 3300 млрд… Дивы ГП и рост капитализации сдерживают только затраты на трубопроводы и политические риски, как только это устранится, думаю за пару лет, у ГП освободиться куча средств которые пойдут на дивы и соответственно толкнут и капитализацию…

А в ФСК рассказывать сказки про необходимость модернизации можно вечно, что и делают управляющие, дивы платят как им вздумается, добавьте сюда речи главы холдинга о том, что дивы это не померная нагрузка на население… Ну и как картинка?!

Я лучше ещё докуплю вон металлургов, чем эту акцию… Будут дивы — хорошо, реинвестирую, но докупать смысла не вижу…

Вы не объективные в оценке ФСК, парите её уже полтора года ну и как помогло?!))) пару измышлений по бумаге...

пару измышлений по бумаге...

почему беру...

нравится...

тех.граф -супер...

ремора красиво поёт))))основная причина)))

чм по футболу...

дивы...

основное но… рынок тонкий, могут пролить, а роботы подхватить… так что это ваше решение… а посты типа: орловский сказал, несколько человек загоняют толпу в папир… по мом- энто глупость… ФСК ЕЭС отчиталась о росте прибыли

ФСК ЕЭС отчиталась о росте прибыли

ФСК ЕЭС отчиталась об увеличении прибыли по итогам 2017 года, хотя результат оказался ниже прогнозов менеджмента.

Выручка Группы сократилась на 5,2% в результате уменьшения доходов от техприсоединения на 50%, строительства на 10% и продажи электроэнергии на 63%. Доходы от ТП и строительства обусловлены графиком, а реализация э/э упала в результате прекращения сбыта э/э одной из «дочек».

Выручка от основной деятельности – передачи электроэнергии, выросла на 12,9% до 192,2 млрд.руб. за счет повышения тарифа на ~6,5% в 2017 и повышения отпуска на 1,3%. Индексация тарифа на передачу э/э с 1 июля 2018 составит 5,5%, как и с 1 июля 2017.

Убытки от обесценения активов составили 13,9 млрд.руб. (6% выручки) против 38,2 млрд.руб. (15%) в 2016 и были связаны с изменением структуры капитала.

Чеченская «дочка» Нурэнерго была в итоге признана банкротом в 4К 2017, и убыток 12,3 млрд.руб., отраженный в начале года и связанный с отменой ее банкротства, был практически нивелирован в конце 2017.

EBITDA выросла на 7% до 129 млрд.руб. Маржа 53,3% против 47,2% в 2016.

Прибыль акционеров составила по итогам года 72,8 млрд.руб.(+7%). Рост оказался ниже прогнозов компании, так как не были учтены статьи по переоценке основных средств.

Чистый долг сократился за год на 3% до 215,3 млрд.руб. или 1,7х EBITDA.

Свободный денежный поток сократился на 4,5% до 36,3 млрд.руб. на фоне увеличения капвложений (+10,3%, ~88 млрд.руб.). Инвестиционная программа составила 98,3 млрд.руб. с НДС или 100,6% плана. В этом году капвложения по плану остаются высокими, 104,3 млрд.руб. с НДС.

Выручка от техприсоединения по оценкам компании может составить порядка 20 млрд.руб. в этом году (19,4 млрд.руб. в 2017).

Компания обещает дивиденды за 2017 не ниже выплат за 2016.

Мы оцениваем результаты за 2017 как в целом благоприятные. Прибыль вышла в рост по итогам года, списания активов уменьшились, и история с банкротством Нурэнерго закончилась отменой убытка свыше 10 млрд.руб.

Малых Наталия

Потенциал роста акций ФСК ЕЭС в перспективе года — 32%.

ГК «ФИНАМ»

ФСК Россети - факторы роста и падения акций

- Россети-ФСК оценена ниже своих реальных чистых активов в 6,5 раз. и ниже НОМИНАЛА почти в 5 раз. При этом работает с прибылью. р.е = 2 (28.07.2023)

- правительству поручено "оптимизировать" инвестпрограмму в плане снижения ее финансирования в 2023-2027 гг. и переноса сроков некоторых проектов, рассмотреть вопрос о дальнейшей индексации тарифов (в мае был повышен тариф для ЕНЭС на 6,3% - ИФ). (18.08.2023)

- Чистая прибыль на акцию по РСБУ за 9м23г = 0,24057р. при рыночной стоимости 0,128р. (04.11.2023)

- Единственная АО имеющая рыночную стоимость в 4 раза ниже НОМИНАЛА = 50к.! при этом только доли дочерних компаний торгуемых в рынке оцениваются в 2 раза выше всей ФСК Россетей. так же у ФСК Россети 8,57% ИРАО. балансовая стоимость Чистых активов = 1,8 трл.р при рыночной капитализации 0,27трл.р. компания работает с хорошей прибылью, Чистые активы растут ежегодно (15.01.2024)

- Реальный свободный денежный поток компании гораздо меньше ее прибыли, по причине того, что существенная ее часть тратится на стройку. (15.07.2019)

- Новые построенные мощности не увеличивают выручку но увеличивают амортизацию и тем самым сокращают прибыль (24.10.2021)

- Прибыльность компании в 2021 году начала снижаться из-за того, что затраты растут опережающими выручку темпами (10.02.2022)

- Инвестпрограмма на 2023-2024г. превысит 1 трлн.руб. (29.12.2023)

- Из-за высокой ставки ЦБ в 2024г. резко вырастут процентные расходы (90% облигаций с плавающим купоном КС+премия) (29.12.2023)

- Дивидендов до 2026 года не ожидается - решение Президента РФ В. Путина (29.12.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ФСК Россети - описание компании

ФСК ЕЭС — крупнейшая в мире публичная электросетевая компания, является монопольным оператором Единой национальной электрической сети России. Компания управляет более 131 тыс. км линий электропередачи и обладает общей трансформаторной мощностью более 334,8 тыс. МВА. Крупнейшим акционером ФСК с долей 80,6 процентов является компания «Россети».ПАО «ФСК ЕЭС» планирует в 2015 года получить прибыль по РСБУ в объеме не менее 8 млрд рублей.

Годовой отчет ФСК ЕЭС 2015

Сайт ФСК ЕЭС: http://www.fsk-ees.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций