| Число акций ао | 172 млн |

| Номинал ао | 0.000625 руб |

| Тикер ао |

|

| Капит-я | 17,9 млрд |

| Выручка | 30,8 млрд |

| EBITDA | 6,2 млрд |

| Прибыль | -3,7 млрд |

| Дивиденд ао | – |

| P/E | -4,8 |

| P/S | 0,6 |

| P/BV | – |

| EV/EBITDA | 2,9 |

| Див.доход ао | 0,0% |

| Делимобиль (Каршеринг Руссия) Календарь Акционеров | |

| 12/03 Отчёт МСФО за 2025 год | |

| Прошедшие события Добавить событие | |

Делимобиль (Каршеринг Руссия) акции

-

t.me/marketinvestnews/42

t.me/marketinvestnews/42

#DMOB

ИНТЕРФАКС — Книга заявок в рамках IPO холдинговой компании каршеринга «Делимобиль» переподписана, сообщил «Интерфаксу» источник, знакомый с ходом сделки.

Закрытие книги заявок запланировано на вечер вторника, ценовой диапазон сделки пока не менялся, он составляет $10-12 за одну ADS.

В рамках IPO Delimobil Holding S.A. планирует разместить 20 млн ADS, каждая из которых соответствует двум обыкновенным акциям. Если андеррайтеры IPO полностью реализуют предусмотренный для них опцион, то объем размещения увеличится до 23 млн ADS (соответствует 46 млн акций).

Ценовой диапазон размещения был объявлен в прошлый понедельник, уже на следующий день организаторы сообщили инвесторам, что книга заявок подписана на весь объем предложения. Фин отчетность Делимобиля - МСФО

Фин отчетность Делимобиля - МСФОВновь IPO на американском рынке оставляет желать лучшего. Требования к отчетности минимальны, не говоря уже о формате. Сразу скажем, что финансовая сторона компании осталась для нас не до конца ясной.

📌Current ratio

202️⃣0️⃣: 0,13

1П2021: 0,49Текущая ликвидность Делимобиля находится на крайне низком уровне. Тем не менее большинство активов компании составляют автомобили (внеоборотные средства), но это не отменяет фактора малого количества денежных средств, не способных покрыть текущие обязательства.

📌Quick ratio

202️⃣0️⃣: 0,02

1П2021: 0,38Коэффициент быстрой ликвидности также находится на опасном уровне. В случае стресса в краткосрочном периоде Делимобилю придется продавать свои автомобили (так как их больше всего на балансе), что приведёт к снижению доли на рынке.

📌Net debt/EBITDA

202️⃣0️⃣: -

1П2021: 6,83

Авто-репост. Читать в блоге >>> IPO Делимобиль- пан или пропал

IPO Делимобиль- пан или пропал

Время прочтения: 5 минут

Лирическое отступление

Автор считает тенденцию в сторону sharing economy следующим шагом развития бизнес-моделей, поэтому пользуется услугами каршеринга на протяжении последних 3ех лет, помнит Делимобиль за 3 ₽/мин по утрам. В ДТП попал 1 раз (не по своей вине), ситуация разрешилась без проблем и доплат, которые могут возникнуть в случае владения автомобилем. Автор рекомендует пользоваться услугами каршеринга, нарабатывать «каршеринговый опыт» как кредитную историю.

Оценка компании в числах

Несмотря на то, что Компания оценила себя в $560-700 млн и размещение произойдет на бирже в США, приведенная отчетность и оценка показателей будет в рублях. Итак, по- мнению менеджмента компании, стоимость компании до IPO составляет ₽40-50 млрд, после проведения размещения составит ₽53-63 млрд. Насколько это справедливый ценник пробуем разобраться, смотрим на бух. баланс компании 2015-2020.

Авто-репост. Читать в блоге >>>

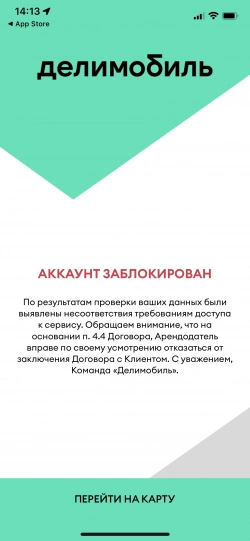

Делимобиль открыл доступ к своему IPO через мобильное приложение компании

Делимобиль открыл доступ к своему IPO через мобильное приложение компании

"Делимобиль" предложил пользователям через свое мобильное приложение делать заявки на покупку акций в рамках IPO в обмен на скидки и бонусы.

Для пользователей «Делимобиля» открыт доступ к первичному публичному размещению — это уникальный шанс купить акции компании (представленные АДР) без комиссии и по стартовой цене

Авто-репост. Читать в блоге >>> Буду к каждой рекламной статье про этот инвест мусор простить это ...

Буду к каждой рекламной статье про этот инвест мусор простить это ...

Я не против чтобы владельцы Делимобиля развели американских лохов и выши в КЭшь, сколько у американцев не воруй своего не вернёшь, но я против того чтобы в это гуано загоняли наших инвесторов!!!

У нас рынок очень маленький — IPO ВТБ до сих пор вспоминают!

Пара тройка таких IPO при которых как ICO криптовалют дают 30% скидки за покупки акций, и мы про нормальные размещения на IPO забудем ещё лет на 5-7. Предлагаю все кому не наплевать на наш рынок самоорганизоваться так как это сделали на рынке ВДО облигаций и предупреждать инвесторов о каждом сомнительном IPO типа ДелиМобиля и СофтЛайна. можете репостить мой пост. если лень писать самим.

----

первоисточник t.me/groks/2013

Изучил проспект IPO Делимобиля, который оценили в диапазоне от $0.7 до $1.1 млрд. За первую половину 2021 года выручка компании составила $70 млн, причём около $10 млн приходится на штрафы пользователей за курение и прочие нарушения правил эксплуатации автомобилей. Чистый убыток за тот же период — $15 млн. Автопарк состоит из 18 000 машин, это много и круто, но сумма долгов у Делимобиля больше активов на $34 млн. Несмотря на всё это, компанию оценили примерно в 8 годовых выручек по верхнему ценовому диапазону.

Для наглядности: за 1 000 000 рублей вам предлагают купить убыточный бизнес с отрицательным собственным капиталом, который через год при хороших обстоятельствах даст вам около 200 000 рублей выручки и 25 000 рублей убытка. Ларёк с шаурмой в Костроме с такими показателями никто бы не купил, однако долю в Делимобиль, вероятно, покупать будут. Хотя это полностью оффлайновый бизнес и маржинальность каршеринга в принципе не больше, чем в общепите, сколько бы нынче не говорилось про технологии, LTV/CAC, сетевые эффекты и прочее.

www.sec.gov/Archives/edgar/data/0001872309/000119312521295416/d181580df1.htm Компания Делимобиль трясёт с инвесторов деньги, заманивая нишняками

Компания Делимобиль трясёт с инвесторов деньги, заманивая нишняками

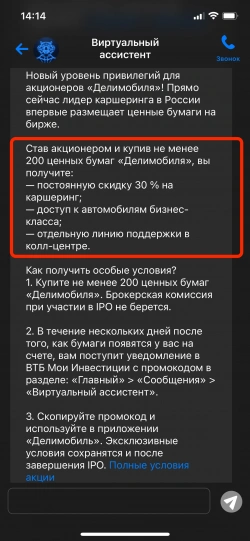

Желание успешного IPO заставило компания Делимобиль врубить замануху для инвесторов.Компания Делимобиль планирует провести IPO в конце 2021 года на нью-Йоркской фондовой бирже. Ценовой диапазон размещения 10-12$ за акцию. А чтобы акции точно хоть кто-нибудь купил, они придумали интересные конкурсы. Участники получат:

- Скидку в 30% на каршеринг

- Доступ к автомобилям бизнес-класса

- Отдельную линию поддержки в колл-центре

Для того чтобы стать участником, нужно приобрести 200 расписок. Если предположить, что размещение будет по нижней границе, то вложение потребуется в 2000$ или, по сегодняшнему курсу, 141к рублей.

Авто-репост. Читать в блоге >>>

🚗 Делимобиль - обзор перед IPO

🚗 Делимобиль - обзор перед IPO🚗 Делимобиль — лидирующая компания на рынке краткосрочной аренды автомобилей (каршеринг), осуществляющая свою деятельность, преимущественно, в Москве и основанная в 2015 году. С тех пор Делимобиль развивался как органически, так и за счет сделок M&A. Сейчас компания занимает 44% московского рынка каршеринга (от количества всех поездок).

📌 Блитц-факты:

•№1 по размеру автопарка: 18,4 тыс. автомобилей;

• №1 по количеству зарегистрированных пользователей: 7,1 млн. юзеров;

•№1 по узнаваемости бренда;

• 11 городов — наиболее широкое присутствие.

📌 Структура акционерного капитала

(всего до IPO — 112.000.000 шт. обыкновенных акций; после IPO ожидается — 152.000.000; после IPO все акции и ГДР будут иметь одинаковые права):

• 68,22% — Винченцо Трани — итальянский банкир, приехавший в Россию в 2001 году. Президент Итало-Российской Торговой Палаты, Почетный консул Республики Беларусь в г. Неаполе. У него есть

Авто-репост. Читать в блоге >>> Для долгосрочного вхождения в акции Делимобиля стоит детально изучить возможности масштабирования его бизнеса - Универ Капитал

Для долгосрочного вхождения в акции Делимобиля стоит детально изучить возможности масштабирования его бизнеса - Универ Капитал

По данным thebell, Делимобиль в ходе IPO может быть оценен от 760 до 912 млн USD. Что дает капитализацию на уровне 50-60 млрд рублей. Исходя из отчетности, опубликованной на сайте SEC, компания оценивается в 5-7 годовых выручек и примерно 30-40 EBITDA. И при этом, IPO может быть успешным для инвесторов. Эмитент выходит на биржу не в лучшее для собственного бизнеса время. В 2020 году Делимобиль пострадал от пандемии. В 2021 году расширение парка автомобилей сталкивается с дефицитом на рынке. Компания является лидером каршеринга в России, но пока плохо представлена в регионах. В итоге, оценка Делимобиля, с учетом ожидаемых темпов роста, не выглядит завышенной. Быстрорастущие IT компании выходят на IPO и с худшими коэффициентами, иногда на пике своего бизнеса, а не в период локального кризиса, затронувшего отрасль. Бизнес эмитента выигрывает как от роста стоимости автомобилей, так и от падения уровня жизни населения.

Каршеринг занимает нишу по стоимости между собственным автомобилем и такси. И при росте тарифов на такси, в сочетании с ростом стоимости автомобилей, начинает пользоваться все большим спросом у населения. Угроза для бизнеса компании в виде появления автомобилей на автопилотах на дорогах общественного пользования и, как следствие, слияние каршеринга и такси в единую отрасль, возможна на горизонте в 5-10 лет, когда бизнес Делимобиля будет принципиально иным с точки зрения масштаба.

Авто-репост. Читать в блоге >>> Предварительные торговые параметры американских депозитарных акций Делимобиль на Мосбирже

Предварительные торговые параметры американских депозитарных акций Делимобиль на Мосбирже

Предварительные параметры, которые будут действовать в случае принятия решения о начале организованных торгов американскими депозитарными акциями на обыкновенные акции Delimobil Holding:- Торговый код DMOB

- ISIN US24700L1061

Бумага будет допущена к торгам на основной и дополнительной (вечерней) торговых сессиях с расчетами в рублях:

- в Режиме основных торгов Т+ («Стакан Т+2», TQBR): 1 лот = 1 Депозитарная акция, минимальный шаг цены 0,1 руб.

- в Режимах торгов «РПС» (PSEQ) / «РПС с ЦК» (PTEQ): 1 лот = 1 Депозитарная акция, минимальный шаг цены 0,1 руб.

а также, на основной и дополнительной (вечерней) торговых сессиях с расчетами в долларах США:

- в Режиме торгов «РПС с ЦК» (PTSD): 1 лот = 1 Депозитарная акция, минимальный шаг цены = 0,01 доллара США.

Заключение сделок на основной и дополнительной (вечерней) торговых сессиях в Режиме основных торгов Т+ («Стакан Т+2», FQBR), а также в режиме торгов «РПС» (PSSD) с расчетами в долларах США не предусмотрено.

www.moex.com/n37163/?nt=0

Авто-репост. Читать в блоге >>> Книга заявок Делимобиля в рамках предстоящего IPO полностью подписана

Книга заявок Делимобиля в рамках предстоящего IPO полностью подписана

Книга заявок компании "Делимобиль" в рамках IPO подписана на весь объем предложения

Планируется разместить 20 млн ADS, по 2 обыкновенных акции на одну ADS

Ценовой диапазон составляет $10-12 за одну ADS.

www.interfax.ru/business/799646

Авто-репост. Читать в блоге >>>

Народ, я не смог найти сайт делимобиля для инвесторов, кто подскажет?

Тимофей Мартынов, может его просто нет? я тоже не нашел

Акции Делимобиль похоже следующая ракета в след за Tesla😁🔥

Акции Делимобиль похоже следующая ракета в след за Tesla😁🔥Московская биржа допустила к торгам ADS каршеринговой компании «Делимобиль».

Книга заявок на IPO этой компании покрылась за 1 день, что вселяет надежду на продолжение банкета после самого размещения😁

Делимобиль это компания роста со всеми вытекающими. У неё отсутствует прибыль, долгов около 20 млрд🤷♂ Но современный мир таков, что такие показатели никого не пугают, главное, что есть куда расти.

Каршеринг это относительно молодое направление аренды автомобиля и потенциал роста огромный. Выручка Делимобиля за 6 мес этого года увеличилась более чем на 100% почти до 5 млрд руб в сравнении с 2020. Компания присутсвует в 11 городах, в плане освоить чуть более 30.

Проведение IPO для мажоритария понятно, хочется хоть немного заработать, не все-же спонсировать компанию, но это не означает, что компания с оценкой около 70 млрд рублей и прогнозной выручкой за год 10 млрд не будет расти.

Компания размещается в США, денег там море, такая история как Делимобиль однозначно будет популярна какое-то время😁 Я не призываю участвовать в этом IPO, но на мой взгляд из последних размещения российских компаний это самое интересное с точки зрения спекуляций. Я в самом IPO принимать участие не буду, но в момент размещения акций на бирже постараюсь их купить😉

P/s не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>>

Delimobil Holding S.A. (Деломобиль) — Группа предоставляет мобильные решения в России и в настоящее время имеет три направления деятельности:

Delimobil Holding S.A. (Деломобиль) — Группа предоставляет мобильные решения в России и в настоящее время имеет три направления деятельности:

Каршеринг – это основная деятельность, которая работает под брендом Делимобиль в Москве, Санкт-Петербурге, Екатеринбурге, Казани, Краснодаре, Нижнем Новгороде, Новосибирске, Ростове-на-Дону, Самаре, Тольятти и Туле;

Услуга долгосрочной аренды под брендом Anytime Prime; и

Служба доставки, которая использует парк каршеринга Группы для доставки продуктов питания и других потребительских товаров от имени коммерческих клиентов Группы. Эту деятельность поддерживает Smart Mobility Management («SMM»), подразделение управления автопарком, которое управляет ремонтом и предоставляет услуги по техническому обслуживанию автомобилей Группы.

Компания берет свое начало от каршеринга «Делимобиль» запущенного в 2015 году в Москве. Delimobil Holding S.A. создан и зарегистрирован в соответствии с законодательством Люксембурга 18 января 2021 года. 31 марта 2021 года Delimobil Holding S.A. выпустил новые акции в обмен на 100% долю в трех российских компаниях: ООО «Каршеринг Раша», ООО «Энитайм», ООО «СММ» — таким образом, став новой материнской компанией Группы.

Основным бенефициаром холдинга является основатель каршеринга «Делимобиль» и фонда Mikro Kapital Group Винченцо Трани — через фонды секьюритизации MK Impact Finance (37,96%), Mikro Fund (16,89%), а также юрлицо D-Mobility Worldwide A.s. (13,37%).

У аффилированной с «ВТБ Капиталом» компании Nevsky Property Finance Ltd. — 13,39% холдинга.

Миноритариями Delimobil Holding являются члены совета директоров компании Станислав Грошов (3,04%) и Артур Меликян (4,23%), а также Артем Сергеев (11,13%).

Delimobil Holding S.A.

(NYSE: DMOB)

Цена для проведения IPO установлена в $10–12 за одну ADS.

Каждая ADS будет представлять две обыкновенные акции.

Компания предлагает 20 000 000 ADS.

Если андеррайтеры IPO полностью реализуют предусмотренный для них опцион, то объем размещения увеличится до 23 млн ADS (соответствует 46 млн акций).

Delimobil Holding S.A.

Ordinary shares, par value of €0.01

Общий долг на 31.12.2018г: 6,421 млрд руб

Общий долг на 31.12.2019г: 10,219 млрд руб

Общий долг на 31.12.2020г: 15,958 млрд руб

Общий долг на 30.06.2021г: 22,058 млрд руб

Выручка 2019г: 5,012 млрд руб

Выручка 6 мес 2020г: 2,245 млрд руб

Выручка 2020г: 6,449 млрд руб

Выручка 6 мес 2021г: 4,930 млрд руб

Убыток 2019г: 3,573 млрд руб

Убыток 6 мес 2020г: 2,296 млрд руб

Убыток 2020г: 3,056 млрд руб

Убыток 6 мес 2021г: 1,078 млрд руб

www.sec.gov/Archives/edgar/data/0001872309/000119312521306346/d181580df1a.htm Delimobil Holding S.A. (Деломобиль) - Убыток 6 мес 2021г: 1,078 млрд

Delimobil Holding S.A. (Деломобиль) - Убыток 6 мес 2021г: 1,078 млрдDelimobil Holding S.A. — Группа предоставляет мобильные решения в России и в настоящее время имеет три направления деятельности:

Каршеринг – это основная деятельность, которая работает под брендом Делимобиль в Москве, Санкт-Петербурге, Екатеринбурге, Казани, Краснодаре, Нижнем Новгороде, Новосибирске, Ростове-на-Дону, Самаре, Тольятти и Туле;

Услуга долгосрочной аренды под брендом Anytime Prime; и

Служба доставки, которая использует парк каршеринга Группы для доставки продуктов питания и других потребительских товаров от имени коммерческих клиентов Группы. Эту деятельность поддерживает Smart Mobility Management («SMM»), подразделение управления автопарком, которое управляет ремонтом и предоставляет услуги по техническому обслуживанию автомобилей Группы.

Компания берет свое начало от каршеринга «Делимобиль» запущенного в 2015 году в Москве. Delimobil Holding S.A. создан и зарегистрирован в соответствии с законодательством Люксембурга 18 января 2021 года. 31 марта 2021 года Delimobil Holding S.A. выпустил новые акции в обмен на 100% долю в трех российских компаниях: ООО «Каршеринг Раша», ООО «Энитайм», ООО «СММ» — таким образом, став новой материнской компанией Группы.

Авто-репост. Читать в блоге >>> ADS Делимобиля включены в раздел "Первый уровень" Мосбиржи с 26 октября

ADS Делимобиля включены в раздел "Первый уровень" Мосбиржи с 26 октября

включить «26» октября 2021 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:- американские депозитарные акции, представляющие обыкновенные акции Delimobil Holding S.A.,

- ISIN – US24700L1061,

- торговый код – DMOB.

www.moex.com/n37135/?nt=0

Авто-репост. Читать в блоге >>> Ориентир размещения ADS Делимобиля составит от $10 до $12

Ориентир размещения ADS Делимобиля составит от $10 до $12

Ориентировочная цена первичного публичного размещения ADS составит от 10 до 12 долларов США. Мы намерены подать заявку на включение АДА в листинг Нью-Йоркской фондовой биржи («NYSE») в США под символом «DMOB»

Делимобиль в рамках IPO планирует разместить 20 млн ADS, предусмотрен опцион доразмещения на 3 млн ADS

Авто-репост. Читать в блоге >>> Делимобиль подал заявку на листинг своих АДА на Мосбирже

Делимобиль подал заявку на листинг своих АДА на Мосбирже

«Делимобиль» подал заявку на Московскую биржу на листинг своих американских депозитарных акций (АДА).

Планируется, что бумаги будет включены в первый котировальный список.

www.finmarket.ru/news/5575217

Авто-репост. Читать в блоге >>>

Российская каршеринг-компания «Делимобиль» сперва проведет листинг акций в Нью-Йорке, а затем — на Московской бирже. Компания планирует не позднее 2021 г. продать до 40% компании и привлечь более $300 млн. на развитие бизнеса в Москве, а также для расширения в российские регионы и страны СНГ.

Российская каршеринг-компания «Делимобиль» сперва проведет листинг акций в Нью-Йорке, а затем — на Московской бирже. Компания планирует не позднее 2021 г. продать до 40% компании и привлечь более $300 млн. на развитие бизнеса в Москве, а также для расширения в российские регионы и страны СНГ.

www.forbes.ru/newsroom/biznes/389873-delimobil-rasskazal-podrobnosti-o-svoem-ipo-v-ssha «Делимобиль» подвезет инвесторов. Каршеринговый сервис нанял банк для поиска миноритарного партнера

«Делимобиль» подвезет инвесторов. Каршеринговый сервис нанял банк для поиска миноритарного партнера

По данным “Ъ”, сервис «Делимобиль» намерен привлечь инвестиции в размере не менее $60 млн при оценке компании в $300 млн. Партнером и финансовым советником компании выступит инвестбанк Rothschild & Co. В компании уверяют, что ищут партнеров, а конкретной суммы планируемых к привлечению инвестиций нет.

www.kommersant.ru/doc/4054163

Делимобиль (Каршеринг Руссия) - факторы роста и падения акций

Делимобиль (Каршеринг Руссия) - описание компании

Делимоби́ль — сеть краткосрочного проката автомобилей с поминутной оплатой в Москве, Санкт-Петербурге и в Уфе, запущенная в октябре 2015 года и принадлежащая компании «Каршеринг Руссия». Также представлена в Екатеринбурге, Самаре, Нижнем Новгороде, Новосибирске, Краснодаре и Грозном.Компания основана в 2015 году.

IPO в феврале 2024 года.

IR директор Андрей Новиков.

investor@delimobil.ru

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций