| Число акций ао | 458 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 148,5 млрд |

| Опер.доход | – |

| Прибыль | 46,1 млрд |

| Дивиденд ао | 46,33 |

| Дивиденд ап | 0,44 |

| P/E | 3,2 |

| P/B | 0,7 |

| ЧПМ | 7,2% |

| Див.доход ао | 14,4% |

| Див.доход ап | 0,9% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 20/05 Завершение байбэка на 5 млрд. руб. | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

-

Евгений Унеговский, Евгений Унеговский, ну компания же не по номиналу акции продавать будет а по рыночной цене

Евгений Унеговский, Евгений Унеговский, ну компания же не по номиналу акции продавать будет а по рыночной цене Недооцененные акции: обзор инвестиционных рекомендаций

Недооцененные акции: обзор инвестиционных рекомендацийСегодня вместо обзора, решил подвести небольшой промежуточный итог, по опубликованным ранее рекомендациям. Все они кстати до сих пор актуальны, хотя уже по изначальной цене зайти не получится, но наши прогнозные цели по-прежнему впереди и получить хорошую прибыль все еще возможно.

Итак:

Рекомендация 1.

Недооцененные акции: МРСК Волга обзор и рекомендации — первая рекомендация от 24.03.2017 года

Можете ознакомиться, компания недооценена и торгуется по очень привлекательной цене. Мы вместе с PRO подписчиками financemarker.ru начали покупать акции компании по 0,05 рубля. Уже сейчас цена в районе 0,065 и это более 20% роста за полтора месяца или более 120% годовых. Но наши цели по-прежнему впереди. Точные рекомендации по цене и срокам смотрите в разделе «Рекомендации».

Рекомендация 2.

Недооцененные акции: Транснефть обзор и рекомендации — от 07.04.2017

Акция не всем по карману, но некоторые из наших PRO подписчиков купили по нашей рекомендации компанию по цене 173000 рублей.

Текущая цена в районе 195 300 рублей. И это порядка 12% доходности всего за 1 месяц и 1 неделю. Но наши цели по-прежнему не достигнуты.

Рекомендация 3.

Недооцененные акции: Банк Санкт-Петербург подробный обзор и рекомендации — от 14.04.2017.

Мы вместе с PRO подписчиками начали покупать бумаги банка Санкт-Петербург по цене 61 рубль. Текущая цена в районе 62.75 рубля. Доходность за 1 месяц составила около 2,5%, но это конечно не то, чего мы ждем от данной компании. Так что все мультипликаторы по-прежнему на уровнях из обзора и значит, сохраняется отличный момент для входа в позицию. Подробная рекомендация на financemarker.ru

Рекомендация 4.

Недооцененные компании: Ленэнерго обзор и рекомендации - от 27.04.2017

С момента рекомендации прошло всего 2 недели и пока цена по акциям компании остается на прежних уровнях. Что же, отличная новость для тех, кто еще не купил.

Рекомендация 5.

Недооцененные акции: Лензолото обзор и рекомендации - от 05.05.2017 года

Самая свежая наша рекомендация и очень перспективная на наш взгляд. Пока прошла всего неделя, но акции уже в плюсе от той цены, по которой мы рекомендовали покупать. Тем не менее, это только начало, поэтому присоединяйтесь.

Итак, на текущий момент все наши 5 последних рекомендаций либо в плюсе, причем уже значительном, либо набирают обороты. Это не специальная выборка, а просто серия последних наших статей и рекомендаций — можете убедиться сами. В блоге доступно все в хронологическом порядке.

Все актуальные рекомендации, а также все рассчитанные мультипликаторы по российским компаниям смотрите на FinanceMarker.ru

Успешных вам инвестиций!

Тимофей Мартынов, как получилось 3.6 млрд? На общую сумму 60 млн рублей (60 млн акций по 1р)

Тимофей Мартынов, как получилось 3.6 млрд? На общую сумму 60 млн рублей (60 млн акций по 1р) редактор Боб, странное телодвижение 60 млн акций по 60 млн руб

редактор Боб, странное телодвижение 60 млн акций по 60 млн руб

зачем им понадобились 3,6 млрд руб при такой высокой достаточности собственного капитала? Банк Санкт-Петербург - набсовет решил увеличить УК на 60 млн. руб

Банк Санкт-Петербург - набсовет решил увеличить УК на 60 млн. руб

Наблюдательный совет Банк Санкт-Петербург принял решение об увеличении УК путем размещения дополнительных именных обыкновенных бездокументарных акций в количестве 60 млн штук,

номиналом в 1 рубль,

на общую сумму по номинальной стоимости 60 млн рублей.

Способ размещения — открытая подписка

Дата, на которую составляется список лиц, имеющих преимущественное право приобретения размещаемых Акций: 31 мая 2017 года

решение Банк Санкт-Петербург - акционеры одобрили дивиденды за 2016 г.

Банк Санкт-Петербург - акционеры одобрили дивиденды за 2016 г.Собрание акционеров Банк Санкт-Петербург одобрило решение о выплате дивидендов за 2016 год: по обыкновенным акциям — 1,05 руб; по привилегированным акциям в размере 0,11 руб.

Дата, на которую определяются лица, имеющие право на получение дивидендов, – 31 мая 2017 года.

Финам Банк Санкт-Петербург - эмиссия соответствует 13,7% от общего количества обыкновенных акций и по текущим котировкам оценивается в 3,5 млрд руб.

Банк Санкт-Петербург - эмиссия соответствует 13,7% от общего количества обыкновенных акций и по текущим котировкам оценивается в 3,5 млрд руб.

Банк Санкт-Петербург обсудит выпуск новых акций

Наблюдательный совет банка 18 мая обсудит выпуск новых акций. Банк планирует выпустить до 60 млн обыкновенных акций, цена размещения пока не объявлена.

Эта эмиссия соответствует 13,7% от общего количества обыкновенных акций банка и по текущем котировкам оценивается в 3,5 млрд руб. Новость была ожидаемой, поскольку ранее менеджмент сообщал, что банк может провести SPO во 2П17, чтобы нарастить капитал и снять некоторые ограничения, введенные Агентством страхования вкладов. Мы ожидаем нейтральной реакции рынка на новость.

АТОН

чем вызван нереально высокий объем торгов в бумаге?

FF_ATR, тоже интересно)

Чистая прибыль банка «Санкт-Петербург» за январь-март 2017 года по РСБУ снизилась на 21% — до 0,6 млрд руб

Чистая прибыль банка «Санкт-Петербург» за январь-март 2017 года по РСБУ снизилась на 21% — до 0,6 млрд руб Новость о допэмисии может оказывать давление на котировки банка Санкт-Петербург

Новость о допэмисии может оказывать давление на котировки банка Санкт-Петербург

Банк может провести допэмиссию для выполнения условий программы ОФЗ

Предполагаемый размер эмиссии 2-3 млрд руб. Руководство Банка Санкт-Петербург вчера сообщило, что допускает проведение допэмиссии для соблюдения условий господдержки в рамках программы ОФЗ. Решение, как отметил председатель правления Константин Баландин, будет принято во 2 кв. 2017 г. По его словам, сейчас банку для соблюдения этих условий не хватает порядка 2-3 млрд руб. капитала. Вариант возврата ОФЗ обратно Агентству по страхованию вкладов банк, согласно Баландину, не рассматривает. Ранее менеджмент уже указывал, что АСВ может начислить банку штраф за неисполнение ковенантов по росту расходов в размере 290 млн руб.; максимальный штраф составляет 300 млн руб. Альтернативой допэмиссии может быть другой подход к расходам по оплате труда или размещение бессрочных бондов.

Прогноз по росту кредитования немного повышен. Менеджмент дал также прогноз по росту кредитования на текущий год, составляющий 7-8%, что несколько выше, чем 5%, называвшиеся по итогам публикации результатов за 4 кв. по МСФО. При этом рост розницы может составить 8-10% с ипотекой в роли основного драйвера; корпоративный портфель, соответственно, увеличится меньше. По беззалоговым кредитам также ожидается активное развитие, но в свете того, что банк кредитует зарплатных клиентов, он не должен столкнуться с необходимостью снижать ставки из-за ужесточения регулятором рисковых весов для кредитов с высокой полной стоимостью. Доля розницы может, таким образом, вырасти до 20% по итогам 2017 г. с 17% на конец 2016 г.

Для регулятивных целей достаточность капитала уже на комфортном уровне. Допэмиссия в размере 2-3 млрд руб. означает увеличение основного капитала банка (согласно РСБУ) на 5-7%, что может добавить 50-70 б.п. к коэффициенту Н1.2. Впрочем, для регулятивных целей показатель и так находился на 1 марта на достаточно комфортном уровне 9%. Новость о допэмисии может некоторое время оказывать давление на котировки банка, в среднесрочной же перспективе мы подтверждаем рекомендацию ДЕРЖАТЬ.

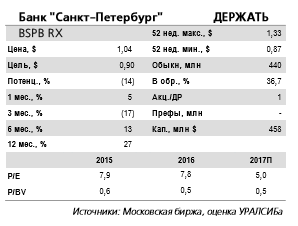

Уралсиб Стратегия банка Санкт-Петербург выглядит разумной и грамотно представленной

Стратегия банка Санкт-Петербург выглядит разумной и грамотно представленной

Банк Санкт-Петербург провел день инвестора

Топ-менеджмент банка, в том числе и новый первый заместитель председателя правления Марис Манчинскинс, встретился с аналитиками. Ниже мы приводим основные итоги этой встречи. 1). Прошло 10 лет с тех пор, как банк провел IPO. С этого момента его активы выросли в 7 раз, подняв банк с 27 до 16 места в России. 2) Банк прогнозирует, что стоимость риска в 2017 составит около 3%, что соответствует прогнозу, представленному ранее в этом году. В 2018 этот показатель может снизиться до 2% — если это случится, это станет приятным сюрпризом. 3) Показатель ROE в 2017 должен чуть превысить 10%, что соответствует нашим ожиданиям (10,1%), в то время как долгосрочный целевой показатель составляет 15%. Он может быть достигнут уже в 2018, если российская экономика будет демонстрировать хорошую динамику, и стоимость риска быстро упадет. 4). Банк улучшил прогноз по росту своего кредитного портфеля на 2017 до 7-8% с 5% ранее. Розничное кредитование (ипотечные кредиты) будут основным источником роста. 5). Банк может провести SPO во 2П17 и планирует привлечь 2-3 млрд руб. (около 10% капитала), чтобы нарастить капитал для соответствия требованиям АСВ.

Встреча произвела на нас положительное впечатление. Стратегия банка выглядит разумной и грамотно представленной. Прогноз на 2017 близок к нашим ожиданиям. Хотя планы по SPO могут помешать росту в ближайшие 3-4 месяца, нам по-прежнему нравится банк с долгосрочной точки зрения и мы подтверждаем рекомендацию ПОКУПАТЬ. Банк может показать сильные финансовые результаты в следующем году, что приведет к переоценке акций.

АТОН Банк Санкт-Петербург (-2,07%) решил замутить допку для увелиячения капитала 1 ур, чтобы уйти от «ковенант». Не совсем понимаю от чего они там хотят уйти. Смотрим отчетность: http://smart-lab.ru/q/BSPB/f/y/

Банк Санкт-Петербург (-2,07%) решил замутить допку для увелиячения капитала 1 ур, чтобы уйти от «ковенант». Не совсем понимаю от чего они там хотят уйти. Смотрим отчетность: http://smart-lab.ru/q/BSPB/f/y/

Капитал 81,6 млрд, достаточность осн капитала 11%. Причем она самая высокая за последние 5 лет. В своей презентации по итогам 2016 года они так и написали: «Comfortable level of all capital adequacy ratios». У ВТБ для сравнения капитал 1 ур составляет 9,6%.

Капитал они могут искать в том случае, если они прогнозируют какое-то большое списание по невозвратным кредитам. В общем, если кто в курсе, проясните ситуацию. Банк Санкт-Петербург - рассматривает возможность допэмиссии на 2-3 млрд руб

Банк Санкт-Петербург - рассматривает возможность допэмиссии на 2-3 млрд руб

Банк Санкт-Петербург рассматривает возможность допэмиссии на 2-3 млрд руб. Решение будет принято до июля. Об этом рассказал зам. предправления К. Баландин:Мы, действительно, рассматриваем вопрос о том, не разместить ли нам дополнительный небольшой пакет акций для того, чтобы увеличить собственный капитал первого уровня, таким образом, выполнить соглашение и уйти от ковенант. Пока мы решение не приняли, достаточно серьезно этот вопрос изучаем.

Сколько нам не хватает, чтобы выполнить обязательства по договору — это порядка 2-3 миллиардов рублей… Любое размещение будет в формате открытой подписки с преимущественным правом, акции будут в первую очередь предложены текущим акционерам.

С учетом того, что сейчас АСВ решает, как применять и не применять санкции за нарушение ковенант по ФОТ, который мы очевидным образом нарушили в прошлом году. Одним из ответов на этот вопрос может быть выполнение условий соглашения с АСВ по увеличению собственного капитала

Прайм В центре внимания: Русгидро, Банк Санкт-Петербург,

В центре внимания: Русгидро, Банк Санкт-Петербург,

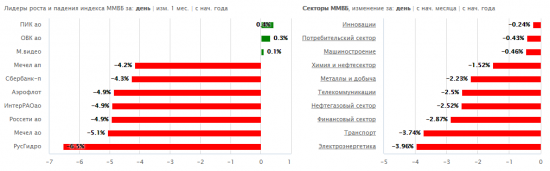

Итоги дня такие:

Русгидро (-6,5%) влили круче всех, за ним ТГК-1 (-5,7%). Честно говоря, причин не нашел — новостей никаких вроде как не было. Можно было бы предположить что «горячий капитал» покидает фондовый рынок, но по движению рубля этого особо не видно. В целом, сегодня пару десятков ликвидных бумаг показали снижение на 3% и более, так что падение любой из них можно связать с фактором «нерезы выходили».

Детский Мир интересно сквизанули на 100 руб на прошлой неделе, а сегодня идем взад (-5%). В принципе вернулись туда же, где были после IPO. Сегодня ДетМир опубликовал данные по выручке в 1м квартале 2017 (+26,8%). В целом, неплохо, но не думаю что эти данные имели какое-то значение для движения акций сегодня.

Интересно, что Банк Санкт-Петербург сегодня вырос против рынка. В чем причина? В нём же вырос и объем в 4 раза… за сегодняшний день это было самое значительное изменение объёма среди ликвидных бумаг.

Новости о том, что MSCI может включить в индекс НЛМК с весом 1,37% в результате майской ребалансировки не особо помогли бумаге. Если это произойдет, то приток может составить $200 млн. Но бумага упала сегодня с рынком на 3,29%.

Кстати за эти два дня, индекс ММВБ упал на максимальную величину с 27 июня 2016 года.

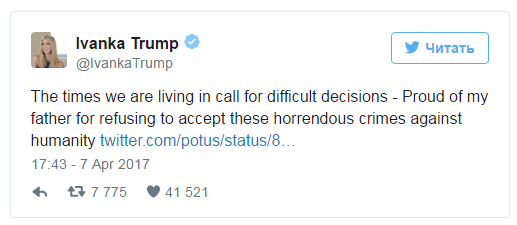

Кстати спасибо можно сказать дочке Трампа… Если верить The Independent конечно:)

По данным The Independent, о роли Иванки Трамп в решении американского лидера нанести удар по авиабазе Шайрат в Сирии рассказал посол Великобритании в Вашингтоне Ким Даррок. Дипломат направил пресьер-министру отчет, в котором рассказал, что Дональд Трамп был «глубоко потрясен» новостями о химических атаках в Сирии.

Также в заметке Даррока указано, что позиция Иванки «оказала значительное влияние на Овальный кабинет», и в связи с этим реакция президента США оказалась «сильнее, чем ожидалось». Сразу после ракетного удара США по Сирии Иванка Трамп написала в Twitter, что гордится отцом.

http://www.ntv.ru/novosti/1794305/

Они конечно безусловно правое дело делают, если там действительно были совершены преступления.

Но вот вы верите в то, что кто-то там действительно сделал «ужасные преступления против человечества?»

Лично я понял что в этом мире понятие фактов практически стёрлось.

Факты создают те, кому они выгодны. Интересно, что Банк Санкт-Петербург сегодня вырос против рынка. В чем причина?

Интересно, что Банк Санкт-Петербург сегодня вырос против рынка. В чем причина? Кому на Руси жить хорошо. Отчет на 30.03.2017

Кому на Руси жить хорошо. Отчет на 30.03.2017Завтра конец месяца, но времени чтобы завтра написать отчет у меня скорее всего не будет поэтому отчет сделал на сегодняшний день. Первый весенний месяц не сильно порадовал ростом, но как мне кажется это даже хорошо. Тем кто в прошлом году или чуть позже не успел на поезд в северном направлении дается шанс. И грех им не воспользоваться. Что собственно сделал и я. Тем кому все таки интересно движение по портфелям может увидеть, что и в портфеле №1 и №2 произошли не большие изменения. Итак давайте начнем с портфеля №1:

Итак видно что в столбце «% изменение» появились небольшие, но все же минуса. Тут отличились двое это Газпром и Россети. Как видится что сейчас акции Газпрома продаются по шикарной цене и единственная причина почему я не покупаю акции «Наше все», что на данной распродаже есть более интересные и достойные варианты. Например, такие как Россети. В марте по портфелю №1 я купил не большой кулек акций Россети и считаю, что не смотря на «облом» с дивидендами сетям расти и расти. И потенциал роста очень велик 350-400%.

Теперь давайте взглянем на портфель №2 здесь тоже есть небольшие изменения:

В отличии от первого портфеля изменения коснулись количества акций. Здесь так же отметились акции Россетей и увеличил пакет по банку Санкт-Петербург. Причина увеличения портфеля по БСП та же что и по сетям у банка высокий потенциал роста. Потенциал роста (сугубо мое личное мнение) одной акции БСП более 200%. Так как окончательная цена высчитывается из весов цен рассчитанных по разным методикам то итоговая стоимость составляет 213 руб. Цель конечно высока, но «дорогу осилит идущий»

В любом случае, мне кажется что мы стоим перед подъемом на гору, где потом конечно будет не менее фееричное падение, но до этого момента время есть. И им надо обязательно воспользоваться. Банк Санкт-Петербург - целевая цена 80,5 руб. за акцию, которая предполагает потенциал роста 25% и обосновывает рекомендацию покупать (с продавать)

Банк Санкт-Петербург - целевая цена 80,5 руб. за акцию, которая предполагает потенциал роста 25% и обосновывает рекомендацию покупать (с продавать)

Сильные результаты за 4К16 – рост качества активов, повышаем до ПОКУПАТЬ

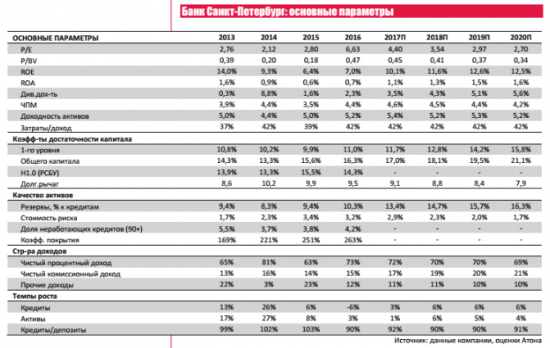

Сильные результаты Банка Санкт-Петербург за 4К16 по МСФО, опубликованные на этой неделе, и вдохновляющий прогноз руководства на 2017 год побудили нас повысить нашу целевую цену до 80,5 руб. за акцию и повысить рекомендацию до ПОКУПАТЬ (с Продавать). Это может показаться достаточно радикальной переменой в нашей инвестиционной оценке, но у нас есть на это три веские причины. Во-первых, опубликованные результаты демонстрируют позитивные тренды в качестве банковских активов – доля просроченных кредитов снизилась на 150 бп кв/кв до 4,5% впервые за 18 месяцев. Учитывая, что Банк Санкт-Петербург отстал от других банков в плане улучшения качества активов, мы считаем, что в этом году он нагонит отставание, что приведет к снижению стоимости риска и росту RoE выше 10%. Во-вторых, котировки компании упали на 15% с момента, когда мы снизили рекомендацию до Продавать. Наша новая целевая цена предполагает потенциал роста 25%. И наконец, акции компании в настоящий момент торгуются с мультипликатором P/E 2017П равным 4.4x и P/BV 2017П равным 0.45x (оценка Атона это самые низкие мультипликаторы в финансовом секторе.

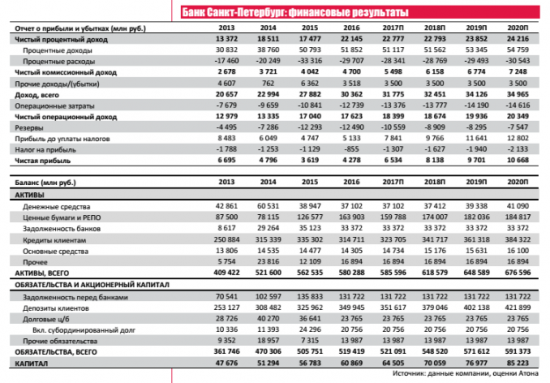

Результаты за 4К16 по МСФО: позитивные, ЧПМ по-прежнему растет. Чистая прибыль в 4К16 выросла на 34% г/г до 1,25 млрд руб. (на 20% выше консенсус-прогноза Интерфакс), аннуализированный показатель RoE составил 8,2%. Основными причинами хороших финансовых показателей стали более низкие отчисления в резервы и налоги. Чистый процентный доход увеличился на 18% г/г до 6,1 млрд руб. (чуть выше консенсус- прогноза), а чистая процентная маржа (ЧПМ) составила 4,5%, демонстрируя продолжение роста (4,3% за 3К16). Чистый комиссионный доход вырос на 7% г/г до 1,2 млрд руб., чистая выручка от торговых операций составила 0,7 млрд руб. оба показателя соответствуют ожиданиям. Отчисления банка в резервы составили 3,1 млрд руб., стоимость риска 3,5% (снижение на 10 бп кв/кв), что является позитивной тенденцией. Чистая прибыль за 2016 выросла на 18% до 4,3 млрд руб. (RoE 7,3%), а чистый процентный доход увеличился на 27% до 22,2 млрд руб., что предполагает ЧПМ 4,1% (3,5% за 2015). Совокупный кредитный портфель сократился на 6% г/г до 315 млрд руб. на фоне укрепления рубля. Коэффициенты достаточности капитала 1-го уровня и общего капитала остались на уровнях 11% и 16,25% соответственно, а Н1.0 на уровне 14,3%, что не предполагает потребности в дополнительном капитале.

Прогноз на 2017. Менеджмент прогнозирует, что рост общего кредитного портфеля составит 5%, а стоимость риска менее 3% (мы применяем показатель 2,9%). Затраты, как ожидается, вырастут на 5% г/г, что представляется умеренным ростом по сравнению с увеличением на 18% в 2016, а соотношение затраты/доход останется на уровне 41%, который выглядит достаточно высоким по сравнению с банками-аналогами. ЧПМ удержится на солидном уровне 4%+, но, как ожидается, снизится в ближайшие годы на фоне падения процентных ставок. Банк прогнозирует, что RoE в 2017 составит 10% (против 7,0% в 2016) этот показатель будет благоприятно воспринят инвесторами, если банк его достигнет.

Качество активов, наконец, начало улучшаться. Доля просроченных кредитов банка снизилась на 150 бп кв/кв до 6% к концу 2016, а доля неработающих кредитов (более 90 дней) упала до 4,3% с 5,3% за 9M16.Это наиболее вдохновляющий аспект финансовой динамики банка после шести кварталов (1,5 лет) подряд ухудшения качества активов. На телеконференции менеджмент подтвердил, что они считают этот тренд уже закрепившимся, что видно по другим банкам. Мы полагаем, что это приведет к снижению стоимости риска и отчислению в резервы. В то время как Сбербанк и ВТБ прогнозируют стоимость риска уже ниже 2% в 2017, у Банка Санкт-Петербург этот показатель останется на уровне около 3%. При этом, коэффициент покрытия у Банка Санкт-Петербург, по нашим оценкам, является высоким 2.2x.

Оценка. Акции компании торгуются с коэффициентом P/E 2017П равным 4.4x и P/BV 2017П равным 0.45x (оценки Атона при RoE 2017П 10,1%). Наша оценка основывается на двухэтапной модели роста Гордона и дает целевую цену 80,5 руб. за акцию, которая предполагает потенциал роста 25% и обосновывает рекомендацию ПОКУПАТЬ. Основные причины пересмотра нашей оценки – более низкие, чем ожидалось, показатели стоимости риска и резервов, а также рост чистой прибыли и RoE. Ближайшие катализаторы: День аналитика, который банк Санкт-Петербург проведет 13 апреля, и результаты за 1К17 по МСФО, которые, как мы ожидаем, продемонстрируют дальнейшее улучшение.

АТОН

Банк Санкт-Петербург - СД рекомендовал дивиденды за 2016 г. в размере 1,05 руб/ао и 0,11 руб/ап

Банк Санкт-Петербург - СД рекомендовал дивиденды за 2016 г. в размере 1,05 руб/ао и 0,11 руб/ап

Совет директоров Банк Санкт-Петербург рекомендовал дивиденды итогам 2016 года:

ГОСА — 18 мая

Отсечка для ГОСА — 23 апреля

Отсечка под дивиденды — 31 мая

4. Рекомендовать годовому Общему собранию акционеров ПАО «Банк «Санкт-Петербург» выплатить дивиденды по результатам 2016 года в денежной форме:

4.1. по обыкновенным акциям в размере 1,05 рублей на 1 обыкновенную акцию;

4.2. по привилегированным акциям в размере 0,11 рублей на 1 привилегированную акцию.

(решение)

БСП - самый недооценённый банк в секторе

БСП - самый недооценённый банк в сектореАналитический обзор банка «Санкт-Петербург»

О банке: Один из крупнейших региональных банков России — ПАО «Банк «Санкт-Петербург» основан в 1990 году. Банк осуществляет свою деятельность на территории Санкт-Петербурга, Ленинградской области, Москвы, Калининграда.

По рейтингу (рэнкингу) российских банков по ключевым показателям деятельности, рассчитываемым по методике Banki.ru с использованием отчетности кредитных организаций РФ, публикуемой на сайте Банка России, Санкт-Петербургский банк входит в ТОП-20 и занимает 18 место.

По народному рейтингу, который строится на основе отзывов посетителей Banki.ru об уровне обслуживания и качестве услуг, банк занимает 18 место.

Также банк входит в ТОП-20 крупнейших банков России по активам в 2016 году и занимает 17 место.

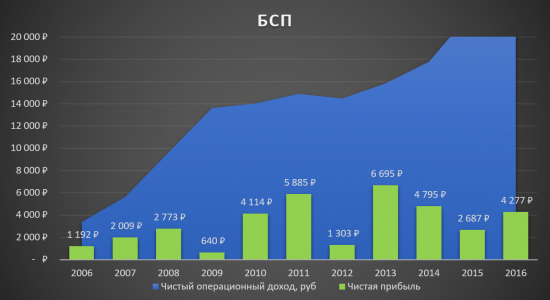

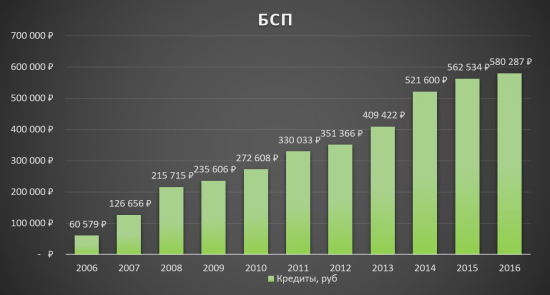

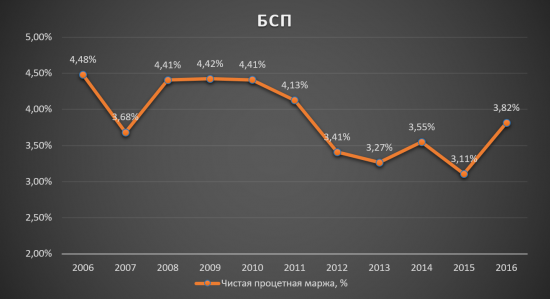

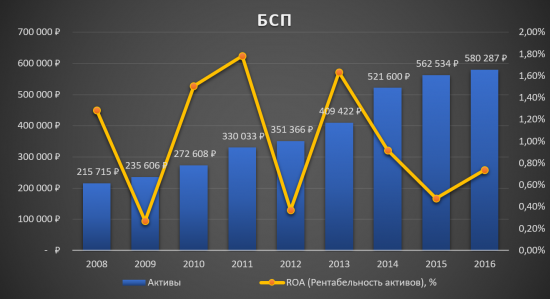

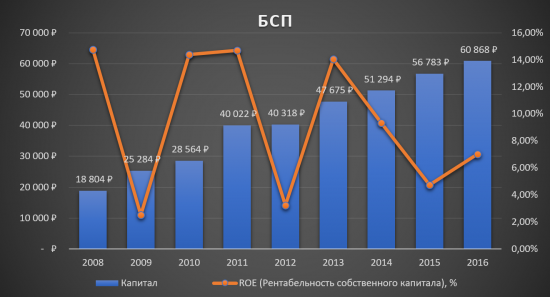

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб за период 2006-2016 год. Начну анализ с чистого процентного дохода и чистой прибыли банка.

Чистый операционный доход — бухгалтерский показатель банков, который можно сравнить с показателем выручка у нефинансовых компаний, и он вырос почти в 6 раз на протяжении 10 лет. Чистая прибыль за 2016 год выросла по сравнению с 2015 годом.

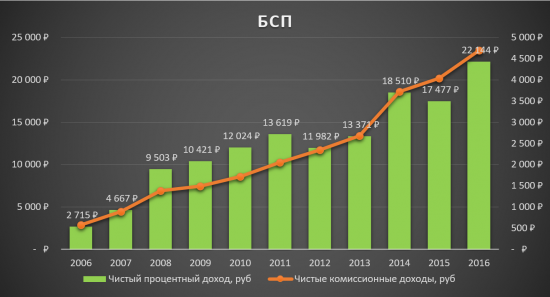

Чистый процентный доход и комиссионные доходы увеличивается почти с каждым годом на протяжении 10 лет.

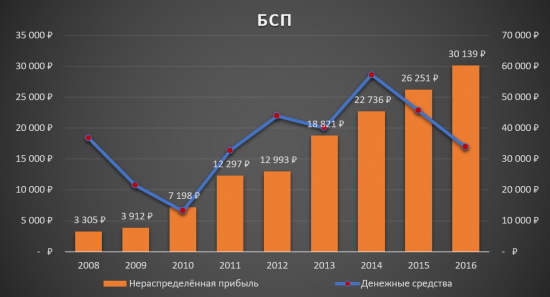

В связи с увеличением чистого процентного дохода, нераспределённая прибыль увеличилась. Из отчёта о движении денежных средств, денежные средства пошли на чистый прирост инвестиционных ценных бумаг, что может привести в дальнейшем к увеличению прибыли.

Кредиты увеличиваются уже 10 лет, что способствует увеличению активов банка.

Чистая процентная маржа один из основных показателей рентабельности банка, который показывает разницу в процентах между средней ставкой, по которой банк клиентов кредитует и средней ставкой привлечения банком денег за отчетный период времени. Этот показатель вырос и превысил показатели за последние 4 года.

Исходя из выше перечисленного, активы увеличились более, чем в 2 раза с 2008 года. Рентабельность активов выше кризисных значений.

Капитал же увеличился в 3 раза с 2008 года, что говорит нам о качественной работе банка. Рентабельность капитала также выше кризисных значений.

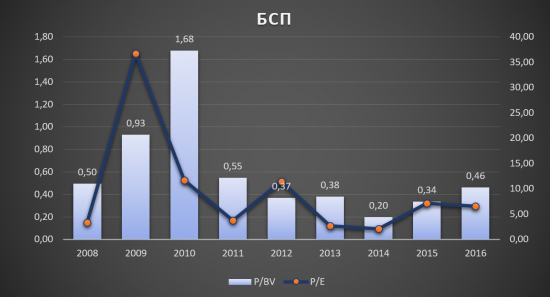

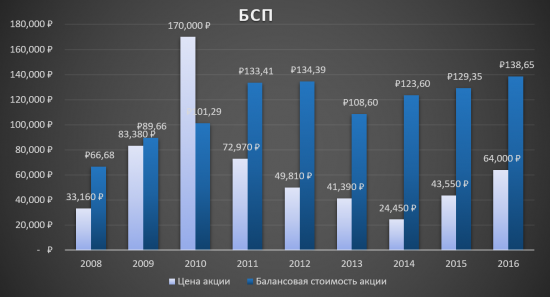

Мультипликатор P/BV=0,46, считаю акции недооценены и стоят 46% от балансовой стоимости, а P/E=6,57, что не так дорого и в пределах нормы.

Балансовая же стоимость акций в 2 раза выше текущей рыночной цены, что даёт нам около 100% потенциала.

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической точки зрения цена в восходящем тренде, недавно был отбой на уровни после паники.

Вывод: По моему мнению, банк Санкт-Петербург стабильный, который входит в топ-20 банков. Капитал и активы увеличились в несколько раз, а чистый операционный доход растёт стремительно каждый год. Акции по сравнению с другими банками недооценены и выглядят привлекательно.

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

ir@bspb.ru

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций