Сегодня вместо обзора, решил подвести небольшой промежуточный итог, по опубликованным ранее рекомендациям. Все они кстати до сих пор актуальны, хотя уже по изначальной цене зайти не получится, но наши прогнозные цели по-прежнему впереди и получить хорошую прибыль все еще возможно.

Итак:

Рекомендация 1.

Недооцененные акции: МРСК Волга обзор и рекомендации — первая рекомендация от 24.03.2017 года

Можете ознакомиться, компания недооценена и торгуется по очень привлекательной цене. Мы вместе с PRO подписчиками financemarker.ru начали покупать акции компании по 0,05 рубля. Уже сейчас цена в районе 0,065 и это более 20% роста за полтора месяца или более 120% годовых. Но наши цели по-прежнему впереди. Точные рекомендации по цене и срокам смотрите в разделе «Рекомендации».

Рекомендация 2.

Недооцененные акции: Транснефть обзор и рекомендации — от 07.04.2017

Акция не всем по карману, но некоторые из наших PRO подписчиков купили по нашей рекомендации компанию по цене 173000 рублей.

Текущая цена в районе 195 300 рублей. И это порядка 12% доходности всего за 1 месяц и 1 неделю. Но наши цели по-прежнему не достигнуты.

Рекомендация 3.

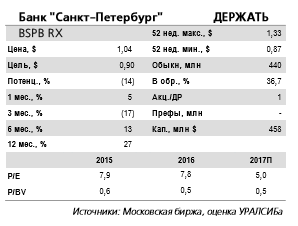

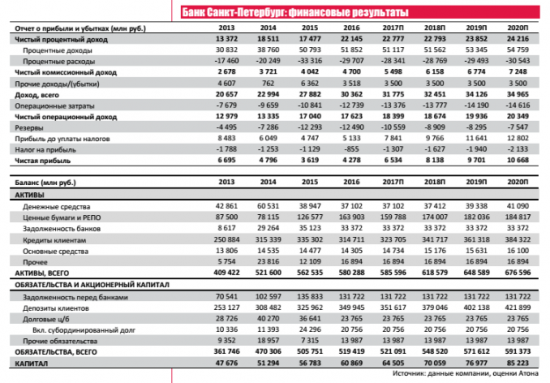

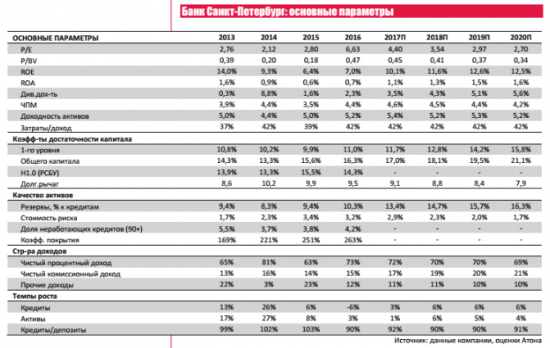

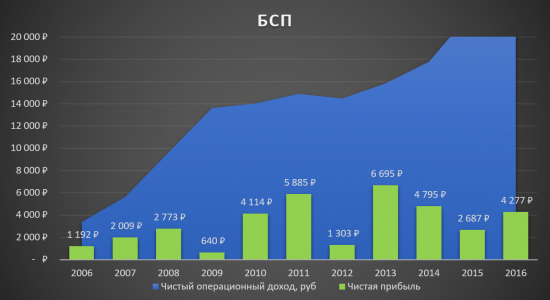

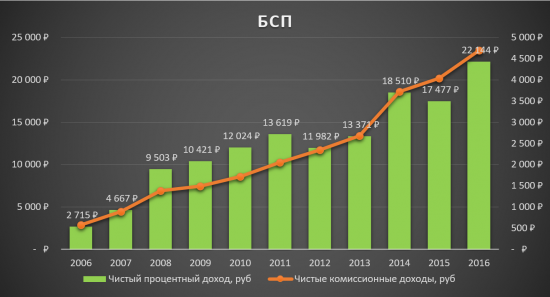

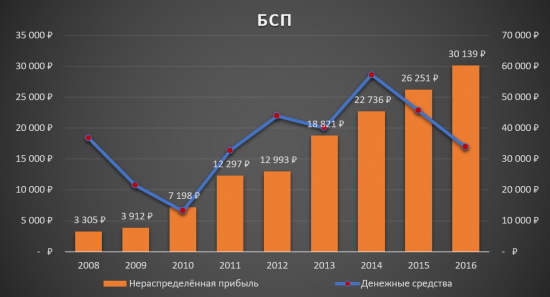

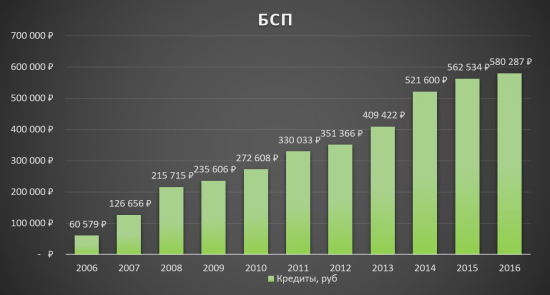

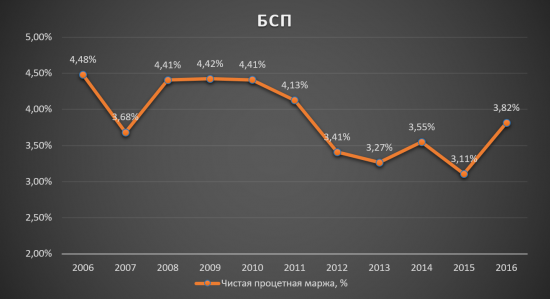

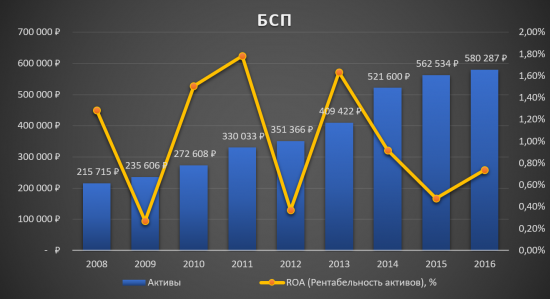

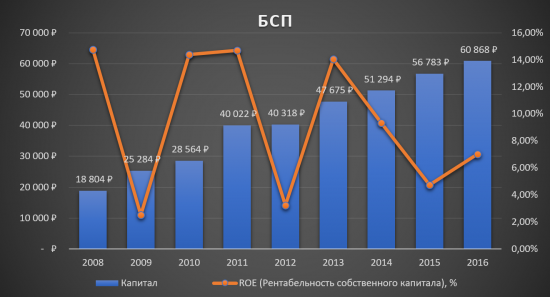

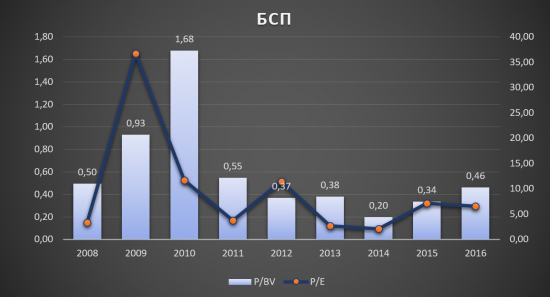

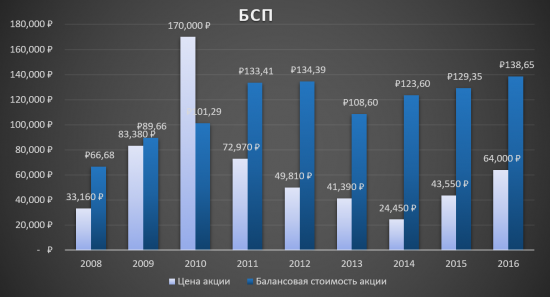

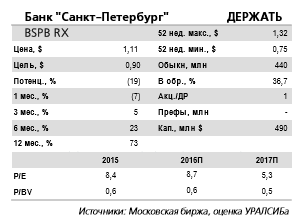

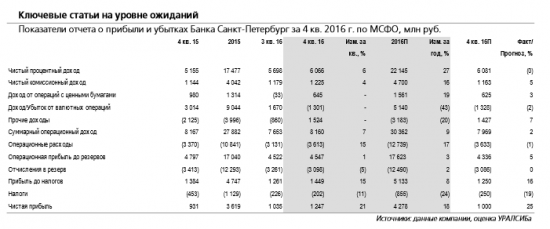

Недооцененные акции: Банк Санкт-Петербург подробный обзор и рекомендации — от 14.04.2017.

Мы вместе с PRO подписчиками начали покупать бумаги банка Санкт-Петербург по цене 61 рубль. Текущая цена в районе 62.75 рубля. Доходность за 1 месяц составила около 2,5%, но это конечно не то, чего мы ждем от данной компании. Так что все мультипликаторы по-прежнему на уровнях из обзора и значит, сохраняется отличный момент для входа в позицию. Подробная рекомендация на financemarker.ru

Рекомендация 4.

Недооцененные компании: Ленэнерго обзор и рекомендации - от 27.04.2017

С момента рекомендации прошло всего 2 недели и пока цена по акциям компании остается на прежних уровнях. Что же, отличная новость для тех, кто еще не купил.

Рекомендация 5.

Недооцененные акции: Лензолото обзор и рекомендации - от 05.05.2017 года

Самая свежая наша рекомендация и очень перспективная на наш взгляд. Пока прошла всего неделя, но акции уже в плюсе от той цены, по которой мы рекомендовали покупать. Тем не менее, это только начало, поэтому присоединяйтесь.

Итак, на текущий момент все наши 5 последних рекомендаций либо в плюсе, причем уже значительном, либо набирают обороты. Это не специальная выборка, а просто серия последних наших статей и рекомендаций — можете убедиться сами. В блоге доступно все в хронологическом порядке.

Все актуальные рекомендации, а также все рассчитанные мультипликаторы по российским компаниям смотрите на FinanceMarker.ru

Успешных вам инвестиций!

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций