Дурные сныЗаключите меня в скорлупу ореха, и я буду чувствовать себя повелителем бесконечности. Если бы только не мои дурные сны!

Добрый вечер, уважаемые читатели.

Впереди красный день календаря, а биржа уже вся красная. Как говорится, кто празднику рад, тот накануне пьян...

Мы постепенно выходим на дивидендный период, он набирает обороты и скоро уже предстоит принять решение, на что использовать поступившие дивиденды. Благо рынок нам предоставляет достаточно много возможностей.

Несмотря на общее падение рынка многие бумаги в портфеле чувствуют себя отлично, но все чаще просматривая структуру портфеля, я останавливаюсь на

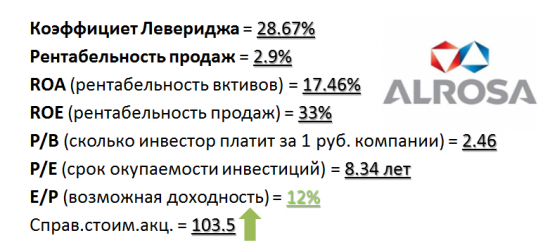

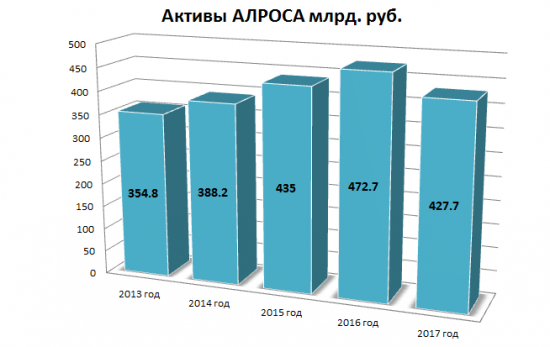

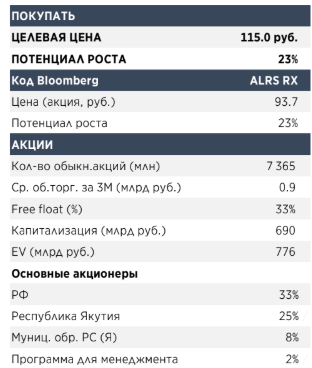

Алросе, процентное соотношение которой у меня сейчас 8,8%, что выше среднего. Не то, чтобы я активно докупал Алросу, были определенные докупки ниже 78 рублей, а теперь бумага подросла и ее доля в портфеле увеличилась.

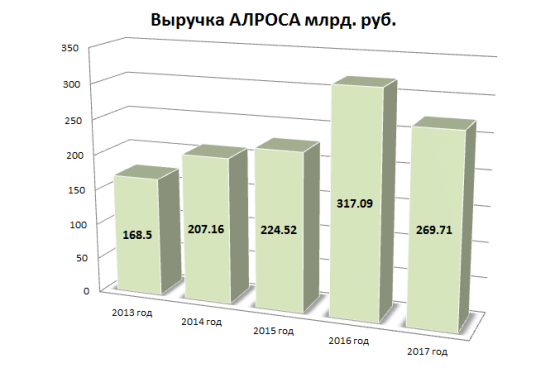

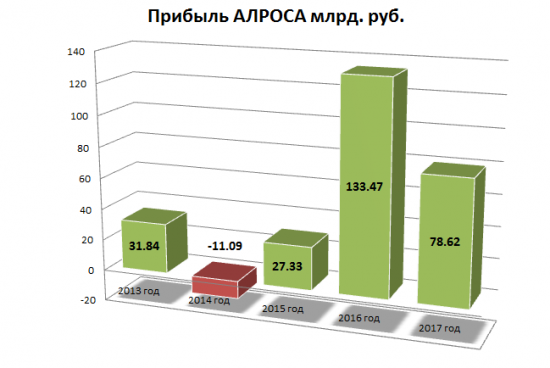

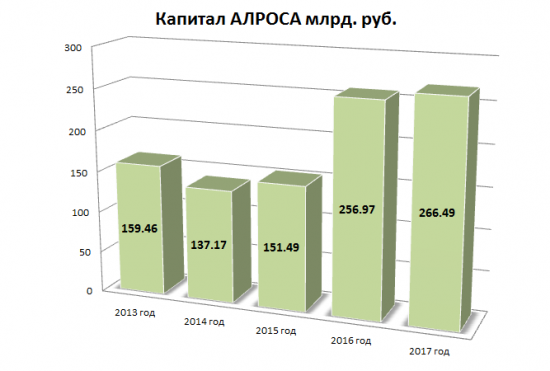

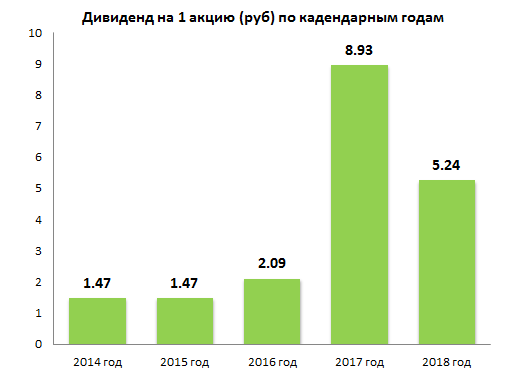

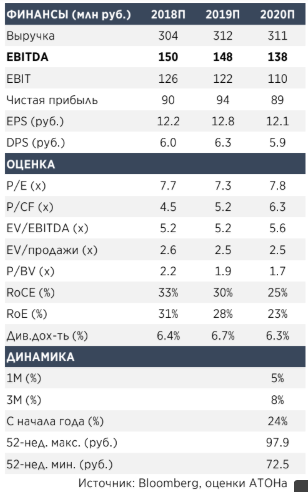

В 2017 году на Алросу сильно повлияли бумажные факторы, что значительно снизило дивиденды, и, конечно, пока рано судить, но пока есть все основания расчитывать на улучшение будущих выплат. Еще в прошлом году Алроса предлагала выплатить вместо 50% чистой прибыли по МСФО 75% от FCF, но тогда этого не произошло. В текущем году планируется рассмотрение закрепления этой нормы в дивполитике.

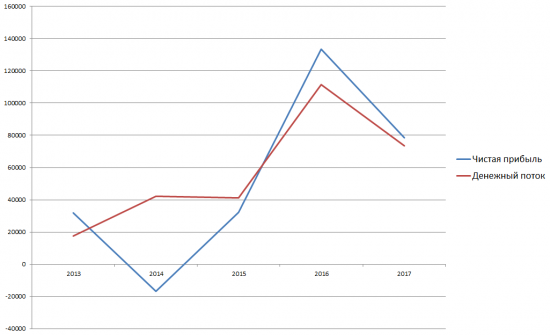

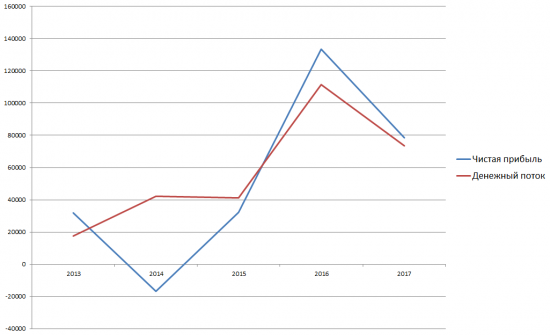

Если сравнить несколько предыдущих лет, то денежный поток не преобладал над чистой прибылью.

Однако предлагаемая процентная норма (75% вместо 50%) кардинально меняет картину.

В данном случае отчетливо видно, что 75% FCF всегда было лучше 50% ЧП.

Негатив к Алросе в следующем году может быть связан с ожидаемым падением производства и продаж: Мир невосстановим совершенно или по крайней мере в ближайшие годы, компания распродает запасы таким образом, что спрос на них превышает предложение.

Ок, допустим компания планирует снижение показателя EBITDA после текущего года.

Алроса считает денежный поток следующим образом: операционный денежный поток до изменения оборотного капитала плюс/минус изменения оборотного капитала минус налог на прибыль минус капекс.

EBITDA примерно равна операционному потоку до изменения оборотного капитала, налог на прибыль мы пока опустим.

Внимание моих рассуждений приковано именно к изменению оборотного капитала. После аварии на Мире компания распродает запасы, это плюс по оборотному капиталу, подобное расчищение положительно на нем сказывается. Не только благодаря этой тенденции, но и в целом по показателям 1 кв. 2018 дает нам 41,1 млрд. руб. FCF против 34,6 млрд. руб. за 1 кв. 2017 и 11,7 за 4 кв. 2017. Разумеется, скажем спасибо растущему доллару в том числе и другим аспектам. Но прогнозировать доллар и цены на алмазы не в моей компетенции.

Прогнозируемый компанией годовой капекс составляет 32 млрд. руб. (против 27 млрд. в 2017), однако сейчас компания идет ниже этой оценки. В целом подобное изменение капекса не оказывает кардинального влияния на FCF у Алросы.

Важно также отметить, что в конференц звонке по итогам года компания отмечала, что экспертиза по Миру еще не закончена и списаны пока только подземные объекты, а остальное будет исследовано на предмет возможных списаний. В случае оставления дивполитики от ЧП, это обязательно скажется, в случае дивполитики от FCF — нет, т.к. списания будут исключены уже на этапе составления операционного потока до изменения оборотного капитала.

Поэтому я планирую войти в отсечку и подождать осени. Если компания не изменит дивполитику (и особенно применит дополнительные списания), буду постепенно сокращать позицию.

Но с находящимися в моем портфеле Алросой, Лукойлом, ММК, Северсталью, Распадской, Газпром нефтью, Башнефтью проблем нету. Особенно их нету по любимым долгоиграющим МРСК, удержание которых уже несколько лет серьезно поменяло осознание и закалило терпение.

В такие дни как сегодня надо обсуждать другое. Более острое.

И начнем мы в этом ключе с отчета

АФК Системы за 1 кв. 2018. Как мы знаем, с недавнего времени над Системой повис значительный долг, который они планируют сокращать (со слов Евтушенкова), это на текущий момент поставлено во главу угла и привело к сокращению дивидендов. На самом деле Дубовсков еще в рамках конференц звонка по итогам года отмечал, что скорее всего компания не сможет исполнить дивполитику, в связи с чем ожидалась отмена или уменьшение дивидендов по итогам года. В итоге компания решила выплатить 0.11 руб., что в совокупности с ранее выплаченными дивидендами дают нам суммарно 0.79 руб.

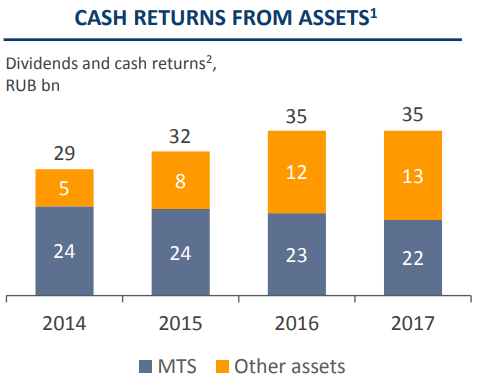

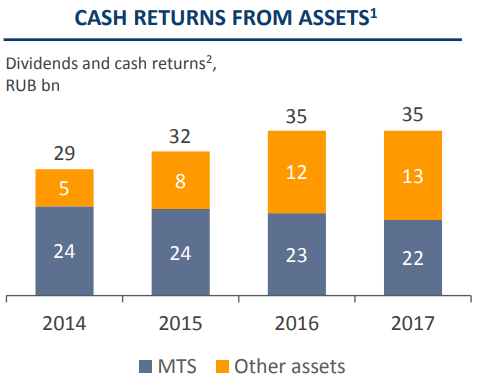

В рамках последнего конференц-звонка тема дивидендов поднималась и из риторики менеджмента стало абсолютно ясно, что без прорыва по погашению долга, компания не сможет исполнять дивидендную политику. Можем ли мы в этом случае принять 0.79 руб. за ориентир? По текущим ценам это в целом неплохо, да и не по текущим тоже. Компания может принять решение о выплате дивидендов не ниже прошлого года и заранее говорит о компромиссе интересов. Этот компромисс не потребуется при ударном погашении долга, однако в презентации мы видим следующее.

Основные усилия по погашению долга согласно презентации приходятся не на текущий год, а на 2019й. Именно тогда происходит рывок в этом актульном на текущий момент деле. На самом деле за 1 кв. 2018 особо и анализировать нечего, практически никаких ключевых событий кроме выплаты 80 млрд. долга. не происходило. Сейчас Система ждет выплат от Детского мира (недавно отсекся) и МТС, выплаты которой являются ключевым доходом Системы и придутся на третий квартал текущего года.

Однако о ключевом доходе. В рамках конференц звонка Система открыто подняла вопрос продажи Детского мира. Ранее это можно было проследить в интервью Евтушенкова. Вроде как да, хотим продать, и вроде жалко расставаться, да и премию за контроль хотим...

Желаемая премия за контроль с одной стороны, реальное положение с другой стороны. При текущей капитализации Системы в 96,5 млрд. руб. и долгом в 217,7 млрд. руб. Система получает только 35 млрд. руб. денежного потока.

Возьмем наихудший (как сейчас кажется) сценарий и цену в 90 руб., по которой Система хотела проводить SPO, тогда это примерно 36,5 млрд. руб. поступлений. Если вернуться к слайду, посвященному погашению долга, то видно, что эта сумма по сути совпадает (чуть-чуть превышает) необходимую на текущий год сумму для погашения долга. В ходе конференц-звонка отмечалось, что при продаже Детского мира, компания сможет вернуться к старой дивидендной политике. Если нет — дивполитику придется менять.

Итого новости о продаже Детского мира могут быть ключевыми для Системы в этом году, поскольку других особо не ожидается, все возможные ключевые IPO переносятся и переносятся по срокам. Система присутствует в моем портфеле в размере 4,35%, я пока не планирую докупать, но если продажа Детского мира состоится, вероятно доберу, т.к. это значительно ускорит все требуемые процессы.

Что касается самого Детского мира. Это активно растущий бизнес, выходит на новые рынки (один из последних — Беларусь), в РФ запускает новую торговую сеть ABC, которая по плану должна отличаться большей доступностью. Судя по новостям, есть в моем городе, но я пока не могу найти, где этот магазин. Хочу сходить и посмотреть все сам. Может и прикупить себе чего :)

Интересен следующий аспект. Сейчас Детский мир растет и платит дивиденды, заинтересованность мажоритария понятна. Но если продажа состоится, необходимо будет оценить нового мажоритария в активе и его интересы. На что он сделает упор, как будет монетизировать актив. Учитывая заинтересованность Системы в сделке, я бы оценил ее вероятность выше 50%, значит эти вопросы в дальнейшем будут актуальны, пока они содержат значительную неопределенность, поскольку мы и претендентов не знаем.

Переходим к отчету

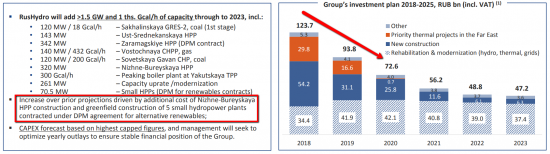

Русгидро за 1 кв. 2018.

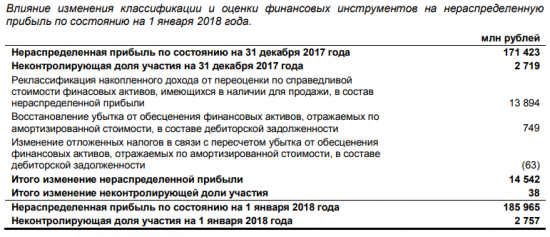

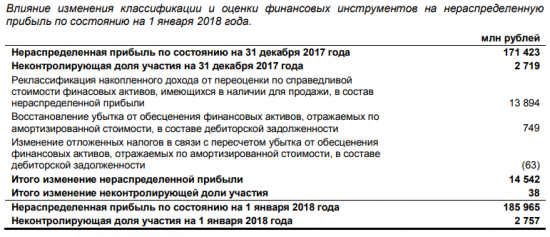

Сразу хочется сказать, что текущий год явно внесет много сумятицы в разборы, т.к. активное внедрение МСФО 9 приводит к многочисленным пересчетам и переосмыслениям. Это было актуально и для Системы, актуально и для Русгидро.

Так уже из примечания 2 мы узнаем о ряде переоценок, которые положительно повлияли на результат. Этот формат создает определенный диссонанс, т.к. к таким подаркам нас жизнь не готовила, но стоит быть последовательными. Если вы ругаете Русгидро за негативную переоценку, которая занижает прибыль и дивиденды… а потом ругаете Русгидро за положительную переоценку и неоперационность результатов… вы непоследовательны. Не нужно так.

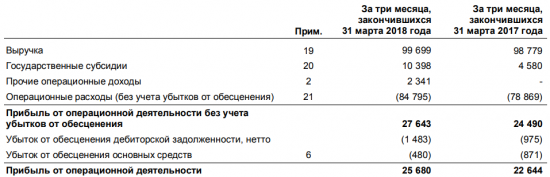

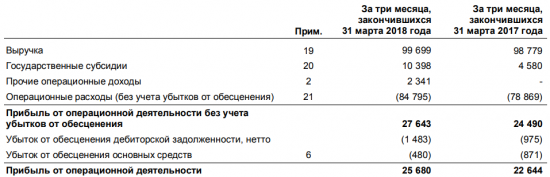

Операционный поток до изменения оборотного капитала вырос (не привожу на скрине), однако нужно присмотреться повнимательнее к ОПУ

— выручка без изменений

— рост за счет субсидий

— прочие операционные доходы это переоценка

— операционные расходы растут бурными темпами

Разберемся подробнее. Про переоценку мы уже поговорили.

Рост расходов компания объясняет следующим образом:

— увеличение расходов на топливо в основном в связи с увеличением цены условного топлива по АО «ДГК» и увеличением отпуска электроэнергии и тепла станциями в основном по АО «ДГК» (+14,6% и +9%, соответственно), а также в результате ввода в эксплуатацию Благовещенской ТЭЦ и Якутской ГРЭС-2 по сравнению с аналогичным периодом 2017 года;

— рост затрат на услуги по передаче электроэнергии вследствие планового роста тарифов и увеличения объемов транспортировки электроэнергии в связи с увеличением полезного отпуска электроэнергии;

— увеличение расходов на амортизацию основных средств и нематериальных активов, что обусловлено ростом стоимости основных средств в результате ввода новых объектов (в частности, АО «Якутская ГРЭС-2» с учетом объектов внеплощадочных сооружений в 2017 – 1 квартале 2018 год), а также с проводимыми на филиалах Общества работами по реконструкции и модернизации объектов основных средств.

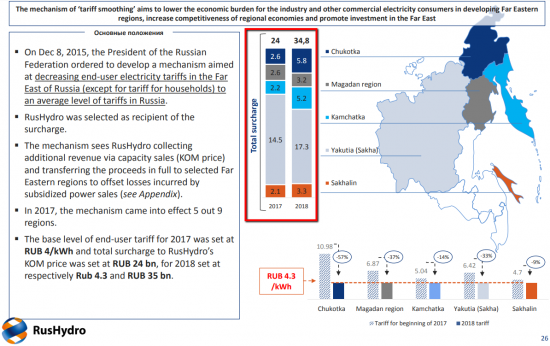

Что касается субсидий, то это еще один вопрос последовательности. Если вы ругаете Русгидро за участие в дальневосточных проектах, а потом ругаете за получение субсидий за эти проекты… вы непоследовательны. Не нужно так.

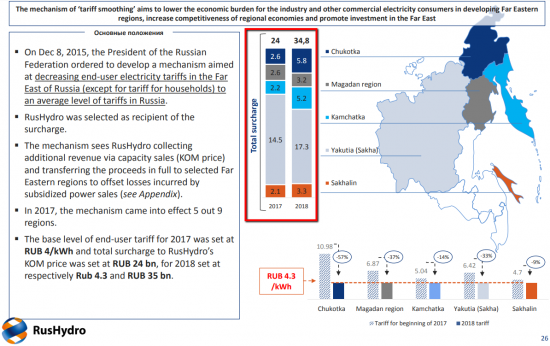

По итогам 2018 года субсидии должны увеличиться более чем на 10 млрд. руб. К слову, это тоже не все субсидии.

В полученных за 3 месяца 10 млрд. руб. примерно 6,6 это общая величина субсидий, полученных гарантирующими поставщиками – предприятиями, входящими в Группу, – в связи с вступлением в силу Постановления Правительства РФ № 895 «О достижении на территориях Дальневосточного федерального округа базовых уровней цен (тарифов) на электрическую энергию (мощность)»

Именно они отображены на слайде. Таким образом, из данной категории за квартал Русгидро получила 6,6 из 34,8 млрд.

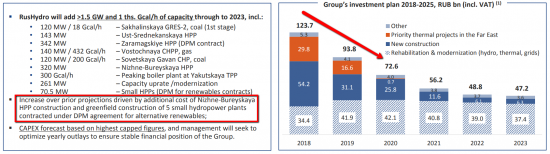

Прогноз по капексу был увеличен, причина отмечена на слайде. Это, разумеется, вызвало негодование и сравнение компании с Газпромом. Конечно, общее есть. Стройки, протяженные во времени, с повышающимся капексом, здесь еще и с допэмиссиями (на самом деле акции уже упали на планируемую в будущем величину допэмиссии еще на ее объявлении, но кто об этом вспомнит в дальнейшем). В положительную сторону Русгидро отличает солидное падение капекса (даже с учетом его корректировки), уже по итогам текущего года капекс будет сокращаться на 30 млрд. руб.

И я могу сказать за счет чего. Хотя если вы читаете мой Телеграм, уже сами знаете :)

Совет директоров «РусГидро» поручил акционерам«Сахалинская ГРЭС-2» согласовать заключение дополнительного соглашения к договору генерального подряда на строительство первой очереди Сахалинской ГРЭС-2 от 23 января 2015 года. Дополнительное соглашение устанавливает плановую дату фактического завершения проекта Сахалинской ГРЭС-2 — 1 декабря 2018 года.

Ввод в эксплуатацию ТЭЦ «Восточная» во Владивостоке намечен на третий квартал 2018 года, сообщила пресс-служба АО «Дальневосточная генерирующая компания» (ДГК, входит в группу «РусГидро»).

Еще пара важных замечаний по Русгидро

— в 1 кв. 2018 произошла положительная переоценка опциона от ВТБ, т.к. на 31 дек. 2017 стоимость акций была примерно 0.70, а на конец первого квартала в районе 0.76; если акции не поднимутся выше 0.76, то во втором квартале будет отрицательная переоценка по этому пункту

— ранее Русгидро поднимала вопрос о пересмотре дивидендной политики с ЧП МСФО на FCF, по итогам рассмотрения вопроса отказались от пересмотра и оставили ЧП МСФО; здесь это положительный момент, т.к. у Русгидро это привело бы к падению дивидендов (мы хорошо знаем по Газпрому, что масштабные стройки не благоприятны высокому FCF).

Резюмируем.

Я выпускал статью по Русгидро 20 декабря. На тот момент бумаги стоили примерно 0.71 и почти не изменились за этот период (ну разве что сегодня слив рынка увел их в небольшой минус). Русгидро занимает у меня 4.98% в портфеле и сейчас его переоценка не оказывает серьезного влияния на счет. Пока добирать не планирую, сделаю это или позже или в случае более серьезного падения, например, на 0.60.

Русгидро это две простейших идей в энергетике. Вы покупаете акцию и держите ее минимум полтора-два года. За этот период компания завершает основные стройки и увеличивает чистую прибыль. Вполне возможно, потом ее и не захочется продавать, как сейчас мне очень тяжко было бы прощаться с МРСК Волги (и не планирую пока этого делать). Если подобный инвестиционный горизонт для вас слишком длинный, с Русгидро лучше не работать в принципе и проигнорировать эту идею. Можно рассмотреть вторую (при условии, что вы вообще работаете с этой компанией).

Вы спекулируете акциями Русгидро с очень короткими целями 2-3-5%, выделив себе несколько входов (3-5) на ближайших возможных ценовых остановках. Русгидро достаточно склонна к консолидациям, поэтому эти моменты достаточно хорошо отрабатываются, при этом в голове вы держите, что залипнуть в этих акциях не катастрофично. С некоторой ликвидностью доступны и фьючерсы на гидру, если не смущает контанго...

Больше к этой истории в ближайшее время возвращаться не собираюсь.

Хочу в завершение поговорить коротко еще о двух компаниях. Они у меня в портфеле отсутствуют, но вызывают интерес.

МОЭСК. Внезапно, МОЭСК. Вообще, я думал, что поставил крест на этой компании, как вдруг с годового собрания приходят новости, что генералный заявляет о планах увеличить прибыль по РСБУ с 2,7 млрд. руб. до 6,5 млрд. руб. Это очень сильное заявление, которое требует практического подтверждения, а главное на текущий момент плохо понятно — за счет чего? (кроме каких-либо утонченных бухгалтерских изысков, разумеется...).

На самом деле к этой новости мне добавить нечего, но если обозначенные планы будут хотя бы более менее близки к правде и исполнены за счет разумных действий, это может придать солидный импульс давно забытой и проклятой дочке Россетей. Буду следить.

НМТП. Здесь все гораздо интереснее.

На текущий момент компания рекомендовала отказаться от дивидендов с оговоркой, что вернется к этому вопросу позднее в текущем году. Когда? Логично, предположить, что уже при новом собственнике. Если действительно группа Сумма выходит из актива и туда заходит Транснефть с Роснефтью (без выставления оферты конечно же), то возврат затрат будет достаточно актуален для Транснефти с Роснефтью. Объявление дивидендов выглядит достаточно логичным ходом, если конечно у Роснефти не найдется аптек, чтобы их продать НМТП...

Сам же НМТП является очень сладким активом с рентабельностью капитала и по EBITDA в районе 70% и это с учетом падения показателей за последнее время, ранее они доходили до 100%.

Последний год НМТП активно судился с ФАС по поводу тарифов. ФАС пыталась склонить НМТП к переводу долларовых тарифов в рублевые, но каждый раз проигрывала суды. Учитывая, это взаимоотношение между компаниями, Транснефть начала готовиться заранее.

Президент «Транснефти» Николай Токарев направил письмо премьеру Дмитрию Медведеву с предложением отнять у Федеральной антимонопольной службы (ФАС) полномочия по тарифному регулированию и передать их Министерству экономического развития, сообщил «Ведомостям» представитель «Транснефти» Игорь Демин. По его словам, письмо также подписали предправления «Новатэка» Леонид Михельсон и председатель совета директоров НЛМК Владимир Лисин. На обращение уже получена резолюция Медведева, отметил Демин, но не уточнил, какая именно.

История крайне интересная, но требует большей ясности. Очень вероятно, что при всей привлекательности актива на него попытаются серьезно сбить цену для входа, поэтому сейчас бросаться внутрь было бы слишком опрометчиво. Однако после выхода Магомедовых и нового распределения долей (и вполне возможно — новой цены на этот актив), можно было бы задуматься о включении этого достойного представителя транспортного сектора в свой портфель.

На этом все, благодарю за внимание! Сохраняйте оптимизм, но лишь в сочетании с трезвым критическим мышлением. Всего вам доброго!

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций