процентная ставка (interest rate) — доход, который кредитор (сберегатель) ожидает получить от заемщика за использование его денежных средств.

Процентная ставка является мерой временной стоимости денег.

Процентная ставка (

r) представляет собой ставку дохода который инвестор получит за определенный срок.

Если инвестор вложил сегодня 1000 а через год получил 1100, то процентная стака составляет (1100-1000)/1000=10%.

простая формула годовой процентной ставки:

r = FV/PV — 1, где

FV (Future Value) — будущая стоимость актива через 1 год

PV (Present Value) — текущая стоимость актива

если нам известная стоимость актива через N лет и его текущая стоимость, то годовая ставка вычисляется по формуле:

r = (FV/PV)1/N — 1

Эта же формула эквивалента формуле для получения среднегодовых темпов роста чего-либо, если оно выросло из PV в FV за N лет.

Процентную ставку можно найти тремя разными способами:

1. как

норма прибыли (required rate of return) — минимальная норма доходности, которую инвестор хочет получить, чтобы осуществить инвестицию.

2. как

ставка дисконтирования (discount rate) — ставка, по которой мы дисконтируем будущий доход, для того, чтобы понять сколько актив стоит сегодня.

3. как

альтернативная стоимость (opportunity cost) — альтернативная стоимость, при которой мы готовы отказаться от потребления и осуществить инвестицию.

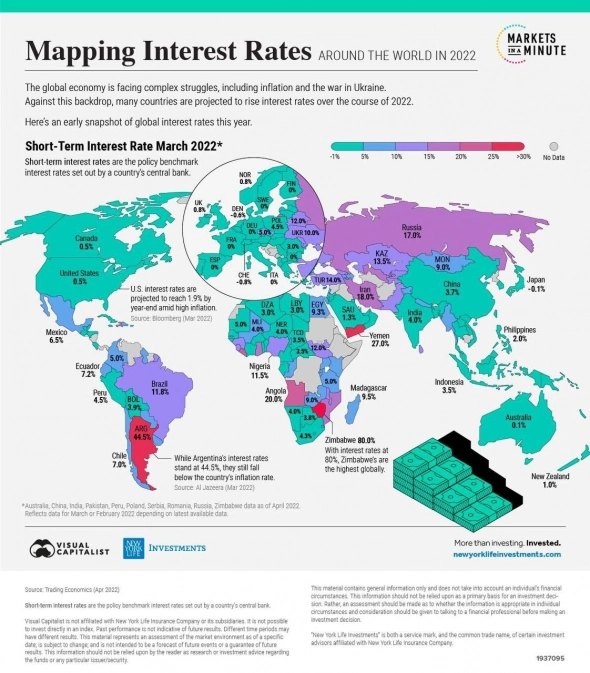

Процентная ставка определяется на рынке силами спроса и предложения. Спрос на деньги — это заемщики, а предложение денег — это инвесторы.

процентная ставка=

=реальная безрисковая ставка

+премия за инфляцию

+премия за дефолт

+премия за неликвидность

+премия за риск времени погашения

Различают:

- равновесная процентная ставка (equilibrium interest rate)

- ставка дисконтирования (discount rate)

- альтернативная стоимость (opportunity cost)

- номинальная безрисковая ставка (nominal risk-free rate)

- реальная безрисковая ставка (real risk-free rate)

Процентная ставка влияет на оценку акций в 4 аспектах:

- Ставка дисконтирования, которая оценивает приведенный к текущенй стоимости будущий денежный поток

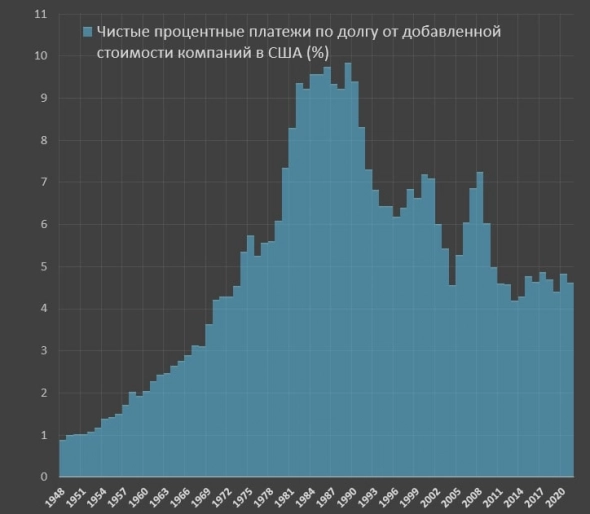

- Расходы на выплату процентов по кредитам влияют на денежный поток, который остается акционерам

- Процентная ставка влияет на темпы роста экономики, что влияет на бизнес компаний

- Процентная ставка влияет на определение терминальной стоимости компании за пределами горизонта прогнозирования