Кредитное плечо

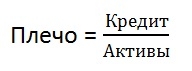

Кредитное плечо (финансовый рычаг, леверидж) — это отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги).

Термин «кредитное плечо» объяснит простой пример:

например, у вас есть 1 млн рублей

вы берете в кредит 9 млн рублей

на эти 10 млн рублей вы покупаете акции

эта операция называется операцией с 10-м кредитным плечом, или плечо (леверидж) 10 к 1.

Субъекты, использующие кредитное плечо чрезвычайно многообразны. Это могут быть и домохозяйства и частные трейдеры, а также компании, банки, хедж-фонды и другие участники финансового рынка.

Кредитное плечо — главный источник всех финансовых кризисов.

Есть мнение [1], что чем выше зависимость участников рынка отзаимствований и кредитных рычагов, тем более хрупкой является финансовая система

Основной смысл «плеча» — сколько у субъекта заемных средств на единицу собственных.

Так, банки всегда работают с кредитным плечом, потому что размер собственных средств всегда меньше, чем суммарный объем активов.

Также финансовым рычагом или эффектом финансового рычага называют эффект от использования заёмных средств с целью увеличить размер операций и прибыль, не имея достаточного для этого капитала. Размер отношения заёмного капитала к собственному характеризует степень риска, финансовую устойчивость.

А если проще и понятней, то кредитное плечо — это соотношение между суммой залога и выделяемыми под нее заемными средствами, например кредитное плечо 1:100 означает, что вам для осуществления сделки необходимо иметь на торговом счете у брокера сумму в 100 раз меньшую, чем сумма сделки.

Маржа — это доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

Формула – плечо=кредит/активы – плечо=60/40=1,5

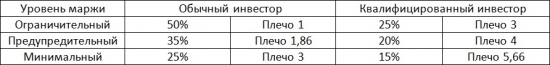

Существует 3 уровня маржи:

- Ограничительный (начальный)

- Предупредительный (маржин-колл)

- Минимальный (уровень принудительного закрытия)

Из «практики» — обычного «кроют» до 35% (плечо 1,86). КИ – до 20% (плечо 4).

КИ (по закону, контролируется ФСФР):

- В активах не менее 600 тыс.

- Опыт торговли – не менее полугода

- За последние 3 месяца как минимум 2 маржинальные сделки

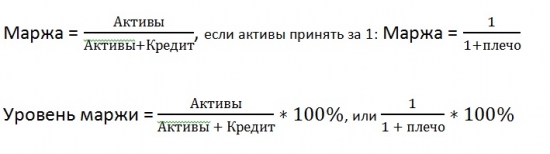

Кредитное плечо всегда ухудшает показатель риска и доходности портфеля, поскольку заемные средства имеют отрицательное влияние на доход. То есть увеличивая кратно риск за счет использования кредитного плеча, инвестор имеет меньший доход, поскольку платит процент за использование заемных средств.

История:

С 1960 по 1974 год средний размер кредитного плеча, используемый американскими банками вырос на 50%.

В 1981 году долг американского частного сектора был равен 123% ВВП.

К концу 2008 года долг частн. сектора в США вырос до 290% ВВП.

Наименьшими темпами в этот период рос долг корпоративного сектора — с 53% до 76% ВВП.

Размер долга домохозяйств вырос с 48% до 100% ВВП.

Отношение долговых обязательств домохозяйств к располгаемому доходу выросло с 65% до 135%.

Финансовый сектор за это время нарастил долг в 5 раз — с 22% ВВП до 117% ВВП.

Источники:

[1] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

см. также:

леверидж

делевериджинг

Ссылки:

Кредитное плечо и маржа

Кредитное плечо в трейдинге

Риски и плечо

Николай Скриган: Кредитное плечо (навеяно одним недавним постом) (7.12.2014)

Александр Загоруйко: Проблема плечей (+32,17к, 7.3.2015)

Ценная подборка №29. Риски и плечи.

-

В чем главное отличие малого плеча, например 30, от больших плеч от 100 до 1000?

В чем главное отличие малого плеча, например 30, от больших плеч от 100 до 1000?

Сразу скажу, этот пост для трейдеров, тобишь спекулянтов. Торгующих через CFD фьючами, валютой, золотом, индексами итд.

Уверен что вам это практически никто не говорил. Одни наставники не говорили, потому что сами услышали звон, да не знали где он, а другие, по причине корысти. Ибо зачем рассказывать то, что приносит тебе хлеб.

В общем начну.

Обычно все говорят так: большие плечи дают возможность на малых сумах ощутить рынок. Да, дают. Но только чаще иллюзию того что ты двигаешь миллионами, миллиардами и даже триллионами, если на дэмо.

А еще говорят: что на больших плечах, трейдер может как быстро заработать, так быстро и потерять. И здесь верно.

Но дальше, никому даже не интересно. А почему так? И как это влияет на депо.

Объясняю.

Когда у вас малое плечо, то ваши возможности по объему торгов, строго ограничены уровнем маржи, например 20%. Ну то есть, если у вас лимит торговли в инструменте 1 лот, а депозит 1 000 000р то потерять вы сможете 200 000р. По достижении этого уровня, вашу сделку закроют по стоп-аут.

Авто-репост. Читать в блоге >>> Как я потеряла 2 млн руб (по факту больше) на плечах.

Как я потеряла 2 млн руб (по факту больше) на плечах.Всем привет!

Это история про мои ужасные ошибки за полгода в торговле на бирже.Май 2025 года, закончила лечение химиотерапией и было получено от страховой 3 млн руб по болезни (это к теме откуда деньги). Вроде бы положи деньги на вклад и успокойся. Июнь 2025 года конфликт Израиля и Ирана. Один геостратег в блоге пишет что США заставит Иран перекрыть пролив и нефть мы понимаем вырастет/ скакнет. Иран в парламенте проголосовал за такую возможность. Суббота 22 июня 2025 года я на плечи набираю по-максимум Роснефть (конечно же на хаях, но казалось что еще стрельнет вверх и я зафиксирую прибыль). В понедельник они договорились и все упало, итого -1,5 млн руб. Дальше же надо отбить минус (не повезло) и угадайте, что? Правильно, втб большие дивиденды. Вошла по самый хай в 107 руб, где он сейчас вы знаете. Эта рулетка по имени «игра на новостях» меня хорошо прокатила и отрезвила. Не бывает заработка за один день больших денег. А если есть, то все равно на какой-то неправильной идеей и почувствуя себя супер умным, спустишь.

Авто-репост. Читать в блоге >>> Управление плечами: когда они усиливают результат, а когда ломают систему

Управление плечами: когда они усиливают результат, а когда ломают систему

Плечи в торговле кажутся инструментом ускорения. Они позволяют увеличить позицию, открыть сделку большего размера и получить заметный результат за меньшее движение цены. На первый взгляд это выглядит как способ усилить эффективность. Однако с каждым оборотом плечо меняет не только размер прибыли, но и характер самой системы.Когда риск растёт быстрее опыта, любая ошибка превращается в удар по счёту.

Зачем вообще использовать плечи

Плечо само по себе не делает торговлю агрессивной. Оно даёт гибкость. Иногда рынок требует меньшего депозита под маржу, иногда даёт возможность работать с несколькими инструментами сразу. Всё зависит от того, как встроено плечо в систему.

Когда оно используется осознанно, трейдер сохраняет прежние рамки риска — просто распределяет капитал эффективнее. Если же плечо появляется как попытка ускорить процесс, то контроль теряется. Тогда плечо перестаёт быть инструментом и становится источником давления.

Как определить безопасный масштаб

Главный принцип прост: плечо должно подчиняться размеру риска, а не желанию заработать.

Авто-репост. Читать в блоге >>> 📉 Шорт и плечи. Когда, зачем и нужно ли вообще?

📉 Шорт и плечи. Когда, зачем и нужно ли вообще?

На рынке заработать на росте ВСЕГДА проще, чем на падении. Даже если вы покупаете акции просто случайных компаний. Причина очевидна: прибыль от шорта ограничена падением акции на 100%, а вот вырасти бумаги могут и в 100 раз. Поэтому, лучше вообще не шортить, если вы не знаете, что делаете. Даже если вы зашортили актив всего на 10% от депозита, то его рост в 10 раз просто уничтожит ваш депозит.

❗️ За более чем 4 года ведения канала, всего несколько раз использовал фьючерсы для шорта и только на российском рынке. Если я вижу интересную идею в шорт, то реализовывать я её пытаюсь с помощью опционов пут, так как потенциальный убыток там всегда ограничен суммой, которую я готов потерять в негативном сценарии и даже к этому я прибегаю довольно редко. За опцион платится премия и если акции растут хоть в 100 раз до экспирации, премия просто сгорает, кратных убытков быть не может.

❌ Стопы в ответственный момент могут не помочь! Самая большая опасность шортов фьючерсами — это то, что даже переоцененные активы могут легко открываться гэпами на десятки % вверх после длинных выходных или могут выходить существенные факты между торговыми сессиями. Если торговать внутри дня или криптой (где торги идут 24/7), то, конечно, можно ограничить потенциальный убыток и фьючами.

Авто-репост. Читать в блоге >>> Плечо брокера - это как ограбление по-итальянски

Плечо брокера - это как ограбление по-итальянски

Почему я его очень редко использую.

1. Риски выше. Хорошая сделка сама себя красит.

2. Платить брокеру очень неохота.

В редких случаях могу взять плечо для новой позиции (акции), для усиления эффекта домино прибыли. Чтобы денег было больше. banca.asia/index.php?id=767

Если вы берете плечо, и у вас убытки выше крыши, советую остановиться, вы ошиблись с направлением.

Наверняка вы смотрели тот фильм, так вот вся ваша гипотетическая и потенциальная прибыль осядет в карманах брокера. Вы начнете снова с ровного места, а брокер выиграет в любом случае. А еще есть риск проиграть все до последних штанов, поиграй брокер с вашим «ГО». Снизит плечо, и все ваши хотелки разобьются о жестокую реальность маржинкола.

Позиций на рынке нет. Закрывал два дня smart-lab.ru/blog/1220647.php Все по честнаку.

Авто-репост. Читать в блоге >>> Кредитное плечо или как увеличить потенциальную прибыль

Кредитное плечо или как увеличить потенциальную прибыльКредитное плечо — один из самых доступных и рискованных инструментов в арсенале трейдера.

🧐 Что это такое

Кредитное плечо (или леверидж) — возможность торговать суммами, значительно превышающими размер собственных средств, за счёт заёмных. По сути, инвестор берёт деньги в долг у брокера под залог своих собственных средств (маржи).

❓Как это работает

Представьте, что у вас есть 10 000 рублей. С плечом 1:10 вы можете открыть позицию на 100 000 рублей. Если актив вырастет на 1%, вы заработаете не 100 рублей, а 1000.

Две стороны одной медали 💫

✅ Главное преимущество плеча — увеличение потенциальной прибыли. Даже небольшие движения цены могут принести существенный доход, если вы правильно вошли в позицию. Это позволяет участвовать в более крупных сделках и быстрее наращивать капитал.

⚠️ Главный минус: плечо — увеличивает не только прибыль, но и убытки в той же пропорции. Небольшое движение цены против вашей позиции может быстро «съесть» всю прибыль и привести к маржин-коллу (требованию брокера пополнить счет) или даже принудительной ликвидации позиций.

Авто-репост. Читать в блоге >>> Почему надо торговать с плечом

Почему надо торговать с плечомЕсть мнение что торговать с плчом это плохой тон.

А как вы собираетесь торговать фьючерсами? Там внутри есть плечо. А leveraged ETF на нефть???

То-то! Значит вы немного не догоняете в трейдиге.

— Когда можно еще торговать с плечом?

— если ваш папа магнат, а мама дает вам каждый день на новый депозит.

Пример из жизни.

Один мой закомый инвестор заработал, торгуя через финам фьючерс на РТС старой закалки, 450 тысяч долларов США, использую те стратегии, которые я вам тут иногда показываю. Его стартовый капитал был в районе 100-200 тыщ. у.е. У него был свой полиграфический бизнес, он брал оборотные средства компании и вкладывал все на фортс. В финаме он был вип клиентом и имел самое максимальное плечо, что могли предложить… Он реально делал ставки на рынке, как наркоман в поиске дозы, выгрызал на графике каждую возможность заработать. Я думаю он сделал 2 икса, или 200%. Он был потом очень добр ко мне. А деньги он кидал на выплату зарплаты, закупку материалов и скромные удовольствия.

— А когда еще можно, поподробнее…

Авто-репост. Читать в блоге >>> У плечевиков нет мозга

У плечевиков нет мозгаМного лет говорю, что торговля с плечами — это лудомания и глупость, но торговля с плечами на крипте — это просто клинический идиотизм.

И каждый раз толпы идиотов начинают со мной спорить и писать чушь про стопы и «контроль рисков» и каждый раз очередная волна маржинколов (и не срабатывающих стопов) смывает в унитаз эту толпу спорщиков, обнуляя их счета ПОЛНОСТЬЮ… а потом приходит новая толпа самонадеянных идиотов, чтобы поспорить и потом также быть смытой в унитаз… и таких волн за свои 32 года на рынке я видел ДЕСЯТКИ.

Отличается чем-то вчерашний обвал на крипте от предыдущих волн ликвидаций плечевых идиотов? Да по сути — ничем.

Сделают ли они выводы? Большинство — опять конечно же НЕ сделает.

Многие потому, что у них уже нет денег, а некоторые потому, что сегодня утром вышибли себе мозги из-за ночных потерь и выводы делать им уже нечем. Кстати — это очередной красноречивый кейс о важности психологии в трейдинге и о том, что слабым психотипам тут делать нечего. Даже если ты слил кучу денег — надо брать волю в кулак и бороться, а не сливаться с эволюционной доски нахрен, и об этом я тоже имею право рассуждать, если вы знаете мою биографию.

Авто-репост. Читать в блоге >>> В защиту плечей

В защиту плечей

Плечи как огонь, хочешь готовь еду, а хочешь сгори полностью)

Губят людей не плечи, а плохой риск менеджмент!

Авто-репост. Читать в блоге >>> Думаю в скором времени нам всем это пригодится)

Думаю в скором времени нам всем это пригодится)

Чарли Мангер, легендарный партнер Уоррена Баффета, как топором врезал в память всем трейдерам свою формулу разорения: «В чем гибнут умные? Бабы, бухло и плечи». Эта цитата взорвала соцсети не просто так — в ней вся соль финансовой мудрости.

Мангер всегда гнал одну простую правду: дисциплина рулит — и в жизни, и в торговле. Он не верил, что трейдеров топят плохие расчеты. Нет! Их топят эмоции — жадность, страх и понты.

Именно поэтому эта фраза до сих пор бьет точно в цель. Она — как красная кнопка, которая должна висеть у каждого в голове: не зарывайся, не ведись на эмоции и дважды подумай, прежде чем вставать в огромные плечи.

Авто-репост. Читать в блоге >>> Плечи и Короткий стоп - главная засада прибыльной торговли !!!

Плечи и Короткий стоп - главная засада прибыльной торговли !!!

Когда большинство из нас пришло на рынок, основным постулатом спекуляций была высоко плечевая торговля и короткий стоп.

С годами начинаешь понимать, что короткий стоп лишает тебя позициив 7-8 из 10-ти случаев, вызывая сильнейшее эмоциональное напряжение, особенно у новичков, т.к. чаще всегда цена идет в правильном направлении, а дальше нервные конвульсии в стиле подтанцовки Татьяны Булановой)

Стоп вообще штука мутная… при сильном движении на открытии рынка, ваш стоп сработает по худшей цене ...

Возникает вопрос: а нужен ли стоп??? Нужен, если торгуете с плечами, а если без плечей, зачем стоп???

Несмотря на то, что на Смартлабе есть калькулятор фьючерсов, многие упорно продолжают утверждать, что торговать фьючерсами без плечей невозможно… Я торгую фьючерсами без плечей, редко с плечом х2 4-й год ...

Полностью ушло разражение, усталость и эмоциональная вовлеченность в рынок.

-Безусловно, короткостопщики являются манной небесной для брокеров (особенно желтый банк с лютыми комиссиями) и биржи, т.к. каждый стоп-это сделка, а каждая сделка-это комиссия)

Авто-репост. Читать в блоге >>> 😱 Маржинальная торговля: как можно потерять всё за несколько часов и даже минут?

😱 Маржинальная торговля: как можно потерять всё за несколько часов и даже минут?😈Реальные примеры🫠

Маржинальная торговля кажется путем к быстрому обогащению, но часто leads к моментальному разорению.

Яркий пример — история Дениса Громова из Казани👨💻.

В 2015 году, имея на счету 5,6 млн рублей (деньги жены, полученные в наследство), он за несколько часов совершил валютных сделок на 42 млрд рублей 🤑 благодаря кредитному плечу от брокера.

Громов пытался заработать на разнице между курсами доллара с расчетами «today» (USDRUB_TOD) и «tomorrow» (USDRUB_TOM), которая в тот день составляла 20 копеек. Он провел тысячи сделок, но не учел, что из-за новогодних праздников расчеты по сделкам «tomorrow» откладывались на 12 дней.

За это время начисленные проценты за использование заемных средств привели к убытку в 15,1 млн. рублей. В результате счет Громова обнулился, а сам он остался должен брокеру 9,5 млн рублей.

👴Пенсионер из Екатеринбурга (март 2025)🏠

👑67-летний инвестор, вдохновленный ростом акций «Роснано», вложил в них 500 000 ₽ (все сбережения). Взял плечо 1:5, купив акций на 2 500 000 ₽.

Авто-репост. Читать в блоге >>> Опасность рычага в природе и в инвестировании

Опасность рычага в природе и в инвестированииЭволюция сделала тела животных больше — маленькие змейки выросли до огромных анаконд, а небольшие ящерицы превратились в бронтозавров и диплодоков.

Крупные животные лучше захватывают добычу, быстрее преодолевают расстояния и обладают большим размером мозга. Но наряду со всеми этими преимуществами, у гигантов есть и ряд серьезных недостатков — именно поэтому природа не создала каждый вид огромным.Биологи Аарон Клаузе и Даг Эрвин объяснили это следующим образом: «Тенденция эволюции к созданию более крупных животных уравновешивается тенденцией к вымиранию более крупных видов».

В животном мире размер тела стал своеобразным рычагом — когда все идет отлично, он усиливает плюсы и приносит немалую выгоду, но как только ситуация меняется, его эффект работает в обратную сторону и может привести к гибели.

Получив огромную массу, большие животные стали более хрупкими — муравей может упасть с высоты в 15 тысяч раз превышающей его рост и выжить, а от слона после такого падения просто ничего не останется.

Авто-репост. Читать в блоге >>> 🤕История о том, почему плечи и кредитные деньги — это Зло в квадрате.

🤕История о том, почему плечи и кредитные деньги — это Зло в квадрате.

Авто-репост. Читать в блоге >>> Не ведись на скрины с космическим ROI — вот что скрыто за цифрами

Не ведись на скрины с космическим ROI — вот что скрыто за цифрами#обучение

Авто-репост. Читать в блоге >>> Как работает кредитное плечо?

Как работает кредитное плечо?

Всем иногда нужно крепкое плечо, на которое можно опереться… Трейдеры — не исключение. Когда своих денег не хватает, а торговать хочется на большую сумму, может помочь кредитное плечо. Его предоставляет брокер или биржа. Разберёмся, как пользоваться этим инструментом.

Что такое кредитное плечо простыми словами?

Это когда брокер или биржа даёт вам денег в долг, чтобы вы могли торговать на сумму больше, чем у вас есть. Выражается в виде коэффициента: плечо 1:10 — можно торговать на сумму в 10 раз больше вашего капитала.

- У вас есть $100

- Вы используете плечо 1:10

- Это значит, что вы можете торговать, как будто у вас $1000

Поясним на двух примерах: бытовом и трейдерском.

Пример 1: покупка приставки

Спустя почти 10 лет выйдет GTA VI, поэтому вам нужна PlayStation 5. У вас на карте только 10 000 рублей, а PS5 сейчас стоит 60 000.Вы уверены, что через неделю продадите свою видеокарту за 70 000 рублей. Поэтому одалживаете у доброго друга 50 000 и покупаете соньку. А потом — продаёте видеокарту, отдаете долг и оставляете себе 10 000 рублей прибыли. И счастливый покупаете еще Death Stranding 2.

Авто-репост. Читать в блоге >>> ПАПА, НЕ ТОРГУЙ. ОШИБКА №7. ПЛЕЧИ.

ПАПА, НЕ ТОРГУЙ. ОШИБКА №7. ПЛЕЧИ.

Как говорил Баффет, мужчину могут погубить три «L»: liquor (алкоголь), ladies (женщины) и leverage (плечи). Про первые два можно, конечно, поговорить, но канал немного о другом, поэтому — про плечи.

Ниже приложу перформанс моего агрессивного счёта, чтобы было понимание, что я в целом что-то знаю о плечах с точки зрения управления собственным риском (хоть и далеко не в идеальной форме с точки зрения защиты даунсайда — но все мы учимся). Очевидно, что на старте счёт не был огромным, но и совсем маленьким он не был. Доходность указана net of tax, поэтому грязными результат повыше.

Среднестатистический результат торговли с плечами — в лучшем случае убыток, в худшем — обнуление.

У этого есть простое математическое объяснение.

Существует так называемый Закон больших потерь (Law of Large Losses) или Асимметрия восстановления прибыли (Profit Recovery Asymmetry), который гласит: чем больше просадка, тем непропорционально выше должна быть доходность, чтобы вернуться к исходному уровню капитала.

Авто-репост. Читать в блоге >>> По поводу магии плеч

По поводу магии плечДавняя история, со 100к путь до миллиона, которую выиграл Мурад. Щас там 215к, х2 сделал на БСП, щас там 200% СКБ.

Ну так вот, плечо 100%. Жду за два года рост базового актива без учёта дивидендов в два раза.

Докупая каждые 10% роста до плеча в 100%, рост базового актива даст прибыль в 500%.

Минус плечо, +дивиденды ~+400%.

Думаю ещё пара лет до миллиона в общем. Магия плеча.

Но по нормальному конечно нельзя 200% в одну бумагу.

https://t.me/LadimirKapital

Авто-репост. Читать в блоге >>> Маржинальная торговля на бирже. Принципы и риски

Маржинальная торговля на бирже. Принципы и рискиМаржинальная торговля (margin trading) давно занимает важное место на финансовых рынках, особенно среди активных трейдеров, стремящихся повысить потенциальную доходность своих операций. Однако, как и любой инструмент с эффектом «финансового плеча», она требует понимания базовых принципов и высокой дисциплины, поскольку сопряжена с серьезными рисками. В этой колонке я как частный инвестор на глобальных рынках поделюсь своими наблюдениями о том, как работает маржинальная торговля, какие возможности она дает и почему без должной подготовки она может привести к катастрофическим убыткам.

Что такое маржинальная торговля

Суть маржинальной торговли заключается в том, что инвестор берет заемные средства у брокера под залог собственных активов для совершения операций с финансовыми инструментами, как правило, в расчете на рост или падение их цены. Финансовое плечо (или кредитное плечо) позволяет увеличить объем сделки по сравнению с тем, что инвестор мог бы себе позволить, используя только собственный капитал.

Авто-репост. Читать в блоге >>> Торговля с плечом. За и против.

Торговля с плечом. За и против.Торговля с плечом, также известная как маржинальная торговля, представляет собой финансовую стратегию, при которой трейдеры используют заемные средства для увеличения объема своих инвестиций. Это позволяет им открывать позиции, превышающие их собственный капитал, что может привести к более высоким потенциальным прибылям, но также и к увеличению рисков.

Основной принцип торговли с плечом заключается в использовании кредитного плеча, предоставляемого брокером. Например, если у трейдера есть $1,000, а брокер предлагает плечо 1:10, трейдер может открыть позицию на $10,000. В случае успешной сделки прибыль будет рассчитываться исходя из полной суммы позиции, а не только из собственного капитала трейдера.

Однако важно помнить, что торговля с плечом несет в себе значительные риски. Если рынок движется против позиции трейдера, убытки также будут увеличиваться пропорционально использованному плечу. В некоторых случаях это может привести к потере всего депозита или даже к возникновению долга перед брокером.

Авто-репост. Читать в блоге >>> Что такое маржинальная торговля: преимущества и риски использования кредитного плеча

Что такое маржинальная торговля: преимущества и риски использования кредитного плеча

Трейдинг с применением заемных средств, известный как маржинальная торговля, может вызывать сложности у новых участников рынка. Важно освоить основные понятия, принципы, а также осознавать возможности и риски, связанные с такими операциями. Доступ к маржинальным сделкам предоставляется после успешного прохождения теста на понимание этих важных аспектов.

Что такое маржинальная торговля

Маржинальная торговля позволяет инвестору совершать операции на сумму, превосходящую его капитал за счет привлечения заемных средств от брокера. К примеру, если на вашем торговом счете имеется 10 тыс. руб., вы можете участвовать в покупке акций на сумму в 30 тыс. руб. В этом случае, ваши 10 тыс. руб. выступают как первоначальный взнос, а оставшиеся 20 тыс. руб. вам предоставляются брокером в виде займа для заключения сделки.

Маржинальные сделки в лонг

Инвесторы могут получать заемные средства от брокеров, предоставляя в залог свои активы. Один из подходов к таким операциям — стратегия «лонг». Основывается она на прогнозах подъема цены актива.

Авто-репост. Читать в блоге >>> Когда свечи гаснут.

Когда свечи гаснут.

Маржинальная торговля — это короткий путь к долгосрочным проблемам.

После каждого сильного движения рынка появляются герои маржинальной торговли. Они верят, что нашли священный Грааль: «Зачем довольствоваться скучными 20-30% годовых (ситуация на сейчас), когда можно взять плечо, удвоить, утроить доходность. Ч̷т̷о̷б̷ы̷ ̷с̷о̷с̷е̷д̷и̷ ̷п̷о̷ ̷п̷а̷р̷к̷о̷в̷к̷е̷ ̷о̷б̷з̷а̷в̷и̷д̷о̷в̷а̷л̷и̷с̷ь̷. Сделать это быстро, красиво, эффектно.

И действительно. Первые месяцы, а иногда и пару лет, всё выглядит прекрасно: счёт растёт, прибыль капает, процент на процент набегает. На этом фоне рассуждения о старине Баффете, контроле рисков, диверсификации и т.п. высмеиваются такими ребятами.

В какой-то момент такой персонаж начинает чувствовать себя агентом 007. Смело лавируя между коррекциями, обыгрывая рынок в опасных поворотах, ставя рискованные сделки под музыку успеха. Рынок скоро развернёться — шорт, рынок перепродан — лонг. 2-е, 3-е, 5-е плечо. Половина сделок в минус? Ничего страшного — отыгрываются. (Не все. Но вы слышите только о тех, кто смог — классическая ошибка выжившего). Стиль, драйв, высокие ставки — жизнь удалась!

Авто-репост. Читать в блоге >>> Кто с плечом к нам придет – от плеча и ...

Кто с плечом к нам придет – от плеча и ...Дискутировал на текущей неделе по поводу известной проблемы «почему мы не вышли из позиций в начале падения рынка?». Аргумент вида «искажение результатом» был встречен шквалом утверждений, что можно было все продать и потом, когда рынок развернется, войти в него снова.

Тут я подумал, что хорошо бы прикинуть простую модель с примером использования плеча. Тут должен быть дисклеймер, что это ни разу не реклама заемных средств брокера.

Если вы используете плечи – значит вы отдаете себе отчет как это работает и принимаете на себя все сопутствующие риски.Поэтому предположим, что про вероятную просадку все всё понимают. Но в данном случае речь пойдет про конкуренцию в прибыли. Оказывается, что снижая риск – вы действительно снижаете потенциальную прибыль)

В данном случае хорошо видно как работает позиционный рычаг, то есть использование большего количества акций.

В предполагаемом расчете есть конечно же несколько упрощений:

1) Мы вряд ли умеем правильно добавлять позицию на росте, поэтому в варианте «без плеча» мы просто один раз покупаем;

Авто-репост. Читать в блоге >>> 1 апреля большинство сможет торговать только на 50% от бабла.

1 апреля большинство сможет торговать только на 50% от бабла.

Получил на днях письмо от своего брокера.

КСУР, КНУР и КПУР-нет, чтобы разряды сделать...

Уважаемые клиенты!Напоминаем вам, что с 01.04.2025 вступает в силу Указание от 12.02.2024 № 6681-У «О требованиях к осуществлению брокерской деятельности при совершении брокером отдельных сделок за счет клиента», которое может повлиять на ваши возможности совершения необеспеченных сделок и на ваш портфель на срочном рынке.

Новые правила влияют на всех клиентов, независимо от даты открытия договора, поэтому просим внимательно ознакомиться с изменениями:

На что обратить внимание:

1) Новость об общих изменениях:

2) Новость об изменении регламента брокерского обслуживания:

1) Изменения на срочном рынке:

— Для раздельных срочных счетов теперь будут рассчитываться показатели начальной и минимальной маржи (к примеру, как на фондовом рынке по акциям).

Начальная маржа = размер биржевого гарантийного обеспечения (ГО) без заявок.

Минимальная маржа = 1/2 начальной маржи.

С 1 апреля размер гарантийного обеспечения будет зависеть от категории клиента (КНУР/КСУР/КПУР), которые биржа будет передавать брокеру.

Авто-репост. Читать в блоге >>> Говорят, на мамбе по выходным теперь плечи на халяву!

Говорят, на мамбе по выходным теперь плечи на халяву!

Не задумывался пока не прочитал у БКС: "… Поскольку торги в выходные не являются самостоятельным торговым днем, а привязаны к следующему «обычному» торговому дню (т.е. понедельнику), можно использовать маржинальную торговлю бесплатно в субботу, воскресенье и до конца торгового дня понедельника".

Правда что ли такая халява? Кто-нибудь обращал внимание, выставляется комиссия за выходные?

Авто-репост. Читать в блоге >>>