Сергей Аноним,

Ибо вот так

Вадим Кузнецов, почитайте об облигациях побольше, как считается их доходность и прочие интересные вещи. (автор со скрина имел ввиду, что 1,42 это есть чистая прибыль по НКД, уже с вычетом расходов)

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.8% | 14.6 | 1 000 000 | 6.29 | 91.99 | 64.82 | 48.08 | 2026-04-22 | |

| ОФЗ 26218 | 14.6% | 5.6 | 597 608 | 4.19 | 78.85 | 42.38 | 37.96 | 2026-03-25 | |

| ОФЗ 26252 | 14.8% | 7.6 | 1 000 000 | 4.78 | 91.851 | 62.33 | 46.23 | 2026-04-22 | |

| ОФЗ 26248 | 14.7% | 14.2 | 1 000 000 | 6.45 | 88.42 | 61.08 | 31.21 | 2026-06-03 | |

| ОФЗ 26246 | 14.8% | 10.1 | 1 250 000 | 5.50 | 87.949 | 59.84 | 53.59 | 2026-03-25 | |

| ОФЗ 26238 | 13.8% | 15.2 | 750 000 | 7.59 | 59.75 | 35.4 | 18.09 | 2026-06-03 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 3.04 | 87.24 | 44.88 | 0.49 | 2026-09-02 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.598 | 0 | 18.42 | 2026-04-22 | |

| ОФЗ 26249 | 14.7% | 6.3 | 1 000 000 | 4.47 | 86.997 | 54.85 | 21.7 | 2026-06-24 | |

| ОФЗ 26247 | 14.7% | 13.2 | 1 000 000 | 6.27 | 88.462 | 61.08 | 33.56 | 2026-05-27 | |

| ОФЗ 26253 | 14.8% | 12.6 | 750 000 | 6.00 | 92.44 | 64.82 | 48.08 | 2026-04-22 | |

| ОФЗ 33 CNY (CNY) | 6.8% | 7.3 | 8 000 | 5.73 | 101.76 | CNY352.88 | CNY1898.459976 | 2026-06-10 | |

| ОФЗ 26250 | 14.8% | 11.3 | 750 000 | 5.98 | 87.189 | 59.84 | 23.67 | 2026-06-24 | |

| ОФЗ 26245 | 14.7% | 9.6 | 1 250 000 | 5.42 | 88.487 | 59.84 | 48.99 | 2026-04-08 | |

| ОФЗ 26224 | 14.2% | 3.2 | 446 913 | 2.85 | 82.799 | 34.41 | 18.91 | 2026-05-27 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.349 | 0 | 18.42 | 2026-04-22 | |

| ОФЗ 26228 | 14.3% | 4.1 | 592 019 | 3.41 | 81.051 | 38.15 | 29.77 | 2026-04-15 | |

| ОФЗ 26240 | 14.4% | 10.4 | 550 000 | 6.67 | 62.385 | 34.9 | 4.41 | 2026-08-12 | |

| ОФЗ 26243 | 14.7% | 12.2 | 750 000 | 6.41 | 74.695 | 48.87 | 24.97 | 2026-06-03 | |

| ОФЗ 26237 | 14.1% | 3.0 | 418 953 | 2.67 | 83.197 | 33.41 | 31.21 | 2026-03-18 | |

| ОФЗ 26235 | 14.4% | 5.0 | 633 817 | 4.14 | 71.609 | 29.42 | 27.48 | 2026-03-18 | |

| ОФЗ 26225 | 14.8% | 8.2 | 497 974 | 5.66 | 66.667 | 36.15 | 21.25 | 2026-05-20 | |

| ОФЗ 26226 | 14.3% | 0.6 | 367 211 | 0.57 | 96.778 | 39.64 | 32.45 | 2026-04-08 | |

| ОФЗ 29 CNY (CNY) | 5.5% | 3.0 | 12 000 | 2.79 | 101.448 | CNY299.18 | CNY37.008552 | 2026-09-02 | |

| ОФЗ 26251 | 14.4% | 4.5 | 500 000 | 3.69 | 85.55 | 47.37 | 0.52 | 2026-09-02 | |

| ОФЗ 26230 | 14.3% | 13.1 | 449 489 | 6.86 | 63.329 | 38.39 | 32.91 | 2026-04-01 | |

| ОФЗ 26244 | 14.8% | 8.1 | 750 000 | 4.99 | 85.798 | 56.1 | 50.24 | 2026-03-25 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.77 | 89.602 | 35.15 | 8.5 | 2026-07-22 | |

| ОФЗ 26236 | 14.0% | 2.2 | 498 594 | 2.06 | 85.52 | 28.42 | 16.71 | 2026-05-20 | |

| ОФЗ 26207 | 13.9% | 0.9 | 370 300 | 0.90 | 95.59 | 40.64 | 6.7 | 2026-08-05 | |

| ОФЗ 26219 | 14.4% | 0.5 | 362 077 | 0.51 | 96.951 | 38.64 | 36.09 | 2026-03-18 | |

| ОФЗ 29021 | 0.0% | 4.7 | 500 000 | - | 97.34 | 0 | 0.84 | 2026-06-03 | |

| ОФЗ 26239 | 14.5% | 5.4 | 549 052 | 4.40 | 73.669 | 34.41 | 7 | 2026-07-29 | |

| ОФЗ 26221 | 14.7% | 7.1 | 396 269 | 5.04 | 71.53 | 38.39 | 32.91 | 2026-04-01 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.847 | 0 | 0.84 | 2026-06-03 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.999 | 0 | 15.65 | 2026-04-29 | |

| ОФЗ 52005 | 7.3% | 7.2 | 274 549 | 6.46 | 74.351 | 15.55 | 9.12 | 2026-05-20 |

Сергей Аноним,

Ибо вот так

Сергей Аноним,

Доходы = номинал 1000 р. + купонная доходность с момента приобретения до момента погашения 1.42 р. = 1001.42 р.

Расходы = ц...

Вадим Кузнецов, 99,79%, как она может быть отрицательной?

Сергей Аноним, комиссию не учитывал. Простая доходность к погашению и без учёта комиссии является отрицательной

Сергей Аноним, комиссию не учитывал. Простая доходность к погашению и без учёта комиссии является отрицательной

Вадим Кузнецов, потому что стандартный расчет доходности не учитывает комиссии.

Ручной расчет простой доходности к погашению облигации ОФЗ 26223 показывает, что она отрицательная. Почему ее нигде нельзя увидеть?

Альберт Гайфиев, Доказать можете? Вот формула Мосбиржи:

Альберт Гайфиев, «Формула не справляется» — это сильно .

Я думаю, что доходность указывается всё-же эффективная к погашению. Просто на рынке сложилась такая ситуация, что в длинных облигациях сильн...

Дмитрий Климов, Мало кто инвестирует на 10 лет. Поэтому взяли доходность в пределах года

Дмитрий Климов, Это значит что она не эффективная. Просто суммируют годовые ставки купона и дисконта

Вспомнить об ОФЗ хочется в связи с заседанием по ключевой ставке в прошедшую пятницу.

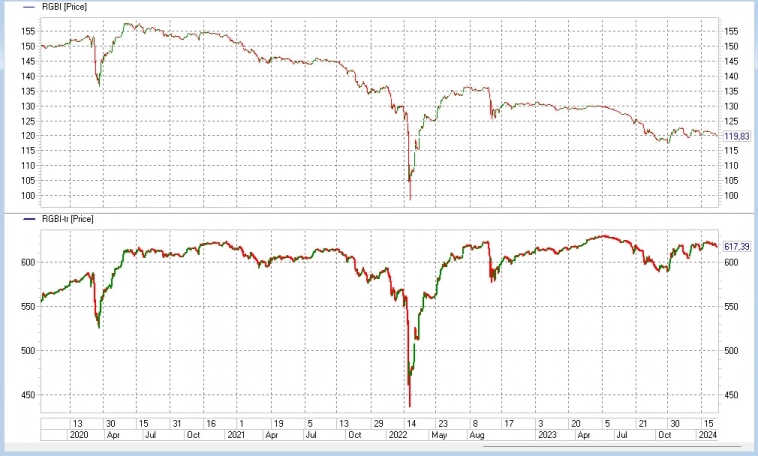

Не новость, что держатели ОФЗ, если и зарабатывают на них, то всё больше в качестве приятного бонуса. См. график индекса гособлигаций RGBI. Верхняя часть – индекс чистых цен, и он продолжает (с весны 2020, почти 4 года) скользить вниз. Нижняя – индекс полной доходности, включая купоны. Он эти 4 года годами находится во флэте (купоны компенсируют снижение котировок). Хотя совершил примечательный подъем осенью-зимой. Тогда облигации, в большинстве, проседали, поскольку с 7,5% до 16% выросла ключевая ставка.

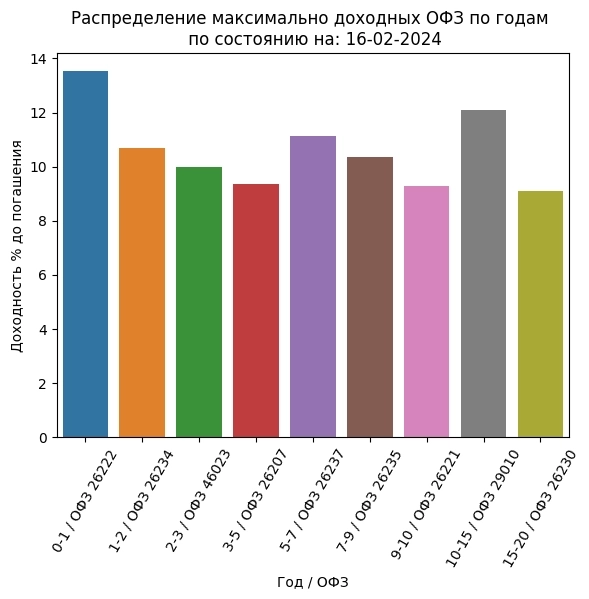

Этот парадоксальный подъем не только кому-то принес доход, но и вселил надежду, что смягчение ДКП не за горами. И вселил, как теперь видим, давно. Основная часть ОФЗ, исключая совсем короткие выпуски, обосновалась в диапазоне доходности 12-13%. Второй график: доходности разных по срокам обращения ОФЗ в сравнении с доходностью денежного рынка.

Не индивидуальная инвестиционная рекомендация

Инвестиции. Доходные ОФЗ по месяцам: 16-02-2024

Инвестиции. Доходные облигации по месяцам: 16-02-2024

Инвестиции. Доходные ОФЗ по годам погашения: 16-02-2024

Инвестиции. Доходные облигации по годам погашения: 16-02-2024

PP PP, Не проверял, но, по-моему, в терминале всегда указывалась эффективная доходность к погашению, с реинвестированием. Не поленился, взял...

PP PP, Не проверял, но, по-моему, в терминале всегда указывалась эффективная доходность к погашению, с реинвестированием. Не поленился, взял...