Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26251 | 14.8% | 4.6 | 500 000 | 3.59 | 84.347 | 49.19 | 39.56 | 2026-03-04 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.07 | 86.59 | 59.84 | 10.85 | 2026-06-24 | |

| ОФЗ 26252 | 14.9% | 7.7 | 500 000 | 4.88 | 91.299 | 62.33 | 32.88 | 2026-04-22 | |

| ОФЗ 26230 | 14.6% | 13.2 | 449 489 | 6.90 | 61.998 | 38.39 | 24.68 | 2026-04-01 | |

| ОФЗ 26247 | 14.9% | 13.3 | 1 000 000 | 6.35 | 87.589 | 61.08 | 20.47 | 2026-05-27 | |

| ОФЗ 26248 | 14.8% | 14.4 | 1 000 000 | 6.52 | 87.7 | 61.08 | 18.12 | 2026-06-03 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.16 | 84.035 | 28.42 | 10.62 | 2026-05-20 | |

| ОФЗ 26253 | 14.9% | 12.7 | 750 000 | 6.09 | 91.932 | 64.82 | 34.19 | 2026-04-22 | |

| ОФЗ 26254 | 14.9% | 14.7 | 1 000 000 | 6.38 | 91.596 | 64.82 | 34.19 | 2026-04-22 | |

| ОФЗ 26240 | 14.4% | 10.6 | 550 000 | 6.41 | 62.276 | 34.9 | 31.83 | 2026-02-11 | |

| ОФЗ 26238 | 14.1% | 15.4 | 750 000 | 7.62 | 58.5 | 35.4 | 10.5 | 2026-06-03 | |

| ОФЗ 26243 | 14.9% | 12.4 | 750 000 | 6.49 | 74.079 | 48.87 | 14.5 | 2026-06-03 | |

| ОФЗ 26246 | 14.9% | 10.2 | 1 000 000 | 5.59 | 87.329 | 59.84 | 40.77 | 2026-03-25 | |

| ОФЗ 26249 | 14.9% | 6.4 | 500 000 | 4.57 | 86.245 | 54.85 | 9.95 | 2026-06-24 | |

| ОФЗ 26245 | 14.9% | 9.7 | 750 000 | 5.51 | 87.534 | 59.84 | 36.17 | 2026-04-08 | |

| ОФЗ 29 CNY (CNY) | 5.3% | 3.1 | 12 000 | 2.86 | 102.199 | CNY141.37 | CNY875.14353 | 2026-03-04 | |

| ОФЗ 26228 | 14.7% | 4.2 | 592 019 | 3.52 | 79.8 | 38.15 | 21.59 | 2026-04-15 | |

| ОФЗ 29021 | 0.0% | 4.9 | 500 000 | - | 97.13 | 0 | 23.61 | 2026-03-04 | |

| ОФЗ 26244 | 14.9% | 8.2 | 750 000 | 5.10 | 85.42 | 56.1 | 38.22 | 2026-03-25 | |

| ОФЗ 26242 | 14.7% | 3.6 | 529 357 | 2.99 | 85.703 | 44.88 | 35.76 | 2026-03-04 | |

| ОФЗ 26226 | 14.5% | 0.7 | 367 211 | 0.68 | 96.09 | 39.64 | 23.96 | 2026-04-08 | |

| ОФЗ 26235 | 14.5% | 5.1 | 533 817 | 4.24 | 70.892 | 29.42 | 21.18 | 2026-03-18 | |

| ОФЗ 26219 | 14.5% | 0.6 | 362 077 | 0.62 | 96.259 | 38.64 | 27.81 | 2026-03-18 | |

| ОФЗ 26224 | 14.7% | 3.3 | 446 913 | 2.96 | 81.231 | 34.41 | 11.53 | 2026-05-27 | |

| ОФЗ 26212 | 14.4% | 2.0 | 356 982 | 1.88 | 88.433 | 35.15 | 0.97 | 2026-07-22 | |

| ОФЗ 26237 | 14.5% | 3.1 | 418 953 | 2.77 | 81.932 | 33.41 | 24.05 | 2026-03-18 | |

| ОФЗ 26221 | 14.8% | 7.2 | 396 269 | 5.14 | 70.978 | 38.39 | 24.68 | 2026-04-01 | |

| ОФЗ 26218 | 14.6% | 5.7 | 347 608 | 4.30 | 78.762 | 42.38 | 28.87 | 2026-03-25 | |

| ОФЗ 26207 | 14.0% | 1.0 | 370 300 | 0.96 | 95.01 | 40.64 | 38.63 | 2026-02-04 | |

| ОФЗ 26225 | 14.8% | 8.3 | 497 974 | 5.76 | 66.274 | 36.15 | 13.51 | 2026-05-20 | |

| ОФЗ 33 CNY (CNY) | 6.3% | 7.4 | 8 000 | 5.87 | 104.533 | CNY352.88 | CNY1020.946462 | 2026-06-10 | |

| ОФЗ 26239 | 14.6% | 5.5 | 549 052 | 4.30 | 73.024 | 34.41 | 34.03 | 2026-01-28 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.226 | 0 | 1.74 | 2026-04-22 | |

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.599 | 0 | 1.74 | 2026-04-22 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.227 | 40.15 | 39.28 | 2026-01-28 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 97.15 | 0 | 23.61 | 2026-03-04 | |

| ОФЗ 52005 | 7.9% | 7.3 | 272 892 | 6.55 | 71.298 | 15.5 | 5.76 | 2026-05-20 |

-

ОФЗ 26238 в моменте "упоролись" на 2% после решения о повышении ставки на 200бп

ОФЗ 26238 в моменте "упоролись" на 2% после решения о повышении ставки на 200бп

ОФЗ 26238 в моменте «упоролись» на 2% после решения о повышении ставки на 200бп

Обсудить ОФЗ можно на форуме ОФЗ

Авто-репост. Читать в блоге >>> Банк России повысил ключевую ставку на 200 б.п., до 18%

Банк России повысил ключевую ставку на 200 б.п., до 18%Банк России повысил ключевую ставку на 200 базисных пунктов — до 18% годовых (ожид 18% / ранее 16%). Снижение показателя начнется не раньше следующего года.

В 2024 году ключевая ставка не менялась, на заседании в июне регулятор в четвертый раз сохранил показатель на уровне 16%.

www.cbr.ru/hd_base/keyrate/

Авто-репост. Читать в блоге >>>

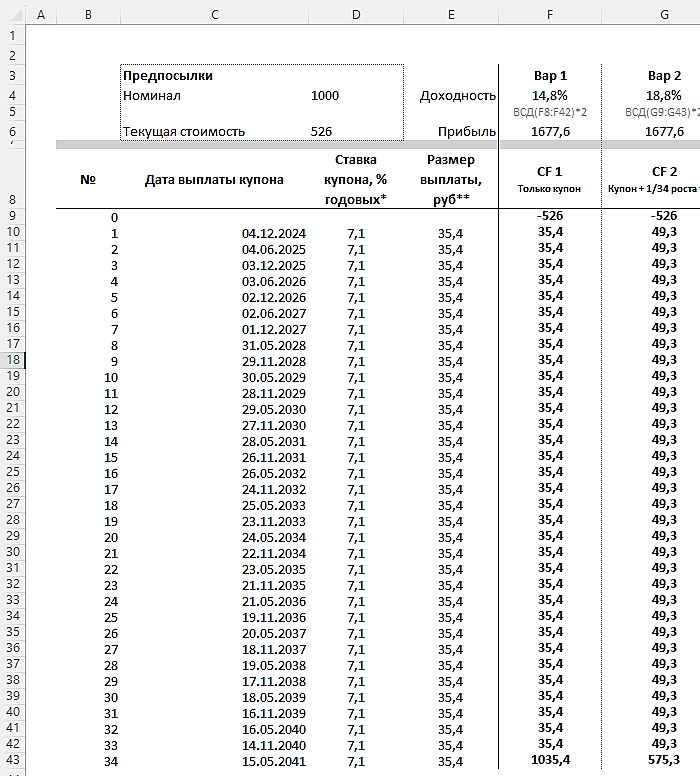

ЛЕВ, если вы рассчитываете на равномерный рост тела к моменту погашения, то для вас ставка 19%

Если рассчитываете на возврат тела только к к...

dmytriy klimov,

Тут все зависит от того, где вы признаете доход от роста тела облигации:

1.Если в конце периода, то срок более долгий, поступления смещаются дальше во времени и доходность получается меньше.

2.Если равномерно, то денежный поток смещается в более ранние периоды и доходность возрастает.

Как видите общая прибыль от ОФЗ26238 не меняется в том и другом варианте, все зависит от того, где вы ее получите.

В конце срока — это 100% гарантировано, раньше — уже вопрос вероятности.

ЛЕВ,если вы рассчитываете на равномерный рост тела к моменту погашения, то для вас ставка 19%

Если рассчитываете на возврат тела только к концу срока обращения, то для вас ставка 15%

Можете пояснить почему вы так думаете?

ЛЕВ, Спасибо за подробный расчет, но я его не понял. :) Вы сначала сложили все купоны, потом добавили разницу между рыночной ценой и номинал...

sab22,

Да, действительно вычитать 1 не надо.

получается, что если вы рассчитываете на равномерный рост тела к моменту погашения, то для вас ставка 19%

Если рассчитываете на возврат тела только к концу срока обращения, то для вас ставка 15%

Бравые парни физики смело набирают лонг в ближнем фьюче на RGBI

Правы ли они?

И что это за фьюч такой, ежели им пользуются всего 6 юрлиц, ...

usikpa, Ну ликвидность вроде есть, обороты увеличиваются… почему нет. 6 юрлиц лучше чем 1 или 2. Зато там ставка фондирования позиции рыночная, а не как у брокеров 25%, поэтому физикам удобно брать позицию с плечом. Можно и шортить, кстати. Кто вам даст шортить ОФЗ нормально как физику?

sab22, При подсчёте простой доходности у вас денежный поток по инструменту за каждый период выплаты принимается равным по стоимости, а при п...

usikpa, т.е. вы хотите сказать, что указанная в карточке ОФЗ доходность к погашению считается с учетом обесценения денег? А на какую величину они дисконтируют?

sab22,

Единичку забыли вычесть при расчете доходности, когда сумму всех доходов делили на текущую цену.

На скрине доходность без реинвест...

ЛЕВ, Спасибо за подробный расчет, но я его не понял. :) Вы сначала сложили все купоны, потом добавили разницу между рыночной ценой и номинальной. Это понятно. Но зачем потом 1 вычитать? Если вы купили что-то за 100 руб, а потом ровно через год продали за 150, то годовая доходность будет 50%: (150-100)/100. И почему потом делили на кол-во купонов, умноженное на 2? Если в год 2 купона, то нужно кол-во купонов делить на 2. Я так думаю.

dmytriy klimov, подскажите, пожалуйста, а как вообще считается простая доходность? Сейчас на карточке ОФЗ26238 указана доходность 15,4%. Есл...

sab22, При подсчёте простой доходности у вас денежный поток по инструменту за каждый период выплаты принимается равным по стоимости, а при подсчёте доходности к погашению чем дальше по времени денежный поток, тем меньше его стоимость (уитывается временная стоимость денег). Поэтому эффектинная доходность и получается меньще. Простая доходность считается по формуле:

YS = (∑n/i,j=m(Ci + Nj)/(P + A)−1)× (YB/t)×100,

где YS – простая доходность, %,

Ci – размер i-ого купона в валюте расчетов,

Nj – размер выплаты j-ой номинальной суммы долга в валюте расчетов,

A – накопленный купонный доход в валюте расчетов,

n – число купонных периодов,

m – текущий купонный период,

t – число дней до даты погашения/ближайшей оферты,

YB – базис года (число дней в году).

dmytriy klimov, подскажите, пожалуйста, а как вообще считается простая доходность? Сейчас на карточке ОФЗ26238 указана доходность 15,4%. Есл...

sab22,

Единичку забыли вычесть при расчете доходности, когда сумму всех доходов делили на текущую цену.

На скрине доходность без реинвестирования и расчет по вашей формуле:

dmytriy klimov, подскажите, пожалуйста, а как вообще считается простая доходность? Сейчас на карточке ОФЗ26238 указана доходность 15,4%. Есл...

sab22, сложный процент. Учитывается реинвестирование.

Глеб Ш., Потому что это разные доходности и применяются они по разному. Поясню на вашем примере:

Простая доходность 18,84% означает, что за ...

dmytriy klimov, подскажите, пожалуйста, а как вообще считается простая доходность? Сейчас на карточке ОФЗ26238 указана доходность 15,4%. Если в экселе по годам сложить все купоны, потом добавить разницу между рыночной ценой и номинальной и это разделить на текущую рыночную цену, а потом на кол-во лет до погашения, то у меня получилось 18,52%. Где ошибка?

26 июля Банк России повысит ставку...

26 июля Банк России повысит ставку...… до 18%, на наш взгляд, и сохранит жесткую риторику, чтобы ожидания участников рынка не смягчились и их действия не снизили жесткость денежно-кредитных условий (ДКУ).

Почему мы ждем +2 п.п.

- Инфляция (за 3 мес. с сезонной корректировкой) ускорилась во 2 кв. 2024 г. до 8,6% против 5,8% в 1 кв. 2024 г., т.е. видим ускорение роста цен, которое привело к снижению реальных ставок (смягчению ДКУ) до 7-8% в июне против 10% в марте-апреле,

=> это противоречит тезису ЦБ о том, что ДКУ во 2П 2024 г. должны быть жестче, чем в 1П 2024 г., чтобы инфляция вернулась к цели, а экономика — к сбалансированному росту.

- Рынок заложил повышение до 18% в доходности процентных свопов и, частично, в доходности ОФЗ,

=> если ЦБ выберет более мягкий шаг, то это может спровоцировать снижение доходностей и привести к смягчению ДКУ, что противоречит задачам регулятора (см. первый пункт).

- Корп. кредитование по итогам мая-июня растет выше траектории из апрельского прогноза Банка России, выдачи ипотеки за две недели июля находятся на уровне марта-апреля (нет грандиозного провала), а потребительское кредитование остается на высоком уровне в абсолютном выражении,

Авто-репост. Читать в блоге >>> Решение по ставке уже скоро. Как отреагирует рынок?

Решение по ставке уже скоро. Как отреагирует рынок?В пятницу состоится, пожалуй, самое непредсказуемое заседание Банка России. Какое решение по ставке будет принято и как отреагирует рынок, разбираемся в статье.

Что на столеО возможном повышении ключевой ставки представители ЦБ начали заявлять еще за месяц до заседания. Поводом к жесткой риторике послужил скачок инфляции и инфляционных ожиданий.

Можно выделить следующие сценарии:

- Сохранение ставки на текущих 16%

- Повышение до 17% — именно такое решение ждут в БКС

- Повышение до 18% — консенсус

- Шоковый сценарий повышения до 19–20%

Консенсус

Макроэкономический опрос Банка России свидетельствует о том, что экономисты ожидают среднее значение ключевой ставки на этот год в размере 16,8%. Данная цифра предполагает повышение до 18%.Опрос «Ведомостей» показал, что большинство аналитиков ожидают роста ключевой ставки до 18%. В меньшинстве оказались как сторонники шокового сценария, так и адепты более мягких решений.

Почти все эксперты, опрошенные РБК, тоже ждут повышения ключевой ставки — в основном до 18%:

Авто-репост. Читать в блоге >>>

Коллеги, почему у ОФЗ с длинным концом простая доходность больше чем эффективная? Типа, реинвестирование купонов сжирает доходность? У меня ...

Глеб Ш., Потому что это разные доходности и применяются они по разному. Поясню на вашем примере:

Простая доходность 18,84% означает, что за каждый из 17 оставшихся лет вы получите 184,4р на каждую вложенную 1000р. 1000+(188,4х17)=4202,8р. При этом вы деньги забираете и тратите.

Эффективная доходность 15,38% означает, что в первый год вы получите 153,8р на каждую вложенную 1000р и в дальнейшем вы эти деньги и последующие выплаты реинвестируете. То есть 1000*1,1538^17=11331р

То есть по факту эффективные 15% больше чем простые 18% за счет сложного процента.

Инфляция в РФ к 22 июля в годовом выражении замедлилась до 9,07%

Инфляция в РФ к 22 июля в годовом выражении замедлилась до 9,07%

Инфляция в России с 16 по 22 июля составила 0,11% после тех же 0,11% с 9 по 15 июля, 0,27% со 2 по 8 июля и 0,66% в «тарифную неделю» с 25 июня по 1 июля, сообщил в среду Росстат. С начала месяца рост цен в РФ к 22 июля составил 0,99%, с начала года — 4,91%. Рост цен в РФ с начала года к 22 июля (4,91%) уже превысил верхнюю границу прогнозного интервала ЦБ по инфляции на весь 2024 год (4,3 — 4,8%), который, как ранее заявлял ЦБ, будет пересмотрен в сторону повышения на опорном заседании совета директоров ЦБ по ключевой ставке 26 июля.

Отметим, что данные по инфляции вышли хорошими. По динамике четко видно, что тенденция к росту сменилась коррекцией в годовом выражении. Однако, на наш взгляд, этого пока недостаточно, чтобы ЦБ РФ смотрел на перспективы денежно-кредитной политики более мягко. Необходимо поддерживать такую динамику в течение хотя бы пары месяцев, чтобы тенденция к замедлению была более явной. В таком случае и инфляционные ожидания будут снижаться, а это уже будет сигналом к началу снижения ставки.

Авто-репост. Читать в блоге >>> Снова не состоялся аукцион ОФЗ: Минфин не хочет увеличить доходность (=скидку). Банки не устраивает доходность ниже 15 - 16% (такую сейчас дают "старые" ОФЗ)

Снова не состоялся аукцион ОФЗ: Минфин не хочет увеличить доходность (=скидку). Банки не устраивает доходность ниже 15 - 16% (такую сейчас дают "старые" ОФЗ)

Снова нет желающих купить ОФЗ с доходностью ниже 15% годовых

24 июля.

Министерство финансов 24 июля признало несостоявшимся аукцион по продаже ОФЗ-ПД серии 26248 и

флоатера 29025

в связи с отсутствием заявок по приемлемым уровням цен, сообщило ведомство.

Облигации серии 26248 с погашением 16 мая 2040 года имеют 31 полугодовой купонный период и первый купонный период — 203 дня, дата выплаты 1-го купонного дохода — 4 декабря 2024 года.

Ставка купонного дохода определена в размере 12,25% годовых.

ОФЗ 26248 на аукционе был предложен по 87,85% или 14,69% годовых.

«Старые» ОФЗ дают доходность 15 — 16%..

Поэтому желающих купить не было.

Последний раз через ОФЗ с постоянным купоном Минфин смог занять две недели назад через ОФЗ 26247 $SU26247RMFS5 с доходностью в 15,65% (рекордная доходность).

Обслуживание долга становится очень дорогим.

С уважением,

Олег

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций