Стоит ли сейчас вообще брать ОФЗ если предполагаю держать их 3 года (хочу получить вычет)?

Marat, я считаю, что сейчас не совсем выгодно брать, они еще должны подешеветь. Причем оба варианта — и с постоянным и с переменным купоном.

Причинами вижу следующее:

— Для ОФЗ с постоянным купоном — ставка практически достигла минимума, запас на снижение очень мал — всего 0,25%, следовательно цена на эти ОФЗ сейчас максимальна, в случае первого увеличения ставки все побегут продавать, потеряете вложения на цене. При сохранении ставки цены будут в боковике, но могут скорректироваться по другой причине (ниже).

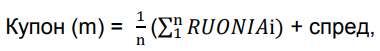

— Для ОФЗ с переменным купоном — опять же ставка минимальна и последние полгода снижалась, по правилам расчета купоны зависят от среднего значения ставки RUONIA (а она очень хорошо коррелирует с ключевой) за предыдущие полгода. Следовательно в случае сохранения ставки в ближайшие полгода купоны будут снижаться. Если ЦБ опустит ставку еще на 0,25 в течение первой половины 21-го года, то купоны будут снижаться еще примерно на протяжении года. При снижении купонной доходности цены скорее всего будут корректироваться вниз.

— Для всех типов ОФЗ есть еще отрицательный момент — введение налога 13% на купонный доход, который может спровоцировать коррекцию в ценах на ОФЗ.

Выводы сами делайте.

Александр, Спасибо, понял. Отсюда вытекает следующий вопрос, на что можно «положить глаз», как альтернатива, так же консервативно, надежно, задача «припарковать» деньги и не потерять на инфляции

Marat, 26233. ниже номинала торгуются, купон один из самых высоких в офз — 6,2.

u-gyn, Уважаемый, Вы, о чем? Доходность «самая высокая», но эти облигашки почти на 15 лет.В наших реалиях вкладываться на срок более 3-х лет это лотерея.Или Вы ясновидящий и обладаете тайными знаниями на 15 лет вперед?

Михаил, торгуемые ниже номинала офз дешевеют меньше всего. в марте при падении рынка на 20%, длинные офз падали также, эти бумаги стоили минимум 96,5 (сейчас 98), т.е. даже при кипише как в марте падение символическое. До 2024 в россии точно можно планировать, а скорее всего и до 2030 (следующий президентский срок) режим точно протянет.

u-gyn, плоховато работает ваш индикатор, что-то 26233 ваще укатали… Того гляди скоро доходность по этим офз и 7% превысит)

Неужели ждут такого роста ставки? Мне кажется текущая политика ЦБ очень надолго, если не навсегда. Даже в марте 2020 года при обвале рубля и рынков ставку продолжали удерживать. Видимо любыми способами будут сохранять низкие ставки. С возможной инфляцией другими способами бороться. Но рынок почему-то по другому считает)

Alex666, превысит — хорошо. можно дальше подбирать.

u-gyn, как думаете, до куда укатают и где основное подбирать?

На других ресурсах пишут, мол всё из-за налогов, не хотят платить налог с купона, и не хотят покупать, т.к. платишь нкд размером почти с купон и потом вскоре налог платишь со всего купона, в моменте минусовая доходность. Типа до ближайшего погашения в начале февраля и будут лить наверняка.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций