Вы забыли отнять от 18% — 35% превышающее ставку ЦБ + 5 ед.

newplayer, 18%-12,75% превышение 5,25. Отнимаем 35% в итоге 16,1% чистыми. Все равно в 2 раза выше ОФЗ.

А ОФЗ с декабря 2018 по настоящее время мне принесли 30 % ( рост стоимости + купон), без всякого гемороя.

Это какой же у нас выпуск ОФЗ за 3 месяца 30% сделал?

chem1,

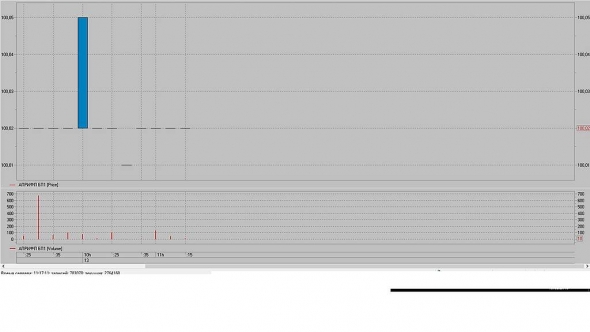

26207 — 30% годовых

26218 — 35%

26209 — 11%

newplayer, 26207 в декабре стоили 98%, сейчас стоят 101%. Это 3% роста + купона накапало 2%. Итого 5% в супер удачные 3 месяца. Как у вас 30% нарисовалось не понимаю.

А если брать за год, то ваша ОФЗ 26207 в феврале 18 года была по 108, а сейчас по 101. Итого 7% падения + купон 8,15% = 1,15% доходность за год.

chem1,

Я считал общую сумму в портфеле. Большинство у меня в 26218. Брал их по 96 в ноябре. Плюс муниципальные которые тоже подросли. В Офз вложился только когда цена была ниже номинала, т.е. по 108 не брал. Моя стратегия брать ниже номинала и держать до погашения. Пока доходность высокая. Что будет дальше неизвесно, возможно при сильном падении зафиксирую прибыль и уйду в 26209 или депозит.

newplayer, 26218 не были в ноябре по 96. 96.9 это скорее 97, а не 96. У вас абсолютные проценты удивительно превратились в годовые, а цена покупки чудесным образом совпала с самым низом перед разворотом. Такое бывает или случайно, или в результате рисования цены покупки заним числом. «Стратегия брать ниже номинала и держать до гашения»- до 31го года? И сразу же после этого туманные рассуждения об уходе в депозит или короткие бумаги, прямо противоречащие «стратегии». Не морочьте голову людям.

Dune Will,

Самая низкая цена перед разворотом была 94. Я взял по 96,80. Голову я не морочу.

newplayer, у меня есть дилема: верить данным терминала, или Вам. я выбираю терминал.И он мне говорит, что в ноябре 2018 года по 26218 самая низкая цена была 96.9 (13.11.18). Ниже всего она была в сентябре, но и тогда опускалась только до 95.002.

Текущая цена 102.844 (12.02.19), прошел 91 день. (102.844-96.9)/91*365=23.84% годовых. Плюс купон 8.5%= 32.34% Не 35. И без вычета комиссии брокера. В совершенно идеальных условиях.

А вот если пересчитать на общепринятую доходность к гашению в 2031 году, то картина будет отнюдь не такая феерическая. Большая часть этих тридцати процентов- спекулятивная, не свойственная fixed income. А текущая доходность за счет покупки ниже номинала составляет скромные 8.5/0.969=8.77% годовых. Общую же доходность Вашей стратегии надо считать с учетом низкодоходных размещений в коротких бумагах или депозите, когда вы ждете просадок рынка, комиссий за скачки туда-сюда и налогов.

Это как если я скажу, что делаю на Сбербанке делаю 693% годовых. Совершенная правда. Купил вчера, сегодня он на 1.9% подрос. Умножить на 365, равно 693%. Вам в продажах работать надо, там любят такие махинации с доходностью. Подобрать кусок покрасивее да покороче, экстраполировать результат на тыщу лет вперед/назад… Авось никто пересчитывать не будет…

Dune Will,

Я изначально говорил о годовых %, Во вторых я не смотрю на терминал. а говорю то что помню. В третьих 35 % годовых мне принес портфель состоящий из муниципальных облигаций + офз. За это время я 3 раза продавал, а затем покупал дешевле. Расчеты делал на депозитном калькуляторе онлайн в общей сумме.

newplayer, не выкручивайтесь

«Вы забыли отнять от 18% — 35% превышающее ставку ЦБ + 5 ед. А ОФЗ с декабря 2018 по настоящее время мне принесли 30 % ( рост стоимости + купон), без всякого гемороя.» именно так было сказано, никаких «годовых». А потом:

«26207 — 30% годовых

26218 — 35%

26209 — 11%» Упоминание о годовых появилось, но применительно к другому выпуску.

Потом появились левые сведения о цене покупки. Походу еще и о дате.

Потом байка про депозитный калькулятор и многочисленные операции вместо одной

Чую, далее будет рассказ про опционы на волатильность...

Не позорьтесь. Вы говорили о возможности заработать с гораздо меньшим риском на ОФЗ по сравнению с третьим эшелоном сопоставимые и даже бОльшие деньги. Заявление это несостоятельно. Потому как спекуляции даже с бумагами надежного эмитента несут курсовые риски, которых нет в buy-and-hold для третьего эшелона. Сравнивать доходность нужно при одинаковых условиях оборота. Это один из фундаментальных принципов оценки риска. Нельзя говорить о том, что фрак плохой, если он не налазит на осьминога.

Dune Will,

Я и не позорюсь. Здесь форум, а не математическая школа. А вы если такой умный, почему тогда держите свои деньги в Апри флэй? Обьясните свою позицию?

newplayer, я не держу свои деньги в Апри. Но у меня в активном мониторинге полторы сотни разных выпусков, которые торгуются в настоящее время, плюс анализ всего, что размещается на предмет того, стоит ли их вносить в лист постоянного моиторинга. Апри был проанализирован в момент размещения и мне он не понравился.

Здесь форум финансистов, а не Гайд парк. Пожалуйста, относитесь ответственно к цифрам, которые называете. Пересчитать на калькуляторе или в Экзеле не так сложно.

Dune Will,

Я был уверен на 100 %, что вы не держите деньги в buy-and-hold третьего эшелона.Я не финансист, а обычный провинциальный инвестор, считаю все в уме.

newplayer, дело вовсе не в том, кто провинцильный, а кто столичный. Рынок тем и хорош, что ему наплевать на дипломы, понты, самоубеждение. У рынка есть только один критерий- реальная эффективность. Здесь ты сдаешь экзамены каждый день и шпаргалок нет. И ошибки делают абсолютно все. Весь вопрос в том, чтоб свести количество ошибок к минимуму, а правильных сделок к максимуму.

Поэтому, если Вам интересен мой совет, попробуте вручную (на бумажке, на калькуляторе, в Экзеле, как хотите) просчитать получаемый от предполагаемых сделок ЧИСТЫЙ эффект. По тем же формулам убедитесь, что Ваш алгоритм расчета дает те же результаты, что и брокерский отчет. Не забудьте про налоги, брокерские комиссии, плату за плечи, РЕПО, офеты (если есть). И когда получите ясную для Вас формулу расчета, по ней оценивайте будущие сделки. Не полагайтесь на доходности, которые публикуют инвесткомпании, которую транслирует Квик. Эти доходности можно брать для сравнения бумаг между собой и отбора для дальнейшего анализа, не более того. Прикидки в уме вещь хорошая, но до добра не доводят, если пользоваться только ими. Я в уме вообще плохо считаю, а потому на такие оценки не полагаюсь. Если у Вас есть такой талант это безусловно хорошо, но вспомнить через 3-6 месяцев что Вы считали в уме полгода назад бывает проблематично.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций