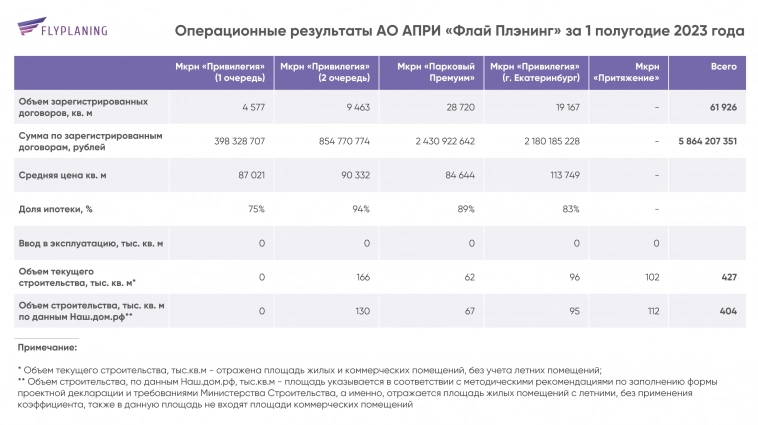

АО АПРИ «Флай Плэнинг» публикует операционные результаты за 1 квартал 2023 года. Сумма продаж - более 1,9 млрд.р. (+27% к 1 кв. 2022)

АО АПРИ «Флай Плэнинг» публикует операционные результаты за 1 квартал 2023 года

Текст опубликован на сервере раскрытия информации (источник):

Общий объем продаж в 1 кв.2023 года составил более 1,9 млрд. руб. (+27% к 1 кв. 2022)

Рост объемов продаж в абсолютном выражении обеспечен как ростом объемов продаж в натуральной величине, так и существенным увеличением средней стоимости квадратного метра (с 68 тыс.руб. в 1 кв.2022 года, до 94 тыс.руб. в 1 кв.2023 года).

В первом квартале 2023 года стартовали продажи на новом для Группы рынке – проект «Привилегия» в Екатеринбурге

В Челябинске в активную стадию реализации перешел проект Притяжение. Строительство многоэтажного жилья комфорт класса, общая площадь более 500 тыс кв.м., первая очередь строительства более 100 тыс. кв.м.

Спрос на рынке недвижимости и цена реализации жилья существенно зависит от степени развития инфраструктуры проекта. В рамках реализации собственных проектов группа продолжает развитие социальной, бытовой и культурно-досуговой инфраструктуры. В микрорайоне «ТвояПривилегия» г. Челябинск в январе 2023 года введена в эксплуатацию и открыла двери муниципальная школа «IT-лицей» на 1100 мест, что увеличило спрос на недвижимость среди семей имеющих детей школьного возраста. Ведется проектирование второй аналогичной школы.

Авто-репост. Читать в блоге

>>>

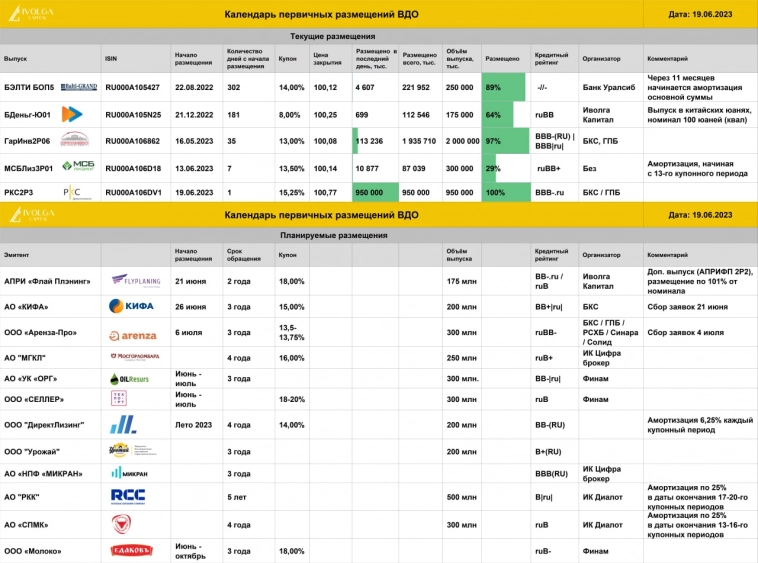

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций