Бумаги снижаются на фоне отзыва Банком России лицензии у РНКО «Платежный Стандарт», одним из учредителей которого является ООО «Обувь России».

Влад Московский, реально просели больше 1% (

Бумаги снижаются на фоне отзыва Банком России лицензии у РНКО «Платежный Стандарт», одним из учредителей которого является ООО «Обувь России».

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

geohot, У облигаций нет дивидендов. У облигаций — купоны. Цена снижается и повышается потому, что это рынок…

Людмила М, на счет рынка понятно, но что конкретно могло повлиять, послднее время ее активно выкупали и ценник рос, потом после купона внезапная коррекция, хотя, по идее, наоборот должно быть — рост, ведь не надо переплачивать за НКД.

geohot, как вариант — сальдирование убытков. Например, у Вас по портфелю прибыль, и чтобы уменьшить налогооблагаемую базу, Вам нужно отразить убыток. Для этого можно купить облигацию ОбувьРо1Р1 по 1023р + НКД. Через день, после выплаты купона, резко ее продать по той же цене (если позволяет волатильность и спред). В итоге, получается разность в ввиде убытка — НКД, а полученный купон в зачет по портфелю не идет, т.к. приходит с депозитария уже очищенный от налога. Ну либо просто волатильность на рынке).

tanfen, это интересно, те инвестор просто идет на осознанный убыток? а какой смысл? потеряет он на НКД деньги и уменьшит свою общую прибыль по портфелю от других активов. Те уменьшается налоговая база. Но ведь он свои деньги теряет что от налогов что от разницы НКД. Разве что эта потеря от НКД может быть меньше чем начисленный налог на уменьшенную налоговую базу? Те общие потери составят на несколько процентов меньше, чем бы инвестор заплати с налоговой базы полные 13% — такая логика?

geohot, Дорогой друг, Вы упускаете важный момент, а именно статья 214.2 НК РФ, согласно которой, налогооблагаемая база применяется к купону, ставка по которому превышает ставку ЦБ+5%.

Для примера, у Вас образовалась прибыль по портфелю в размере 100 руб., и Вы хотите уменьшить налогооблагаемую базу. Для этого, Вы покупаете облигацию по номинальной стоимости 1000 руб + НКД=100 руб (утрируя предположим, что купон 1 раз в год и ставка годовая 10%). Получается, что у Вас вышел 0. Через сутки Вы продаете эту облигацию также по 1000 руб, а купон приходит очищенный в размере 97,375 руб. В ином случае, брокер бы просто удержал 13% от прибыли, т.е. Вы бы получили 87 руб.

Конечно, пример является грубым, в нем не учтена комиссия брокера. Поэтому такая весьма логичная и законная операция может осуществлена, если: а) комиссия брокера крайне мала; б) волатильность; в) спред. Поправьте меня, если я ошибаюсь или что-то упустил.

tanfen, спасибо большое, более менее понятно. Но по данной облигации часть дохода все же попадает под налог 35%, тк у нее доходность купона 12%. Подскажите 97,375 как получилось, если купон не облагается налогам конкретно в вашем примере при доходности в 10%? Начиная с 2021 этот трюк не получится, так как все облигации, даже ОФЗ планируют обложить налогам, правильно?

geohot, Простите меня, я перепутал порядок вычислений. Смотрите, все купоны (кроме исключений), которые выше Ставки ЦБ+5%, облагаются 35% налогом, т.е. Вам остается 65%. В моем примере ставка 10%, значит 9.25% (сейчас ставка ЦБ=4.25%) остается Вам полностью, а остаток (10%-9,25%=0,75%) обложится налогом, и Вам достается 0.75% * 0.65 = 0.4875%. Суммируя получим 9.25% + 0.4875% = 9.7375%, что есть от 100 руб (10% от 1000 руб) = 9.7375 руб.

Начиная с 2021 года да, весь получаемый Вами доход подлежит налогообложению. Однако вроде, пока не определено, попадут ли все облигации под эту гребенку или же только на облигации выпущенные после 1 янв 2021 года.

tanfen, большое спасибо за разъяснения. Подскажите пожалуйста спред и волатильность как надо учитывать в этой схеме? спред желательно минимальный, чтобы продать на следующий день после купона по приемлемой цене и не потерять на разнице стоимости дополнительно? Например взял по 102,1% от цены а на следующий день из-за большого спреда продал по 101,5, допустим, этот убыток уже никак не покрыть, купон придет и компенсирует потерю на НКД, а разница цены это потеря уже своих денег? И волатильность соответственно тоже желательно небольшую чтобы не потерять на перепродаже из-за резкого падаения цены на актив?

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

geohot, У облигаций нет дивидендов. У облигаций — купоны. Цена снижается и повышается потому, что это рынок…

Людмила М, на счет рынка понятно, но что конкретно могло повлиять, послднее время ее активно выкупали и ценник рос, потом после купона внезапная коррекция, хотя, по идее, наоборот должно быть — рост, ведь не надо переплачивать за НКД.

geohot, как вариант — сальдирование убытков. Например, у Вас по портфелю прибыль, и чтобы уменьшить налогооблагаемую базу, Вам нужно отразить убыток. Для этого можно купить облигацию ОбувьРо1Р1 по 1023р + НКД. Через день, после выплаты купона, резко ее продать по той же цене (если позволяет волатильность и спред). В итоге, получается разность в ввиде убытка — НКД, а полученный купон в зачет по портфелю не идет, т.к. приходит с депозитария уже очищенный от налога. Ну либо просто волатильность на рынке).

tanfen, это интересно, те инвестор просто идет на осознанный убыток? а какой смысл? потеряет он на НКД деньги и уменьшит свою общую прибыль по портфелю от других активов. Те уменьшается налоговая база. Но ведь он свои деньги теряет что от налогов что от разницы НКД. Разве что эта потеря от НКД может быть меньше чем начисленный налог на уменьшенную налоговую базу? Те общие потери составят на несколько процентов меньше, чем бы инвестор заплати с налоговой базы полные 13% — такая логика?

geohot, Дорогой друг, Вы упускаете важный момент, а именно статья 214.2 НК РФ, согласно которой, налогооблагаемая база применяется к купону, ставка по которому превышает ставку ЦБ+5%.

Для примера, у Вас образовалась прибыль по портфелю в размере 100 руб., и Вы хотите уменьшить налогооблагаемую базу. Для этого, Вы покупаете облигацию по номинальной стоимости 1000 руб + НКД=100 руб (утрируя предположим, что купон 1 раз в год и ставка годовая 10%). Получается, что у Вас вышел 0. Через сутки Вы продаете эту облигацию также по 1000 руб, а купон приходит очищенный в размере 97,375 руб. В ином случае, брокер бы просто удержал 13% от прибыли, т.е. Вы бы получили 87 руб.

Конечно, пример является грубым, в нем не учтена комиссия брокера. Поэтому такая весьма логичная и законная операция может осуществлена, если: а) комиссия брокера крайне мала; б) волатильность; в) спред. Поправьте меня, если я ошибаюсь или что-то упустил.

tanfen, спасибо большое, более менее понятно. Но по данной облигации часть дохода все же попадает под налог 35%, тк у нее доходность купона 12%. Подскажите 97,375 как получилось, если купон не облагается налогам конкретно в вашем примере при доходности в 10%? Начиная с 2021 этот трюк не получится, так как все облигации, даже ОФЗ планируют обложить налогам, правильно?

geohot, Простите меня, я перепутал порядок вычислений. Смотрите, все купоны (кроме исключений), которые выше Ставки ЦБ+5%, облагаются 35% налогом, т.е. Вам остается 65%. В моем примере ставка 10%, значит 9.25% (сейчас ставка ЦБ=4.25%) остается Вам полностью, а остаток (10%-9,25%=0,75%) обложится налогом, и Вам достается 0.75% * 0.65 = 0.4875%. Суммируя получим 9.25% + 0.4875% = 9.7375%, что есть от 100 руб (10% от 1000 руб) = 9.7375 руб.

Начиная с 2021 года да, весь получаемый Вами доход подлежит налогообложению. Однако вроде, пока не определено, попадут ли все облигации под эту гребенку или же только на облигации выпущенные после 1 янв 2021 года.

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

geohot, У облигаций нет дивидендов. У облигаций — купоны. Цена снижается и повышается потому, что это рынок…

Людмила М, на счет рынка понятно, но что конкретно могло повлиять, послднее время ее активно выкупали и ценник рос, потом после купона внезапная коррекция, хотя, по идее, наоборот должно быть — рост, ведь не надо переплачивать за НКД.

geohot, как вариант — сальдирование убытков. Например, у Вас по портфелю прибыль, и чтобы уменьшить налогооблагаемую базу, Вам нужно отразить убыток. Для этого можно купить облигацию ОбувьРо1Р1 по 1023р + НКД. Через день, после выплаты купона, резко ее продать по той же цене (если позволяет волатильность и спред). В итоге, получается разность в ввиде убытка — НКД, а полученный купон в зачет по портфелю не идет, т.к. приходит с депозитария уже очищенный от налога. Ну либо просто волатильность на рынке).

tanfen, это интересно, те инвестор просто идет на осознанный убыток? а какой смысл? потеряет он на НКД деньги и уменьшит свою общую прибыль по портфелю от других активов. Те уменьшается налоговая база. Но ведь он свои деньги теряет что от налогов что от разницы НКД. Разве что эта потеря от НКД может быть меньше чем начисленный налог на уменьшенную налоговую базу? Те общие потери составят на несколько процентов меньше, чем бы инвестор заплати с налоговой базы полные 13% — такая логика?

geohot, Дорогой друг, Вы упускаете важный момент, а именно статья 214.2 НК РФ, согласно которой, налогооблагаемая база применяется к купону, ставка по которому превышает ставку ЦБ+5%.

Для примера, у Вас образовалась прибыль по портфелю в размере 100 руб., и Вы хотите уменьшить налогооблагаемую базу. Для этого, Вы покупаете облигацию по номинальной стоимости 1000 руб + НКД=100 руб (утрируя предположим, что купон 1 раз в год и ставка годовая 10%). Получается, что у Вас вышел 0. Через сутки Вы продаете эту облигацию также по 1000 руб, а купон приходит очищенный в размере 97,375 руб. В ином случае, брокер бы просто удержал 13% от прибыли, т.е. Вы бы получили 87 руб.

Конечно, пример является грубым, в нем не учтена комиссия брокера. Поэтому такая весьма логичная и законная операция может осуществлена, если: а) комиссия брокера крайне мала; б) волатильность; в) спред. Поправьте меня, если я ошибаюсь или что-то упустил.

tanfen, спасибо большое, более менее понятно. Но по данной облигации часть дохода все же попадает под налог 35%, тк у нее доходность купона 12%. Подскажите 97,375 как получилось, если купон не облагается налогам конкретно в вашем примере при доходности в 10%? Начиная с 2021 этот трюк не получится, так как все облигации, даже ОФЗ планируют обложить налогам, правильно?

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

geohot, У облигаций нет дивидендов. У облигаций — купоны. Цена снижается и повышается потому, что это рынок…

Людмила М, на счет рынка понятно, но что конкретно могло повлиять, послднее время ее активно выкупали и ценник рос, потом после купона внезапная коррекция, хотя, по идее, наоборот должно быть — рост, ведь не надо переплачивать за НКД.

geohot, как вариант — сальдирование убытков. Например, у Вас по портфелю прибыль, и чтобы уменьшить налогооблагаемую базу, Вам нужно отразить убыток. Для этого можно купить облигацию ОбувьРо1Р1 по 1023р + НКД. Через день, после выплаты купона, резко ее продать по той же цене (если позволяет волатильность и спред). В итоге, получается разность в ввиде убытка — НКД, а полученный купон в зачет по портфелю не идет, т.к. приходит с депозитария уже очищенный от налога. Ну либо просто волатильность на рынке).

tanfen, это интересно, те инвестор просто идет на осознанный убыток? а какой смысл? потеряет он на НКД деньги и уменьшит свою общую прибыль по портфелю от других активов. Те уменьшается налоговая база. Но ведь он свои деньги теряет что от налогов что от разницы НКД. Разве что эта потеря от НКД может быть меньше чем начисленный налог на уменьшенную налоговую базу? Те общие потери составят на несколько процентов меньше, чем бы инвестор заплати с налоговой базы полные 13% — такая логика?

geohot, Дорогой друг, Вы упускаете важный момент, а именно статья 214.2 НК РФ, согласно которой, налогооблагаемая база применяется к купону, ставка по которому превышает ставку ЦБ+5%.

Для примера, у Вас образовалась прибыль по портфелю в размере 100 руб., и Вы хотите уменьшить налогооблагаемую базу. Для этого, Вы покупаете облигацию по номинальной стоимости 1000 руб + НКД=100 руб (утрируя предположим, что купон 1 раз в год и ставка годовая 10%). Получается, что у Вас вышел 0. Через сутки Вы продаете эту облигацию также по 1000 руб, а купон приходит очищенный в размере 97,375 руб. В ином случае, брокер бы просто удержал 13% от прибыли, т.е. Вы бы получили 87 руб.

Конечно, пример является грубым, в нем не учтена комиссия брокера. Поэтому такая весьма логичная и законная операция может осуществлена, если: а) комиссия брокера крайне мала; б) волатильность; в) спред. Поправьте меня, если я ошибаюсь или что-то упустил.

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

geohot, У облигаций нет дивидендов. У облигаций — купоны. Цена снижается и повышается потому, что это рынок…

Людмила М, на счет рынка понятно, но что конкретно могло повлиять, послднее время ее активно выкупали и ценник рос, потом после купона внезапная коррекция, хотя, по идее, наоборот должно быть — рост, ведь не надо переплачивать за НКД.

geohot, как вариант — сальдирование убытков. Например, у Вас по портфелю прибыль, и чтобы уменьшить налогооблагаемую базу, Вам нужно отразить убыток. Для этого можно купить облигацию ОбувьРо1Р1 по 1023р + НКД. Через день, после выплаты купона, резко ее продать по той же цене (если позволяет волатильность и спред). В итоге, получается разность в ввиде убытка — НКД, а полученный купон в зачет по портфелю не идет, т.к. приходит с депозитария уже очищенный от налога. Ну либо просто волатильность на рынке).

tanfen, это интересно, те инвестор просто идет на осознанный убыток? а какой смысл? потеряет он на НКД деньги и уменьшит свою общую прибыль по портфелю от других активов. Те уменьшается налоговая база. Но ведь он свои деньги теряет что от налогов что от разницы НКД. Разве что эта потеря от НКД может быть меньше чем начисленный налог на уменьшенную налоговую базу? Те общие потери составят на несколько процентов меньше, чем бы инвестор заплати с налоговой базы полные 13% — такая логика?

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

geohot, У облигаций нет дивидендов. У облигаций — купоны. Цена снижается и повышается потому, что это рынок…

Людмила М, на счет рынка понятно, но что конкретно могло повлиять, послднее время ее активно выкупали и ценник рос, потом после купона внезапная коррекция, хотя, по идее, наоборот должно быть — рост, ведь не надо переплачивать за НКД.

geohot, как вариант — сальдирование убытков. Например, у Вас по портфелю прибыль, и чтобы уменьшить налогооблагаемую базу, Вам нужно отразить убыток. Для этого можно купить облигацию ОбувьРо1Р1 по 1023р + НКД. Через день, после выплаты купона, резко ее продать по той же цене (если позволяет волатильность и спред). В итоге, получается разность в ввиде убытка — НКД, а полученный купон в зачет по портфелю не идет, т.к. приходит с депозитария уже очищенный от налога. Ну либо просто волатильность на рынке).

Группа компаний «Обувь России» договорилась с ПАО «Промсвязьбанк», одним из ключевых финансовых партнеров Группы, о продлении до ноября 2022 года действующей кредитной линии в объеме свыше 2 млрд рублей с уменьшением стоимости финансирования.

«Обувь России» реализует стратегию по дальнейшему снижению стоимости финансирования и увеличению доли долгосрочных обязательств. Благодаря соглашению с ПСБ ритейлер сократит процентные расходы во втором полугодии 2020 и в последующие годы.

Уже в период действия противопандемических ограничений компания достигла договоренностей с банками-партнерами и значительно снизила размеры выплат процентов и тела долга в 2020 году. А в начале осени «Обувь России» подписала соглашения о продлении действующих кредитных линий с двумя другими ключевыми финансовыми партнерами Группы — Сбербанком и ВТБ — до 2022 и 2025 годов соответственно, совокупной суммой 6,5 млрд рублей. Таким образом, Группа достигла соглашений о долгосрочном сотрудничестве со всеми действующими кредиторами.

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

geohot, У облигаций нет дивидендов. У облигаций — купоны. Цена снижается и повышается потому, что это рынок…

Людмила М, на счет рынка понятно, но что конкретно могло повлиять, послднее время ее активно выкупали и ценник рос, потом после купона внезапная коррекция, хотя, по идее, наоборот должно быть — рост, ведь не надо переплачивать за НКД.

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

geohot, У облигаций нет дивидендов. У облигаций — купоны. Цена снижается и повышается потому, что это рынок…

Кто-нибудь в курсе от чего цена на облигацию ОбувьРо1Р1 снизилась до 101.6 % после выплаты див, когда еще в пятницу была 102 %? А до дивидендов за пару дней до выплаты ходила на 102.28 — 102.3 %

Подскажите, кто держит ОбувьРо1Р1, купон выплатили? Смотрю сейчас НКД=0 23.09.2020, хотя его должны платить 24.09.2020 в размере 29.92 р. В чем тут дело?

Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности компании «Обувь России» на уровне ruBBB+. Прогноз по рейтингу — стабильный.

Рейтинговый анализ проводился по консолидированной МСФО отчетности материнской консолидирующей компании ПАО «ОР». На 30.07.2020 собственная розничная сеть начитывала 851 магазин (175 магазинов работает по франшизе) более чем в 340 городах, что положительно отражается в оценке географии деятельности компании и создает сильные конкурентные позиции для брендов Группы в сравнении с небольшими игроками на деконцентированном рынке обуви.

По расчетам агентства, ликвидность компании находится на высоком уровне. На горизонте 18 месяцев от отчетной даты общий объем доступной ликвидности превышает расходы, необходимые для финансирования своей деятельности и долговых обязательств на временном горизонте 18 месяцев от отчетной даты с учетом выплат дивидендов, что отражается в положительной оценке прогнозной ликвидности. На отчетную дату компания также поддерживала умеренно высокое значение абсолютной ликвидности и высокий уровень текущей ликвидности: 0,22 и 2,1, соответственно.

Ссылка на пресс-релиз: obuvrus.ru/press_center/press_releases/46447/

Ссылка на новость: https://t.me/obuvrossii/164

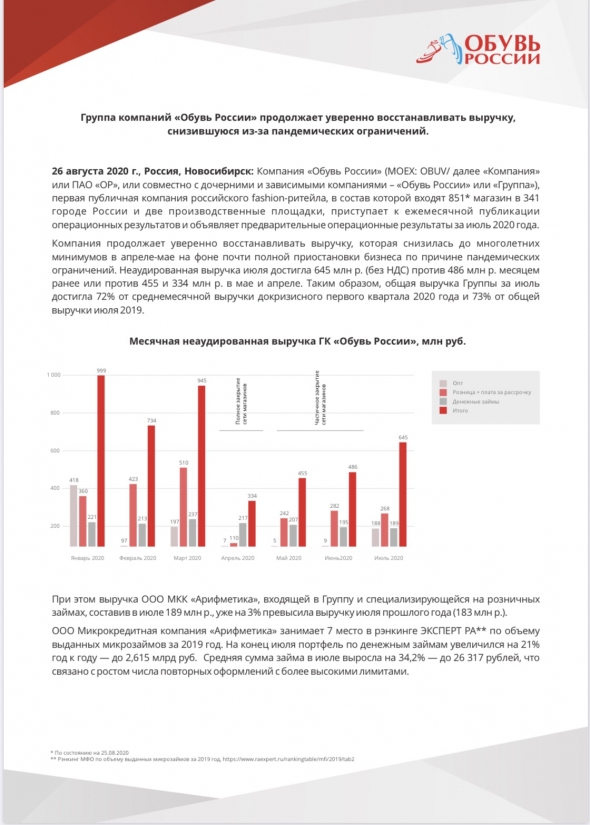

Компания продолжает уверенно восстанавливать выручку, которая снизилась до многолетних минимумов в апреле-мае на фоне почти полной приостановки бизнеса по причине пандемических ограничений. Неаудированная выручка июля достигла 645 млн р. (без НДС) против 486 млн р. месяцем ранее или против 455 и 334 млн р. в мае и апреле. Таким образом, общая выручка Группы за июль достигла 72% от среднемесячной выручки докризисного первого квартала 2020 года и 73% от общей выручки июля 2019.

При этом выручка ООО МКК «Арифметика», входящей в Группу и специализирующейся на розничных займах, составив в июле 189 млн р., уже на 3% превысила выручку июля прошлого года (183 млн р.). Опережающими темпами восстанавливается оптовая выручка (175 магазинов франшизы, крупные корпоративные покупатели), показатель достиг 188 млн р. в июле, что составляет 79% от среднемесячной выручки первого квартала 2020.

Директор ГК «Обувь России» Антон Титов рассказывает о результатах размещения облигаци

Авто-репост. Читать в блоге >>>

Андрей Хохрин, Грамотно заняли — удлинили долг до 4 лет, снизив процент. Если хотят допку делать, то значит настроены улучшить структуру баланса. При этом обязательства могут даже и вырасти, а часть привлечённых при дальнейших размещениях денег может пойти на байбэк.

Директор ГК «Обувь России» Антон Титов рассказывает о результатах размещения облигаци

Авто-репост. Читать в блоге >>>