Информация только для квалифицированных инвесторов

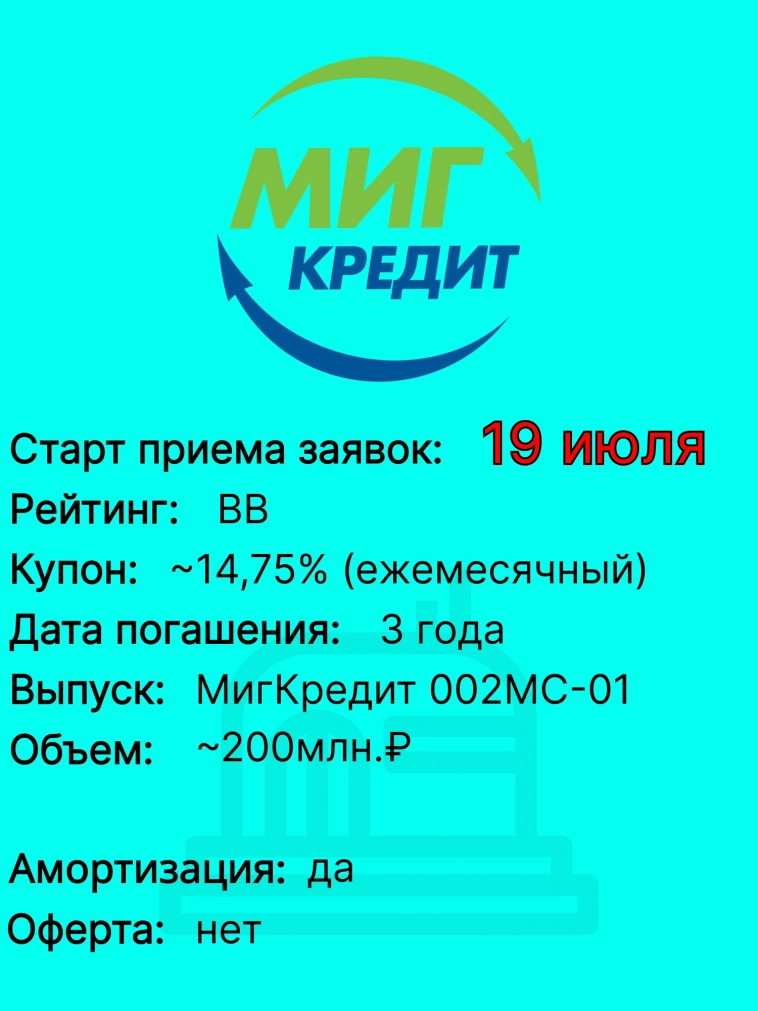

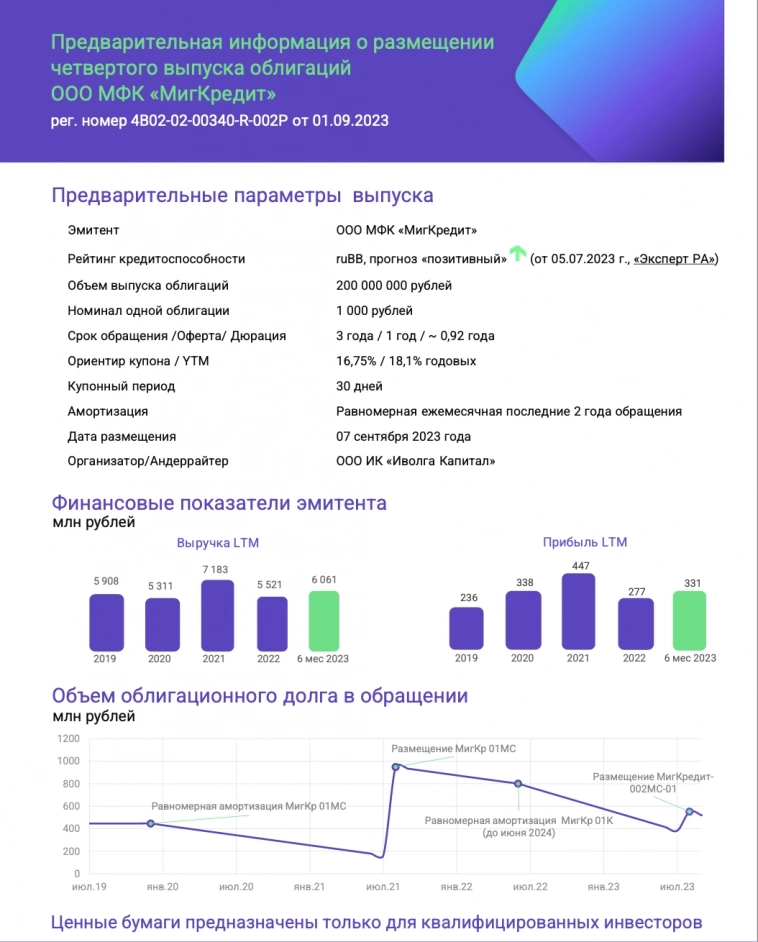

7 сентября — размещение четвертого выпуска облигаций МФК МигКредит (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года).

Предварительные обобщенные параметры нового выпуска МФК МигКредит:

— Кредитный рейтинг эмитента: ruBB

— Сумма размещения: 200 млн руб.

— Дюрация: ~0,92 года

— Купон / доходность: 16,75% / 18,1% годовых

— Организатор ИК «Иволга Капитал»

Презентация выпуска

Минимальный лот — 30 бумаг (30 тыс. руб. по номинальной цене облигаций)

Подробнее в телеграм-боте ИК Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций