SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Япония уже умерла, но пока не знает об этом?

- 18 июня 2013, 02:57

- |

|

Несмотря на бурный рост производства, к которому привели беспрецедентные меры стимулирования, Япония не сможет обслуживать свой долг, считают экономисты. Чтобы избежать краха, лучше объявить дефолт сейчас, иначе будет поздно

Токио. 14 июня. FINMARKET.RU — Японии, от которой зависят судьбы мировых рынков, нужно срочно объявить дефолт, уверены экономисты. Несмотря на то, что по стране наверняка прокатится волна самоубийств, средний класс сократится, а безработица может привести к государственному перевороту, дефолт спасет больше жизней японцев и мировые рынки от обвала. И даже если экономика и дальше будет восстанавливаться, страна скоро не сможет обслуживать свой квадрилионный долг.

На прошлой неделе японское правительство объявило, что пересмотрит свой прогноз на рост ВВП в первом квартале в сторону увеличения. Экономика страны начала восстанавливаться большими темпами, чем ожидалось, но экономисты не спешат радоваться. Рост экономики приведет к росту процентных ставок по госдолгу, а значит обслуживать его станет невозможно. У Токио один выход — дефолт.

Абэномика приведет к дефолту

Есть две причины полагать, что Япония вскоре объявит о дефолте, считает профессор Университета штата Нью-Йорк в Стоуни-Брук Ной Смит.

Первая: долг Японии перевалил за квадрилион иен, что достаточно много, рынок облигаций работает неохотно, и страна вскоре вынуждена будет либо объявить о дефолте, либо перейти в режим жесткой экономии.

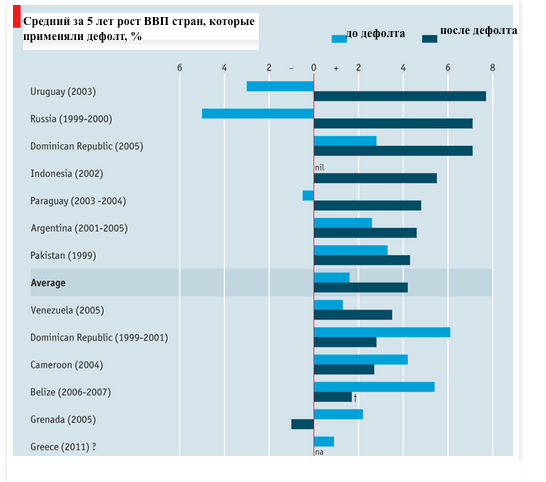

Дефолт лучше, чем экономия, уверен Смит. После того, как Аргентина объявила дефолт по своим долгам в 2001 году, ее экономика восстановилась в течение трех лет, а после дела шли весьма успешно.

Режим экономии при этом перераспределит богатство от молодых к старшим поколениям, которые в Японии и так неплохо живут, а дефолт напротив приведет к передаче богатства от старых к молодым.

Вторая причина — микроэкономическая. Экономисты практически единодушны в необходимости «структурных реформ» в Японии, а идеи премьера Синдзо Абэ кажутся безжизненными.

Структурная реформа необходима, потому что японская производительность остается на одном и том же уровне многие годы. «Зомби-компании» Японии продолжают жить только за счет повторных вливаний кредитов с процентной ставкой ниже рыночной, плохое корпоративное управление стало причиной низкого роста объемов промпроизводства.

Третья причина — высокая распространенность семейного бизнеса в Японии. Производительность труда на семейных предприятиях растет медленнее, чем на несемейных. Япония может повторить судьбу Португалии, где популярность семейных фирм привела к затяжной стагнации.

Японии требуется огромный взрыв «творческого разрушения», считает Смит. «Зомби-компании» и семейные фирмы должны массово умереть, а им на смену придут здоровые компании с независимым управлением. Но Япония вряд ли отдаст свою экономику корпоративным рейдерам и сократит регулирование, либерализовав торговлю.

Только большой внешний шок в состоянии вызвать разрушение старого экономического режима Японии, уверяет экономист — например, дефолт. Банки будут отказывать в кредитах «зомби-компаниям», и они постепенно вымрут. Мощная волна предпринимательской инициативы приведет к созданию таких же гигантов, как Sony и Honda, которые появились после Второй мировой войны.

Однако дефолт потребует жертв: человеческие потери, неравенство и политические риски.

- Япония — страна самоубийств, страна, не прощающая неудачи. Как только люди после дефолта потеряют работу, они начнут массово сводить счеты с жизнью. Но восстановление экономики в итоге может спасти больше жизней. С другой стороны, безработица после дефолта может рассматриваться как стихийное бедствие, а не личная неудача, и уровень самоубийств может даже упасть.

- Очевиден рост неравенства. Япония уже пережила рост неравенства в течение последних двух десятилетий, теперь японцы менее равны, чем в Европе, но все еще более равны, чем в США. Семейные компании составляют костяк среднего класса, и после дефолта могут скатиться в более бедную группу.

- Политические риски очень высоки: дефолты часто сопровождаются резким снижением ВВП, ростом безработицы, которые длятся в течение двух или трех лет. Это может дестабилизировать и так слабые политические институты Японии, что связано с насилием, социальными потрясениями, репрессиям. Если в попытке переворота власть захватят «авторитарные националисты» (тот же Синдзо Абэ) и его команда, то это может быть не так уж и плохо — они ответственны и стремятся к сильной, стабильной стране.

Япония уже мертва?

Свои доводы «за» дефолт приводит и профессор канадского Carleton University Ник Роув в своей статье «Действительно ли Япония уже умерла?»

- Если восстановление экономики вызывает рост ставок по госдолгу, которые больше, чем темпы роста ВВП, обслуживание долга становится трудным. Но если ВВП увеличивается больше, чем ставки по госдолгу, то обслуживание дается легче.

- Более свободная валютная политика вызывает рост реального ВВП, что, в свою очередь, вызовет рост реальной процентной ставки, потому что более высокие ожидаемые будущие доходы снижают текущие и повышают экономию текущих инвестиций.

- Наихудший сценарий может быть таким: рост ВВП тянет за собой процентные ставки, становится невозможно обслуживать госдолг. Должна существовать некоторая максимальная планка в соотношении долг / ВВП, после которой Японии придется выбирать: либо дефолт, либо масштабнейшая непредвиденная гиперинфляция, чтобы снизить соотношение долг к ВВП.

- Предположим, что нынешний долг Японии к ВВП превышает максимальное значение. Может ли Япония восстановиться? Нет, считает Роув, потому что Япония уже умерла, но еще не знает об этом.

- Конечно, Банк Японии может отказаться от мягкой денежной политики (так называемой абэномики), ужесточить ее, снизить инфляцию, уменьшить номинальные процентные ставки. Но отношение долга к ВВП будет продолжать расти.

- Восстановление экономики все-таки наступит. Но если Япония уже прошла точку невозврата, то восстановление будет означать только дефолт, а медленное восстановление — еще больший дефолт.

Страна заходящего солнца

От того, какое решение в итоге примет правительство Японии, зависит и судьба мировой экономики, пишут авторы блога Surly Trader. Большая часть действий на рынках последние несколько недель были продиктованы новостями, приходящими из Японии. Когда иена укрепляется, рынки падают, и наоборот.

- Иена, Nikkei и 5-летние ставки в Японии показывают одинаковую динамику, констатируют авторы. Иена привязана к индексу Nikkei и ожидаемой инфляции.

- Если денежно-кредитная политика Абэ не сможет подогреть инфляцию, то основа банковской системы страны разрушится. И не только японской, но и мировой.

- С середины мая формула спасения Абэ вызывает сомнения у экономистов по всему миру. Японцы ставят телегу впереди лошади: удорожание активов выше их потенциальной стоимости создает потенциал для очень опасного нарушения рыночного равновесия.

- Цена активов в такой ситуации может колебаться с большой неопределенностью, это приведет страну к снижению экономической активности.

- Ежедневное 5,5%-ное снижение индекса Nikkei стало нормой для японских вкладчиков, которые пытаются диверсифицировать свои сбережения в акциях. И вряд ли такие американские горки действительно помогают людям строить планы на будущее, разумно тратить сбережения и способствуют росту экономики.

6 |

Читайте на SMART-LAB:

Изменения в торговом терминале: больше типов графиков и настройка показа событий и новостей

Мы продолжаем развивать возможности графика в торговом терминале БКС, так как понимаем его важность для пользователя. График — это не просто...

23 января 2026, 12:22

Бигтех строит фундамент будущего. Интересные идеи в глобальном ТМТ-секторе

Эксперты констатируют начало нового цикла в ТМТ-секторе: глобальные корпорации вкладывают триллионы долларов в инфраструктуру для...

23 января 2026, 15:42

теги блога algunin

- Apple

- Capital Economics

- EU

- euro

- finance

- Gold

- indexes

- market

- NASDAQ

- Oil

- oil light sweet

- S&P500

- акции

- банк

- банки

- баффет

- биткоин

- брент

- будущее

- валюта

- волатильность

- долги европы

- доход с биржи

- ЕС

- знаки масонов

- золото

- инвест идеи. инвестиции

- инвестидея

- индексы

- ипотека США

- кипр

- кукл

- маркет

- мвф

- меркель

- металы

- недвижимость

- нефть

- оффтоп

- паника

- политика

- прогноз 2013

- ралли

- рынки

- серебро

- система

- Сорос

- счет

- теракт

- Трамп

- финансы

- фискальный обрыв

- фонд

- ФРС

- цена

- юмор

про печатание фантиков рассуждают неучи финансов.

Долг в нац. валюте, иностранных держателей мало — достаточно валюту опустить и приехали.

в японии огромный savings, слабые investmets. government (через расширение дефицита бюджета) не может заместить частный сектор в investmnets, поэтому есть профицит счета текущих операций (Ex-Im). вот и все: огромный долг есть отражение огромных savings частного сектора.

как уже отметили — япония не имеет долга в иностранной валюте, и за счет внутренних savings правительство спокойно финансирует дефицит бюджета. + зарубежные активы японии около 6,5 трлн. какой уж тут дефолт-то?

Экономист, он как метеоролог: с прогнозом никогда не ошибается, ошибается только с местом и временем:)