Копипаст

Копипаст | Сравнительное исследование эффективности инвестиций в России от "Арсагеры"

- 18 октября 2022, 18:29

- |

В данном материале приводится обобщенный сравнительный обзор эффективности инвестирования в такие инструменты, как акции, недвижимость, депозит, золото, валюта. Приведенные расчеты не учитывают транзакционные издержки, связанные с приобретением и владением рассматриваемыми активами, что может оказать существенное влияние на фактическую доходность.

Источники данных.

- Индекс МосБиржи – moex.com.

- Депозит – средневзвешенная ставка по рублевым депозитам физических лиц в кредитных организациях сроком до 1 года по состоянию на начало года (кроме депозитов до востребования) – cbr.ru.

- Недвижимость – изменение стоимости недвижимости на вторичном рынке жилья в Санкт-Петербурге – bn.ru. В расчете не учитывается возможность получения дохода от её использования.

- Золото – изменение стоимости золота в долларах США – gold.org.

- Доллар – изменение курса доллара по отношению к рублю – cbr.ru.

- Инфляция – индекс потребительских цен – gks.ru.

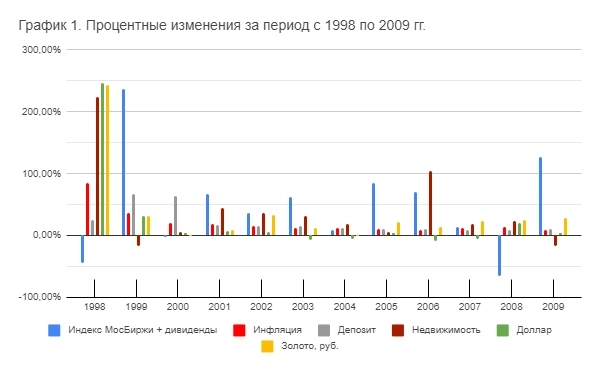

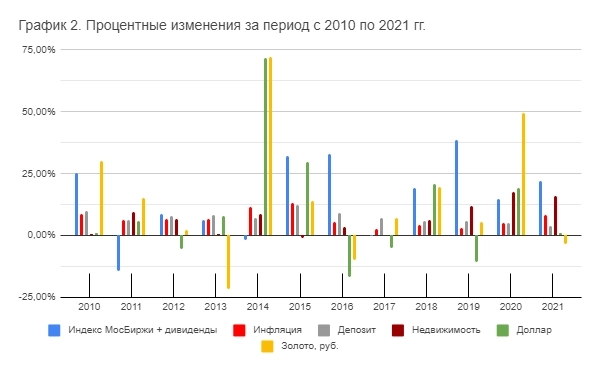

Из вышеприведенных данных можно сделать следующие выводы.

• Уровень депозитных ставок близок к темпам официальной инфляции.

• Фондовый рынок демонстрировал отрицательную динамику по итогам года 6 раз за исследуемый промежуток времени.

• Доллар резко дорожал относительно рубля в 1998, 1999, 2008, 2014, 2015, 2018 и 2020 годах.

• Золото (в доллaровой оценке) демонстрировало значительные результаты роста стоимости в периоды с 2002-2010 гг. и в 2019-2020 гг. В 2013 и 2015 годах происходили существенные снижения долларовых цен (-27% и -12% соответственно). В пересчете на рубли рост стоимости золота более внушителен, что связано с периодическим падением курса рубля (особенно в 2014-2015 гг. и в 2020 г.).

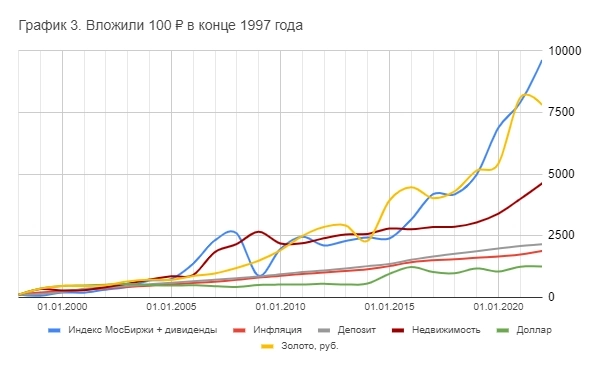

Данные с конца 1997 использованы по той причине, что ранее индекс МосБиржи (индекс ММВБ) не существовал, а он является важным показателем эффективности российского рынка акций. Конечно же, раньше, чем ММВБ, рассчитывался индекс РТС, но тогда возникает проблема с тем, что bn.ru начал мониторинг цен на вторичном рынке жилья в Санкт-Петербурге только с января 1997. Учитывая эти моменты, было принято решение вести расчеты с конца 1997 года, используя значения индекса МосБиржи.

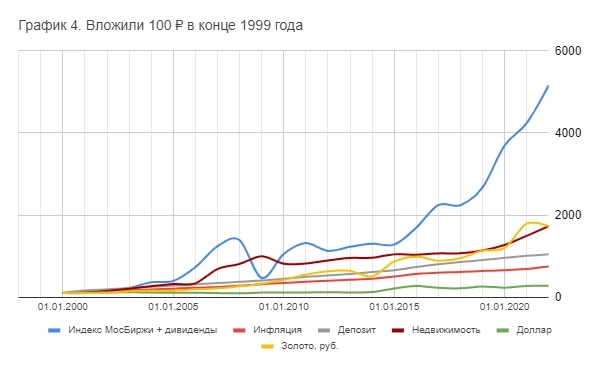

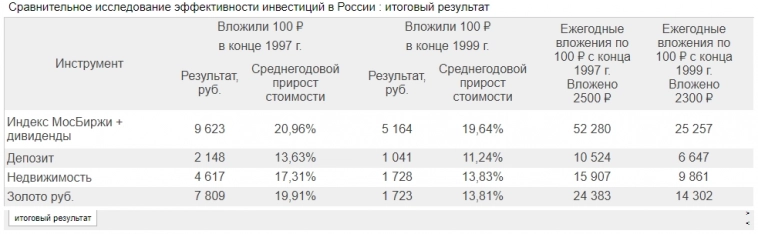

Далее рассмотрим динамику стоимости вложенных средств (предположим, что мы вложили 100 ₽) на двух отрезках времени с конца 1997 по конец 2021 года и с конца 1999 по конец 2021 года. Второй отрезок позволяет оценить эффективность инвестиций в период без аномальных значений процентных изменений по всем инструментам в 1998 году.

На отрезке с конца 1997 по конец 2021 года наиболее выгодными оказались вложения в акции (9 623 ₽) благодаря росту котировок, а также выплате и реинвестиции дивидендов. Золото по итогам 2021 года переместились на второе место (7 809 ₽) из-за снижения котировок. Третье место последние восемь лет сохраняется за вложениями в недвижимость (4 617 ₽).

За период с конца 1999 по конец 2021 года наилучший результат на протяжении последних 13 лет демонстрируют вложения в акции – 5 164 ₽ (с учетом реинвестиции получаемых дивидендов). Недвижимость переместилась на второе место (1 728 ₽) благодаря значительному росту в 2020 и 2021 гг. Золото в рублевой оценке по итогам 2021 года опустилось на третье место (1 723 ₽).

Теперь рассмотрим ситуацию с регулярным (ежегодным) инвестированием по 100 ₽ в данные инструменты на тех же отрезках времени (с конца 1997 и с конца 1999 года).

При регулярном инвестировании на первом рассматриваемом отрезке (с 1997 по 2021 год) лидером по итогам 2021 года продолжают оставаться вложения в акции (в значительной степени благодаря реинвестиции дивидендов), золото (в рублевом выражении) сохранило второе место, недвижимость уверенно закрепилась на третьей позиции. На втором отрезке (с 1999 по 2021 год) ситуация аналогичная: вложения в акции также остаются на первом месте по итогам года, вложения в золото и недвижимость сохранили вторую и третью позиции соответственно.

Цифровые значения результатов инвестирования по состоянию на конец 2021 года представлены в следующей таблице.

Представленные данные подтверждают выводы, сделанные в других материалах управляющей компании «Арсагера».

- Акции в долгосрочном периоде приносят максимальную доходность.

- Инвестиции в недвижимость в долгосрочном периоде превосходят инфляцию. Результат вложений в недвижимость может быть значительно улучшен, если она генерирует доход от использования своим владельцам.

- Вложение денег в депозитные вклады может обеспечить уровень доходности близкий к инфляции.

- Инвестиции в золото (₽) могут быть выгоднее акций и недвижимости на определенных периодах (из-за резкого обесценения рубля в 1998, 2014-2015, 2018 и 2020 гг.).

- При регулярном инвестировании наиболее волатильные активы дают наилучшие результаты.

Хотелось бы отметить, что из всех рассмотренных вариантов вложений только акции и недвижимость предполагают создание добавленной стоимости. Они генерируют прибыль владельцу, то есть дают возможность инвестору зарабатывать посредством владения активом. В случае акций это выражается в виде дивидендов, в случае недвижимости – в виде рентного дохода.

Давайте рассмотрим, каким именно образом дивидендная доходность по акциям скажется на расчетах при инвестировании 100 ₽ в конце 1997 года в индекс МосБиржи.

На отрезке с конца 1997 по конец 2004 года мы оценили среднюю дивидендную доходность на уровне 2% в год. С 2005 по 2021 год для определения дивидендной доходности мы использовали сравнение индекса МосБиржи и индекса MCFTR (индекс МосБиржи полной доходности, отражающий изменение суммарной стоимости цен российских акций, включенных в расчет индекса МосБиржи, с учетом дивидендных выплат и без учета налогообложения доходов, полученных в виде дивидендов). Средняя дивидендная доходность в этот период составила 4,48%. Дивидендная доходность по итогам 2021 года составила 6,6%.

Всего дивидендов было получено на сумму 2 903 ₽. С учетом их реинвестирования в индекс МосБиржи стоимость вложений в конце 2021 года составила 9 623 ₽. При этом стоимость вложений в индекс без учета дивидендов составила 4 453 ₽. Таким образом, получение дивидендов и их реинвестиция улучшили результат прироста стоимости вложений на 116%.

Представленные расчеты подтверждают эффективность инвестиций в активы, которые позволяют получать доход не только от прироста их стоимости, но и дополнительно генерируют прибыль своим владельцам.

теги блога Em

- 31 конференция смартлаба

- Bayer

- Euroclear

- Spiegel

- авиаотрасль

- авто

- Авто ВАЗ

- акции

- Арсагера

- Белоруссия

- богатство

- богатые

- Валовый национальный доход

- валюта

- веселье

- ВНД

- ВНП

- вопрос

- вторая мировая война

- Германия

- Говядина

- государство

- демпинг

- деньги

- Длиннопост

- длинные деньги

- доллар

- ЕС

- зарплата

- зерно

- золото

- Избранное

- израиль

- Империализм

- импортозамещение

- инвестиции в недвижимость

- Инфографика

- исследование

- капитализм

- Карл Маркс

- картель

- качество жизни

- Китай

- книги

- конкуренция

- конфасмартлаба

- конференция

- конференция смартлаба

- копипаст

- копипаста

- космос

- Куба

- ленин

- лобби

- миллиардер

- миллионеры

- мобильный пост

- мое

- наличка

- Наличная валюта

- налоги

- наследство

- национализация

- недвижимость

- неквалифицированные инвесторы

- неравенство

- НСЖ

- облигации

- опрос

- опыт

- ответ

- оффтоп

- пенсия

- права

- приватизация

- продовольствие

- профсоюз

- рецензия на книгу

- Россия

- рыночная экономика

- санкции

- Сингапур

- скандинавская модель

- социализм

- спорт

- статистика

- структура

- структура портфеля

- сша

- технологии

- Тимофей Мартынов

- Фонды Тинькофф

- форекс

- ФотоЖаба

- химия

- экономика

- экономика России

- Экспорт России

- юмор

- Яндекс

Но если учесть, что у каждой недвижимости есть срок эксплуатации, после которого объект превращается в аварийный. Например, срок службы панельного многоквартирного дома минимум 75 лет, кирпичного минимум 100 лет. Чем ближе к дате х, тем дешевле недвижимость по отношению к более новой. Предполагаю, что средства от аренды компенсируют утрату стоимости связанную с износом здания.

Средний возраст квартиры в продаже на вторичном рынке жилья в России — 31 год. Могу предположить, что цена недвижимости на графиках показывает на эти квартиры.

Считаю, что лучшим вложением в недвижимость это купить квартиру на стадии строительства, после сдачи чистовой отделки сдавать квартиру, после пяти лет владения можно продать без уплаты НДФЛ.

Мне видится, следующее. Условно, если взять типовой микрорайон в регионе, то стоимость недвижимости возрастает после объявления сдачи дома, через 2 года сдачи детского сада, через 4 года школы, к этому времени отрегулирована транспортная систем и есть в доступности продуктовые магазины. То есть, когда создана вся инфраструктура для комфортного проживания — это пик цены недвижимости в микрорайоне, в дальнейшем рост цены на недвижимость будет равна инфляции. И чем ближе будет к завершению сроку эксплуатации, тем больше цена будет проигрывать инфляции.

То есть, недвижимость как «горячи картошка», только на длиной дистанции. Где то встречал статистику, сколько в среднем раз россиянин покупает за свою жизнь квартиру. Не помню, но предположу что два раза. Переезжают из старого района в более новый, улучшают качество своей жизни.

Это не совсем правильная логика, точнее сказать совсем не правильная логика. Поясню на примерах:

1. имею квартиру, купленную в новом кирпичном доме в 97-ом году. с тех пор ее стоимость только растет и в настоящий момент в этом доме квартиры продаются ДОРОЖЕ (исходя из стоимости за 1м.кв), чем в новостройках. по вашей логике квартира должна была потерять 25% от стоимости, однако это не так.

2. приятель проживает в квартире, расположенной в бывшем доходном доме на Петроградке. дом постройки 1890-ых годов, не помню уж точно. стоимость квадратного метра там СУЩЕСТВЕННО выше стоимости метра в новостройке. по вашей логике стоимость у такой квартиры уже давно должна быть отрицательной, однако это не так.