Блог им. krukov_ar

Газ, история любви)

- 21 февраля 2024, 17:03

- |

Добрый день!

Прошу отнестись с понимаем, поскольку это мой первый пост.)

Я думаю, все обратили внимание на фантастические обороты по природному газу на срочном рынке, но почитав соц. сети я не нашел сколько бы внятного анализа, не говоря уже о системном подходе. С Вашего позволения готов поделиться)

Немного истории. Все мы помним бешенный рост цен на газ на фоне недоинвестирования отрасли в постковидный период и еще больший рост на фоне начала СВО. Забегая вперед, поделюсь наблюдением – политика делает сантимент, но не фундамент.

Итак, начало 23 года, цены на газ уже сложились более чем в 2 раза — я решил спекульнуть на газе. А что не так? Запасы низкие, цены во всем мире сверхвысокие еще и зеленая повестка. На тот момент было мнение, что цена снизилась на фоне временной остановки экспортного терминала. А на Московской Бирже еще и фьюч на американский газ торгуется – очень удобно! Сразу оговорюсь, что есть определений дискомфорт из-за спреда между наймексом и МБ (корм ММ), но наша родная площадка стократ удобней и понятней ихней), а еще можно делать синтетические конструкции, о них позже.

Но тут приходит экстремально теплая погода, попутно обваливая цены на газ)

Итог — минус 70%. Казалось бы, не нужно спорить с рынком, но я решил рискнуть и хочу поделиться наблюдениями. Буду говорить о фьюче на газ на площадке CME.

1. Фьючерс на газ привязан к спотовым ценам, которые EIA публикует раз в неделю, но обладатели блумбергов и рейторов могут видеть в конце дня.

2. Фьючерс на газ — это страховка для производителей и индикатив для страхователей, т.е. финансовых институтов. Производители часто используют опционную конструкцию «2-й ошейник», т.е. покупают путы и продают колы для фиксации определенного комфортного диапазона (можно увидеть в отчетах газовиков), в свою очередь финансовые институты являются 2-й стороной сделки, и когда цены подходит к облаку страйков, начинают хеджировать свои позиции через покупку/продажу фьючерсов. Мое мнение, именно этот фактор и создает такую иррациональную волатильность.

3. Фьючерс на газ крайне манипулятивный инструмент и в него играет очень много игроков, самый умный игрок — это производители/хеджеры.

4. COT данные реально работают, следим за позициями производителей/хеджеров. https://www.cftc.gov/MarketReports/CommitmentsofTraders/HistoricalCompressed/index.htm

5. Высокое влияние сезонности и средних значений.

6. Погода решает. На две неделе погода ± релевантная https://natgasweather.com/gfs-ensemble-surface-temperatures-departure-from-normal/

7. Запасы определяют цену.

Коротко, опять мои измышления, причина волатильности – игра финансовых институтов, повод – погода/производство. Почему не спрос, а именно погода – спрос без погоды ± стабилен.

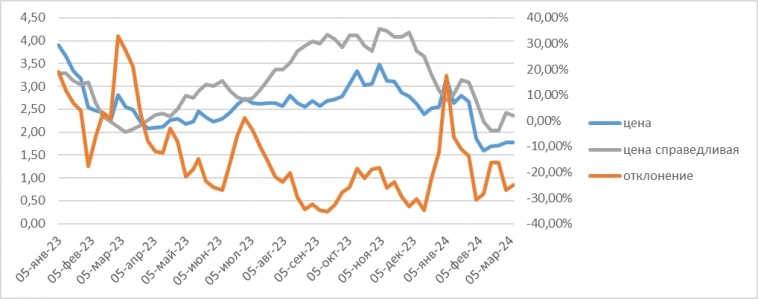

Теперь о системе. Идея — контр тренд. В год есть 5-6 крайне сильных отклонений от справедливой оценки, которые можно относительно безопасно реализовать.

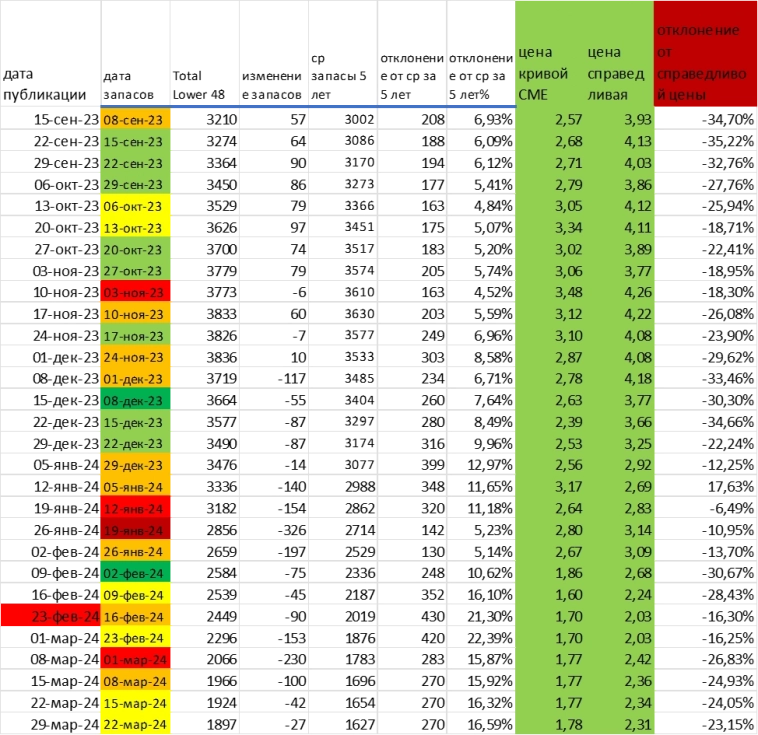

Справедливая цена — это функция отклонения запасов от 5 летнего среднего сопоставимая с со средней ценой за 5 лет.

Средние запасы за 5 лет можно найти на сайте EIA, файл в ексель Five-year averages, maximum, minimum, and year-ago stocks.

Средняя цена за 5 лет, берем данные с https://www.eia.gov/dnav/ng/ng_pri_fut_s1_d.htm, соответственно за 24 год выводим среднею за предыдущие 5 лет.

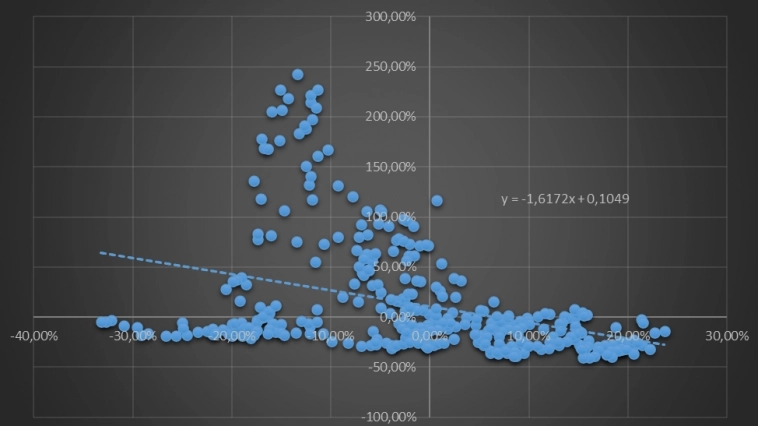

В идеале должна получиться кубическая парабола, но мне не хватает мат аппарата реализовать.

Теперь, примерно понимая погоду на ближайшие 2 неделе, мы можем спрогнозировать изменение запасов и соответственно понять процентное отклонение от нормы. Если редуцировать, то приблизительно 1% отклонения запасов от 5-летней нормы дает 3% отклонение цены от средней за 5 лет. Если чуть глубже, то использую МНК или просто уравнение тренда в ексель получить уравнение y =-1,6172x + 0,1049, чуть модифицировав его до нужного коэффициента получим y =1-1,6172x + 0,1049*z где y справедливая цена, х это % отклонение запасов от 5 летнего среднего, а z средняя цена за 5 лет.

Поскольку цены на газ находиться существенно ниже своих 5-летних средних, я жду отклонения более 20% и потихоньку начинаю покупать, выше 30% активно покупаю, выше 40% чуть плечо. Обычно на уровнях сильной перепроданной активно растет открытый интерес у производителей/хеджеров. Сейчас позиция составляет 110%. Продавать планирую в диапазоне -10%:10% либо когда производители/хеджеры продают.

Торгую UNG, BOIL и UNL.

На МБ можно покупать ближайший фьючерс и продавать дальний, поскольку цены на дальние фьючерсы в целом выше, поскольку их определяют средние значения (типа как средний/дальний конец в облигациях), дак и наш ММ котирует +10% годовых.

Должно получиться что-то такое.

Если интересно могу отправить рабочий эксель-файл.

Но логике ТА он поддается

Готов подробнее объяснить, если будет запрос на это

А частично тут

smart-lab.ru/blog/989788.php#comment16589580

Писал об этом недавно smart-lab.ru/blog/988636.php

за этот график токсичные смартлабовцы накормили меня своим говном... а админ вообще забанил на три дня))

а газ с тех пор конкретно отрос

Если не знать точно свой уровень ограничения убытков или не ограничивать их совсем, то спекуляции не имеют практического смысла. И погода может быть какой угодно и сезон и теоретический спрос/предложение. С плечом без стопа можно нарваться на газ по минус 37))) — вспоминаем нефть.

А вставать в позицию, совсем не рискуя, означает на обратной стороне (прибыли) равнозначный выхлоп. Прибыль = награда за риск, осмысленный и четкий.

Я уже реально чешусь от «умников», которые ничерта не понимают в деле, которым занимаются. Вспоминаются слова М.Задорнова «Ну, тупые!»

Н.газ сложный инструмент для торговли.