Блог им. Alexander_Serezhkin

Инфляция в США, всё ли так норм?

- 15 февраля 2024, 12:13

- |

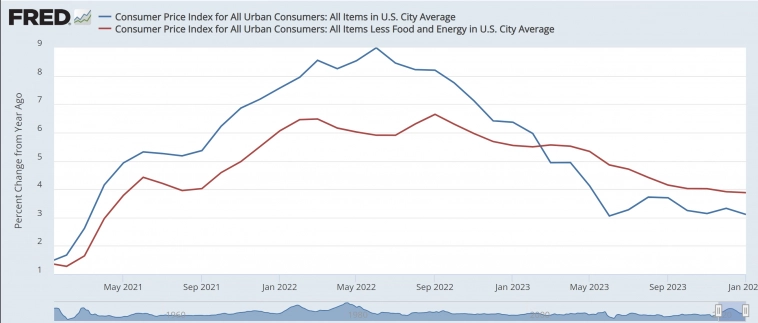

Бюро статистики труда (BLS) объявило, что инфляция, измеряемая индексом потребительских цен (ИПЦ), в январе составила 3,1 процента в годовом исчислении. Базовая инфляция (Core CPI), которая исключает волатильные цены на продукты питания и энергоносители, была немного выше и составила 3,9 процента. Основным фактором роста базовой инфляции стало жилье.

Если сосредоточится на более свежих тенденциях цен, картина инфляции выглядит более благоприятной. Общая инфляция за последние три месяца составила в среднем 2,8 процента в годовом исчислении. Базовая инфляция составила в среднем 3,9 процента. Повышенная базовая инфляция неудивительна: без учета продуктов питания и энергии доля жилья в индексе составляет 42%. Таким образом, рост цен на жилье оказывает еще большее влияние на базовый индекс потребительских цен, чем на общий индекс потребительских цен.

Давайте оценим текущую позицию денежно-кредитной политики, используя новые цифры. Диапазон ставок по федеральным фондам составляет от 5,25 до 5,50 процента. С поправкой на инфляцию, используя основные цифры, реальный целевой диапазон ставки по федеральным фондам составляет от 2,15 до 2,40 процента; используя базовые цифры, он составляет от 1,35 до 1,60 процента.

Как всегда, нам необходимо сравнить оценки реальной ставки по федеральным фондам с оценками естественной процентной ставки, которая представляет собой процентную ставку с поправкой на инфляцию, которая уравновешивает предложение капитала и спрос на капитал. Когда рыночная процентная ставка выше естественной, капитал становится “слишком дорогим” по сравнению с фундаментальными показателями экономики. Аналогично, когда рыночная процентная ставка ниже естественной, капитал “слишком дешев”. Денежно-кредитная политика должна помочь нам найти золотую середину, обеспечивая максимальную устойчивую занятость и стабильную, не ускоряющуюся инфляцию.

Как правило, денежная масса увеличивается в соответствии с ростом ВВП и населения. Замедление роста денежной массы, особенно если рынки этого не ожидают, может негативно сказаться на экономической активности. Еще более необычным является резкое сокращение денежной массы. Однако именно это происходит сейчас. M2, наиболее часто упоминаемый показатель денежной массы, сегодня на 2,35 процента ниже, чем год назад. Более широкие агрегаты, которые взвешивают компоненты денежной массы по ликвидности, также снижаются. Многие экономисты прогнозируют рецессию, основываясь на показателях денежной массы. Сокращение денежной массы может и не привести к рецессии, но оно, безусловно, усиливает представление о текущей нехватке денег, вытекающее из данных по процентным ставкам.

Федеральный комитет по открытым рынкам, директивный орган ФРС, указал, что на своем следующем заседании он будет придерживаться жесткой позиции. Учитывая широкие дезинфляционные тенденции, существует альтернативное мнение об умеренном сокращении ДКП. Цель состоит не в том, чтобы высвободить деньги, а в том, чтобы не допустить, чтобы снижение инфляции сделало существующую политику слишком жесткой. Микроэкономическая динамика относительных цен все больше влияет на показатели инфляции. Это означает, что ФРС не должна бояться спустить тормоза, чтобы предотвратить экономический спад в выборном президентском году.

ps

Чуть не забыл. Доходность, рефлексируйте.

теги блога Александр Сережкин

- DXY

- Африка

- Иран

- санкции США

- baker hughes

- IMOEX

- IPO

- mozgovik.com

- NASA

- nasdaq

- natural gas

- Nonfarm payrolls

- S&P500

- tesla

- Whoosh

- автоваз

- автомобили

- акции

- акции США

- Аренадата

- Астра

- банки

- бюджет РФ

- ВВП России

- Венесуэла

- Владимир Путин

- вопрос

- газпром

- геополитика

- Герман Греф

- германия

- Джером Пауэлл

- дивиденды

- доллар рубль

- Дональд Трамп

- Европа

- ЕС

- Израиль

- Илон Маск

- индекс доллара

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- йемен

- календарь инвестора

- КарМани

- Китай

- китайский фондовый рынок

- конференция смартлаба

- криптовалюта

- Московская Биржа

- натуральный газ

- Нефть

- Новатэк

- Новости

- ОАК

- обзор рынка

- облигации

- опрос

- оффтоп

- палата представителей

- Палестина

- политика

- политсрач

- природный газ

- прогноз по акциям

- происшествия

- Роскосмос

- рынок США

- санкции

- сбербанк

- СВО

- сделки M&A

- смартлаб

- совкомфлот

- СПГ

- ставка фрс сша

- сша

- торговые сигналы

- трейдинг

- Украина

- Уоррен Баффетт

- Финляндия

- форекс

- ФРС

- ФРС США

- фьючерс mix

- фьючерс ртс

- хедж-фонд

- ЦБ РФ

- цены на топливо

- шатдаун в США

- экономика

- экономика России

- экономика США

- Яндекс